Подача заявления на налоговый вычет через госуслуги

Налоговый вычет — это сумма, на которую уменьшается подоходный налог (НДФЛ) в размере 13% или возврат определенной части НДФЛ, который уже был уплачен ранее. В данной статье мы рассмотрим основные виды налогового вычета и как его можно оформить при помощи портала госуслуг.

Основные виды налогового вычета

Налоговый вычет делится на следующие виды:

- Стандартный

- Социальный

- Имущественный

- Профессиональный

- Инвестиционный

Стандартный налоговый вычет может предоставляться отдельным категориям граждан и лицам, которые занимаются воспитанием детей. Например, стандартный вычет распространяется на каждого ребенка до 18 лет, а также на учащихся института дневной формы обучения в возрасте до 24 лет. Помимо этого, стандартный налоговый вычет предоставляется инвалидам и военнослужащим.

Социальный налоговый вычет предоставляется за обучение, на благотворительность, на лечение и приобретение медикаментов, на добровольное пенсионное страхование и на накопительную часть трудовой пенсии. Например, вы можете вернуть 13 % от суммы затраченной на собственное обучение или обучение братьев, сестер и детей.

Имущественный налоговый вычет применяется при приобретении недвижимости или участка под строительство. Например, вы можете вернуть 260 тысяч рублей от общей стоимости квартиры или 13 % от уплаченной процентной ставки по ипотеке.

Профессиональный налоговый вычет применяется за научную деятельность или авторские отчисления.

Инвестиционный налоговый вычет связан с убытками, который несет гражданин на рынке ценных бумаг.

Как оформить налоговый вычет через госуслуги

Для оформления налогового вычета через госуслуги, вам потребуется подтвержденная учетная запись. Ее можно получить после регистрации на сайте госуслуги, которую мы рассматривали в рамках отдельной статьи.

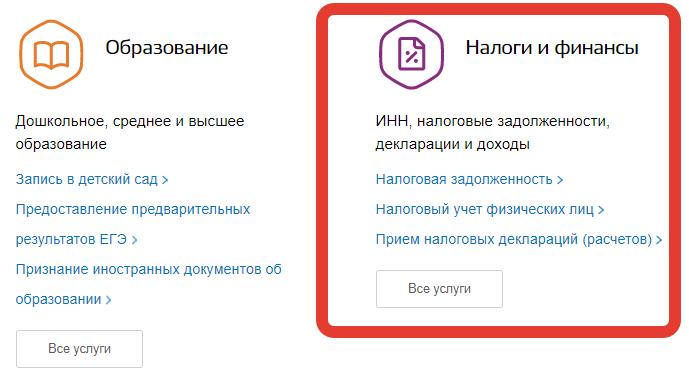

Откройте сайт gosuslugi.ru и введите ваш логин и пароль. После этого, откройте каталог доступных услуг и найдите там категорию «Налоги и финансы».

На сайте налоговой службы сказано, что налоговые вычеты можно получить при подаче налоговой декларации по НДФЛ в налоговую инспекцию по месту жительства налогоплательщика по окончании года с приложением копий документов, подтверждающих право на вычет.

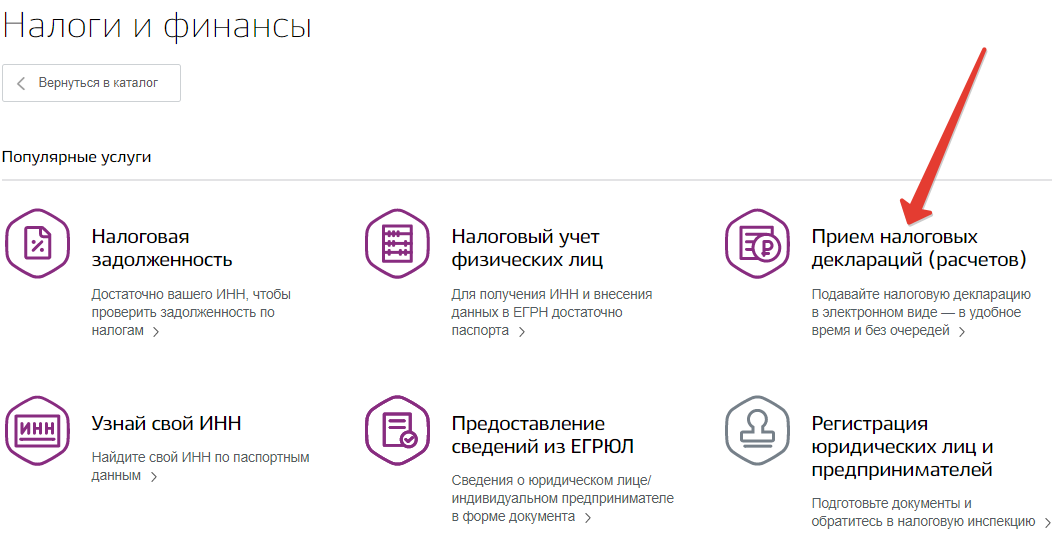

Это значит, что нас интересует пункт «Прием налоговых деклараций (расчетов)», нажимаем на него.

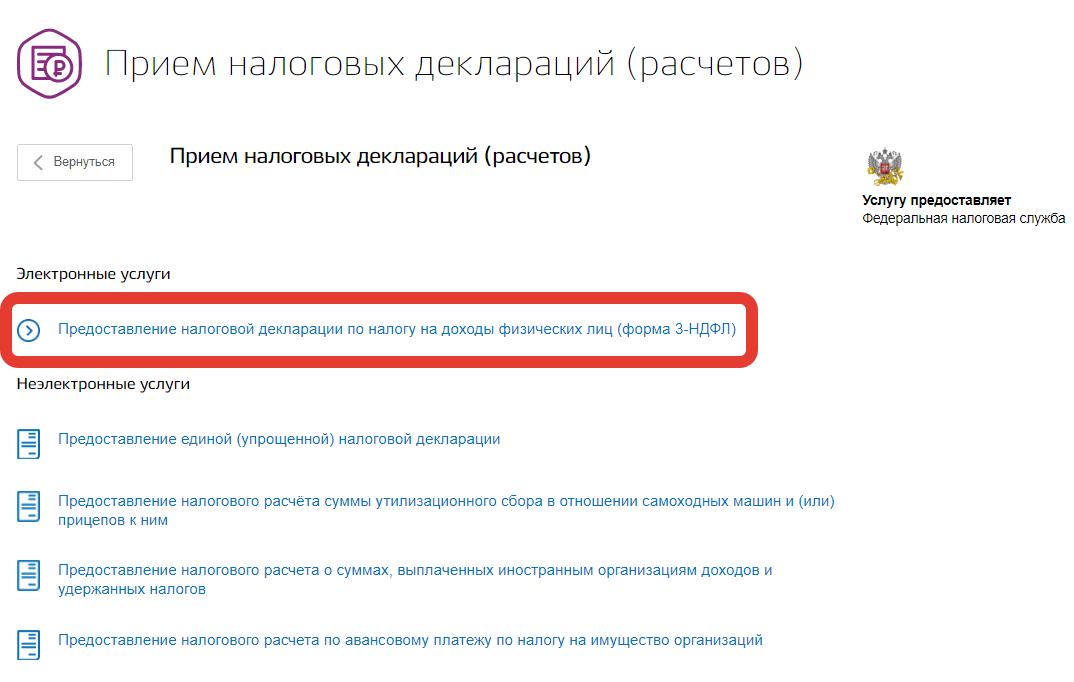

На открывшейся странице нажмите на «Представление налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)».

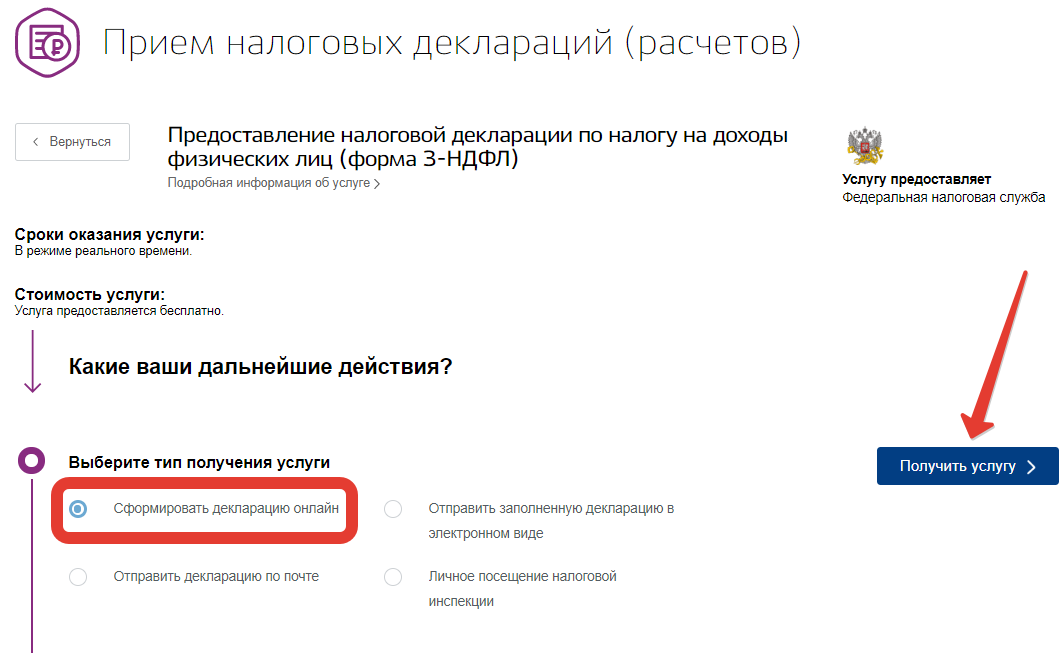

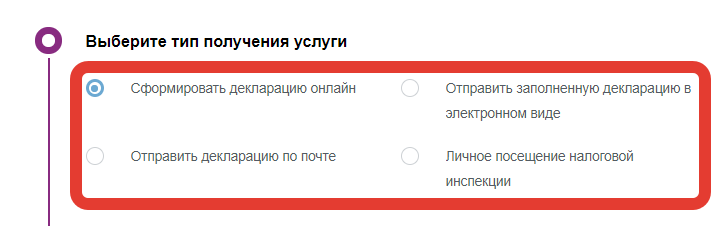

Перед вами откроется страница с описанием услуги. Нас интересует вариант «Сформировать декларацию онлайн», поэтому ставим соответствующую галочку. После этого, необходимо нажать на кнопку «получить услугу».

На следующем этапе нужно заполнить новую декларацию. Найдите эту кнопку и нажмите на нее.

Выберите год налоговой декларации и нажмите кнопку «ОК».

На первом шаге заполните ваши личные данные и адрес вашего проживания. На втором, заполните информацию о ваших доходах. И вот мы добрались до интересующего нас налогового вычета. Он указывается на третьем этапе заполнения заявления.

Как видите, заполнить заявление на налоговый вычет через госуслуги очень просто и все происходит в режиме реального времени. Если у вас возникли сложности, то сообщите нам о них в комментариях и мы постараемся помочь вам.

Можно ли оформить налоговый вычет через Госуслуги?

Портал государственных услуг предоставляет возможность оформления налогового вычета. Это альтернативный вариант обращения, который не предполагает посещения налоговой инспекции для сдачи документации.

Данная возможность действует на портале с 2016 года. Однако еще не все налогоплательщики успели оценить преимущества подачи заявки на налоговый вычет в электронном виде. Воспользоваться обращением через Госуслуги можно из любой точки страны, не выходя из дома. Главное ‒ иметь личный кабинет на портале, устройство с доступом в интернет и быть готовым предоставить все необходимые данные.

Кто может претендовать?

Получить налоговый вычет в 2018 году имеют право все граждане, являющиеся плательщиками налогов по свидетельству ИНН.

Лица, являющиеся ИП и работающие при системе налогообложения, освобожденной от НДФЛ, а также граждане, которые не платят налоги на доходы физлиц, не имеют право на оформление налогового вычета.

Налоговый вычет подразделяется на следующие категории:

- Стандартный.

- Социальный.

- Имущественный.

- Профессиональный.

Стандартные случаи, в которых можно оформить возврат уплаченных налогов:

- при продаже недвижимого имущества;

- при покупке квартиры или другой недвижимости;

- в случае стройки жилого объекта;

- за лечение и приобретение лекарств;

- за благотворительность;

- за образование;

- пенсионный вычет.

Вопросы оформления налогового вычета регулируются статьями Налогового Кодекса РФ. Также предусмотрены отдельные нормативные документы, регламентирующие получение разных видов вычетов.

К примеру, Постановление Правительства РФ № 201 содержит перечень медицинских услуг, по которым граждане имеют право оформить социальный вычет.

Если гражданин решил оформить налоговый вычет через Госуслуги, то ему потребуется заполнить форму, предлагаемую на сайте. Для подачи заявки могут потребоваться данные из справки по форме 2-НДФЛ. Ее можно взять у своего работодателя.

На сайте Госуслуг указан перечень документов, необходимых для оформления налогового вычета в том или ином случае. Нужно заранее побеспокоиться об их сканировании.

Качество сканов должно быть таким, чтобы на них была хорошо различима информация. Если отсканированные бумаги плохо читаются, можно вручную отредактировать их в графическом редакторе.

Налоговый вычет через Госуслуги

Подача декларации через интернет имеет несколько преимуществ перед традиционным обращением в ФНС:

- нет необходимости стоять в очередях;

- процедура осуществляется из дома;

- существенная экономия времени.

Перед тем, как подать заявку на оформление налогового вычета через интернет, пользователь должен получить электронную подпись. Ее наличие необходимо для удостоверения факта того, что заявка будет подана гражданином, зарегистрированным в личном кабинете. Без подписи документы не будут приняты.

Физические лица могут иметь неквалифицированную электронную подпись. Ее использование ‒ полностью бесплатное. Действует такая подпись ровно 1 год, а подать заявку на ее оформление можно также из личного кабинета Госуслуг.

Как составить заявление на социальный налоговый вычет? Смотрите тут.

Пошаговая инструкция

Оформить налоговый вычет через Госуслуги ‒ довольно просто, вся процедура не отнимет у заявителя много времени.

Пошаговый алгоритм:

- Необходимо войти в свой личный кабинет с подтвержденной учетной записью.

- Зайти в раздел «Налоги и финансы», после чего перейти на раздел «Прием деклараций», а затем «Предоставить форму 3-НДФЛ».

- Выбрать подачу документов в электронном виде.

- Создать и заполнить новое заявление. Если услуга используется повторно, можно просто продолжить заполнение существующей формы.

- После заполнения бланка нажать на кнопку «Отправить», и заявка будет отослана в налоговую инспекцию после проверки ее автоматической программой на ошибки. Если они будут обнаружены, то система автоматически отклонит заявку.

Подача декларации

У граждан, которые хотя бы раз заполняли форму 3-НДФЛ, не должно возникнуть трудностей с электронным заполнением данного документа.

Необходимо тщательно проверять цифровую информацию, ведь предоставление некорректных сведений может послужить причиной применения ответственности к заявителю.

Отправка документов

Порталом Госуслуги ежедневно пользуется большое количество россиян. В связи с этим, могут возникнуть небольшие трудности при отправке документов. Лучше всего подавать заявку в то время, когда нагрузка на сервис минимальная ‒ в утренние или ночные часы. Это в разы повысит шанс того, что документы будут отправлены без проблем.

Декларация нуждается в обязательном заверении, которое производится электронным подписанием. После принятия документов налоговой к рассмотрению заявителю придет специальный регистрационный номер с квитанцией.

Запись на прием в ФНС

Некоторые налогоплательщики желают лично посетить налоговую для подачи документов. Записаться на прием можно в том же разделе на сайте Госуслуги, где предоставляется возможность приема деклараций. На этой странице стоит изменить тип услуги, выбрав личное посещение ФНС. После этого необходимо нажать на кнопку «Получить услугу».

В появившемся окне будет представлена карта, где можно маячком указать необходимый отдел налоговой инспекции.

Там же будет представлен календарь для выбора желаемой даты и времени приема.

После указания пользователем нужной информации на портале сгенерируется талон на прием. Его необходимо будет распечатать на принтере и взять с собой при посещении выбранного отделения ФНС. Также с собой необходимо будет взять документы, дающие право на возврат части средств, и бланк с декларацией.

Декларацию лучше всего заполнить заранее. Форма доступна для скачивания с официального сайта ФНС. Но если нет возможности заполнить ее дома, можно сделать это и непосредственно в отделении налоговой инспекции.

Сколько ждать возврата?

Специалисты налоговой инспекции после получения пакета документов обязаны вынести решение по заявке на налоговый вычет в течение 3 месяцев.

Такое время уходит на проведение камеральной проверки. Ход ее осуществления можно отслеживать в личном кабинете.

В случае положительного результата средства поступят на предоставленные заявителем реквизиты, но не сразу. Как правило, на перевод денег уходит около 1 месяца.

Можно ли оформить налоговый вычет в МФЦ? Информация здесь.

Как получить социальный налоговый вычет за лечение? Подробности в этой статье.

Основания для отказа

Налоговая инспекция после рассмотрения предоставленных документов не всегда выносит решение о выделении налогового вычета.

Отказы наиболее часто встречаются по следующим причинам:

- предоставленный пакет документов не соответствует требованиям;

- в качестве пункта обращения указано отделение ФНС не по месту прописки налогоплательщика;

- в бумагах имеются ошибки;

- поданы бумаги на возврат вычета с лечения людей, которые не являются близкими родственниками заявителю.

Налоговая инспекция объясняет причину отказа. Заявитель может обжаловать мотивированный отказ, если он покажется ему не совсем законным. Сделать это можно через суд или путем подачи жалобы в вышестоящее отделение ФНС по региону.

На видео о способах подачи 3-НДФЛ

Оформить налоговый вычет через госуслуги в 2018

К сожалению, не все граждане Российской Федерации имеют представление о возможности оформить налоговый вычет через госуслуги. Портал государственных услуг Российской Федерации (https://www.gosuslugi.ru/) представляет собой прекрасную альтернативу посещению налоговых органов с целью предоставления документов для получения налогового вычета.

Кто может претендовать на налоговый вычет?

На возмещение НДФЛ при покупке квартиры может претендовать любой человек, признанный налоговым резидентом Российской Федерации, получающий доход и уплачивающий налог на доходы физических лиц по ставке 13%.

Кому налоговый вычет не будет предоставлен?

Гражданин Российской Федерации не может претендовать на получение налогового вычета в следующих случаях:

- не производит уплату налога на доходы физических лиц;

- индивидуальный предприниматель ведёт свою деятельность на особом режиме налогообложения, освобождающем от уплаты НДФЛ (касается части доходов, полученных в ходе ведения данного вида деятельности).

Гражданин Беляков Б.Б. имеет неофициальный доход – уплата НДФЛ, соответственно, не производится. В 2017 году Беляков Б.Б. прошёл курс платного лечения. В 2018 году и далее на предоставление налогового вычета Беляков Б.Б. претендовать не может, а даже и будет претендовать, то налоговыми органами в налоговом вычете будет отказано.

Какой налоговый вычет можно оформить через госуслуги?

Посредством Портала Госуслуг возможно оформить любой налоговый вычет:

Размер вычета по расходам не более 2000000 рублей на человека.

· обучение детей в возрасте до 24 лет (очная форма);

· обучение настоящих и бывших опекаемых в возрасте до 24 лет (очная форма);

Размер вычета по расходам на обучение детей не более 50000 рублей в год.

· обучение родного брата или сестры (очная форма).

Расходы на лечение:

· лечение супругов, родителей, детей в возрасте до 18 лет;

· лекарственные препараты, назначенные лечащим врачом самому налогоплательщику, супругам, родителям, детям в возрасте до 18 лет;

· страховые взносы по договорам добровольного страхования самого налогоплательщика супругов, родителей, детей в возрасте до 18 лет.

Размер вычета по расходам на собственное обучение, обучение брата или сестры, в совокупности с другими расходами, подлежащими налоговому вычету, — 120000 рублей

Данное ограничение не распространяется на предоставление дорогостоящих медицинских услуг.

· 1400 рублей – на первого ребёнка;

· 1400 рублей – на второго ребёнка;

· 3000 рублей – на третьего и последующих детей;

· 12000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы).

Налоговый вычет предоставляется ежемесячно опекунам, попечителям, приёмному родителю, супругу / супруге приёмного родителя:

· 1400 рублей – на первого ребёнка;

· 1400 рублей – на второго ребёнка;

· 3000 рублей – на третьего и последующих детей;

· 6000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы).

Налоговый вычет предоставляется в двойном размере единственному родителю, опекуну, усыновителю.

Налоговый вычет одному из супругов может быть предоставлен в двойном размере при условии, что второй супруг написал заявление об отказе от получения причитающегося ему по законодательству налогового вычета.

Налоговый вычет действует до тех пор, пока годовой доход налогоплательщика не превысит сумму 350000 рублей.

В чём преимущества оформления налогового вычета через госуслуги?

Благодаря порталу Государственных услуг Российской Федерации https://www.gosuslugi.ru предоставление документов ИФНС значительно оптимизирует временные и финансовые затраты налогоплательщика:

- заполнить документы возможно самостоятельно – не требуется помощь специалиста, которую придётся оплатить;

- для формирования и предоставления документов нужен лишь компьютер с доступом в Интернет, что позволяет экономить время на посещении налоговых органов и экономить денежные средства, необходимые для поездки в ИФНС (особенно это касается отдалённых районов).

Как оформить налоговый вычет через госуслуги?

Для того, чтобы оформить налоговый вычет через госуслуги необходимо:

п/п

1. Заполнить регистрационную форму, пароль.

2. Подтвердить личные данные – создать Стандартную учётную запись, предоставив данные документа, удостоверяющего личность и СНИЛС.

3. Подтвердить личность – создать Подтверждённую учётную запись. Для этого необходимо выбрать один из предложенных вариантов:

· посетить Центр обслуживания;

· получить код подтверждения личности почтовым отправлением;

· воспользоваться Усиленной квалифицированной электронной подписью или Универсальной электронной картой (УЭК).

В случае, если пользователь решил пройти регистрацию в Центре обслуживания – будет сразу создана Подтверждённая учётная запись.

· на сайте Портала уполномоченного федерального органа в области использования электронной подписи (http://e-trust.gosuslugi.ru/);

Сколько времени ждать предоставления налогового вычета?

В соответствии со ст.88 НК РФ установлены следующие сроки:

- 90 дней — проверка документов;

- 10 дней — налогоплательщик получает уведомление от налоговых органов о принятом решении;

- 30 дней — перечисление денежных средств на счёт налогоплательщика.

Причём важно отметить, что установленные сроки являются одинаковыми как для лиц, предоставивших документы лично путём посещения ИФНС, так и для лиц, оформляющих налоговый вычет через госуслуги.

01 сентября 2017 г. были представлены документы в налоговые органы на получение налогового вычета.

В срок до 29 ноября 2017 г. документы должны быть проверены, решение принято. В срок до 09 декабря 2017 г. налогоплательщик получит уведомление от налоговых органов о принятом решении. В случае положительного решения – в срок до 08 января 2018 г. будет произведено перечисление денежных средств на счёт налогоплательщика.

Почему могут отказать в получении налогового вычета?

Налоговые органы не всегда принимают положительные решения в отношении предоставления налоговых вычетов.

Отказы в предоставлении налогового вычета могут быть обусловлены рядом причин:

- предоставлен не весь пакет документов;

- документы предоставлены в ФНС не по месту регистрации налогоплательщика;

- в документах допущены ошибки;

- предоставлены документы на оплату лечения лиц, не относящихся к категории родственников, указанных в законодательстве.

Вопросы и ответы

- Я хочу подать документы для получения налогового вычета через госуслуги, но у меня нет электронной подписи. Могу ли я сделать это без подписи?

Ответ: К сожалению, без заверения налоговой декларации Усиленной неквалифицированной электронной подписью документ не может быть отправлен в налоговую инспекцию, в связи с чем Вам придётся позаботиться о получении УНЭП, либо воспользоваться иным способом предоставления документов в ИФНС.

- Могу ли я на сайте госуслуг просто заполнить декларацию 3-НДФЛ, не отправляя её?

Ответ: Нет, на сайте госуслуг такой услугой Вы воспользоваться не сможете, но на сайте Федеральной налоговой службы (https://www.nalog.ru) есть ресурс (https://www.nalog.ru/rn77/program//5961249/), позволяющий сформировать декларацию по налогу на доходы физических лиц (3-НДФЛ).

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Как подать заявление на налоговый вычет через Госуслуги: обучение, покупка квартиры

Многие граждане РФ о возможности подать на налоговый вычет и вернуть част средств, потраченных например на приобретение недвижимости (покупка квартиры), а также на лечение или обучение. Однако, достаточная часть граждан опасается трудностей при подаче декларации 3-НДФЛ на налоговый вычет, поэтому хватаются за любую возможность хоть сколько упростить данную процедуру. Поэтому стоит обратить внимание на портал Госуслуги, который позволяет оформить налоговый вычет онлайн! Итак, я расскажу, как подать на налоговый вычет через Госуслуги!

Можно ли подать на налоговый вычет через Госуслуги

Пользователи портала интересуются, можно ли подать на налоговый вычет через Госуслуги? Да, пользователь может вернуть налоговый вычет через Госуслуги при выполнении следующих условий:

- Пользователь должен зарегистрироваться на портале и подтвердить учетную запись;

- Пользователь должен обладать электронной цифровой подписью.

Электронная цифровая подпись обязательно необходима, чтобы подать декларацию на налоговый вычет через Госуслуги, так как налоговая служба не примет декларацию, если она не заверена подписью заявителя. Также, пользователи могут выполнит возврат налогового вычета через сайт налоговой службы, однако для этого также необходима электронная подпись.

Однако, необходимо помнить, что пользователи, не имеющие электронную цифровую подпись, могут записаться на прием в налоговую при помощи портала Госуслуги!

Как оформить налоговый вычет через портал Госуслуг: получить

После регистрации на портале Госуслуг и подтверждения личности можно оформить налоговый вычет. Итак, далее представлена пошаговая инструкция, как получить налоговый вычет через портал Госуслуг:

- Прежде всего необходимо войти в учетную запись на портале и открыть полный каталог услуг;

- Затем следует открыть раздел «Налоги и финансы»;

- На открывшейся странице необходимо выбрать подраздел «Прием налоговых деклараций (расчетов);

- Далее необходимо выбрать электронную услугу «Предоставление налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)»;

- На открывшейся странице следует ознакомиться с подробной информацией об услуге, выбрать «Сформировать декларацию онлайн» и нажать на кнопку «Получить услугу»;

- Далее необходимо внимательно заполнить декларацию на налоговый вычет, указав личные и паспортные данные;

- Затем следует указать адрес проживания, а также информацию о доходах, которую можно получить из справки 2-НДФЛ (выдается на работе);

- Далее следует выбрать вид налогового вычета, к которому относится пользователь, и подтвердить декларацию электронной подписью;

- После чего декларация направляется в налоговый орган. При этом необходимо помнить, что отменить или откорректировать отправленную декларацию будет невозможно.

Безусловно, не все пользователи обладают электронной цифровой подписью, поэтому подача заявления на налоговый вычет через Госуслуги подразделяется на следующие виды:

- Подача декларации непосредственно через портал в электронном виде, о которой рассказано выше;

- «Отправить декларацию по почте» — составить декларацию при помощи портала Госуслуги, распечатать ее и направить в налоговый орган по почте;

- «Отправить заполненную декларацию в электронном виде» — заполнить декларацию в электронном виде при помощи специализированного программного обеспечения и отправить ее через Госуслуги;

- «Личное посещение налоговой инспекции» — записаться через портал Госуслуги на посещение налоговой инспекции в удобное время.

Кроме того, как уже отмечалось ранее, подача декларации 3-НДФЛ на налоговый вычет возможна на сайте налоговой через Личный кабинет налогоплательщика! Вот таким образом и можно подать документы на налоговый вычет онлайн через Госуслуги, в том числе и оформить декларацию на имущественный налоговый вычет — при покупке квартиры, дома, а также налоговый вычет за медицинские услуги и обучение!

Налоговый вычет через сайт Госуслуг 2018 — возврат подоходного налога через Госуслуги

Также, необходимо заметить, что пользователям доступен налоговый вычет через сайт Госуслуг 2018 следующих видов:

- Налоговый вычет за квартиру через Госуслуги — имущественный налоговый вычет;

- Налоговый вычет за обучение через Госуслуги;

- Налоговый вычет за лечение через Госуслуги.

Таким образом пользователь и может выполнить возврат подоходного налога через Госуслуги 13 процентов, например с покупки квартиры, либо за лечение и обучение.

Регистрация и подтверждение учетной записи в ЕСИА

Правительство Российской Федерации в 2010 году, для одновременного доступа граждан ко всем интернет ресурсам оказывающим государственные и муниципальные услуги, разработало специальный ключ — единую систему идентификации и аутентификации, далее ЕСИА.

Для чего необходима регистрация в ЕСИА

Любой гражданин, физическое или юридическое лицо, имеет право зарегистрироваться учетную запись в ЕСИА, которая после подтверждения, станет универсальным (единым) ключом для входа в личный кабинет множество ресурсов:

- Единый реестр проверок прокуратуры;

- Запись к врачу;

- ГАС Управление;

- ГИС ГМП (Федеральное казначейство);

- Личный кабинет налогоплательщика;

- Портал госуслуг;

- Система ГИС ЖКХ;

- Сайты школы веб образования Барс;

- Сайт ФГИС Росаккредитации;

- Сайт Торги РФ;

- Федеральная информационная адресная система

- Электронный детский сад;

- Электронный дневник.

Виды учетных записей в ЕСИА

В системе аунтификации имеется три типа учетных записей, каждая из которых является неким «уровнем доверия» к пользователю.

- Простая учетная запись, выдается пользователю сразу после регистрации, когда он ввел свои ФИО, и прошел процедуру подтверждения по адресу электронной почты, или через смс мобильного телефона. Имеет запрет на получение практически всех услуг через интернет.

- Стандартная учетная запись, присватается после ввода и проверки системой дополнительных сведений, конкретно номера СНИЛС и установочных данных из гражданского паспорта. Открывает доступ к большинству государственных услуг.

- Подтвержденная учетная запись, выдается после прохождения первого и второго уровней, при идентификации личности в центрах обслуживания, получения ЭЦП или заказного конверта, содержащего специальный код подтверждения в отделениях почты России. Предоставляет неограниченные возможности пользования государственными и муниципальными услугами в электронном виде.

Для доступа к отдельным ресурсам, необходима учетная запись не ниже третьего уровня, получать каждую из них необходимо в строгой последовательности.

Регистрация в ЕСИА: пошаговая инструкия

Создать единый личный кабинет в системе ЕСИА могут следующие категории лиц:

- получившие паспорт гражданина РФ (совершеннолетние граждане и дети после 14 лет);

- граждане иных государств временно проживающие на территории РФ;

- индивидуальные предприниматели и юридические лица.

Упрощенная учетная запись

Шаг 1. Для создания непроверенной учетной записи перейдите на официальный сайт esia.gosuslugi.ru/registration, заполните все графы и нажимаем голубую кнопку «Зарегистрироваться».

Шаг 2. Если выбрали регистрацию через мобильный телефон, ожидайте «смс» с секретным кодом. Полученный код подтверждения необходимо ввести в следующем окне.

Имейте ввиду, что на ввод на осуществление данной операции, у Вас есть пять минут времени, в случае задержки активируется кнопка повторной отправки кода.

Если выбирали способ подтверждения по email, на указанную почту было отправлено письмо с ссылкой, по которой необходимо перейти для активации.

Данная ссылка будет действительна в течении трех дней, если Вы не получили письмо, обязательно проверьте папку «Спам» почтового клиента, возможно оно попало туда по ошибке.

Шаг 3. На последний этапе получения непроверенной учетной записи ЕСИА, необходимо придумать, и ввести два раза пароль, по которому в дальнейшем будет осуществляться доступ в систему.

Обязательные критерии для пароля:

- 8 и более символов на английской раскладке клавиатуры;

- должен содержать строчные и заглавные буквы;

- должен содержать цифры.

Во избежание блокировки доступа, запишите пароль и храните в надежном месте.

После того как нажмете кнопку «Сохранить» регистрация простой учетной записи будет окончена, система предложит войти в личный кабинет под своим логином и паролем.

Стандартная учетная запись

Шаг 4. На следующем этапе необходимо заполнить личные данные о себе, на русском языке:

- ФИО;

- ваш пол;

- число, месяц, год рождения;

- ваше гражданство;

- 11 значный номер свидетельства СНИЛС;

- установочные данные из паспорта.

Шаг 5. Далее система, в автоматическом режиме проверит внесенные вами сведения, по результатам проверки появится «зеленые галочки» напротив указанных документов, Ваша учетная запись станет стандартной.

Подтвержденная учетная запись

Если Вы прошли провеку данных, можете перейти к подтверждению личности сразу, нажав соответствующую кнопку.

Либо позднее, это необходимо для идентификации Вас, как владельца предоставленных документов, и для предоставления полных прав в системе.

Шаг 6. Выбираем один из трех способов подтверждения личности «ЭЦП», «Почта России» или личное обращение.

Шаг 7. При обращении лично направляемся в ближайший МФЦ, при выборе второго пункта будет направлено письмо в почтовое отделение по указанному адресу, если у Вас уже есть ЭЦП или УНК выбираем третий пункт.

Шаг 8. Как только получите извещение от потовой службы, направляетесь с паспортом в отделение, получаете письмо с кодом, который необходимо ввести в личном кабинете в разделе «Персональные данные».

По итогам система выдаст сообщение

ЕСИА: Вход в личный кабинет

Поздравляем Ваша учетная запись подтверждена и не имеет ограничений, для входа в личный кабинет ЕСИА используйте адрес esia.gosuslugi.ru.

Для авторизации, на сторонних порталах и ресурсах используйте способ входа через ЕСИА, далее Ваш логин и пароль в системе.

Как подать налоговую декларацию 3-НДФЛ через МФЦ

Физические лица могут подать налоговую декларации формы 3-НДФЛ через многофункциональные центры, по месту постоянной или временной регистрации, для юридических лиц такая услуга доступна в центрах для бизнеса. Так же, через МФЦ осуществляется постановка граждан на налоговый учет ИНН.

Кто должен подавать форму 3-НДФЛ

В соответствии с пунктом 1 статьи 229 НК РФ подать налоговую декларацию, по форме 3-НДФЛ в 2016, 2017 и 2018 годах обязаны следующие категории граждан:

- лица являющиеся индивидуальными предпринимателями;

- лица относящиеся к адвокатам с учрежденным кабинетом и управляющие арбитражем;

- граждане других государств осуществляющие рабочую деятельность в РФ на основании патента.

Физические лица имеющие доход от:

- продажи движимого и недвижимого имущества, в случае владения им менее 3 лет, к ним относится квартиры, дома, дачи, гаражи, транспортные средства и т.д.

- от сдачи в аренду по договору вышеперечисленного имущества;

- в случае процедуры дарения имущества лицам, не являющимися близкими родственниками или членами семей;

- в случае выплаты заработной платы или ее части по решению суда, которая не облагалась налогом.

Когда необходимо подать налоговую декларацию

Налоговая декларация о доходах, как и транспортный налог имеют строго регламентированные сроки. В отдельных случаях время сдачи может меняться в зависимости от цели 3-НДФЛ:

- Если Вы декларируете доходы за прошлый год, то подать 3-НДФЛ необходимо до 30 апреля текущего года.

- В случае, если относитесь к категории граждан, которым положено вернуть налоговые вычеты, то подать декларацию за предыдущие годы, можно в любое время в текущем году.

- Если Вы совмещаете обе причины, то отчитаться необходимо, так же до 30 апреля текущего года, за отчетный период и доход в прошлом году.

Как подать налоговую декларацию 3-НДФЛ через МФЦ: пошаговая инструкция

В настоящее время, услуга доступная для многофункциональных центров Москвы и Московской области, в 2018 году отчитаться за доходы облагаемые налогами, можно будет во всех МФЦ России.

Так, как услуга достаточно новая и предоставляется только в отделениях по месту регистрации. Чтобы узнать в каких МФЦ можно заполнить 3-НДФЛ позвоните по телефону для справок, в противном случае либо воспользуйтесь личный кабинетом на сайте ФНС.

- Подготавливаем необходимые документы согласно списка.

- Предварительно записываемся на прием, либо на общих основаниях, в день подачи берем талон электронной очереди.

- Совместно с специалистом заполняем налоговую декларацию, по установленной форме. Подать за 2017 год необходимо до 30 апреля 2018 года, образец и пустой бланк можно скачать здесь. Бланки за 2016 и 2015 годы уже доступны. Чтобы сэкономить время, вы можете воспользоваться специально разработанными примерами — инструкциями 2015 и 2016 годов.

- Как только пакет документов будет готов, сотрудник МФЦ направит его в Федеральную налоговую службу по Вашему месту жительства, после чего процедуру можно считать завершенной.

Какие документы нужны

Для подачи 3-НДФЛ через МФЦ необходимы следующие документы (обязательно):

- Паспорт гражданина РФ;

- Справка подтверждающая доходы с постоянного места работы по форме 2-НДФЛ.

при покупке-продаже недвижимости (если стоимость сделки превышает 1 миллион рублей):

- Выписка из ЕГРН (свидетельство подтверждающее права на собственность);

- Договор сделки купли-продажи;

- Акт о приеме-передаче;

- Если сделка была по безналичному расчету — квитанция из банка, наличными — расписка;

- Если жилье приобреталось в ипотеку — кредитный договор, справка из банка об уплате процентов, и все квитанции платежей.

при строительстве недвижимости:

- договор долевого или инвестициаонного участи;

- квитанции на оплату строительных материалов и дополнительных услуг;

- выписка из ЕГРН;

- акт о приеме-передаче, если есть в наличии.

при купле-продаже транспортных средств (если стоимость сделки превышает 250 тысяч рублей)

- договор купли-продажи автомобиля.

оплата за обучение или лечение:

- договор с учебным или медицинским учреждением;

- квитанции и чеки об оплате услуг;

- копия паспорта обучаемого или свидетельства о рождении ребенка, которому не исполнилось 14 лет;

- копия лицензии лечебного или учебного заведения.

Если декларацию подает третье лицо, необходима нотариально заверенная доверенность, согласно российского законодательства.

Сколько стоит подать 3-НДФЛ через МФЦ

Деньги за предоставление услуги в МФЦ не взымаются, декларация подается — бесплатно.

Время предоставления услуги

Процедура составления и подачи 3-НДФЛ через многофункциональный центр займет — 10 минут.

Когда могут отказать в приеме 3-НДФЛ

Специалист МФЦ не вправе отказать в предоставления услуги без обоснованных причин, в противном случае Вы вправе подать жалобу. Основные причины отказа:

- отсутсвие документа удостоверяющего личность;

- отсутствует доверенность, либо не заверена у нотариуса;

- декларация заполнена по старой форме или с ошибками;

- не имеете регистрации в районе расположения МФЦ.