Калькулятор ОСАГО онлайн

Калькулятор ОСАГО для 2018 года помогает рассчитать стоимость полиса онлайн. Расчет автострахования производится строго по методике РСА. Стоимость страховки ОСАГО в агентстве «Госавтополис» рассчитывается с учётом скидки до 50% за безаварийную езду.

Чтобы рассчитать ОСАГО в режиме онлайн, заполните форму.

Расчет полиса ОСАГО на нашем сайте не обязывает покупать страховку у нас. Размер скидки определяется по официальной методике Российского Союза Автостраховщиков (РСА).

Хотите узнать, какая у Вас есть скидка в базе РСА? Проверить КБМ в РСА онлайн — бесплатно и без регистрации. Определившись со ценой страховки, вы можете прямо на сайте заказать полис ОСАГО с доставкой в тех городах, где это возможно.

Для оформления полиса ОСАГО нажмите на кнопку заказа в форме или свяжитесь с нами по телефонам, указанным на сайте.

Как рассчитывается стоимость полиса ОСАГО

При расчете стоимости ОСАГО используются базовые тарифы и специальные коэффициенты согласно следующей формуле:

Стоимость ОСАГО = Базовый тариф х КТ х КМ х КВС х КО х КМБ х КС х КН

Величина страховых коэффициентов и базовых тарифов утверждается правительством РФ. При этом коэффициенты имеют фиксированное значение, а размер базового тарифа находится в определенных рамках (с 2014 г), что позволяет страховым компаниям задавать свою цену в обозначенных параметрах. В итоге конечная стоимость полиса у разных страховых будет незначительно отличаться.

Наш онлайн калькулятор ОСАГО позволяет сделать максимально точный расчет стоимости полиса вне зависимости от конкретной выбранной страховой компании.

Поправки в ОСАГО, начиная от самых последних

27 сентября 2017г:

- Появился термин «прямое возмещение ущерба», который позволяет обращаться напрямую в свою страховую, при этом количество участников ДТП не имеет значения. Ранее это правило работало только в случае возникновения транспортного происшествия между двумя участниками.

1 октября 2015г:

- Разрешается оформление и покупка полисов ОСАГО через интернет. Нововведение имеет рекомендательный характер, поэтому о возможности такой услуги стоит заранее уточнять у представителя страховой компании. Также купить ОСАГО через интернет не смогут водители-новички, о транспортных средствах которых еще нет информации в РСА.

- Владельцы автотранспортных средств могут продлять срок действия своих полисов ОСАГО через интернет без посещения офиса страховой компании. Для заключения новых договоров необходимо посетить отделение страховщика.

12 апреля 2015г (изменение тарифных ставок):

- Ставка базового тарифа повышается на 40%, а тарифный коридор расширяется на 20% в обе стороны. В среднем тарифы поднялись на 40-60%.

- Территориальные коэффициенты снижены в следующих округах – Дагестан, Ленинградская область, Республика Тыва, Байконур, Республика Ингушетия, Чеченская Республика, Магаданская область, Еврейская автономная область, Чукотский автономный округ, Республика Саха (Якутия).

- Территориальные коэффициенты повышены в следующих округах – Мурманская область, Республика Марий Эл, Камчатский край, Адыгея, Амурская область, Чувашия, Челябинская область, Мордовия, Ульяновская область, Воронежская область, Забайкальский край.

1 апреля 2015г (поправки по выплатам за вред здоровью и жизни):

- Увеличение лимита выплат со 160 тысяч рублей до 500 тысяч.

- Подтверждение факта получения травм в ДТП и выплата по условиям полиса ОСАГО проходит по упрощенной процедуре.

11 октября 2014г (новые расчеты полиса ОСАГО):

- Утверждение тарифного коридора, который позволяет страховым компаниям назначать свою стоимость в обозначенных рамках. Благодаря этой поправке стоимость полиса ОСАГО у разных компаний может незначительно варьироваться.

- Увеличение базовой ставки на 25-30% для всех типов автотранспортных средств.

- Выплаты по условиям договора ОСАГО увеличиваются со 120 тысяч до 400 тысяч рублей.

- По полису ОСАГО теперь можно направлять автотранспортные средства на ремонт.

- Европротокол расширился до 50000 рублей.

Расшифровка страховых коэффициентов и их значения

КТ – коэффициент территории. Конкретное значение варьируется в большую или меньшую сторону в зависимости от региона регистрации транспортного средства. Примеры КТ в разных городах РФ:

Как рассчитать полис ОСАГО самостоятельно?

В данной статье можно узнать, как осуществить самостоятельный подсчет стоимости автомобильного страхового полиса ОСАГО.

В данной статье можно узнать, как осуществить самостоятельный подсчет стоимости автомобильного страхового полиса ОСАГО.

При решении вопроса, как рассчитать страховку ОСАГО, потребуется использовать специальную формулу по точному расчету страховых полисов.

Есть возможность узнать, что значат коэффициенты при расчете ОСАГО и как их можно использовать при осуществлении расчетов.

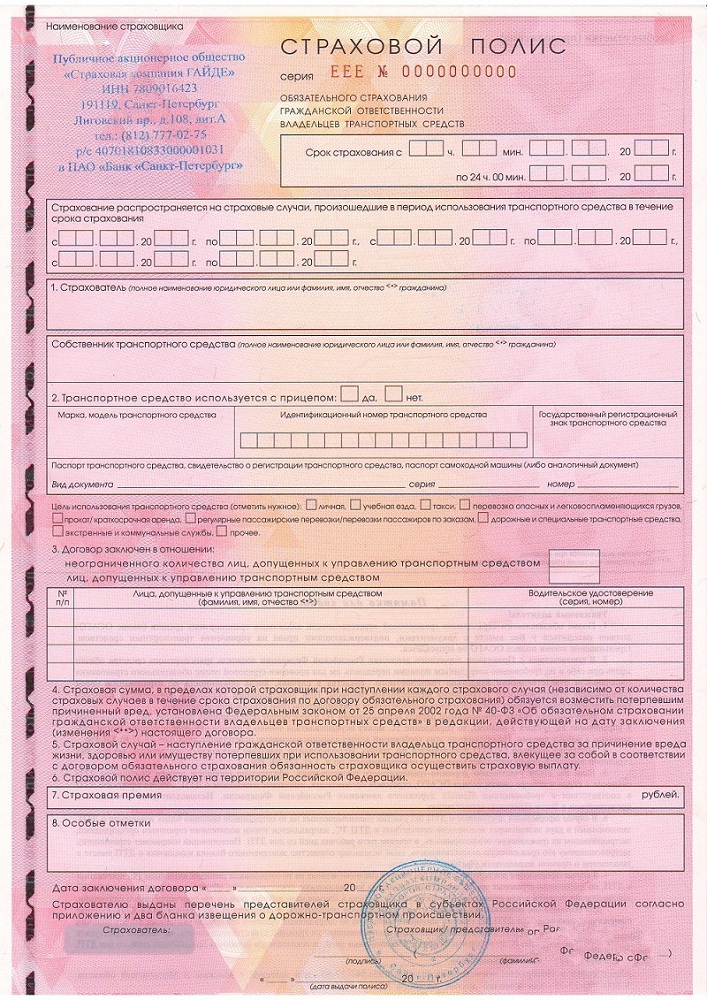

Прежде чем перейти к самостоятельному расчету стоимости страхового полиса, стоит понять, что это очень важный документ. Без страхового полиса, управлять транспортными средствами невозможно и запрещено с точки зрения закона.

Полис – это гарантия защиты и эффективной компенсации в случае причинения материального и физического вреда здоровью и имуществу всем участникам аварии.

ОСАГО – это уникальная современная система страхования, которая в состоянии возместить причиненный материальный ущерб, нанесенный застрахованным лицом иному транспортному средству или рядом едущим пассажирам.

Денежные выплаты производятся всем пострадавшим в аварии по чужой вине, но не из личных средств виновного, но силами компании-страховщика.

Как самостоятельно узнать стоимость полиса?

Страховой полис ОСАГО, который является обязательным для каждого современного автомобилиста, имеющего права, является гарантированной защитой при появлении разных непредвиденных случаев.

Если нужно самостоятельно рассчитать стоимость полиса, стоит использовать специальную формулу, как рассчитать стоимость ОСАГО в 2018 году. Она состоит из показателей, которые приняты современным государственным законодательством.

Чтобы не заниматься расчетными процессами самостоятельно и значительно сократить время проведенных операций, можно использовать специальные онлайн-калькуляторы.

Для получения максимально точных результатов в графы калькулятора потребуется ввести специальные информационные данные в строго определенном порядке.

Вот основные пункты, которые потребуется заполнить строго в перечисленной очередности:

Параметры находящего в распоряжении транспортного средства. Обозначается тип автомобиля, количество человек, которые имеют доступ к управлению. В качестве дополнения вводятся показатели мощности транспортного средства и дата его выпуска.

Параметры находящего в распоряжении транспортного средства. Обозначается тип автомобиля, количество человек, которые имеют доступ к управлению. В качестве дополнения вводятся показатели мощности транспортного средства и дата его выпуска.- Вводятся данные о водителе. Здесь вводится название населенного пункта физического лица или место проведения регистрации авто для юридических лиц. Обязательно предоставляются данные относительно стажа вождения и возраста всех допущенных к управлению автомобилем водителей.

- Осуществляется подсчет коэффициента бонуса малуса. В этой графе обозначаются данные всех водителей и проводят по официальной базе РСА. Этот пункт может быть использован после проведения первичного подсчета.

- Обозначаются особые условия. Здесь потребуется указать, на какое время оформляется страховой договор и где была проведена регистрация транспортного средства.

- Далее выбирается программа.

После изучения всех доступных для расчета предложений, можно выбрать максимально комфортный вариант вычисления.

Желательно отдать предпочтение таким приложениям, полученные результаты от которых должны сохраняться в базе максимально долгое, предварительно указанное время.

Использование специальных методов расчет стоимости страхового полиса, заходя на электронные сервисы, можно не только получить максимально точную стоимость, но также можно провести сравнение одновременно нескольких страховых компаний.

Использование специальных методов расчет стоимости страхового полиса, заходя на электронные сервисы, можно не только получить максимально точную стоимость, но также можно провести сравнение одновременно нескольких страховых компаний.

Чтобы провести точные расчеты, потребуется заполнить специальную форму регистрации, затем произвести расчеты через специальный калькулятор, сравнить результаты и подобрать максимально выгодный вариант.

Применение подобных сервисов дает возможность не просто сэкономить личное время, избежать возможных ошибок в проведении расчетов.

Несмотря на то, что стоимость полиса рассчитывается строго автоматически, каждому водителю не помешает знать основной принцип расчета.

Видео: Как рассчитать стоимость ОСАГО самостоятельно?

Показатели для расчета стоимости

Одной из основных величин при расчете стоимости страхового полиса является информация о базовом тарифе, который является единым на территории всей РФ.

Что касается коэффициентов, то они имеют свойство изменяться с учетом тех или иных условий, возникающих время от времени.

В формуле расчета стоимости полиса используются следующие значения:

КТ – территориальный коэффициент. Подразумевается названием региона, в котором проживает водитель;

КТ – территориальный коэффициент. Подразумевается названием региона, в котором проживает водитель;- КБМ – перемещение по трассе без аварийных ситуаций, определяемое коэффициентом бонусом малусом;

- КО – специальный ограничивающий коэффициент, в который входят все обозначенные в страховке люди;

- КВС – коэффициент по соотношению стажа вождения в годах;

- КМ – коэффициент параметров мощности двигателя, выраженное в лошадиных силах;

- КН – показатель нарушений, официально зарегистрированных у водителя;

- КСС – время страхования.

Чтобы установить точный коэффициент сезонности, потребуется определить, какое количество времени эксплуатируется автомобиль в тот или иной определенный сезон.

В процессе оформления и приобретения страхового полиса важно принимать во внимание тот факт, что у современной страховой компании нет никаких прав завышать или снижать цену, опираясь на свое личное усмотрение.

Делать какие-либо скидки при оформлении полиса сотрудники страховой компании также не имеют права.

Основные выплаты, ограничения строго отрегулированы на государственном уровне. Именно это является гарантией для обязательных выплат в процессе появления аварийных ситуаций.

Правильное определение формулы ОСАГО

Решая вопрос, как рассчитать ОСАГО самому, необходимо действовать строго с учетом постоянного показателя, то есть базового тарифа и перечисленных выше коэффициентов, которые требуется перемножать в особом порядке.

Решая вопрос, как рассчитать ОСАГО самому, необходимо действовать строго с учетом постоянного показателя, то есть базового тарифа и перечисленных выше коэффициентов, которые требуется перемножать в особом порядке.

Стоимость полиса = БТ*КБМ*КВС*ОК*КМД*КС*КН*КСС, где БТ представляет собой базовую тарифную ставку. Данный показатель является величиной, принятой по всей территории.

Принимается она строго в полном соответствии с основными характеристиками указанного в страховке автомобиля, как правило, это количество пассажирских мест, а также тоннаж средства передвижения.

По этой причине, каждый из видов современных транспортных средств – грузовые, легковые, троллейбусы, автобусы, сельскохозяйственная и промышленная техника, обладают своим личным базовым тарифом.

Определение территориального коэффициента

Данный показатель может изменяться на основании принадлежности средства передвижения к тому или ному региону. Параметр колеблется от 1,5 до 2. Точный параметр зависит от статуса выбранного населенного пункта.

В крупных мегаполисах, где отмечается достаточно интенсивное движение транспортных средств и присутствует повышенная вероятность возникновения аварийных ситуаций, показатели будут завышенными.

Для небольших городов характерен низкий показатель, что автоматически распространяется на стоимость полиса.

Расчет коэффициента бонуса малуса

В процессе решения вопроса, как рассчитать ОСАГО по КБМ, достаточно продолжительного перемещения авто без создания сложных аварийных ситуаций, водитель имеет право получить скидку.

В процессе решения вопроса, как рассчитать ОСАГО по КБМ, достаточно продолжительного перемещения авто без создания сложных аварийных ситуаций, водитель имеет право получить скидку.

Выдается она лично каждому клиенту и не зависит от того, на каком автомобиле чаще всего перемещается указанный в страховке водитель. Данный показатель меняется ежегодно.

Если на протяжении одного года по вине собственника авто не возникло ни одного ДТП, он автоматически приобретает скидку, равную 5%. С каждым годом безупречной езды водитель будет получать увеличение суммы.

Максимальный размер скидки может достигать 50%. Подобной скидки можно достигнуть при безупречной езде в 10 лет.

Определение коэффициента возраста-стажа

В процессе определения данного показателя максимальная уровень границы возрастной категории не принимается во внимание. Размер может понижаться в процессе увеличения возраста и увеличения стажа управления транспортным средством.

Данный показатель может быть максимально повышен, если водитель не достиг 22 лет и стаж вождения у него не достигает трех лет. В этом случае он будет составлять 1,7.

Если договор заключается одновременно на несколько водителей, стоимость полиса может значительно повыситься, если хотя бы один из участников не достиг должной возрастной категории и не имеет требуемого стажа.

Особенности ограничивающего коэффициента

Данный показатель учитывает общее количество водителей, который были внесены в полис.

Данный показатель учитывает общее количество водителей, который были внесены в полис.

Если оформляется ограниченная страховка, допускается поименное указание не более пяти водителей.

Если страховка неограниченная, к вождению может быть допущено какое угодно количество водителей.

При ограниченном виде страховки величина может быть рассчитана по сниженным показателям, что касается неограниченной страховки, то она имеет строго стандартные показатели, равные 1,8.

Расчет коэффициента мощности

При осуществлении расчета величины мощности двигателя принимается во внимание количество лошадиных сил, которые указаны в техническом паспорте.

В этом документе уровень мощности записывается в киловаттах, при этом один киловатт равен 1,35962 л.с.

Вот основные соотношения мощности и значений:

- До 50 – 0,6.

- От 50 до 70 – 0,9.

- От 70 до 100 – 1.

- От 100 до 120 – 1,2.

- От 120 до 150 – 1,4.

- От 150 и выше – 1,6.

На основании данных показателей становится понятно, что чем более высокой является мощность двигателя, тем большим будет показатель, это автоматически повысит автостраховку по стоимости.

Официальное заключение сезонной страховки

Если автомобиль эксплуатируется исключительно в установленное время года, переплачивать за страховой полис не будет смысла.

Если автомобиль эксплуатируется исключительно в установленное время года, переплачивать за страховой полис не будет смысла.

Идеальным вариантом в данном случае будет оформление специального сезонного полиса.

Описывая срок страховки на сезон зависит от того, на кого оформляется страховка. Для физических лиц она оформляется на время до трех месяцев, юридическим лицам страховка выдается на срок до полугода.

Если полис оформляется на три месяца, коэффициент будет равен 0,5, при большем сроке показатель увеличивается до 1.

Учет коэффициента нарушений

Это особый показатель, который рассчитывается и устанавливается при таких важных факторах, как управление транспортном в опьяненном состоянии, преднамеренное создание ДТП, исчезновение с места аварии, вождение автомобилем лицом, которое не было указано в страховом полисе.

При всех перечисленных выше случаях коэффициент будет составлять 1,5.

Использование коэффициента срока страховки

Данный показатель применяется в строго особых ситуациях.

Данный показатель применяется в строго особых ситуациях.

Сюда можно отнести транзитное передвижение и вождение авто гражданами иных государств.

Если собственник транспортного средства имеет зарубежную регистрацию и находится на территории РФ не более 15 суток, показатель составит 0,2.

Если иностранец пребывает в России более 10 месяцев, показатель поднимается до единицы.

Официальное автострахование ответственности – это не только законодательно обязательный критерий разрешения к управлению транспортным средством, но также обязательное условие для обеспечения важных условий собственной защиты и рядом находящихся участников дорожного движения.

Принимая во внимание все перечисленные выше особенности решения вопроса, как рассчитать полис ОСАГО самостоятельно, можно достаточно легко определить стоимость страхового договора для каждого клиента отдельно.

Зная все перечисленные выше данные, можно произвести расчет страховки самостоятельно. Это позволит узнать, какую сумму потребуется внести в процессе оформления договора страхования на автомобиль.

Калькулятор ОСАГО 2018 расчет онлайн

Сделайте быстро расчет стоимости полиса по тарифам 2018 года: мощность двигателя автомобиля, стаж водителя, место регистрации автомобиля.

Купить полис ОСАГО можно с доставкой. Услуга производится — БЕСПЛАТНО по Санкт-Петербургу и Ленинградской области. Оставьте заявку в калькуляторе и готовый бланк страховки будет у Вас через несколько часов с момента заказа. Мы работаем без праздников и выходных!

В предыдущем месяце мы оформили 1117 полисов ОСАГО

ОСАГО — полис обязательного страхования авто гражданской ответственности, который гарантирует в случае нанесения Вашим автомобилем ущерба или вреда, полное возмещение суммы ущерба потерпевшей стороне. По закону, такой полис является обязательным, без которого управление транспортным средством строго запрещено.

Как оформить ОСАГО для другого региона.

Короткое видео с пояснениями как выбрать другой регион при оформлении полиса.

Элемент video не поддерживается вашим браузером.

Несколько слов о калькуляторе ОСАГО

ОСАГО калькулятор 2018 онлайн расчет стоимости полиса быстро и точно определит индивидуальную цену обязательной страховки. Его привезет не просто курьер, а опытный специалист нашей компании, который проконсультирует Вас в сфере страхования, посоветовать Вам надежную страховую, а также грамотно и быстро оформить полис ОСАГО. Также у нас возможен онлайн расчет и оформление других видов страхования. Например программа автострахования КАСКО поможет полностью защитить кредитную машину, выплаты производятся даже если вы виновник ДТП. Заказ полиса можно сделать на нашем сайте самостоятельно в удобное для Вас время.

Компания ПСБ предлагает своим клиентам удобную возможность удостовериться в подлинности страховки, её можно бесплатно проверить прямо в на нашем сайте — проверка ОСАГО. Так же можете ознакомится с онлайн отзывами клиентов нашей компании за 2014, 2015, 2016 годы.

8 причин сделать заказ:

Оформляем ОСАГО для регионов.

Оформляем ОСАГО для регионов.

Мы работаем только с надежными страховыми(28 лучших компаний РФ).

Мы работаем только с надежными страховыми(28 лучших компаний РФ).

Поможем восстановить Ваш действующий КБМ.

Поможем восстановить Ваш действующий КБМ.

Удобный онлайн калькулятор расчета стоимости ОСАГО.

Удобный онлайн калькулятор расчета стоимости ОСАГО.

Бесплатная доставка до трех часов в пределах Санкт-Петербурга.

Бесплатная доставка до трех часов в пределах Санкт-Петербурга.

В течение всего срока страхования мы остаемся с Вами (юридические консультации, изменения, восстановление при утере).

В течение всего срока страхования мы остаемся с Вами (юридические консультации, изменения, восстановление при утере).

При продаже авто возвращаем деньги, либо зачислим остаток на новый полис.

При продаже авто возвращаем деньги, либо зачислим остаток на новый полис.

Помогаем получить диагностическую карту.

Помогаем получить диагностическую карту.

Проверка КБМ онлайн в единой базе РСА

Коэффициент Вашей скидки при расчете стоимости называют КБМ. Чтобы получить значение внимательно заполните все данные. После отправки подождите около десяти секунд. Результат проверки появится чуть ниже формы. Если по каким то причинам проверка не работает,скидку можно узнать по тел. +7 (812) 627-64-57

ВНИМАНИЕ! Расчет коэффициента производится на текущую дату.

Почему у нас цены на ОСАГО дешевле?

Цены по договорам страхования, предлагаемые компанией ПСБ, являются более низкими, чем цены практически всех официальных страховых — Росгосстрах, Ренессанс, Ингосстрах, ВСК, Согласие. Такая парадоксальная, ситуация обусловлена тем, что мы заключаем договор с страховщиками на большое число полисов и благодаря этому получаем их значительно дешевле. Следовательно, клиент также получает страховку по выгодной цене, расчет стоимости полиса на нашем калькуляторе позволяет наглядно в этом убедиться. Благодаря такой политике наши тарифы являются одними из наиболее выгодных в Санкт-Петербурге.

Сколько стоит ОСАГО в 2018 году?

Рассчитайте стоимость автогражданки с помощью калькулятора ОСАГО 2018 года

Стоимость обязательного страхования зависит от базового тарифа, регулируемого ЦБ РФ. Тариф постепенно повышают раз в 2-3 года. Мы расскажем, сколько стоит полис сегодня, когда было последнее повышение тарифов и чего стоит ожидать дальше.

Сколько стоит ОСАГО

По указанию ЦБ РФ №3604-У от 20 марта 2015 года, базовая ставка ОСАГО для физических лиц и индивидуальных предпринимателей составляет 3 432-4 112 рублей. Страховые компании могут устанавливать базовые ставки в пределах этого коридора.

На стоимость полиса влияют поправочные коэффициенты, поэтому страховка может стоит дешевле или дороже. Например, страховая установила максимально допустимую ставку — 4 112 рубля. Тогда полис будет стоить:

- для тех, кто проездил 13 лет без аварий — 2 261 ₽;

- для жителей республики Адыгея — 5 346 ₽;

- для водителей до 22 лет со стажем менее 3 лет — 7 402 ₽;

- для тех, кто постоянно попадает в аварии и имеет КБМ 2.45 — 10 074 ₽.

Чтобы рассчитать стоимость страхования вашей гражданской ответственности, используйте наш онлайн-калькулятор. Он учитывает все изменения в базовом тарифе и поправочные коэффициенты, а также находит самые выгодные предложения от СК.

Когда было последнее подорожание ОСАГО

Последнее подорожание базового тарифа было в марте 2017 года. Оно было связано с тем, что повысились ставки:

- выплат в случае ущерба жизни и здоровью — со 160 000 до 500 000 ₽;

- имущественных выплат — со 120 000 до 400 000 ₽.

Будет ли подорожание ОСАГО в 2018 году

Заместитель председателя ЦБ Владимир Чистюхин заявил , что в 2018 году ожидается повышение стоимости страховки. Он отметил, что предложенная РСА концепция обеспечит «либерализацию тарифов», то есть планируется отпустить их в «свободное плавание». По прогнозу Чистюхина, сначала цены вырастут, а потом снова снизятся в рамках конкурентной борьбы.

Пока ЦБ не издавал никаких указаний, а подготовленная РСА концепция не вступила в силу. Сам зампредседателя ЦБ отметил, что изменения вступят в силу не раньше второй половины 2018 года, поэтому о точном повышении говорить пока рано.

Калькулятор страховки ОСАГО на 2018 год

Последние годы показали значительную динамику изменений в формировании цен страховых полисов ОСАГО. Это связано с тем, что законодательство в этой сфере достаточно часто меняется.

Что бы было проще рассчитывать, стоимость страховка на автомобиль калькулятор на 2018 год был введен в обиход многих компаний занимающихся данным родом деятельности.

Цена страхового плиса в основном растет, вызывая тем самым недовольство собственников автотранспорта, но, тем не менее, покупать его приходится все равно. Хотя в увеличении стоимости страховки есть и плюсы, так например, выросли страховые выплаты. Их повышение было вынужденным шагом, вед при аварии средней тяжести старая страховка была уже не в состоянии покрыть убытки пострадавшей стороны в полной мере.

Калькулятор ОСАГО

Для того рассчитать и узнать стоимость страховки на автомобиль, которую нужно будет заплатить, можно воспользоваться специальным калькулятором ниже.

С учетом всех надбавок сумма выплат была увеличена до 400 000 рублей, если ущерб был причинен транспортному средству или иной собственности. На выплату в 500 000 рублей может рассчитывать человек получивший травмы вследствие неосторожной езды застрахованного лица.

Калькуляторы, размещенные на сайтах страховых компаний, позволяют с легкостью высчитать стоимость полиса для вашего автомобиля. Для этого необходимо ввести данные в пустые графы, и будет произведен расчет с учетом всех имеющих значение параметров, начиная от региона размещения, заканчивая коэффициентом водительского стажа.

Важно знать, что сумма, полученная после расчета на калькуляторе, является хоть и базовой, но ее значение может увеличиться в большую сторону. Это связано с тем, что многие организации, заключающие страховой договор с автовладельцами повышают тарифную ставку, опираясь на внутреннюю политику компании. Государством введено ограничение на увеличение суммы страхового взноса не более 20% от базовой ставки, этим и пользуются страховщики.

В прошлом компаниям было запрещено увеличивать расчетную сумму страхового взноса, но теперь это норма, и один из аспектов в выборе страховщиков теперь является цена.

Что учитывается в расчете по калькулятору?

При расчетах цены на ОСАГО используются следующие данные:

- КТ – коэффициент, зависящий от территориальной прописки владельца транспортного средства, для юридических лиц учитывается место регистрации организации. Важно знать, что в средних и маленьких населенных пунктах данный коэффициент существенно ниже, чем в крупных городах;

- КМ – зависит от мощности двигателя установленного на транспортном средстве, чем больше его объем, тем дороже будет стоимость страховки;

- КПр – этот параметр отвечает за управление транспортным средством с прицепом, однако физические лица за него не переплачивают, они могут цеплять прицеп, и он будет считаться так же застрахованным;

- КВС – коэффициент шоферского стажа, опыт водителя рассчитывается не только исходя из срока, проведенного за рулем, но и от общего возраста человека, естественно, чем больше опыта, тем меньше множитель;

- КО – зависит от количества человек, которым разрешено управление транспортным средством, если вы оформляете ОСАГО для себя, то полис будет стоять значительно ниже чем для страховки с неограниченным количеством водителей допущенных к управлению;

- КС – зависит от периода (лето, зима) использования технического средства. Физические лица могут рассчитывать на сниженный коэффициент после 3 месяцев езды, юридическим придется откатать целый год;

- КБМ – можно встретить его упоминание как бонус-малус, он поощряет шоферов за безаварийную езду и может изменяться соответственно специальной таблице аварийности от 1(низшего) класса, до 13 — максимальная классность.

Калькулятор обычно не рассчитывает стоимость прохождения технического осмотра, для того что бы сократить время на этом этапе можно оформить бесплатную заявку на диагностическую карту.

Цены на ОСАГО в 2018 году

Без калькулятора можно узнать примерную стоимость оформления полиса для вашего автомобиля исходя из следующих самых примеров, сравните приведенные параметры с ТТХ вашего авто и получите приблизительную оценку стоимости.

Примерные цены:

- Автомобили отечественного производства ВАЗ при оформлении ОСАГО в 2018 году обойдутся вам в 7 000-12 000 рублей. Окончательная сумма будет завесить от водительского стажа, если он меньше трех лет, то вы заплатите по максимуму. Так же для оценки стоимости полиса важен регион, в котором вы проживаете.

- Авто с более мощными моторами, в которых насчитывается от 100 до 120 лошадиных сил будут стоить немного дороже, цена базовой ставки возрастет примерно на 1 000-1 500 и будет составлять в 2018 году от 7 000 до 13 000 рублей.

- Мощные машины, у которых двигатели объемом свыше 2,5 литров и мощностью более 120 л.с. так же поднимут ставку порядка 1 000 рублей. С минимальным водительским стажем до 3-х лет придется заплатить до 14 500 рублей.

Как влияет регион на цену полиса?

В 2015 году в одиннадцати регионах нашей страны была увеличена базовая ставка на оформление страхового договора, однако в других 10 областях ее снизили. На то, сколько стоит полис ОСАГО 2018 году влияет общая аварийность региона за 2016 год.

За стандарт принято считать столичный коэффициент, в Москве он равен 2,0. По таким же тарифам страхуют автомобили люди в таких городах как Казань, Пермь, Сургут, и Тюмень.

- Самыми дорогими городами с коэффициентом 2,1 считаются Мурманск и Челябинск. В этих городах самая дешевая страховка ОСАГО обойдется от 8 000 до 9 500 рублей. Хотя на самом деле поправка на регион не оказывает решающего воздействия на окончательную цену полиса, разница между перечисленными населенными пунктами и столицей составит около 500 рублей.

Заместитель председателя банка России объявил, о том, что в 2018 году региональные коэффициенты не могут быть увеличены свыше 100% от их теперешней стоимости. Это вызывает сдержанный оптимизм, на фоне заморозки основной ставки на полис ОСАГО, ведь в самом худшем случае в вашем регионе стоимость договора увеличиться не более чем на 450-500 рублей.

Плохие новости коснуться только Саранска и Камчатки, в этих регионах решено увеличить региональный коэффициент на 99,98%. Однако для жителей Магадана есть и плюсы, ведь они могут рассчитывать на скидку.

Еще одним немаловажным фактором, влияющим на региональный коэффициент, остается аварийность. Страховые компании увеличивают его в самых опасных с точки зрения частоты произошедших аварий областях. Каждый год статистка дорожно-транспортных происшествий отслеживается и региону присваивается соответствующий коэффициент, призванный сократить риски страховщиков. Наиболее неблагополучными считаются Мурманская и Челябинская области, а так же Камчатский край и Мордовская республика.

Тенденции по оформлению ОСАГО

В последнее время количество компаний выдающих страховые полисы на рынке сокращается, в сторону уходят мелкие организации. Сильные фирмы, вытесняя конкурентов, занимают их ниши и диктуют свои условия. Самым распространенным явлением такого подхода стало навязывание клиентам дополнительных услуг. От предложения застраховать свою жизнь, до оформления ДСАГО.

Стоимость автостраховки в некоторых организациях превышает после всех накруток базовую ставку на 50%, другие которые несколько скромнее делают фиксированную цену на страхование жизни в 1 000 рублей.

Государство никаким образом не вмешивается в политику работы страховых компаний, а стоимость полиса страхования растет с каждым годом. Пиком стал 2015 год, тогда цена базовой ставки увеличилась сразу на 60%, что стало очень неприятным сюрпризом для всех собственников транспортных средств. Однако этот жесткий ход был обусловлен необходимостью повышения максимальной суммы по страховым выплатам со 160 до 500 тысяч рублей в случае нанесения травм участникам дорожного движения.

Что бы избежать лишней нервотрепки и выкручивания рук дополнительными услугами следует заблаговременно прозвонить все компании, задействованные в этой отрасли или посетить их сайты.

Внимание!

В связи с частыми изменениями законодательства РФ, информация на сайте не всегда успевает обновляться, поэтому для Вас круглосуточно работают бесплатные эксперты-юристы!

Москва: +7 (499) 653-60-72, доб. 206

Санкт-Петербург: +7 (812) 426-14-07, доб. 997

Регионы РФ: +7 (800) 500-27-29, доб. 669.

Заявки принимаются круглосуточно и каждый день. Либо воспользуйтесь онлайн формой ниже и задайте свой вопрос:

Формула расчета ОСАГО, коэффициенты стоимости в 2018 году

В последнее время многие автовладельцы предпочитают рассчитывать стоимость полиса ОСАГО самостоятельно, тем более, что сделать это совсем несложно. Достаточно знать, по каким правилам проводятся вычисления, и как корректно использовать коэффициенты ОСАГО в расчётах.

Что такое коэффициенты ОСАГО и для чего они нужны

Указания о порядке расчёта стоимости ОСАГО содержатся в Федеральном Законе N 40-ФЗ от 25.04.2002 г. “Об обязательном страховании гражданской ответственности владельцев транспортных средств.” Здесь прописан не только порядок вычислений, но и содержится также информация о том, какие коэффициенты применяются при расчете ОСАГО, и как правильно определить их размеры.

Специальные коэффициенты – это показатели, которые оценивают возможность наступления страхового случая при разных обстоятельствах. Ситуации, в которых происходят ДТП бывают разными и зависят от множества факторов, поэтому и степень риска для водителя в каждом отдельном случае не может быть одинаковой.

Иначе говоря, понижающие и повышающие коэффициенты при страховании ОСАГО отражают вероятность возникновения ДТП в зависимости от технических параметров конкретного транспортного средства и от индивидуальных характеристик его водителя. Кроме того, коэффициенты ОСАГО учитывают особенности оформления полиса для разных условий эксплуатации авто, а именно: на какой срок выписана страховка и сколько водителей имеют право на управление данным транспортным средством.

Соответственно, коэффициенты для расчета стоимости по страховке ОСАГО в 2018-м году можно разделить на три группы:

Группа 1: коэффициент по типу транспортного средства (КМ). Здесь за основу берётся мощность автомобиля, которая определяется в лошадиных силах. Считается, что чем мощнее двигатель машины, тем выше риск наступления ДТП.

Группа 2: коэффициенты по данным водителя. К этой группе относятся:

- КВС – возраст и водительский стаж автовладельца;

- КБМ ( бонус- малус) – показатель безопасного вождения, который учитывает количество аварий, произошедших по вине данного водителя;

- КН – коэффициент нарушений. Учитывает серьёзные нарушения ПДД, допущенные данным водителем, а также соблюдение им правил ОСАГО;

- КТ – территориальный коэффициент. Начисляется в зависимости от региона регистрации владельца авто.

Группа 3: коэффициенты по содержанию страхового полиса. В эту группу входят:

- КО – коэффициент наличия ограничений по управлению транспортным средством. Начисляется в зависимости от количества вписанных в полис водителей;

- КС – срок действия полиса;

- КСС – срок страхования. Данный коэффициент актуален только для иностранных водителей, временно находящихся на территории РФ.

Базовый коэффициент ОСАГО (БК)

Базовый коэффициент, или базовый тариф ОСАГО – это устанавливаемый Центробанком РФ показатель, который зависит от вида транспортного средства и от статуса автовладельца. Так, в случае, если машина принадлежит юридическому лицу и предназначена для пассажирских перевозок, базовый коэффициент ОСАГО в 2018-м году значительно выше, чем для авто, собственником которого является физическое лицо.

По правилам ОСАГО, каждая страховая компания может назначать размеры базового коэффициента самостоятельно, но при этом не должна выходить за рамки тарифного лимита, который устанавливает предельные допустимые суммы для каждого вида авто.

Определить базовый коэффициент для разных видов транспорта поможет приведённая ниже таблица расчета ОСАГО:

Территориальный коэффициент ОСАГО (КТ)

Одним из показателей, которые учитываются при расчёте стоимости ОСАГО, является территориальный коэффициент (КТ). Назначается он по месту регистрации водителя. Размер территориального коэффициента зависит от интенсивности дорожного движения в конкретном регионе страны.

Максимальный показатель территориального коэффициента составляет 2,1, и он установлен для крупных городов с большим транспортным потоком, таких, как Москва, Санкт-Петербург, Пермь, Челябинск. Минимальное значение равно 0,6 и назначается оно для малонаселённых районов с небольшим количеством транспорта, например, для Чечни и Ингушетии.

Коэффициент возраста и стажа ОСАГО (КВС)

Немаловажными показателями риска наступления ДТП являются опыт и квалификация водителя. Данные показатели учитывает коэффициент возраста и стажа водителя (КВС).

Размер коэффициента колеблется в пределах от 1 до 1,8. Чем моложе и неопытнее водитель, тем больше размер коэффициента. Это надо учитывать, если в полис вписаны несколько водителей, так как цена страховки определяется по наиболее высокому коэффициенту.

Для того, чтобы определить, какой коэффициент возраста и стажа действителен для вас, прочитайте информацию о том, что такое КВС в ОСАГО.

Коэффициент безаварийного вождения, или Бонус-Малус (КБМ)

Водитель транспортного средства сможет уменьшить стоимость полиса и тем самым сэкономить на ОСАГО, если в течение страхового периода продемонстрирует безопасное вождение, то есть не станет виновником ДТП.

Количество дорожных происшествий, виновником которых является водитель, отражает коэффициент аварийности ОСАГО (КБМ). Его размер составляет от 1 до 2,45.

Показатель безопасного вождения имеет особый порядок начисления, который следует рассмотреть подробно.

При первом обращении в страховую компанию для заключения договора ОСАГО водитель получает коэффициент безопасности, равный 1.

Насколько увеличится данный показатель в дальнейшем, полностью зависит от автовладельца. Для тех водителей, которые сумеют избежать ДТП, предусмотрен понижающий коэффициент ОСАГО за безаварийную езду. Его минимальный размер 0,5 владелец авто сможет получить, если в течение 10 лет будет ездить аккуратно и не станет виновником ДТП.

Если же в течение страхового периода по вине автовладельца произойдёт хоть одно дорожно-транспортное происшествие, страховая компания станет ему меньше доверять, и это отразится на стоимости полиса при его продлении.

В подобных случаях страховщики применяют к провинившемуся водителю повышающий коэффициент по ОСАГО при ДТП в 2018-м году. Это значит, что на следующий год оформление полиса обойдётся виновнику ДТП дороже, причём цена будет зависеть от количества ДТП, которые он совершил.

Более того, виновник дорожной аварии будет ощущать её последствия и при дальнейших обращениях в страховую компанию. Даже одно ДТП, совершённое водителем в течение первого года действия полиса, влияет на стоимость страховки. Поэтому водители, по вине которых произошло дорожно-транспортное происшествие, часто задаются вопросом, сколько действует повышающий коэффициент ОСАГО после ДТП.

Получить ответ на этот вопрос можно, изучив приведённую ниже таблицу:

Для того, чтобы правильно провести расчёты, следует начать со строки, в которой указан класс 3.

Каждый безаварийный год позволяет опуститься на одну строчку ниже.

Определив класс, следует перейти на строку страховых выплат.

Как видно из таблицы, по правилам, действующим в 2018 году, коэффициент бонус-малус при страховании ОСАГО для водителей, совершивший ДТП, будет повышенным ещё в течение нескольких последующих лет. Соответственно, и полис будет продлеваться с повышенным показателем.

Для того, чтобы избежать подобных неприятностей, некоторые водители используют следующий способ: просят кого-либо из знакомых оформить страховку на себя. Затем, по истечении страхового периода, то есть через год, получают новый полис на своё имя. В результате вопрос о том, на сколько подорожает ОСАГО после ДТП, становится для него неактуальным, так как, в Правилах ОСАГО установлено: если водитель не был вписан в полис в течение одного года, его класс равен 3.

В заключение ещё один нюанс: начисление КБМ имеет особенности при наличии открытой страховки, то есть в случае, если оформлен полис с неограниченным числом водителей. Здесь учитывается только безаварийное вождение владельца машины. При этом для остальных водителей авто стоимость ОСАГО после ДТП в 2018-м году не меняется.

Коэффициент нарушений (КН)

При расчёте стоимости страховки принимаются во внимание не только ДТП, совершённые водителем, но и другие нарушения, в том числе и несоблюдение правил обязательного страхования, и некоторые грубые нарушения ПДД.

Для того, чтобы оценить, насколько ответственно и дисциплинированно водитель относился к своим обязанностям в течение страхового периода, применяется специальный коэффициент нарушений ОСАГО, или КН.

Коэффициент нарушений имеет только два значения: 1 и 1,5.

По закону, страховая компания может применять повышенный коэффициент, если водитель с целью уменьшения стоимости полиса сообщил страховщику заведомо ложные сведения, например, неверно указал свой возраст и стаж вождения. Однако, такие случаи встречаются редко.

Самой распространённой является ситуация, когда назначается повышение ОСАГО за нарушение ПДД. Правда, здесь учитываются только грубые нарушения.

Например, более высокий показатель КН применяется в случаях, если водитель в период действия страхового полиса совершил одно из следующих нарушений:

- умышленно способствовал наступлению ДТП;

- умышленно причинил вред здоровью или жизни людей при совершении ДТП;

- находился в состоянии алкогольного опьянения во время ДТП;

- на момент совершения ДТП не имел водительских прав, так как был их лишён;

- скрылся с места ДТП

Поскольку за все перечисленные нарушения полагаются санкции, то на вопрос о том, влияют ли штрафы на стоимость ОСАГО, можно ответить однозначно – да, влияют, но только если это штрафы за грубые нарушения ПДД.

Что касается нарушений правил страхования ОСАГО, то здесь показатель КН 1, 5 назначается, если:

-

- страховой случай произошел после истечения срока действия полиса ОСАГО;

- на момент ДТП диагностическая карта техосмотра была просроченной;

- автовладелец не был вписан в страховой полис в качестве водителя данного авто.

Коэффициент мощности (КМ)

Все коэффициенты ОСАГО являются переменными величинами. Так, например, довольно быстро меняется возраст и стаж водителя. Количество нарушений и совершённых ДТП тоже могут измениться. Изменённые данные вписываются в полис при его продлении, а затем применяются в расчётах.

При этом коэффициент мощности меняется только при покупке новой машины, а следовательно, и при оформлении нового полиса. Поэтому коэффициент мощности по ОСАГО в 2018-м году можно рассматривать как относительно постоянный показатель.

Мощность машин, которые ездят сегодня по дорогам России, очень разная. Наряду с бюджетными марками авто, оборудованными слабыми двигателями, в собственности граждан находятся дорогие иномарки, способные развивать огромную скорость, и соответственно, представлять опасность как для пешеходов, так и для водителей.

Поэтому, вполне понятно, что ответ на вопрос о том, зависит ли стоимость ОСАГО от мощности двигателя, будет утвердительным.

Чем мощнее авто, тем выше вероятность того, что водителя захочет «прокатиться с ветерком». При этом попытки разогнаться до максимума часто заканчиваются авариями.

В правилах автострахования учтены подобные ситуации и установлен коэффициент мощности в пределах от 0,6 до 1,6.

Основанием для назначения специального коэффициента мощности является градация коэффициента ОСАГО по лошадиным силам.

Минимальный показатель 0,6 установлен для транспортных средств мощностью до 50 л.с. включительно, максимальный – 1,6 – для авто с мотором более 150 л.с.

Обычно мощность двигателя указывается в ПТС или в свидетельстве о постановке авто на учёт. Если таких данных нет, то мощность машины следует установить по документам фирмы- изготовителя. Если же данные есть, но указаны в кВт, то мощность в лошадиных силах можно рассчитать по соотношению 1кВт = 1,35962 л.с.

Для самостоятельных рсчётов стоимости ОСАГО используется таблица коэффициентов мощности двигателя по ОСАГО в 2018-м году.