Декларация по УСН

Подборка наиболее важных документов по запросу Декларация по УСН (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты: Декларация по УСН

Статьи, комментарии, ответы на вопросы: Декларация по УСН

Документ доступен: в коммерческой версии КонсультантПлюс

Формы документов: Декларация по УСН

Документ доступен: в коммерческой версии КонсультантПлюс

Документ доступен: в коммерческой версии КонсультантПлюс

УСН: Упрощенная система налогообложения — Всё про «Упрощёнку»

УСН: Коды представления налоговой декларации по месту нахождения (учета)

- 120 — По месту жительства индивидуального предпринимателя

- 210 — По месту нахождения российской организации

Приложение N 2 к Порядку заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, утвержденному Приказом Министерства финансов Российской Федерации от 22 июня 2009 г. N 58н

Декларация по УСН за 2009, 2010, 2011, 2012, 2013 годы

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения УСНО по формеКНД 1152017, заполняется налогоплательщиками, применяющими упрощенную систему налогообложения в соответствии с главой 26.2 Налогового кодекса Российской Федерации.

Утверждена в соответствии с приказом МинФина от 22 июня 2009 г. N 58н

Зарегистрировано в Минюсте РФ 6 августа 2009 г. N 14493

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ от 22 июня 2009 г. N 58н

ОБ УТВЕРЖДЕНИИ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ, И ПОРЯДКА ЕЕ ЗАПОЛНЕНИЯ

На основании пункта 7 статьи 80 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 1999, N 28, ст. 3487; 2006, N 31, ст. 3436; 2007, N 1, ст. 28, ст. 31) и в соответствии с Федеральным законом от 22 июля 2008 г. N 155-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2008, N 30, ст. 3611, N 48, ст. 5519) приказываю:

1. Утвердить форму налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно приложению N 1 к настоящему Приказу.

2. Утвердить Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно приложению N 2 к настоящему Приказу.

3. Установить, что настоящий Приказ вступает в силу, начиная с представления налоговой декларации за налоговый период 2009 года.

4. Признать утратившими силу с 1 января 2010 г. Приказы Министерства финансов Российской Федерации:

- от 17 января 2006 г. N 7н «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, и Порядка ее заполнения» (зарегистрирован в Министерстве юстиции Российской Федерации 16 февраля 2006 г., регистрационный номер 7502; Бюллетень нормативных актов федеральных органов исполнительной власти, 2006, N 9; Российская газета, N 41, 1 марта 2006 г.);

- от 19 декабря 2006 г. N 176н «О внесении изменений в Приказ Министерства финансов Российской Федерации от 17 января 2006 г. N 7н «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, и Порядка ее заполнения» (зарегистрирован в Министерстве юстиции Российской Федерации 5 февраля 2007 г., регистрационный номер 8893; Бюллетень нормативных актов федеральных органов исполнительной власти, 2007, N 9; Российская газета, N 34, 16 февраля 2007 г.).

Заместитель

Председателя Правительства

Российской Федерации —

Министр финансов

Российской Федерации

А.Л.КУДРИН

УСН: Отчетность Справка

УСН: Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

Приказом Минфина РФ от 22.06.2009 N 58н «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, и Порядка ее заполнения» (ред. от 20.04.2011, с изм. от 17.05.2011) утверждены:

- Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (Форма по КНД 1152017)

- Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

- Коды налоговых периодов

- Коды представления налоговой декларации по месту нахождения (учета)

- Коды способов представления документов

В зависимости от способа представления работником налогового органа в Декларации указывается соответствующий код:

- на бумажном носителе (по почте) — 01

- на бумажном носителе с дублированием на съемном носителе (лично) — 02

- на бумажном носителе (по почте) — 03

- по телекоммуникационным каналам связи с ЭЦП — 04

- другое — 05

- на съемном носителе с ЭЦП (лично) — 06

- на съемном носителе с ЭЦП (по почте) — 07

- на бумажном носителе с дублированием на съемном носителе (по почте) — 08

- на бумажном носителе с использованием штрих-кода (лично) — 09

- на бумажном носителе с использованием штрих-кода (по почте) — 10

Днем представления Декларации в налоговый орган считается:

- дата получения в налоговом органе при ее представлении лично или через представителя;

- дата отправки почтового отправления с описью вложения при ее отправке по почте;

- дата отправки по телекоммуникационным каналам, зафиксированная в подтверждении специализированного оператора связи, при ее передаче по телекоммуникационным каналам связи.

Приказом Минфина РФ от 22.10.2012 N 135н «Об утверждении форм Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, Книги учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения, и Порядков их заполнения» утверждены:

- Форма Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения

- Порядок заполнения Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения

Упрощенка: налоговая декларация при УСН

Новшества 2012 года

Сроки представления налоговой декларации. С 1 января 2013 г. действуют новые сроки представления налоговой декларации по УСН:

- по итогам налогового периода;

- в случае прекращения предпринимательской деятельности, в отношении которой этим налогоплательщиком применялась УСН;

- в случае утраты права на применение УСН.

Данные новшества внесены Федеральным законом от 25.06.2012 N 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее — Федеральный закон N 94-ФЗ).

Успокоим наших читателей, сроки представления налоговой декларации по итогам налогового периода, которым является календарный год, не изменились:

- организации представляют налоговую декларацию в налоговый орган по месту нахождения организации не позднее 31 марта года, следующего за истекшим налоговым периодом, — 1 апреля 2013 г. (31.03.2013 — воскресенье);

- индивидуальные предприниматели по месту жительства — не позднее 30 апреля года, следующего за истекшим налоговым периодом, — 30 апреля 2013 г. (ст. 346.23 НК РФ).

Налоговая декларация представляется, как и прежде, один раз в год по итогам налогового периода.

При этом появились новые сроки представления налоговой декларации:

- для «упрощенцев», прекративших деятельность, в отношении которой применялась УСН, и подавших уведомление в соответствии с п. 8 ст. 346.13 НК РФ, — не позднее 25-го числа месяца, следующего за месяцем, когда прекращена указанная предпринимательская деятельность;

- для «упрощенцев», которые утратили право на применение УСН, — не позднее 25-го числа месяца, следующего за кварталом, когда на основании п. 4 ст. 346.13 НК РФ утрачено право на применение УСН.

Обратите внимание! Согласно п. 7 ст. 346.21 НК РФ налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее сроков, установленных для подачи налоговой декларации ст. 346.23 НК РФ.

Изменения для индивидуальных предпринимателей. Рассматриваемые изменения касаются только индивидуальных предпринимателей, которые применяют УСН с объектом налогообложения «доходы», не производят выплат и иных вознаграждений физическим лицам и уплачивают страховые взносы в ПФР и ФФОМС в фиксированном размере.

На данную категорию «упрощенцев» с 1 января 2012 г. не распространяется ограничение в 50% при уменьшении суммы налога на сумму страховых взносов.

Это новшество было внесено п. 19 ст. 1 Федерального закона от 28.11.2011 N 338-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», затем оно было еще раз подтверждено Федеральным законом N 94-ФЗ.

Если при заполнении данными индивидуальными предпринимателями налоговой декларации за 2012 г. выяснится, что уплаченная сумма страховых взносов в фиксированном размере за 2012 г. будет больше, чем сумма налога, уплачиваемого в связи с применением УСН, налог в данном случае не уплачивается (Письмо Минфина России от 13.02.2012 N 03-11-11/42).

Отметим, что Минфин обещал внести изменения в налоговую декларацию по УСН и Порядок ее заполнения.

Как заполнять налоговую декларацию при УСН — в целых рублях или в рублях и копейках? Ответ на этот вопрос дали судьи ВАС в Решении от 20.08.2012 N 8116/12.

Действующая форма налоговой декларации утверждена Приказом Минфина России от 22.06.2009 N 58н «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, и Порядка ее заполнения» (далее — Порядок). Пунктом 2.11 Порядка установлено, что все значения стоимостных показателей при заполнении налоговой декларации по налогу, уплачиваемому в связи с применением УСН, указываются в полных рублях, значения показателей менее 50 коп. отбрасываются, а 50 коп. и более округляются до полного рубля.

По мнению одного налогоплательщика, данные положения противоречат положениям ст. 346.20 НК РФ, поскольку позволяют изменять ставку налога, установленную этой статьей.

Представители Минфина требование общества не признали и пояснили, что оспариваемое правило округления не распространяется на сумму налога, так как сумма налога не определяется как стоимостный показатель, к которому относятся сумма полученных доходов, сумма произведенных расходов и иные суммы, определяемые стоимостью реализованных товаров (работ, услуг) и имущественных прав. Следовательно, Порядок в оспариваемой части соответствует НК РФ, а увеличение суммы налога, на которое ссылается заявитель, связано с неправильным заполнением им налоговой декларации.

А вот судьи ВАС посчитали, что, поскольку гл. 26.2 НК РФ не установлено, что налог исчисляется в полных рублях, как, например, НДФЛ или ЕНВД, установленное п. 2.11 Порядка правило округления приводит к изменению налоговой обязанности налогоплательщика и противоречит положениям НК РФ.

Форма налоговой декларации по УСН. Несмотря на внесенные изменения и судебные решения, на момент подготовки данного номера к печати новой формы налоговой декларации по УСН, а также изменений в старую форму не было. Сегодня действует форма налоговой декларации по УСН, утвержденная Приказом Минфина России от 22.06.2009 N 58н.

Что касается вопроса, заполнять в рублях или рублях и копейках, действующая форма налоговой декларации предусматривает указание всех сумм только в рублях. Копейки указывать негде, для них нет ячеек. Действующее программное обеспечение также настроено только на целые рубли.

При этом сумма уплаченных страховых взносов в любом случае будет указываться в целых рублях, правила округления установлены ч. 7 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ.

Что же делать бухгалтеру? По мнению автора, действующую форму налоговой декларации надо заполнять в рублях, применяя правила округления, как и указано в Порядке ее заполнения, тем более что никаких разъяснений со стороны ФНС по данному вопросу нет. И вероятность того, что заполнение налоговой декларации по УСН в целых рублях приведет к повышенному вниманию со стороны налоговиков к этому налогоплательщику, крайне мала. При этом обращаем ваше внимание на то, что сумма налога, которую надо будет заплатить в бюджет, должна быть равна сумме налога, указанной в налоговой декларации к уплате.

Отдельные вопросы, связанные с представлением налоговой декларации при УСН за 2012 год

Совмещение налоговых режимов. На практике налогоплательщики при регистрации часто выбирают УСН, а потом совмещают этот налоговый режим с другими. Должны ли такие «упрощенцы» представлять налоговую декларацию при УСН, если доходов от деятельности, облагаемой в рамках этого спецрежима, нет?

Для индивидуальных предпринимателей этот вопрос чаще всего в 2012 г. был связан с применением УСН на основе патента. Например, индивидуальный предприниматель, перешедший при регистрации на УСН, в 2012 г. с 1 февраля перешел на УСН на основе патента. Доходов за январь 2012 г. он не имел. Обязан ли он представлять налоговую декларацию при УСН за 2012 г.? Ответ на этот вопрос дали представители Минфина в Письме от 12.10.2012 N 03-11-11/306: в случае, если в течение календарного года указанный индивидуальный предприниматель осуществлял предпринимательскую деятельность в периодах, когда УСН на основе патента он не применял, по итогам календарного года он обязан представить в налоговый орган налоговую декларацию по общеустановленной УСН.

А вот если индивидуальный предприниматель, применяющий УСН на основе патента в течение всего календарного года, не осуществлял иную деятельности в течение календарного года, налоговую декларацию по общеустановленной УСН в налоговый орган за данный налоговый период он не представляет (Письмо Минфина России от 08.02.2012 N 03-11-11/32).

Если «упрощенец» осуществлял в 2012 г. только деятельность, облагаемую ЕНВД, должен ли он представить нулевую декларацию по УСН? Финансисты считают, что при отсутствии оснований для признания индивидуального предпринимателя, являющегося плательщиком ЕНВД, плательщиком иных налогов и (или) специальных налоговых режимов у него не возникает обязанности представлять в налоговые органы налоговые декларации по иным налогам (специальным налоговым режимам). Следовательно, если индивидуальный предприниматель не осуществляет иную предпринимательскую деятельность кроме деятельности, в отношении которой применяется система налогообложения в виде ЕНВД, такой индивидуальный предприниматель не обязан представлять в налоговые органы налоговые декларации по налогу, уплачиваемому в связи с применением УСН (Письмо Минфина России от 10.10.2012 N 03-11-11/298).

Отметим, что при совмещении налоговых режимов, например УСН и ЕНВД, на титульном листе декларации по налогу, уплачиваемому в связи с применением УСН, проставляется код по Общероссийскому классификатору видов экономической деятельности ОК 029-2001 по виду деятельности, доходы от которой облагаются в рамках УСН, независимо от того, является данная деятельность основной или дополнительной (Письмо Минфина России от 09.06.2012 N 03-11-11/186).

Если изменился юридический адрес. В соответствии с п. 1 ст. 346.23 НК РФ налогоплательщики-организации по истечении налогового периода представляют налоговую декларацию по налогу, уплачиваемому в связи с применением УСН, в налоговые органы по месту своего нахождения. Индивидуальные предприниматели представляют налоговую декларацию по месту жительства.

Налоговая декларация представляется по итогам налогового периода. Согласно ст. 346.19 НК РФ налоговым периодом по УСН признается календарный год, а отчетными периодами — I квартал, полугодие и девять месяцев календарного года.

Уплата налога и авансовых платежей по налогу производится по месту нахождения организации или месту жительства индивидуального предпринимателя.

На основании этого при изменении в течение календарного года налогоплательщиком-организацией места нахождения на территориях субъектов РФ сумму налога следует исчислять исходя из налоговой ставки, которая действовала в субъекте РФ на последний день налогового периода, за который подается в налоговый орган налоговая декларация по налогу.

Главой 26.2 НК РФ не предусмотрено представление налогоплательщиком нескольких налоговых деклараций с разными ОКАТО в отношении одного налогового периода при изменении им в течение календарного года места жительства на территориях субъектов РФ. Налоговая декларация по налогу, уплачиваемому в связи с применением УСН, в вышеуказанном случае должна подаваться в налоговый орган по новому месту нахождения налогоплательщика.

При этом осуществление возврата из бюджета одного субъекта РФ и зачисления в бюджет другого субъекта РФ суммы авансовых платежей по налогу, уплаченных налогоплательщиком до снятия с налогового учета в налоговых органах одного субъекта РФ и постановки на учет в налоговых органах другого субъекта РФ, законодательством о налогах и сборах не предусмотрено.

При исчислении сумм налога по УСН, подлежащих уплате по итогам налогового периода, учитываются суммы авансовых платежей, уплаченных в период до изменения места постановки на учет и отраженных в карточке «РСБ», открытой с ОКАТО по старому месту учета, а также суммы авансовых платежей, уплаченных за период после изменения места постановки на учет (Письма Минфина России от 18.07.2012 N 03-11-06/2/88, ФНС России от 01.08.2012 N ЕД-4-3/[email protected]).

Камеральная проверка налоговой декларации при УСН. Представить налоговую декларацию по УСН в налоговый орган в установленный срок — это первый этап. Затем налоговики проводят камеральную проверку налоговой декларации, в рамках которой имеют право затребовать первичные документы. Что надо знать «упрощенцу» при проведении в его отношении камеральной проверки налоговой декларации?

Начнем со срока проведения камеральной проверки. В соответствии с п. п. 1 и 2 ст. 88 НК РФ камеральная налоговая проверка проводится должностным лицом налогового органа на основе налоговой декларации (расчета) и документов, представленных налогоплательщиком, а также других документов о его деятельности, имеющихся у налогового органа, в течение трех месяцев со дня представления налоговой декларации. Соответственно, камеральная налоговая проверка налоговой декларации не может начаться до получения налоговым органом налоговой декларации по налогу.

Течение трехмесячного срока проведения камеральной налоговой проверки начинается со дня получения налоговым органом налоговой декларации. Максимальный срок, отведенный на проведение камеральной налоговой проверки, установлен п. 2 ст. 88 НК РФ и составляет три месяца.

В силу положений п. 3 ст. 100 НК РФ в акте камеральной налоговой проверки указываются даты начала и окончания такой проверки. При этом налоговые органы не обязаны указывать в акте камеральной налоговой проверки дату начала этой проверки, соответствующую дате отправке налоговой декларации по почте.

На практике нередко встречаются случаи, когда налоговики требуют у «упрощенцев» представить первичные документы, подтверждающие данные, указанные в налоговой декларации по УСН. Всегда ли они могут это делать?

Согласно п. 1 ст. 88 НК РФ камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Пунктом 7 ст. 88 НК РФ установлено, что при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено этой статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не определено НК РФ. Главой 26.2 НК РФ обязательное представление налогоплательщиком первичных учетных документов вместе с налоговой декларацией не установлено.

Пунктами 3 и 4 ст. 88 НК РФ предусмотрено, что, если камеральной налоговой проверкой выявлены ошибки в налоговой декларации и (или) противоречия между сведениями, содержащимися в представленных документах, либо несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации и (или) противоречий между сведениями, содержащимися в представленных документах, вправе дополнительно подать в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию.

Президиум ВАС в Постановлении от 11.11.2008 N 7307/08 указал, что в случаях, когда налоговый орган при проведении камеральной налоговой проверки не выявил ошибок и иных противоречий в представленной налоговой декларации, оснований для истребования у налогоплательщика объяснений, а также первичных учетных документов нет.

Таким образом, у «упрощенца» могут быть затребованы первичные документы в рамках камеральной проверки налоговой декларации по УСН, но только в том случае, если выявлены ошибки или противоречия в данной декларации.

Что же касается документов, которые не являются первичными бухгалтерскими документами (отчеты или аналитические справки), налоговые органы не вправе истребовать их у налогоплательщика.

Разъяснения контролирующих органов для «упрощенцев» по этому вопросу даны в Письмах Минфина России от 25.07.2012 N 03-02-08/65, ФНС России от 13.09.2012 N АС-4-2/15309.

Контрольные соотношения ФНС

На сайте ФНС опубликованы «контрольные соотношения показателей» налоговой отчетности, с помощью которых налоговые органы проводят проверку правильности и достоверности налоговых деклараций (Информация ФНС России от 09.01.2013 «О методиках математического контроля правильности заполнения деклараций»). Соответствующие математические и логические формулы по 12 основным налоговым декларациям доступны для налогоплательщиков в разделе «Налоговая отчетность» рубрики «Контрольные соотношения по налоговым декларациям».

Опубликованы и Контрольные соотношения налоговой декларации по налогу, уплачиваемому в связи с применением УСН (установлено Письмом ФНС России от 07.10.2009 N ШС-2-4-3/333дсп@).

Публикация методик и формул контроля показателей отчетности стала очередным шагом ФНС в рамках реализации клиентоориентированного подхода при взаимодействии с налогоплательщиками и повышения налоговой грамотности. ФНС рассчитывает, что указанные формулы и расчеты будут внедрены в существующие бухгалтерские программы, как разрабатываемые налогоплательщиками самостоятельно, так и создаваемые для них специализированными IT-компаниями. Налогоплательщики, заполняя налоговые декларации в применяемых ими программах, смогут увидеть ошибки и исправить их до представления отчетности в налоговые органы. Это позволит налогоплательщикам избежать излишней переписки с налоговым органом и необходимости представлять уточненные декларации для исправления ошибок, а налоговым органам — сократить издержки налогового контроля и оптимизировать работу по другим направлениям деятельности ФНС.

Минимальный налог за 2012 год

О минимальном налоге «упрощенцы», выбравшие объект налогообложения «доходы минус расходы», вспоминают только один раз в год — при заполнении налоговой декларации по УСН. «Упрощенцы», выбравшие объект налогообложения «доходы», минимальный налог не исчисляют и не уплачивают.

Экономический смысл данного налога заключается в том, чтобы независимо от произведенных расходов налогоплательщик уплатил в бюджет минимальный платеж, равный 1% полученного за налоговый период дохода. Минимальный налог уплачивается, если за налоговый период сумма налога, исчисленного в общем порядке, меньше суммы минимального налога. Таким образом, «упрощенцу» надо понимать, что при получении любых доходов независимо от величины расходов в бюджет придется уплатить налог в сумме 1% полученных доходов.

Если уплате в бюджет подлежит минимальный налог, налог при УСН, исчисленный в общем порядке, не уплачивается, то есть уплачивается только один налог. Для «упрощенцев» важно также и то, что отдельных сроков для уплаты минимального налога гл. 26.2 НК РФ не установлено. Он уплачивается в те же сроки, что и налог при УСН, рассчитанный в общем порядке.

Порядок исчисления минимального налога, а также его зачета в следующих налоговых периодах установлен ст. 346.18 НК РФ.

Отметим, что гл. 26.2 НК РФ не предусмотрено уменьшение размера минимального налога в случае применения налогоплательщиком дифференцированной налоговой ставки, установленной законом субъекта РФ (п. 2 ст. 346.20 НК РФ). Это означает, что ставка минимального налога не может быть меньше 1%.

Разъяснения по вопросам исчисления и уплаты минимального налога даны в Письмах Минфина России от 28.05.2012 N 03-11-06/2/71, от 20.08.2012 N 03-11-11/25, от 24.12.2012 N 03-11-06/2/149, ФНС России от 27.03.2012 N ЕД-4-3/[email protected]

На практике у «упрощенцев» не вызывает трудностей исчисление минимального налога и отражение его в налоговой декларации по УСН. Вопросы возникают при уплате минимального налога в бюджет. Самая распространенная ситуация — когда «упрощенец» в течение года уплачивает авансовые платежи, а по итогам налогового периода выходит на уплату минимального налога. При этом учесть при расчете минимального налога уплаченные авансовые платежи нельзя, то есть сумма минимального налога на авансовые платежи не уменьшается. Также важно и то, что минимальный налог уплачивается на отдельный код бюджетной классификации (КБК), отличный от кодов КБК для налога, уплачиваемого при УСН с объектом налогообложения «доходы минус расходы». Действующие коды КБК утверждены Приказом Минфина России от 21.12.2012 N 171н.

Как оптимизировать в этом случае налоговые выплаты? Есть два варианта:

- уплатить в срок минимальный налог в полном объеме, а сумму уплаченных авансовых платежей зачесть в счет будущих платежей, а также погасить задолженности по пеням и штрафам. Можно, конечно, и вернуть авансовые платежи на расчетный счет, но срок уплаты первого авансового платежа за следующий налоговый период очень близок, и целесообразность данного шага надо просчитывать;

- зачесть сумму уплаченных авансовых платежей в счет уплаты минимального налога. Это наиболее рациональный с точки зрения налоговой оптимизации вариант. Порядок зачета такой же, как при зачете суммы излишне уплаченных авансовых платежей в счет будущих платежей. Особое внимание надо обратить на соблюдение сроков уплаты минимального налога.

Декларация по УСН с примером заполнения

С окончанием 2011 года закончился налоговый период и пришла пора для составления декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (далее – УСН).

Декларацию по налогу, уплачиваемому в связи с применением УСН заполняется налогоплательщиками, применяющими упрощенную систему налогообложения в соответствии с главой 26.2 Налогового кодекса.

Предоставление декларации и уплата налога производится налогоплательщиками в следующие сроки:

— организациями — не позднее 31 марта 2012г. по месту своего нахождения (регистрации в ИФНС).

— индивидуальными предпринимателями (ИП) – не позднее 30 апреля 2012г. по месту своего жительства (регистрации в ИФНС).

Налоговая декларация по налогу, связанному с применением УСН, заполняется налогоплательщиками, применяющими УСН в соответствии с главой 26.2 Налогового кодекса и законами субъектов РФ, на территории которых они зарегистрированы.

УСН является специальным налоговым режимом с добровольным порядком его применения организациями и ИП.

В связи с применением УСНО, налогоплательщики освобождается от уплаты следующих налогов:

Организации:

от налога на прибыль;

налога на имущество;

НДС (кроме налога, уплачиваемого в соответствии с договором простого товарищества (договором о совместной деятельности)).

ИП:

налог на доходы физических лиц;

налог на имущество физических лиц;

НДС (кроме налога, уплачиваемого в соответствии с договором простого товарищества (договором о совместной деятельности)).

По выбору налогоплательщика объектами налогообложения могут являться:

- Доходы (ставка налога устанавливается НК РФ в размере 6%);

- Доходы, уменьшенные на величину расходов (ставка налога устанавливается законами субъектов РФ не выше 15% и не ниже 5% в соответствии с п.2 ст.346.20 НК РФ).

Налоговой базой по налогу, связанному с УСНО, признаются:

- Денежное выражение доходов организации или ИП (при объекте налогообложения в виде доходов).

- Денежное выражение доходов, уменьшенных на величину расходов (при объекте налогообложения «доходы минус расходы»).

Обратите внимание: При отсутствии движения денежных средств на банковских счетах и в кассе организации, у плательщиков налога при УСН нет объектов налогообложения (доходов), подлежащих отражению в декларации. В этом случае декларация не представляется, налогоплательщик представляет упрощенную налоговую декларацию, утвержденную Приказом Минфина от 10.07.2007г. №62н до 20.01.2012г.

Декларация представляется по установленной форме:

- на бумажном носителе;

- по установленным форматам в электронном виде (передается по телекоммуникационным каналам связи).

При передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Обратите внимание: В соответствии с п.3 ст.80 Налогового кодекса, если среднесписочная численность сотрудников превышает 100 человек, отчетность предоставляется в электронном виде, заверенная электронной цифровой подписью. В случае, если среднесписочная численность сотрудников компании не превышает 100 человек, декларацию можно представить на бумажных носителях.

При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

Обратите внимание: При расчете налога нужно руководствоваться законом того субъекта РФ, где зарегистрирован налогоплательщик, т.к. в соответствии с п.2 ст.346.20 НК РФ, налоговые ставки устанавливаются законами субъектов РФ и могут отличаться от указанных в Налоговом кодексе.

В соответствии со ст.346.19 НК РФ, Налоговым периодом признается календарный год. Отчетными периодами признаются:

Форма налоговой декларации по налогу, связанному с УСНО и порядок ее заполнения утверждены приказом Минфина РФ от 22.06.2009 г. №58н.

В состав декларации включаются:

- Титульный лист;

- Раздел 1 «Сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога, подлежащая уплате в бюджет, по данным налогоплательщика»;

- Раздел 2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога».

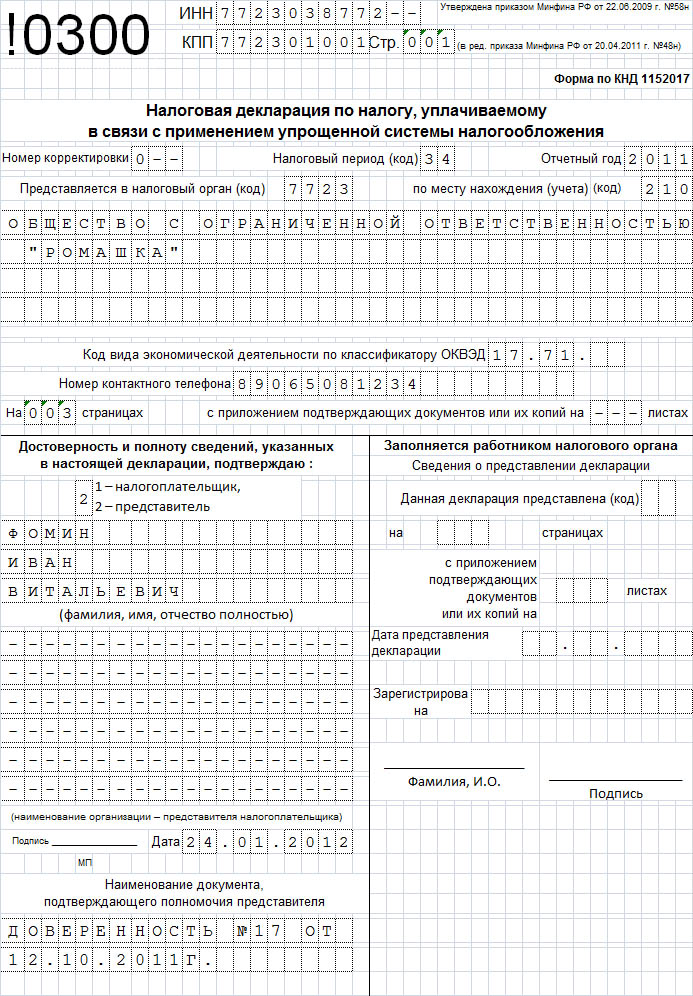

Опираясь на положения НК РФ, порядок заполнения налоговой декларации по налогу, связанному с УСН и положения Закона г. Москвы от 07.10.2009г. №41 «Об установлении налоговой ставки для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов», составим декларацию по налогу за 2011 год, для организации ООО «Ромашка».

В соответствии со ст.1 Закона г. Москвы №41, для налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, устанавливается ставка налога 10%, если они осуществляют следующие виды экономической деятельности:

1) обрабатывающие производства (в соответствии с Разделом D «Обрабатывающие производства» ОКВЭД);

2) управление эксплуатацией жилого и (или) нежилого фонда;

3) научные исследования и разработки;

4) предоставление социальных услуг;

5) деятельность в области спорта.

Налоговая ставка 10%, применяется налогоплательщиком, выручка которого от реализации товаров (работ, услуг) по вышеуказанным видам экономической деятельности за отчетный (налоговый) период составляет не менее 75% от общей суммы выручки

1. Титульный лист декларации

При заполнении декларации в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия показателей, в строке и соответствующей графе ставится прочерк.

ИНН, КПП — указываются в соответствии со свидетельством о постановке на учет организации, ИП, в той ИФНС, в которую предоставляется декларация.

При указании ИНН организации, который состоит из десяти знаков, в зоне из двенадцати ячеек, отведенной для записи показателя «ИНН», в последних двух ячейках следует проставить прочерки ( — — ).

Номер корректировки – при предоставлении декларации за отчетный период впервые указывается цифра «0—», если предоставляются корректирующие декларации, то указывается номер корректировки по порядку — «1—», «2—» и т.д.

Налоговый период (код) – в соответствии с Приложением №1 к Порядку заполнения налоговой декларации по налогу при УСН, налоговым периодам соответствуют следующие коды:

- 34 – Календарный год;

- 50 – Последний налоговый период при реорганизации (ликвидации) организации (при прекращении деятельности в качестве индивидуального предпринимателя).

Отчетный год – указывается отчетный год, за который предоставляется декларация.

Представляется в налоговый орган (код) – указывается код ИФНС, в которую предоставляется декларация, согласно документам о постановке на учет в налоговом органе. Этот код состоит из четырех цифр. Первые две цифры – код региона (например Москва – 77, Московская область – 50), вторые две цифры – номер ИФНС.

По месту нахождения (учета) (код) — указывается код в соответствии с Приложением №2 к Порядку заполнения налоговой декларации. Данный код означает, что декларация представляется:

Коды представления налоговой декларации по месту нахождения (учета)

Налогоплательщик — указывается полное наименование российской организации, соответствующее наименованию, содержащемуся в ее учредительных документах (при наличии в наименовании латинской транскрипции – оно тоже указывается).

В случае подачи Декларации ИП – указывается его фамилия, имя, отчество полностью, без сокращений, в соответствии с документом, удостоверяющим личность.

Код вида экономической деятельности по классификатору ОКВЭД — указывается код вида деятельности согласно классификатору ОКВЭД.

В графах «на…страницах» — указывается количество страниц, на которых составлена Декларация.

В графах «с приложением подтверждающих документов или их копий на…листах» — указывается количество листов подтверждающих документов или их копий, включая копии документов, подтверждающих полномочия представителя налогоплательщика (в случае подписания Декларации и (или) ее представления представителем налогоплательщика), приложенных к Декларации.

В поле «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» — указывается:

- цифра «1», если декларацию подписывает руководитель организации или ИП;

- цифра «2», если декларация подписывается представителем налогоплательщика (например – главным бухгалтером компании, ИП).

В поле «Подпись» — ставится подпись руководителя или представителя. Подпись заверяется печатью организации, ИП.

В поле «Наименование документа, подтверждающего полномочия представителя» — указывается вид документа, подтверждающего полномочия подписанта (например – доверенность, ее номер и дата).

Обратите внимание: В случае подписания декларации представителем налогоплательщика, вместе с ней необходимо предоставить копию документа, подтверждающего его полномочия. Количество листов документа необходимо учесть при заполнении графы «С приложением подтверждающих документов или их копий на…листах».

Пример заполнения титульного листа декларации:

2. Раздел 1 декларации «Сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога, подлежащая уплате в бюджет, по данным налогоплательщика»

Раздел 1 декларации содержит показатели суммы налога при УСН, подлежащие по данным налогоплательщика:

- уплате в бюджет;

- к уменьшению.

Кроме того в Разделе 1 указывается:

- вид объекта налогообложения;

- код ОКАТО;

- код бюджетной классификации (КБК) на который подлежит зачислению налог.

Объект налогообложения (строка 001) — указывается объект налогообложения:

- Цифру «1» указывают налогоплательщики, объектом налогообложения у которых являются доходы;

- Цифру «2» указывают налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов («доходы минус расходы»).

Код по ОКАТО (строка 010) — указывается код ОКАТО по месту нахождения организации (по месту жительства ИП).

При заполнении показателя «Код по ОКАТО», под который отводится одиннадцать знаков, свободные знаки справа от значения кода в случае, если код ОКАТО имеет меньше одиннадцати знаков, заполняются нулями. Например, для восьмизначного кода ОКАТО – «12445698» в поле «Код по ОКАТО» записывается одиннадцатизначное значение «12445698000»

Код бюджетной классификации (строка 020) – указывается цифровой код бюджетной классификации по которому подлежит зачислению сумма налога, уплачиваемого в связи с применением УСН, исходя из следующих кодов:

Первый квартал (руб.) (строка 030) — указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением УСН, исчисленная к уплате за первый квартал.

По итогам каждого отчетного периода сумма авансового платежа по налогу исчисляется:

1. объект налогообложения — доходы, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее исчисленных сумм авансовых платежей по налогу. Сумму налога можно уменьшить на суммы страховых взносов (в пределах исчисленных сумм за этот же период времени в соответствии с законодательством РФ):

§ на обязательное пенсионное страхование,

§ обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством,

§ обязательное медицинское страхование,

§ обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных.

Также сумму налога можно уменьшить на сумму выплаченных работникам пособий по временной нетрудоспособности.

2. объект налогообложения «доходы минус расходы», исходя из ставки налога и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее исчисленных сумм авансовых платежей по налогу.

Полугодие (руб.) (строка 040) — указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением УСН, исчисленная к уплате за полугодие с учетом суммы авансового платежа, исчисленного за первый квартал.

Девять месяцев (руб.) (строка 050) — указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением УСН, исчисленная к уплате за девять месяцев с учетом суммы авансового платежа, исчисленного за полугодие.

Сумма налога, подлежащая уплате за налоговый период (руб.) (строка 060) — указывается сумма налога, уплачиваемого в связи с применением УСН, подлежащая уплате за налоговый период с учетом суммы авансового платежа, исчисленного за девять месяцев.

Значение по строке 060 определяется:

1. объект налогообложения — доходы, путем уменьшения суммы исчисленного налога за налоговый период на сумму уплаченных (в пределах исчисленных сумм) за этот период страховых взносов:

на обязательное пенсионное страхование;

обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

обязательное медицинское страхование;

обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболевании.

Ттакже сумма налога уменьшается на суммы выплаченных работникам в течение данного периода из средств налогоплательщика пособий по временной нетрудоспособности и авансового платежа по налогу, исчисленную к уплате за девять месяцев.

Обратите внимание: Данная строка заполняется, если разница между показателями по кодам строк 260, 280 и 050 больше или равно нулю.

2. объект налогообложения «доходы минус расходы», как разность значений строк 260 и 050.

Обратите внимание: Данная строка заполняется, если значение по коду строки260 больше или равно показателю по коду строки 050 и сумма исчисленного налога за налоговый период больше или равна сумме исчисленного минимального налога.

Сумма налога к уменьшению за налоговый период (руб.) (строка 070) – указывается сумма налога, уплачиваемого в связи с применением УСН, к уменьшению за налоговый период.

Значение по строке 070 определяется:

1. объект налогообложения — доходы, как разность значений строки 050 и строки 260, за минусом значения по коду строки 280.

Обратите внимание: Данная строка заполняется, если разницы между показателями по кодам строк 260, 280 и 050 меньше нуля.

2. объект налогообложения «доходы минус расходы», как разность значений строк 050 и 260, если значение по строке 050 больше значения по строке 260 и значение по строке 270 меньше или равно значению по строке 260, или как значение по строке 050, если значение по строке 260 меньше значения по строке 270.

Код бюджетной классификации (строка 080) – указывается цифровой код бюджетной классификации «18210501050011000110» (Минимальный налог, зачисляемый в бюджеты субъектов РФ) по которому подлежит зачислению сумма минимального налога, уплачиваемого в связи с применением УСН.

Сумма минимального налога, подлежащая уплате за налоговый период (строка 090) – указывается сумма минимального налога, подлежащая уплате за налоговый период.

Значение по строке 070в этом случае соответствует значению показателя по строке 270.

Обратите внимание: Данная строка заполняется, если значение по строке 270 больше значения по строке 260.

Пример заполнения Раздела 1 декларации

1. Раздел 2 декларации «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога».

Раздел 2 декларации содержит данные налогоплательщика о ставке налога, уплачиваемого в связи с применением УСНО, кроме того в Разделе 2 указываются:

- Сумма полученных доходов;

- Сумма произведенных расходов (при объекте налогообложения «доходы минус расходы»);

- Налоговая база;

- Сумма налога начисленная;

- Сумма убытков прошлых лет;

- Сумма убытков текущего года;

- Сумма минимального налога.

Ставка налога (%)(строка 201) – указывается ставка налога в размере:

- 6%, при объекте налогообложения доходы (п.1 ст.346.20 НК РФ);

- 15% (п. 2 ст. 346.20 НК РФ), либо ставка налога, установленная Законом субъекта РФ в пределах от 5 до 15%, при объекте налогообложения «доходы минус расходы».

Сумма полученных доходов за налоговый период (строка 210) – указывается сумма полученных налогоплательщиком доходов за налоговый период.

К таким доходам относятся:

- доходы от реализации (ст. 249 НК РФ);

- внереализационные доходы (ст. 250 НК РФ).

Не учитываютсяв составе доходов:

- доходы, указанные в статье 251 НК РФ;

- доходы организации, облагаемые налогом на прибыль организаций (глава 25 НК РФ);

- доходы ИП, облагаемые НДФЛ (глава 23 НК РФ).

Сумма произведенных расходов за налоговый период для стр.001=«2» (строка 220) – указывается сумма произведенных за налоговый период расходов в соответствии со ст. 346.16 НК РФ, при объекте налогообложения «доходы минус расходы».

Налогоплательщики имеют право включить в расходы сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, полученную за предыдущий период.

Обратите внимание: При объекте налогообложения доходы данная строка не заполняется.

Сумма убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах), уменьшающая налоговую базу за налоговый период для стр.001=«2»(строка 230) – указывается сумма убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах), уменьшающая налоговую базу за налоговый период, при объекте налогообложения «доходы минус расходы».

Обратите внимание: При объекте налогообложения доходы данная строка не заполняется.

Налоговая база для исчисления налога за налоговый период для стр.001=»1″: равно стр.210, для стр.001=»2″: стр .210-стр .220-стр .230, если стр.210-стр .220-стр .230 > 0 (строка 240) – указывается налоговая база для исчисления налога за налоговый период.

1. При объекте налогообложения доходы строка 240 = строка 210.

2. При объекте налогообложения «доходы минус расходы» строка 240 = (строка 210 — строка 220 —строка 230). Строка 240 заполняется в случае, если полученная сумма большенуля.

Сумма убытка, полученного за налоговый период для стр.001=«2»: стр .220-стр .210, если стр.210