Организация занимается водоснабжением населения и предприятий, лицензию на водопользование не имеет. Комплекс сооружений для обеспечения питьевой водой получен организацией в аренду. Лимиты водопользования для организации не установлены. Организация по требованию налоговой инспекции применяла ставки водного налога, установленные п. 1 ст. 333.12 НК РФ, с учетом повышающих коэффициентов, увеличенные в пять раз (по мнению инспекции, если хозяйство пользуется водой без лицензии, то весь объем забранной воды следует учесть как сверхлимитный и применять пятикратные ставки). Правомерно ли пятикратное увеличение ставки водного налога в данной ситуации?

Рассмотрев вопрос, мы пришли к следующему выводу:

В сложившейся ситуации организация вправе не увеличивать ставки водного налога в пять раз, так как увеличение ставок водного налога в пять раз при осуществлении водопользования без соответствующей лицензии нормами главы 25.2 НК РФ не предусмотрено.

Кроме того, считаем, что при заборе (изъятии) водных ресурсов из водных объектов для водоснабжения населения организация вправе применять налоговые ставки, установленные п. 3 ст. 333.12 НК РФ (при наличии раздельного учета). Однако в этом случае не исключаем возможные претензии со стороны налоговых органов.

Обоснование вывода:

В соответствии с п. 1 ст. 333.8 НК РФ налогоплательщиками водного налога признаются организации и физические лица, в том числе индивидуальные предприниматели, осуществляющие пользование водными объектами, подлежащее лицензированию в соответствии с законодательством Российской Федерации.

При отсутствии у организации соответствующего разрешения на осуществление водопользования, подлежащего лицензированию в соответствии с законодательством Российской Федерации, организация также признается плательщиком водного налога (письмо Минфина России от 16.03.2015 N 03-06-05-02/13793*(1), письмо ФНС России от 15.11.2016 N СД-4-3/[email protected]).

Объектом налогообложения по водному налогу признается, в частности, забор воды из водного объекта (пп. 1 п. 1 ст. 333.9 НК РФ).

Согласно п. 1 ст. 333.10 НК РФ налоговая база определяется налогоплательщиком отдельно в отношении каждого водного объекта и по каждому виду водопользования.

Сумма налога исчисляется как произведение налоговой базы и соответствующей ей налоговой ставки, умноженной на коэффициент (коэффициенты), установленный (установленные) ст. 333.12 НК РФ (п. 2 ст. 333.13 НК РФ).

В общем случае водный налог уплачивается по ставкам, установленным п. 1 ст. 333.12 НК РФ.

При заборе из поверхностных водных объектов в пределах установленных квартальных (годовых) лимитов водопользования и подземных водных объектов в пределах установленного в лицензии на пользование недрами для добычи подземных вод разрешенного (предельно допустимого) водоотбора в сутки (год) ставки водного налога установлены п. 1 ст. 333.12 НК РФ с учетом коэффициентов, указанных в п. 1.1 ст. 333.12 НК РФ. Налоговые ставки дифференцируются по бассейнам рек, озер, морей и экономическим районам.

При этом при заборе воды сверх установленных квартальных (годовых) лимитов водопользования, а при добыче подземных вод — сверх установленного в лицензии на пользование недрами для добычи подземных вод разрешенного (предельно допустимого) водоотбора в сутки (год), налоговые ставки в части такого превышения устанавливаются в пятикратном размере налоговых ставок, установленных п. 1 ст. 333.12 НК РФ, с учетом коэффициентов, установленных п. 1.1 ст. 333.12 НК РФ (п. 2 ст. 333.12 НК РФ).

Ставки водного налога при заборе (изъятии) водных ресурсов из водных объектов для водоснабжения населения установлены п. 3 ст. 333.12 НК РФ. Причем применение повышающих коэффициентов, предусмотренных п. 1.1 ст. 333.12 НК РФ, и пятикратной ставки водного налога в отношении воды, забранной для водоснабжения населения, сверх установленного лицензией на право пользования недрами лимита водопользования ст. 333.12 НК РФ не предусмотрено (письмо Минфина России от 02.02.2015 N 03-06-06-02/3898, п. 3 письма ФНС России от 22.01.2015 N ГД-4-3/[email protected], письмо ФНС России от 26.06.2015 N ГД-4-3/[email protected]).

Таким образом, из буквального прочтения норм главы 25.2 НК РФ следует, что налогоплательщик при заборе воды для водоснабжения предприятий применяет ставки, установленные п. 1 ст. 333.12 НК РФ, а при заборе воды для водоснабжения населения применяет налоговые ставки, установленные п. 3 ст. 333.12 НК РФ.

В данной ситуации организация занимается водоснабжением населения и предприятий. При этом у организации отсутствует лицензия на водопользование и не установлены лимиты водопользования. Как указала ФНС России в отмеченном выше письме от 15.11.2016 N СД-4-3/[email protected], поскольку фактическое отсутствие лицензии не может служить основанием для освобождения от уплаты водного налога, в случае осуществления организациями и физическими лицами, в том числе индивидуальными предпринимателями, водопользования, требующего лицензирования, без соответствующей лицензии водный налог уплачивается по ставкам, установленным статьей 333.12 Кодекса для данного вида водопользования.

Отметим, что при отсутствии лицензии на пользование водными объектами главой 25.2 НК РФ не предусмотрено увеличение в пять раз налоговых ставок, установленных в п. 1 ст. 333.12 НК РФ. Увеличение ставок в пятикратном размере предусмотрено только при превышении установленных лимитов и превышении разрешенного водоотбора (п. 2 ст. 333.12 НК РФ).

Действительно, до вступления в силу главы 25.2 НК РФ (до 1 января 2005 года) п. 6 ст. 4 Федерального закона от 06.05.1998 N 71-ФЗ «О плате за пользование водными объектами» было предусмотрено увеличение в пять раз ставки платы за пользование водными объектами при пользовании ими без соответствующей лицензии (разрешения). Однако главой 25.2 НК РФ такая норма не предусмотрена. Следовательно, отсутствие лицензии на пользование водными объектами не является основанием для увеличения ставки водного налога в пять раз.

Специалисты налоговых ведомств придерживаются аналогичной точки зрения. Например, в письме Управления ФНС России по Краснодарскому краю от 19.05.2010 N 12-1-18/[email protected] разъясняется, что при отсутствии у налогоплательщика лицензии на водопользование и, соответственно, установленных в ней лимитов водопользования, такое водопользование не относится к понятию сверхлимитного водопользования, поскольку превысить можно только установленный лимит. В таких случаях применяются налоговые ставки, установленные п. 1 ст. 333.12 НК РФ. Также со ссылкой на письмо Минфина России от 12.07.2006 N 03-07-03-04/29 разъяснено, что сам факт отсутствия у налогоплательщика лицензии на водопользование также не предусматривает увеличения налоговых ставок в пятикратном размере, а лишь обязывает налоговые органы довести до соответствующих ведомств ставшие известными случаи безлицензионного водопользования для принятия лицензирующим органом соответствующих мер. В письме также приводится судебная практика, подтверждающая приведенное в письме мнение (постановления ФАС Северо-Кавказского округа от 28.05.2008 N Ф08-2818/2008, ФАС Поволжского округа от 19.01.2006 N А55-9791/2005-51).

Смотрите также разъяснения Управления ФНС по Новосибирской области «Водный налог», письма Управления ФНС по Московской области от 20.11.2006 N 19-50-И/1353, Управления ФНС по Ленинградской области от 03.03.2005 N 06-05-02/02117.

Таким образом, в данной ситуации организации следует применять ставки, установленные ст. 333.12 НК РФ, без пятикратного увеличения.

Кроме того, по мнению судов, отсутствие лицензии на водопользование не является препятствием для применения пониженной ставки водного налога при водоснабжении населения. Суды считают, что п. 3 ст. 333.12 НК РФ не связывает применение ставок по водному налогу для водоснабжения населения с наличием или отсутствием лицензии на право пользования водными объектами при заборе воды, а также не устанавливает их повышенных размеров при отсутствии такой лицензии. Единственным условием для её применения является водоснабжение населения.

Например, в постановлении ФАС Северо-Кавказского округа от 28.05.2008 N Ф08-2818/2008 суд отклонил доводы налогового органа о том, что при отсутствии лицензии на водопользование налогоплательщик не вправе применять льготную налоговую ставку, а обязан применять ставку налога, установленную в п. 1 ст. 333.12 НК РФ. Суд разъяснил, что гл. 25.2 НК РФ не содержит норм, обязывающих налогоплательщика, осуществляющего забор воды из водных объектов для водоснабжения населения, при отсутствии у него лицензии на водопользование уплачивать налог по общей ставке, установленной в названной норме.

Аналогичная позиция изложена в постановлениях Семнадцатого арбитражного апелляционного суда от 15.10.2015 N 17АП-12862/15, ФАС Западно-Сибирского округа от 03.12.2010 по делу N А27-6857/2010, ФАС Северо-Кавказского округа от 21.05.2007 N Ф08-1204/2007-499А, ФАС Центрального округа от 09.02.2009 N А64-1917/08-13 (определением ВАС РФ от 29.05.2009 N 6412/09 в передаче дела в Президиум ВАС РФ для пересмотра в порядке надзора отказано), ФАС Поволжского округа от 10.05.2007 N А12-17315/06-с60 (определением ВАС РФ от 11.09.2007 N 10872/07 в передаче дела в Президиум ВАС РФ для пересмотра в порядке надзора отказано), решение АС Удмуртской Республики от 09.09.2015 по делу N А71-6744/2015.

Однако, по мнению специалистов финансового ведомства, применение пониженной ставки водного налога при заборе воды для целей водоснабжения населения является льготой для налогоплательщика и для ее применения необходимо конкретное указание в лицензии на пользование недрами для добычи подземных вод целевого назначения использования добытых подземных вод — для водоснабжения населения — с обязательным отражением разрешенного (предельно допустимого) объема забираемой воды, установленного для данной цели.

В случае отсутствия в выданной в установленном законодательством РФ порядке лицензии на пользование недрами для добычи подземных вод и (или) в приложении к ней указания на соответствующее целевое использование забранной из водного объекта воды водный налог следует уплачивать по ставкам и в порядке, установленным п.п. 1 и 1.1 статьи 333.12 НК РФ. Такие выводы следуют из писем Минфина России от 12.10.2016 N 03-06-05-02/59547, от 10.03.2015 N 03-06-06-02/12301, от 25.12.2014 N 03-06-05-02/67763, от 14.06.2006 N 03-07-03-02/24.

На основании изложенного считаем, что в отношении снабжения водой населения организация вправе применять ставку, указанную в п. 3 ст. 333.12 НК РФ. Однако в этом случае, учитывая приведенные разъяснения финансового ведомства, не исключаем наличие разногласий с налоговыми органами по этому вопросу.

Если организация примет решение применить ставку водного налога, указанную в п. 3 ст. 333.12 НК РФ, необходимо иметь в виду, что в целях применения главы 25.2 НК РФ под водоснабжением населения следует понимать обеспечение питьевой водой по договорам, абонентами по которым выступают физические лица, а также организации, в собственности, хозяйственном ведении или оперативном управлении которых находятся жилищный фонд и объекты инженерной инфраструктуры; организации, уполномоченные оказывать коммунальные услуги населению, проживающему в государственном (ведомственном), муниципальном или общественном жилищном фонде; товарищества и другие объединения собственников, которым передано право управления жилищным фондом (постановление Президиума ВАС РФ от 11.09.2012 N 5580/12, определение Верховного Суда РФ от 19.08.2016 N 308-КГ16-9865, постановления АС Уральского округа от 10.02.2015 N Ф09-9987/14, Семнадцатого арбитражного апелляционного суда от 03.09.2014 N 17АП-9806/14, Четырнадцатого арбитражного апелляционного суда от 03.07.2014 N 14АП-3285/14).

Также необходимо учитывать, что для применения пониженной ставки при заборе воды из водных объектов для водоснабжения населения налогоплательщику необходимо вести раздельный учет воды, забранной как для хозяйственно-питьевых нужд, так и для технологических целей (письмо Минфина России от 09.09.2013 N 03-06-05-02/36943). Необходимость наличия документов, подтверждающих объемы фактического отпуска воды для нужд населения в целях применения пониженной ставки водного налога, подтверждается также выводами постановления Семнадцатого арбитражного апелляционного суда от 06.09.2016 N 17АП-10284/16.

Рекомендуем ознакомиться с материалом:

— Энциклопедия судебной практики. Водный налог. Налоговые ставки (Ст. 333.12 НК).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Башкирова Ираида

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Горностаев Вячеслав

16 января 2017 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Одновременно данным письмом Минфин России высказывает мнение, что при этом согласно статьям 7.3 и 7.6 Кодекса Российской Федерации об административных правонарушениях от 30.12.2001 N 195-ФЗ самовольное занятие водного объекта или его части либо использование их без документов, на основании которых возникает право пользования водным объектом или его частью, либо пользование недрами без лицензии на пользование недрами влечет привлечение к административной ответственности.

Об уплате водного налога за водопользователя без лицензии

Новости по теме

Вправе ли уплатить водный налог за организацию, без лицензии на право пользования водными недрами добывающую воду из водного объекта, другая организация, которая, имея такую лицензию, эту воду потребляет? Отвечают эксперты службы Правового консалтинга ГАРАНТ Екатерина Измайлова и Елена Королева.

Организация-поставщик непосредственно осуществляет пользование водными объектами (забор и отпуск холодной очищенной воды) с применением сооружений, технических средств (устройств), но пока без лицензии на право пользования водными недрами. У организации-потребителя, которая передала организации-поставщику осуществление деятельности по забору и отпуску холодной воды, лицензия имеется, в связи с чем она предлагает уплатить за организацию-поставщика водный налог. Имеет ли право организация-потребитель уплатить за организацию-поставщика водный налог?

С 1 января 2007 года вступил в силу Водный кодекс РФ от 03.06.2006 N 74−ФЗ (далее — ВК РФ). Он предусматривает два основания пользования водными объектами: договор водопользования и решение о предоставлении водного объекта в пользование.

Плательщиками водного налога признаются организации и физические лица, осуществляющие специальное и (или) особое водопользование в соответствии с законодательством РФ, признаваемое объектом налогообложения в соответствии со ст. 333.9 НК РФ (п. 1 ст. 333.8 НК РФ).

То есть водный налог уплачивают те организации, которые непосредственно пользуются водными объектами и осуществляют специальное или особое водопользование.

В п. 2 ст. 333.8 НК РФ уточняется, что организации и физические лица, которые используют водные объекты на основании договоров (решений), заключенных (принятых) после введения в действие ВК РФ (то есть после 1 января 2007 года), водный налог не уплачивают.

В отношении применения этой нормы в письме Минфина России от 12.10.2007 N 03−06−03−02/14 разъяснено, что эти положения относятся к пользованию поверхностными водными объектами (смотрите также письмо Минфина России от 23.03.2011 N 03−06−05−03/1).

Что касается пользования подземными водными объектами, то после вступления в силу ВК РФ нормативная база взимания водного налога в отношении такого водопользования не изменилась, поскольку на основании части 3 ст. 9 ВК РФ право пользования подземными водными объектами физические и юридические лица приобретают по основаниям и в порядке, которые установлены законодательством о недрах.

Статьей 11 Закона РФ от 21.02.1992 N 2395−1 «О недрах» и Положением о порядке лицензирования пользования недрами, утвержденном постановлением Верховного Совета РФ от 15.07.1992 N 3314−1, определено, что предоставление недр в пользование оформляется специальным государственным разрешением в виде лицензии, являющейся документом, удостоверяющим право ее владельца на пользование участком недр в определенных границах в соответствии с указанной в ней целью в течение установленного срока при соблюдении владельцем заранее оговоренных условий.

Таким образом, пользование подземными водными объектами является объектом обложения водным налогом, а водопользователи, осуществляющие данный вид водопользования, являются плательщиками водного налога в соответствии с главой 25.2 «Водный налог» НК РФ на основании лицензий на право пользования недрами в целях добычи подземных вод, выданных как до 1 января 2007 года, так и после этого срока.

Одним из видов пользования водными объектами (водопользования), признаваемым объектом обложения водным налогом, является забор воды из водных объектов (пп. 1 п. 1 ст. 333.9 НК РФ).

При заборе воды налоговая база определяется как объем воды, забранной из водного объекта за налоговый период (п. 2 ст. 333.10 НК РФ).

Объем воды, забранной из водного объекта, определяется на основании показаний водоизмерительных приборов, отражаемых в журнале первичного учета использования воды.

В случае отсутствия водоизмерительных приборов объем забранной воды определяется исходя из времени работы и производительности технических средств. В случае невозможности определения объема забранной воды исходя из времени работы и производительности технических средств объем забранной воды определяется исходя из норм водопотребления (п. 2 ст. 333.10 НК РФ).

Сумма водного налога исчисляется как произведение налоговой базы и соответствующей ей налоговой ставки по итогам каждого налогового периода (п. 2 ст. 333.13 НК РФ).

В рассматриваемой ситуации организация-поставщик непосредственно осуществляет пользование водными объектами с применением сооружений, технических средств (устройств), при этом не имеет лицензию на право пользования водными недрами.

По нашему мнению, исходя из приведенных норм НК РФ следует, что для признания лица плательщиком водного налога и для возникновения у него соответствующего объекта налогообложения необходимо, чтобы указанное лицо непосредственно осуществляло водопользование посредством забора воды из водного объекта.

Минфин России в письме от 20.12.2005 N 03−07−03−02/64 также указал, что плательщиками водного налога признаются организации и физические лица, непосредственно осуществляющие пользование водными объектами с применением сооружений, технических средств или устройств (специальное водопользование) на основании лицензии на водопользование.

Вместе с тем в случае осуществления организациями специального и (или) особого водопользования, требующего лицензирования, без соответствующей лицензии водный налог уплачивается по ставкам, установленным НК РФ для данного вида водопользования.

При отсутствии у налогоплательщика установленных квартальных и годовых (лицензия) лимитов водопользования применяются ставки водного налога, установленные п. 1 ст. 333.12 НК РФ (смотрите, например, письмо Минфина России от 14.06.2006 N 03−07−03−02/24).

Наличие у лица лицензии на водопользование, на наш взгляд, свидетельствует лишь о возможности лица осуществлять забор воды из водного объекта, но не подтверждает факт такого забора.

Подтверждают данную позицию и материалы арбитражной практики.

Так, например, в постановлении ФАС Уральского округа от 11.02.2008 N Ф09−323/08−СЗ по аналогичной с рассматриваемой ситуации суд пришел к выводу о том, что наличие у предприятия лицензии на право пользования недрами, а также владение в 2005 г. на праве собственности техническими сооружениями для забора подземных вод не свидетельствуют о возникновении у налогоплательщика обязанностей плательщика водного налога при отсутствии деятельности по забору воды (дополнительно смотрите постановления ФАС Уральского округа от 27.11.2006 N Ф09−10432/06−С7, ФАС Северо-Западного округа от 18.09.2007 N А66−1504/2007).

Таким образом, организация-потребитель не имеет право оплатить за организацию-поставщика водный налог, так как забор воды из водного объекта непосредственно осуществляет организация-поставщик. Отсюда следует, что плательщиком водного налога является организация-поставщик.

Кроме того, следует принять во внимание, что за безлицензионное водопользование организации могут привлекаться к административной ответственности на основании ст. 7.6 КоАП РФ, в соответствии с которой самовольное занятие водного объекта или его части либо использование их без документов, на основании которых возникает право пользования водным объектом или его частью, либо водопользование с нарушением его условий влечет наложение административного штрафа на должностных лиц от пятисот до одной тысячи рублей; на юридических лиц — от пяти тысяч до десяти тысяч рублей.

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ.

Лицензия на водопользование: оформление, регистрация и выдача разрешительных документов

Отдельные виды деятельности, прямо предусмотренные в законодательных актах, могут осуществляться только на основании разрешительного документа – лицензии. В состав таких направлений деятельности относится и водопользование, не связанное с использованием водных ресурсов для собственных нужд граждан.

Что такое лицензия на водопользование

Недропользование в РФ осуществляется под жестким контролем и надзором государства в лице уполномоченных органов. Это связано с исключительной государственной собственностью на любые виды недр и их содержимого. Добыча природных ресурсов, в том числе и воды, из недр земли может осуществляться только на основании разрешительной документации.

Лицензия на водопользование

Лицензия на водопользование предоставляет право ее обладателю на законном основании извлекать водные ресурсы из подземных источников для коммерческих или производственных целей, а в ряде случае и для бытового использования. Ведение указанной деятельности без разрешительной документации будет являться нарушением законодательства и повлечет привлечение к гражданской, административной и уголовной ответственности.

Лицензия оформляется с учетом следующих особенностей:

- право на получение разрешения возникает в результате обращения в уполномоченный государственный орган с заявкой по установленной форме;

- в процессе лицензирования проверяется не только наличие у соискателя оборудования, необходимого для добычи ресурсов из глубоких пластов залегания, но и соблюдение требований к безопасности проводимых работ;

- разрешительная документация выдается на конкретного субъекта предпринимательской деятельности и не подлежит передаче иным лицам, даже в случае ликвидации водопользователя.

В настоящее время разрешение на водопользование оформляется через уполномоченную службу Министерства природных ресурсов РФ – Федеральное агентство водных ресурсов в лице территориальных органов.

В состав субъектов, которые могут выступать соискателями лицензии на водопользование, входят граждане и юридические лица. Законодательство не содержит ограничений для субъектного состава получателей лицензии, так как обязанность оформления данного документа зависит только от условий водопользования, типов скважин для добычи водных ресурсов и глубины извлечения воды.

Разрешительная документация на водопользование оформляется в виде договора водопользования при добыче водных ресурсов из следующих объектов:

- забор воды из поверхностных водных источников;

- использование поверхности водных объектов;

- использование водных объектов без их добычи для производства электроэнергии.

Помимо заключения договора водопользования, для добычи ресурсов из подземных источников необходимо получить лицензию на пользование объектом недр. Это требуется при использовании подземных скважин в следующих случаях:

- добыча водных ресурсов для питьевого водоснабжения населения;

- аналогичная деятельность по технологическому обеспечению промышленных объектов или сельхозобъектов;

- для геологического изучения подземных вод.

Таким образом, в составе заявки на получение лицензии и договора водопользования соискатель должен указать, какие именно виды деятельности он будет осуществлять.

Нормативное регулирование

Договоры водопользования заключаются в соответствие с нормами Водного кодекса РФ и, в частности, по правилам главы 3 ВК РФ. Для получения разрешительного документа на использование участка недр для добычи воды из подземных источников используются правила Закона РФ № от 21.02.1992 № 2395-1.

Договоры водопользования заключаются в соответствие с нормами Водного кодекса РФ и, в частности, по правилам главы 3 ВК РФ. Для получения разрешительного документа на использование участка недр для добычи воды из подземных источников используются правила Закона РФ № от 21.02.1992 № 2395-1.

Как получить разрешение

Получение разрешительных документов на законное водопользование является формализованной процедурой, в ходе которой претендент должен подтвердить наличие необходимого оборудования и мер безопасности при выполнении работ. При этом оформление документации допускается как для вновь вводимых в эксплуатацию объектов, так и для уже существующих.

Сбор документов

Первой стадией лицензирования является сбор документов, которые будут проверять уполномоченные государственные органы. В их состав входят:

- заявка соискателя на оформление лицензии и договора водопользования;

- анкета со сведениями о субъекте предпринимательской деятельности;

- учредительные документы, выписка из ЕГРП или ЕГРЮЛ, свидетельство ИНН и ОГРН;

- документ, подтверждающий отсутствие задолженности по платежам за пользование водными ресурсами;

- информация о руководителе предприятия;

- документы на право пользования участком земли, соответствующего участку недр;

- генеральный план застройки муниципального образования с указанием места нахождения скважин и санитарно-охранного зонирования;

- заключение органа Роспотребнадзора о соответствии санитарно-эпидемиологическим нормам;

- заключение службы геологического надзора или уполномоченных специализированных организаций;

- баланс водопотребления и водоотведения;

- лимиты на добычу водных ресурсов.

Точный комплект документов зависит от видов деятельности соискателя, а также от условий предстоящего водопользования.

Ответственные органы

Оформлением лицензионных документов занимаются территориальные органы Министерства природных ресурсов РФ и Федерального агентства водных ресурсов. В зависимости от места расположения и принадлежности водных объектов договоры водопользования могут заключаться властными органами субъектов РФ или местного самоуправления.

Процедура рассмотрения заявки на оформление лицензии и договора водопользования проходит после представления полного пакета документов в лицензирующие органы.

- Общий срок рассмотрения заявки на выдачу лицензии для добычи водных ресурсов из подземных источников составляет до четырех месяцев.

- Оформление договора водопользования происходит быстрее – срок составляет до 20 дней.

За оформление лицензии на воду необходимо оплатить госпошлину в размере 7000 рублей, однако помимо этого обязательного платежа соискателю необходимо нести дополнительные расходы на получение сопроводительной документации. В процессе деятельности в рамках лицензии и договора водопользования субъект будет обязан вносить регулярные платежи по договору, а также уплачивать налог.

За оформление лицензии на воду необходимо оплатить госпошлину в размере 7000 рублей, однако помимо этого обязательного платежа соискателю необходимо нести дополнительные расходы на получение сопроводительной документации. В процессе деятельности в рамках лицензии и договора водопользования субъект будет обязан вносить регулярные платежи по договору, а также уплачивать налог.

Срок действия и реестр лицензий

В настоящее время предельный срок действия лицензии на воду составляет 25 лет. Конкретный срок разрешительного документа будет зависеть от сроков действия правоустанавливающих документов на земельный участок, на котором расположен участок недр для добычи водных ресурсов.

Предельный срок действия договора водопользования регламентирован статьей 14 Водного кодекса РФ и составляет 20 лет.

В Подмосковье подняли вопрос лицензирования подземных вод, о чем и расскажет видео ниже:

Лицензирование водопользования

Материалы подготовлены группой консультантов-методологов ЗАО «BKR-Интерком-Аудит»

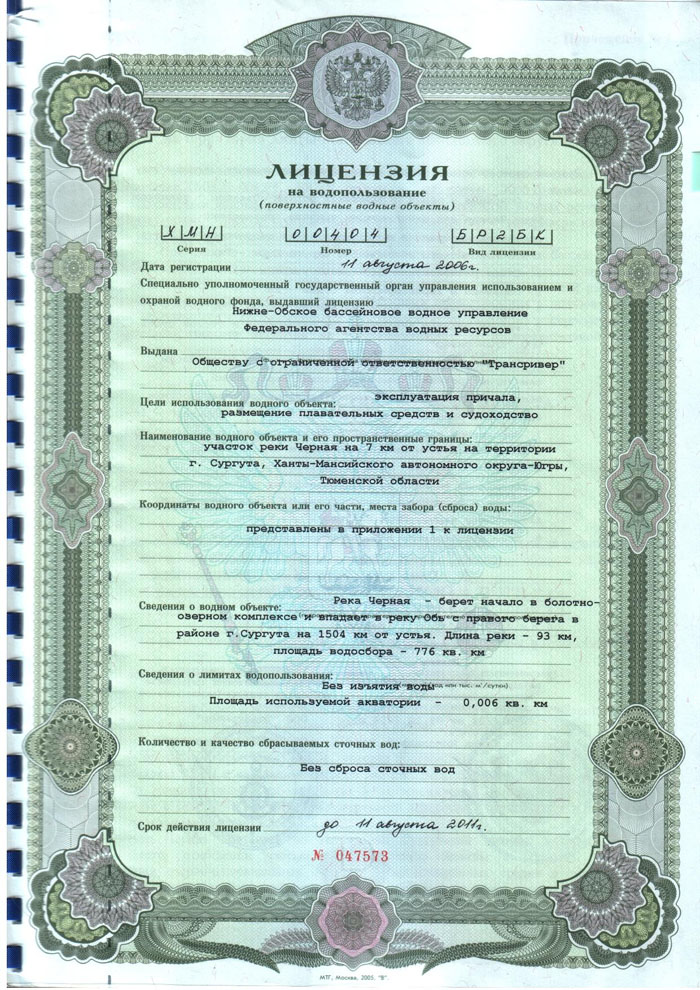

В соответствии со статьей 48 Водного кодекса Российской Федерации (далее ВК РФ) лицензия на водопользование является актом федерального органа исполнительной власти, уполномоченного на выдачу лицензий, который в соответствии с ВК РФ признается одним из оснований возникновения прав пользования водными объектами.

При осуществлении лицензирования в области использования и охраны водных объектов должны учитываться наличие водных ресурсов, потребность в них водопотребителей и состояние водных объектов.

Лицензия на водопользование может выдаваться одновременно для осуществления нескольких целей использования водных объектов.

Лицензия на водопользование в зависимости от способов и целей водопользования должна содержать:

· сведения о водном объекте;

· сведения о водопользователе;

· сведения о водопотребителях;

· указания на способы и цели использования водного объекта;

· указание пространственных границ (координат) предоставляемого в пользование водного объекта или его части, а при необходимости мест забора (сброса) воды;

· сведения о лимитах водопользования;

· сведения об обязательствах водопользователя по отношению к водопотребителям;

· сроки действия лицензии;

· требования по рациональному использованию, охране водных объектов и окружающей природной среды.

Выдача, оформление, регистрация лицензии на водопользование и распорядительной лицензии осуществляются лицензирующим органом в области водопользования в соответствии с порядком, установленным водным законодательством Российской Федерации. Лицензия вступает в силу только после ее регистрации (статья 50 ВК РФ).

Правила выдачи, оформления, регистрации лицензий на водопользование и распорядительных лицензий юридическим лицам и гражданам утверждены Постановлением Правительства Российской Федерации от 3 апреля 1997 года №383 «Об утверждении Правил предоставления в пользование водных объектов, находящихся в государственной собственности, установления и пересмотра лимитов водопользования, выдачи лицензии на водопользование и распорядительной лицензии» (далее Правила №383).

Лицензирование водопользования осуществляется Федеральным агентством водных ресурсов, которое находится в ведении Министерства природных ресурсов Российской Федерации.

Лицензия на водопользование дает право ее владельцу на пользование водным объектом или его частью на определенных условиях в течение установленного срока.

Использование водных объектов осуществляется в виде общего и специального водопользования, водные объекты могут предоставляться в особое водопользование.

Не требуется получения лицензии на осуществление:

ü общего водопользования;

ü использования водных объектов для плавания на маломерных судах;

ü разовых посадок (взлетов) воздушных судов;

ü водопользования для пожарных нужд;

ü забора воды из одиночных скважин и колодцев с применением бытовых насосов, обустроенных собственниками и пользователями земельных участков, при использовании первого от поверхности водоносного горизонта, если такой водоносный горизонт не используется и не может быть использован для централизованного питьевого водоснабжения;

ü пользования обособленными водными объектами. Пользование такими объектами осуществляется на основании гражданского и земельного законодательства Российской Федерации (пункт 5 Правил №383).

Водные объекты предоставляются юридическим лицам или гражданам в краткосрочное (до 3 лет) и долгосрочное (от 3 до 25 лет) пользование (пункт 6 Правил №383).

· заявление о выдаче лицензии с указанием:

ü для юридических лиц – наименования и организационно-правовой формы, юридического адреса, номера расчетного счета и наименование банка;

ü для физических лиц – фамилии, имени, отчества, паспортных данных;

ü наименования и границ водного объекта;

ü вида водопользования и его особенностей;

ü срока действия лицензии;

· копии учредительных документов с представлением оригиналов, если копии не имеют нотариального удостоверения;

· копию свидетельства о государственной регистрации юридического лица;

· характеристику видов намечаемой и осуществляемой хозяйственной деятельности;

· справку налогового органа о постановке на учет или свидетельство о государственной регистрации физического лица в качестве предпринимателя со штампом налогового органа;

· документ о согласовании вопроса о выделении земельного участка, необходимого для осуществления водопользования;

· предложения по условиям пользования водным объектом, в том числе по улучшению состояния водного объекта и его охране;

· данные об организационных возможностях и материально-техническом оснащении системы контроля качества вод.

Существует арбитражная практика, где организации было отказано в выдаче лицензии на водопользование (Постановление ФАС Западно-Сибирского округа от 25 октября 2004 года №ф04-7644/2004(5760-А75-19).

В зависимости от вида водопользования заявитель для получения лицензии дополнительно к вышеперечисленным документам должен представить следующие документы:

На водопользование, связанное с использованием водных объектов для забора воды дополнительно к документам, указанным в пункте 23 Правил №383 представляются:

ü сведения о водопотребителях и потребности их в воде;

ü сведения о наличии средств учета забора воды и контроля (наблюдения) за качеством забираемых вод;

ü утвержденную документацию по эксплуатируемому водозабору;

ü разрешение на специальное водопользование или предпроектную документацию на строительство планируемого водозабора.

На водопользование, связанное с использованием поверхностных водных объектов без изъятия воды дополнительно к документам, указанным в пункте 23 Правил №383 представляются:

ü технические данные о судах и других плавательных средствах;

ü разрешение государственного регистра на эксплуатацию судов, других плавательных средств с указанием портов их приписки;

ü данные об обеспеченности береговыми и плавательными устройствами для приема всего объема сточных вод, отходов и отбросов, образующихся на судах и других плавсредствах;

ü сведения о наличии средств контроля (наблюдения) за качеством воды на участке акватории при эксплуатации объектов и производстве работ, которые оказывают или могут оказать негативное воздействие на состояние водного объекта.

На водопользование, связанное с использованием водных объектов для сброса сточных и (или) дренажных вод дополнительно к документам, указанным в пункте 23 Правил №383, представляются :

ü сведения о наличии технических средств учета объемов сброса и контроля за качеством сбрасываемых сточных и (или) дренажных вод;

ü обоснование заявленного объема водоотведения и сведения о показателях качества отводимых сточных и (или) дренажных вод.

На водопользование, связанное и использованием поверхностных водных объектов для добычи полезных ископаемых, торфа, сапропеля, буровых и иных работ, связанных с недропользованием, представляется лицензия на пользование недрами.

Внесение в лицензию изменений осуществляется в порядке, установленном для получения лицензии на водопользование.

Следует обратить внимание, что за достоверность и полноту представляемых сведений заявители несут ответственность в соответствии с законодательством Российской Федерации.

После рассмотрения и проведения экспертизы представленных заявителем документов, выполнения расчета характеристик водопользования для установления лимитов водопользования и водоотведения, определения условий действия лицензии, согласования условий осуществления намечаемой деятельности с органами охраны окружающей среды лицензирующий орган принимает решение о выдаче или отказе в выдаче лицензии.

Такое решение должно быть принято в течение 30 дней со дня получения от заявителя всех необходимых документов (пункт 32 Правил №383).

Если необходимо проведение дополнительной, в том числе независимой, экспертизы решение должно быть принято в течение 15 дней со дня получения экспертного заключения, но не позднее чем через 60 дней со дня подачи заявления и всех прилагаемых к нему документов.

В некоторых случаях, в зависимости от сложности и объема подлежащих экспертизе материалов, срок принятия решения о выдаче или отказе в выдаче лицензии может быть продлен до 30 дней.

Если лицензирующим органом принято решение о выдаче лицензии, то ее оформление, регистрация и выдача заявителю осуществляются в недельный срок со дня принятия такого решения (пункт 33 Правил №383).

Органам лицензирования предоставлено право приостановления действия лицензии на срок до 6 месяцев, если водопользователь осуществляет деятельность, не предусмотренную лицензией, или с нарушением условий лицензии, а также в процессе осуществления деятельности систематически или грубо нарушает водное законодательство Российской Федерации об охране окружающей среды (пункт 35 Правил №383).

После устранения водопользователем причин, вызвавших приостановление действия лицензии, ее действие возобновляется.

Помимо лицензии на водопользование лицензирующий орган осуществляет выдачу распорядительных лицензий, которые дают право на передачу права пользования водным объектом от одного лица к другому в случаях, предусмотренных Водным кодексом Российской Федерации (пункт 37 Правил №383).

Для получения распорядительной лицензии заявитель должен представить документы, необходимые для получения лицензии на водопользование.

Решение о выдаче или отказе в выдаче распорядительной лицензии лицензирующим органом должно быть принято в течение 15 дней со дня получения заявления и необходимых документов, оформление, регистрация и выдача этой лицензии заявителю осуществляется в недельный срок со дня принятия решения о выдаче лицензии. Одновременно вносятся изменения в соответствующую лицензию на водопользование.

Лицензия на водопользование и распорядительная лицензия вступают в силу только после их регистрации, которая осуществляется в соответствии с Письмом Минприроды Российской Федерации от 26 сентября 1997 года №НМ-61/3743 «О временных методических рекомендациях по государственной регистрации лицензий на водопользование».

Деятельность водопользователя считается законно установленной после государственной регистрации лицензии на водопользование. В форме лицензии, утвержденной Приказом МПР Российской Федерации от 23 октября 1998 года №232 «Об утверждении документов по лицензированию пользования поверхностными водными объектами», предусмотрена строка «Дата регистрации», в которой указывается дата государственной регистрации лицензии.

В случае принятия органом лицензирования решения об отказе в выдаче лицензии на водопользование, заявителю направляется разъяснение с указанием причин отказа в выдаче лицензии.

Лицензия на водопользование будет выдана заявителю только после уплаты им лицензионного сбора, поскольку выдача лицензий на водопользование осуществляется на платной основе.

Сбор — это законодательно установленный платеж, вносимый юридическими и физическими лицами за услуги, оказываемые государственными органами и органами местного самоуправления.

В соответствии с положениями статьи 49 Гражданского кодекса Российской Федерации отдельными видами деятельности хозяйствующий субъект имеет право заниматься только на основании специального разрешения (лицензии).

Вопросы лицензирования в нашей стране регулируются Федеральным законом от 8 августа 2001 года №128-ФЗ «О лицензировании отдельных видов деятельности». Виды деятельности, на которые необходимо получить лицензию, перечислены в статье 17 указанного закона. Однако Федеральный закон от 8 августа 2001 года №128-ФЗ «О лицензировании отдельных видов деятельности» определяет не все сферы предпринимательства, на которые необходимо специальное разрешение. В соответствии со статьей 1 указанного закона его действие не распространяется на деятельность по использованию природных ресурсов, в том числе недр, лесного фонда, объектов растительного и животного мира. Как мы уже отметили, требование о наличии лицензии выдвигается к водопользователю ВК РФ.

Проходя процедуру лицензирования, хозяйствующий субъект несет определенные расходы, так как лицензирование осуществляется на платной основе. При лицензировании вида деятельности хозяйствующий субъект уплачивает государственную пошлину за рассмотрение заявления о предоставлении лицензии и за предоставление таковой. В соответствии с пунктом 71 статьи 333.33 Налогового кодекса Российской Федерации (далее НК РФ) размеры государственной пошлины составляют за:

· рассмотрение заявления о предоставлении лицензии — 300 рублей;

· предоставление лицензии — 1 000 рублей;

· переоформление документа, подтверждающего наличие лицензии, — 100 рублей.

Согласно подпункту 17 пункта 2 статьи 149 НК РФ не подлежит налогообложению реализация:

«услуг, оказываемых уполномоченными на то органами, за которые взимается государственная пошлина, все виды лицензионных, регистрационных и патентных пошлин и сборов, таможенных сборов за хранение, а также пошлины и сборы, взимаемые государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами при предоставлении организациям и физическим лицам определенных прав (в том числе лесные подати, арендная плата за пользование лесным фондом и другие платежи в бюджеты за право пользования природными ресурсами)».

Расходы на лицензирование у организации с точки зрения бухгалтерского учета являются расходами по обычным видам деятельности. Такой вывод следует из пункта 5 ПБУ 10/99.

Согласно пункту 18 ПБУ 10/99 расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности). Срок действия приобретаемой лицензии составляет пять лет, следовательно, расходы, произведенные организацией при ее приобретении, относятся ко всему сроку ее действия. В связи с этим, на основании пункта 19 ПБУ 10/99, эти расходы должны быть обосновано распределены. Следовательно, первоначально организация отражает их в составе расходов будущих периодов, а затем списывает на затраты в порядке, устанавливаемом организацией. Такой порядок списания предусмотрен пунктом 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина Российской Федерации от 29 июля 1998 года №34н. Избранный метод списания закрепляется в учетной политике организации.

Организацией приобретена лицензия на водопользование связанное с использованием водных объектов для забора воды, сроком действия пять лет. При приобретении лицензии организацией уплачен платеж за рассмотрение лицензирующим органом заявления в сумме 300 рублей и лицензионный сбор в сумме 1000 рублей.

В рассматриваемом примере организация без наличия лицензии не имеет права осуществлять свою основную деятельность, следовательно, расходы организации, связанные с ее получением, на основании пункта 5 ПБУ 10/99 являются расходами по обычным видам деятельности. Согласно пункту 18 ПБУ 10/99 расходы признаются в том отчетном периоде, в котором они имели место. В данном случае срок действия приобретаемой лицензии составляет пять лет, следовательно, расходы, произведенные организацией при ее приобретении, относятся ко всему сроку ее действия.

В соответствии с Планом счетов бухгалтерского учета, для обобщения информации о расходах, произведенных в данном отчетном периоде, но относящихся к будущим отчетным периодам, предназначен счет 97 «Расходы будущих периодов». Учтенные на данном счете расходы списываются в дебет счетов учета затрат (в данном случае — в дебет счета 20 «Основное производство»).

В бухгалтерском учете организации бухгалтер отразил получение лицензии следующим образом: