7.3.8.3. Реакция монополии на введение потоварного налога

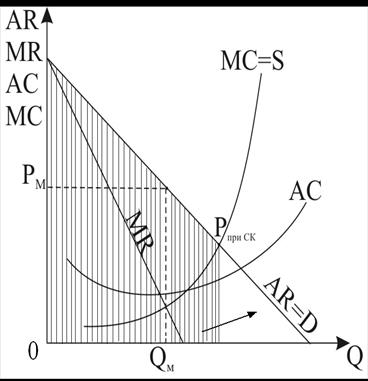

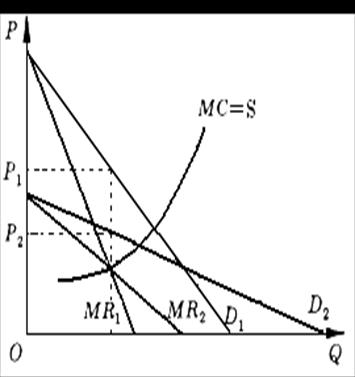

Введение потоварного налога в условиях монополии. Поскольку его введение влияет в первую очередь на величину переменных затрат, следовательно, сдвинутся вверх графики средних общих и предельных затрат (рис. 7.23).

График на рис. 7.23 демонстрирует, что объем производства сокращается, и цена на рынке растет. Таким образом, данный метод регулирования монополизированного рынка использовать неэффективно.

Однако монополия на потребителя перекладывает меньшую долю налога, чем фирма при совершенной конкуренции, если МС монополии совпадает с МС при совершенной конкуренции. Это связано с тем, что точка равновесия при монополии – пересечение МС и MR , при совершенной конкуренции – МС и линии D , которая вдвое более пологая, чем кривая MR .

Рис. 7.23. Влияние потоварного налога на цену и объем в условиях монополии

Соответственно меньше будет потребителям доставаться и субсидий в условиях монополии по сравнению с совершенной конкуренцией.

Но если отраслевой спрос имеет постоянную эластичность по цене, превышающую по абсолютной величине единицу, то приращение монопольной цены превысит величину потоварного налога. Это следует из соотношения, которое после введения акциза принимает вид:

(7.6)

(7.6)

При е > 1 второе слагаемое, представляющее приращение монопольной цены, больше Т.

Соответственно предоставление монополии дотации на единицу проданной продукции при отраслевом спросе с постоянной эластичностью е > 1 приводит к снижению цены на большую величину, чем размер дотации.

9.5 Регулирование рынка с помощью налогов и субсидий

Налогообложение

Рассмотрим влияние различных видов налогов на рыночное равновесие. В микроэкономике важно разделение налогов на фиксированные (аккордные) и количественные.

Фиксированный (аккордный) – налог, взимаемый в виде фиксированной суммы (Тх=const). Пример данного налога – плата за лицензию.

Главное свойство аккордных налогов заключается в том, что они не изменяют кривые спроса и предложения, но при этом уменьшают прибыль фирм (если введены на фирму) или благосостояние потребителя (если введены на потребителя).

Количественный – налог, сумма которого зависит от размера налогооблагаемой базы (стоимостной, физической или иной характеристики объекта налогообложения). Внутри данной группы налогов нас будут интересовать два вида: потоварный и стоимостной.

-

Потоварный – налог, сумма которого зависит от размера выпуска. Налоговая ставка (t) указывает, какая сумма должна быть уплачена государству с каждой единицы объема продаж. Общая сумма налоговых сборов равна: Tx = tQ. Пример – специфические акцизы (акцизы с твердыми налоговыми ставками в виде абсолютной суммы на единицу измерения, например, акцизы на спиртосодержащую продукцию, бензин и автомобили).

9.5.1. Последствия применения потоварного налога

Допустим, государство установило налог на производителя в размере t руб./ед., кривая спроса описывается уравнением Qd = a – b * Pd , а кривая предложения Qs = c + d * Ps. Данные уравнения соответствую прямым линиям спроса и предложения, которые изображены на графике ниже.

Для того, чтобы оценить, как введение потоварного налога скажется на рыночном равновесии, предлагается выразить функцию цены от количества P(Q) для предложения:

Вспомним, что кривая предложения показывает минимальную цену, по которой производитель готов предложить определенное количество товара (это называется величиной предложения) на рынок. При введении потоварного налога в размере t денежных единиц за каждый предлагаемый товар, минимальная цена производителя увеличится на величину данного налога. В результате вся кривая предложения смещается вверх на величину t, что соответствует новой функции предложения:

Выразив обратно функцию Q(P), мы получим выражение:

Таким образом, потоварный налог, уплачиваемый производителем, уменьшает предложение, и сдвигает кривую предложения влево-вверх.

Исходная точка рыночного равновесия с координатами (Р * , Q * ) была получена в результате пересечения первоначальных кривых спроса D и предложения S. В результате налогообложения объем продаж сокращается. Цена, уплачиваемая потребителем (Pd), возрастает относительно первоначальной равновесной рыночной цены, а цена, получаемая производителем (Ps), – опускается. Таким образом, налоговая ставка как бы распределяется между потребителем и производителем, независимо от того, на кого из них первоначально вводился налог. Пропорция распределения определяется наклонами кривых: чем положе выглядит кривая, тем меньшая доля налога приходится на соответствующего экономического агента. Например, доля налога, уплачиваемая потребителем, будет тем ниже, чем:

- положе кривая спроса;

- круче кривая предложения.

9.5.2. Субсидирование (выплата трансфертов)

Любая субсидия может быть рассмотрена как соответствующий налог, но с отрицательным значением ставки. Поэтому введение потоварной субсидии фирме означает увеличение предложения (смещение кривой предложение вправо-вниз), а введение потоварной субсидии потребителю означает увеличение спроса (смещение кривой спроса вправо-вверх).

Ответы на экзаменационные вопросы № 1-75 дисциплины «Экономика» (Функции экономической теории. Налоговая политика: кривая Лаффера) , страница 45

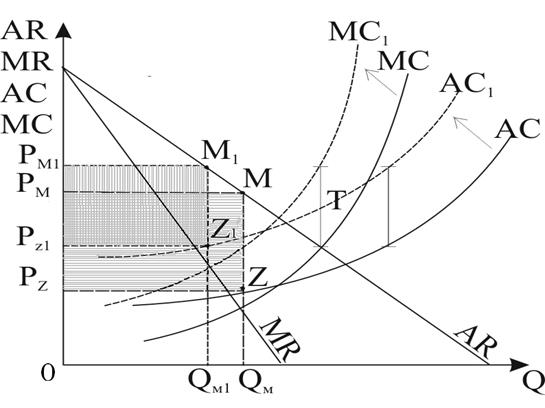

Для максимизации прибыли монополист выбирает объем производства Qм и цену Рм по условию (60).

Площадь PMMQм 0 — общая выручка монополиста.

Площадь PCKEQCK — выручка совершенного конкурента.

Площадь 0PZZQM — затраты монополиста.

Площадь PMMСPCK – сверхприбыль монополиста.

Площадь PCKEZ`PZ — прибыль совершенного конкурента.

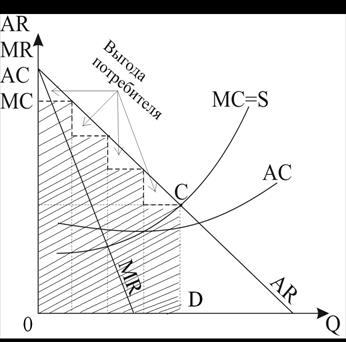

Площадь BPMM – выгода потребителя.

Площадь MEA — «мертвый груз» монополиста, или потери общества. Харбергеровские треугольники:

площадь MCE — потери потребителя;

площадь CEA — потери производителя.

13. Ценовая дискриминация. Законы Шермана и Клейтона.

Потеряв, по сравнению с совершенным конкурентом, выручку, равную площади QMCEQCK, и не захватив всю выгоду потребителя, монополист начинает искать пути для увеличения своей прибыли. Для этого он использует ценовую дискриминацию (price discrimination). Под ценовой дискриминацией понимают практику установления разных цен на один и тот же товар при условии, что различия в ценах не связаны с затратами.

Смысл дискриминационного поведения состоит в том, чтобы использовать все возможности для назначения максимальной цены на каждую продаваемую единицу товара. Это значит, что дискриминации может подвергаться как один и тот же покупатель, например, в зависимости от закупаемого количества товара, так и разные покупатели. Возможность установления различных цен на разных рынках связана с эластичностью спроса. Предельный доход связан с эластичностью E спроса по цене соотношением:

Поэтому равенство MR1 = МR2 можно представить в виде:

Если эластичность спроса будет одинакова (E1= E2), то цены будут равными (P1= P2), то есть ценовая дискриминация невозможна. При условии же, что эластичность спроса на разных рынках будет неодинакова, разными будут и цены.

Существует три степени ценовой дискриминации.

Ценовая дискриминация первой степени применяется в основном для эксклюзивных товаров и товаров по индивидуальному заказу. В этом случае монополист продает каждую единицу товара по своей цене. Линия предельной выручки MR стремится к линии средней выручки AR.

Рис. 97 а). Ценовая дискриминация первой степени

Рис. 97 а). Ценовая дискриминация первой степени

Ценовая дискриминация второй степени связана с системой скидок, дисконта, продажей первого или последнего товара по более низким ценам. Используется система сезонных скидок.

Рис. 97 б). Ценовая дискриминация второй степени.

Рис. 97 б). Ценовая дискриминация второй степени.

Ценовая дискриминация третьей степени связана с делением самих покупателей на разные группы, то есть сегментацией рынка.

Ценовая дискриминация третьей степени связана с делением самих покупателей на разные группы, то есть сегментацией рынка.

Рис. 97 в). Ценовая дискриминация третьей степени.

14. Установление предельных цен, потоварного и паушального налогов.

Для ограничения выручки и прибыли монополиста используют систему налогов и фиксированных цен.

Существует два типа налога: потоварный и паушальный.

Потоварный налог — это налог, который зависит от объема производства. На рис. 98 показано влияние введения потоварного налога на монополиста.

Рис. 98. Введение потоварного налога.

При введении потоварного налога происходит увеличение средних и предельных затрат, на величину потоварного налога. В результате кривая AC сдвигается в AC1, а MC — в MC1.

Прибыль монополиста до введения налога составляла площадь PMMZPZ. После введения налога она сократилась до площади PM1M1Z1PZ1.Однако при этом произошло увеличение цен и падение объема производства.

Паушальный налог – это налог, который не зависит от объема производства (лицензии, патенты, вмененный налог). На рис. 99 показано влияние введения паушального налога на монополиста.

- АлтГТУ 419

- АлтГУ 113

- АмПГУ 296

- АГТУ 266

- БИТТУ 794

- БГТУ «Военмех» 1191

- БГМУ 172

- БГТУ 602

- БГУ 153

- БГУИР 391

- БелГУТ 4908

- БГЭУ 962

- БНТУ 1070

- БТЭУ ПК 689

- БрГУ 179

- ВНТУ 119

- ВГУЭС 426

- ВлГУ 645

- ВМедА 611

- ВолгГТУ 235

- ВНУ им. Даля 166

- ВЗФЭИ 245

- ВятГСХА 101

- ВятГГУ 139

- ВятГУ 559

- ГГДСК 171

- ГомГМК 501

- ГГМУ 1967

- ГГТУ им. Сухого 4467

- ГГУ им. Скорины 1590

- ГМА им. Макарова 300

- ДГПУ 159

- ДальГАУ 279

- ДВГГУ 134

- ДВГМУ 409

- ДВГТУ 936

- ДВГУПС 305

- ДВФУ 949

- ДонГТУ 497

- ДИТМ МНТУ 109

- ИвГМА 488

- ИГХТУ 130

- ИжГТУ 143

- КемГППК 171

- КемГУ 507

- КГМТУ 269

- КировАТ 147

- КГКСЭП 407

- КГТА им. Дегтярева 174

- КнАГТУ 2909

- КрасГАУ 370

- КрасГМУ 630

- КГПУ им. Астафьева 133

- КГТУ (СФУ) 567

- КГТЭИ (СФУ) 112

- КПК №2 177

- КубГТУ 139

- КубГУ 107

- КузГПА 182

- КузГТУ 789

- МГТУ им. Носова 367

- МГЭУ им. Сахарова 232

- МГЭК 249

- МГПУ 165

- МАИ 144

- МАДИ 151

- МГИУ 1179

- МГОУ 121

- МГСУ 330

- МГУ 273

- МГУКИ 101

- МГУПИ 225

- МГУПС (МИИТ) 636

- МГУТУ 122

- МТУСИ 179

- ХАИ 656

- ТПУ 454

- НИУ МЭИ 641

- НМСУ «Горный» 1701

- ХПИ 1534

- НТУУ «КПИ» 212

- НУК им. Макарова 542

- НВ 777

- НГАВТ 362

- НГАУ 411

- НГАСУ 817

- НГМУ 665

- НГПУ 214

- НГТУ 4610

- НГУ 1992

- НГУЭУ 499

- НИИ 201

- ОмГТУ 301

- ОмГУПС 230

- СПбПК №4 115

- ПГУПС 2489

- ПГПУ им. Короленко 296

- ПНТУ им. Кондратюка 119

- РАНХиГС 186

- РОАТ МИИТ 608

- РТА 243

- РГГМУ 118

- РГПУ им. Герцена 124

- РГППУ 142

- РГСУ 162

- «МАТИ» — РГТУ 121

- РГУНиГ 260

- РЭУ им. Плеханова 122

- РГАТУ им. Соловьёва 219

- РязГМУ 125

- РГРТУ 666

- СамГТУ 130

- СПбГАСУ 318

- ИНЖЭКОН 328

- СПбГИПСР 136

- СПбГЛТУ им. Кирова 227

- СПбГМТУ 143

- СПбГПМУ 147

- СПбГПУ 1598

- СПбГТИ (ТУ) 292

- СПбГТУРП 235

- СПбГУ 582

- ГУАП 524

- СПбГУНиПТ 291

- СПбГУПТД 438

- СПбГУСЭ 226

- СПбГУТ 193

- СПГУТД 151

- СПбГУЭФ 145

- СПбГЭТУ «ЛЭТИ» 380

- ПИМаш 247

- НИУ ИТМО 531

- СГТУ им. Гагарина 114

- СахГУ 278

- СЗТУ 484

- СибАГС 249

- СибГАУ 462

- СибГИУ 1655

- СибГТУ 946

- СГУПС 1513

- СибГУТИ 2083

- СибУПК 377

- СФУ 2423

- СНАУ 567

- СумГУ 768

- ТРТУ 149

- ТОГУ 551

- ТГЭУ 325

- ТГУ (Томск) 276

- ТГПУ 181

- ТулГУ 553

- УкрГАЖТ 234

- УлГТУ 536

- УИПКПРО 123

- УрГПУ 195

- УГТУ-УПИ 758

- УГНТУ 570

- УГТУ 134

- ХГАЭП 138

- ХГАФК 110

- ХНАГХ 407

- ХНУВД 512

- ХНУ им. Каразина 305

- ХНУРЭ 324

- ХНЭУ 495

- ЦПУ 157

- ЧитГУ 220

- ЮУрГУ 306

Полный список ВУЗов

Чтобы распечатать файл, скачайте его (в формате Word).

1.2.5. Регулирование монополии

Поскольку в условиях монополии выпуск продукции меньше, чем при совершенной конкуренции, а цена выше, возникает необходимость регулирования монополии.

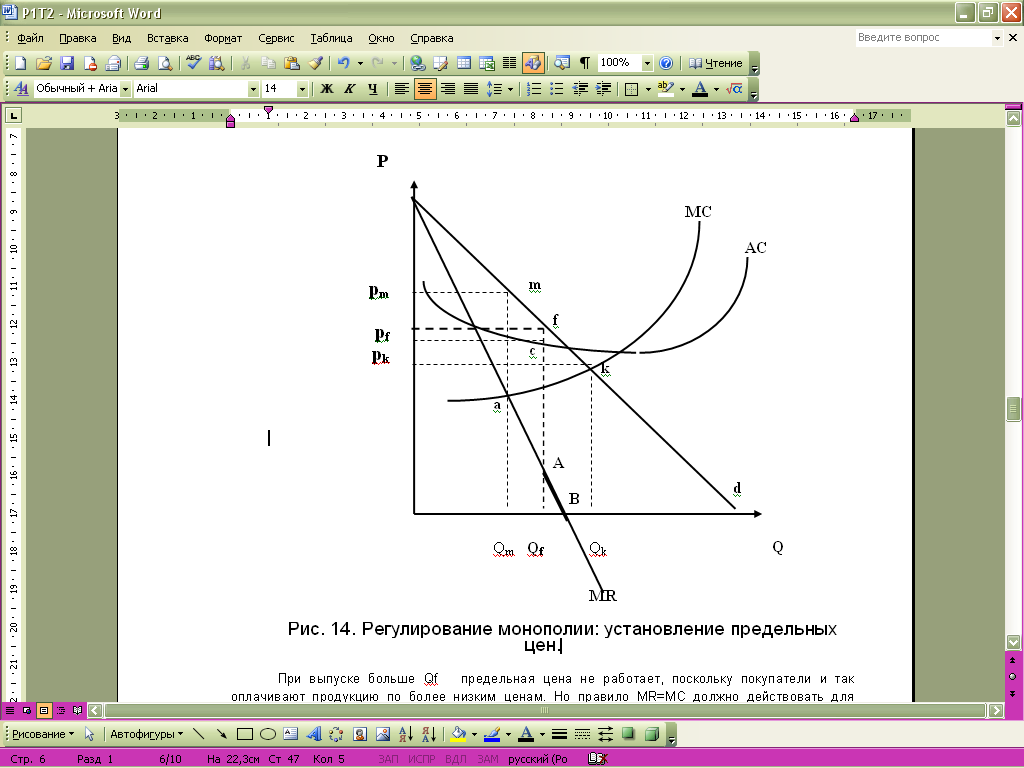

1.2.5.1. Установление предельных цен

Оптимум монополии Qm и pm. Предположим, что правительство установило предельную, максимально допустимую цену – pf. В таком случае кривая спроса на продукт монополии становится ломаной – pffd. При выпуске меньше Qf цена не должна превышать pf, хотя условия спроса и позволяют это сделать.

Рис. 14. Регулирование монополии: установление предельных цен.

При выпуске больше Qf предельная цена не работает, поскольку покупатели и так оплачивают продукцию по более низким ценам. Но правило MR=MC должно действовать для фирмы. Однако MR меняет конфигурацию. Так как при выпуске меньше Qf действует предельная цена и MR= pf, то MR сливается с горизонтальным отрезком новой кривой спроса pff. При Q больше Qf – MR выходит на прежний уровень – AB.

Таким образом, оптимум монополии при установлении предельной цены pf достигает Qf.

Установление предельной цены до pk может побудить монополиста довести объем продаж до Qk, как в условиях совершенной конкуренции. Однако если предельная цена будет меньше средних издержек AC при данном уровне производства, то монополист не сможет возместить затраты и покинет рынок.

1.2.5.2. Установление потоварного налога

Оптимум монополии до введения налога pm1 и Qm1.

Рис. 15. Регулирование монополии: потоварный налог.

В результате введения налога MC1 увеличится до MC2=MC1+налог. Таким образом, установление потоварного налога уменьшает объем продаж с Qm1 до Qm2 и увеличивает цену с pm1 до pm2. На первый взгляд не понятно, какой смысл устанавливать налог. Однако потоварный налог увеличивает и средние издержки – с AC1 до AC2. В результате прибыль монополиста уменьшается с pc1pm1m1c1 до pc2pm2m2c2.

В итоге: уменьшилась прибыль монополиста, но выросли цены, сократился объем продаж, бремя налога падает не только на монополиста, но и на покупателей.

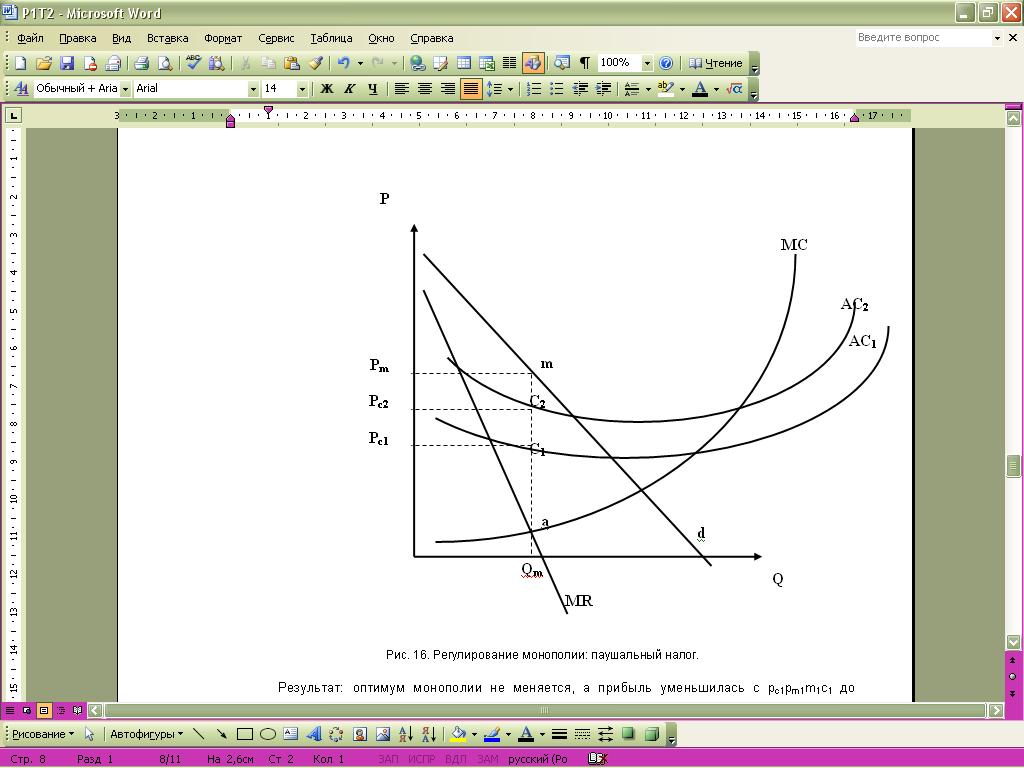

1.2.5.3. Установление паушального налога

Такой налог взимается независимо от объема выпуска продукции (pauschal – нем. взимаемые в целом).

В отличие от потоварного налога, сумма паушального налога является элементом постоянных, а не переменных и предельных затрат. В таком случае общие и средние издержки увеличиваются, а предельные не меняются.

Рис. 16. Регулирование монополии: паушальный налог.

Результат: оптимум монополии не меняется, а прибыль уменьшилась с pc1pm1m1c1 до pc2pm2m2c2.

Для уменьшения монопольной власти используется также антимонопольное законодательство.

1.2.5.4 Естественная монополия и ее регулирование

Естественная монополия существует, когда экономия от масштаба позволяет одному предприятию удовлетворять весь рыночный спрос до того, как отдача от масштаба начнет снижаться. Входные барьеры здесь основываются на особенностях технологии, а не на правах собственности или правительственных лицензиях. Принудительное рассредоточение производства на нескольких предприятиях привело бы к существенному росту затрат.

Примеры естественных монополий: электросети, газопровод, нефтепровод, канализация и т.д.

Особенностью технологий здесь являются высокие постоянные издержки (проложить трубы, сети и т.д.) и низкие предельные затраты. Поэтому ценообразование по предельным затратам приведет их к убыточности.

Рассмотрим это на графике, используя значения долгосрочных издержек.

Рис. 17. Естественная монополия.

Оптимум монополии – Qm и pm. Для общества такой объем выпуска мал, а цена – слишком высока. Наиболее целесообразным была бы цена pf и выпуск Qf, где LMC=AR= pf , и pf соответствует цене спроса.

Но эту цену следует сопоставить с LAC. Если при Qm и pm прибыль монополиста равна площади pcpmmc, то при Qf монополист получает убытки на каждый продукт bf, на весь объем — pfpbbf. Чтобы монополия не покинула рынок, ей необходимо предоставить дотацию, по крайней мере, равную убыткам. Но это может привести к чистым потерям общества.

Надо искать компромисс. Таковым может быть установление цены при равенстве цены спроса, средних затрат и средней выручки: pn=LAC=AR при Qn. Такое решение называют вторично-оптимальной политикой установления цен на продукцию естественной монополии.

Другим решением является принятие государством (муниципалитетом) на себя обязанности предоставлять соответствующий вид услуг. В таком случае государственная (муниципальная) компания может получать субсидии из бюджета. Однако нельзя забывать, что субсидирование является источником неэффективности. Эффективное регулирование естественных монополий предполагает постоянный контроль за их эксплуатационными и капитальными затратами и себестоимостью.

Возможен еще один вариант регулирования. К примеру, регулирующий орган проводит аукцион и предоставляет на определенное время право обслуживать рынок тому предприятию, которое обязуется вносить в доход бюджета наибольшую сумму. В этом случае оптимум монополии может остаться прежним, однако, часть прибыли изымается как плата за полученное право обслуживать рынок.

Монополист и налог

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

- Войдите, чтобы оставлять комментарии

Так как налог равен 50% от рыночной цены и еще он потоварный, то по идее он линейный, поэтому MC увеличивается на его производную(величину).

Для того, чтобы оценить ресурс, необходимо авторизоваться.

В настоящем пособии подробно рассмотрены следующие вопросы: отношение предпочтения, функция полезности и бюджетное ограничение потребителя, оптимальный выбор потребителя и функции индивидуального спроса, сравнительная статика спроса, рыночный спрос, эластичность спроса, производственная функция, издержки производства, предложение совершенно конкурентной фирмы и отрасли, равновесие конкурентного рынка и эффективность и другие тематические разделы курса микроэкономики.

Влияние налогов на поведение монополиста

Для уменьшения выгод монопольного положения на рынке могут использоваться налоги, сокращающие положительную экономическую прибыль предприятия-монополиста. Рассмотрим влияние на поведение монополиста потоварного налога, ставка которого устанавливается в расчете на единицу продукции, а общая сумма зависит от объема выпуска. Влияние потоварного налога на поведение монополиста показано на рис.1

Влияние потоварного налога на поведение монополиста показано на рис.1.Здесь SATC1 и SMC1- кривые средних и предельных затрат короткого периода, Q1 и P1-оптимальный выпуск и цена до введения налога. Потоварный налог будет для монополиста дополнительным элементом переменных затрат. Следовательно,SMC2=SMC1+T. Условие максимизации прибыли [ MR(Q) = MC(Q)+T ] предприятия выполняется при объеме выпуска Q2 и цене P2.Прибыль монополиста в результате введения налога сократится.

В настоящее время налоги и налоговая система — это не только источники бюджетных поступлений, но и важнейшие структурные элементы экономики рыночного типа. Очевидно, что без формирования рациональной налоговой системы, не угнетающей предпринимательскую деятельность и позволяющей проводить эффективную бюджетную политику, невозможны полноценные преобразования экономики.

Целью данной работы является изучение деятельности налоговых органов зарубежных стран, проблем, возникающих в результате их деятельности, способов их разрешения, и возможности применения накопленного опыта зарубежных стран в налоговой системе Российской Федерации.

Цель данной курсовой достигнута: рассмотрена структура, функции, принципы и механизмы работы налоговых органов зарубежных стран, способы их взаимодействия между собой и с налогоплательщиками, произведен сравнительный анализ налогообложения доходов физических в России, Германии, Италии.

Изучено налогообложение доходов физических лиц в России, Германии и Италии. Произведен сравнительный анализ по объему подоходного налога, уплаченного в период 2007 — 2009 гг. Произведено сравнение ставки налога в России и за рубежом. Для совершенствования налоговой системы Российской Федерации, прежде всего, необходимо комплексное реформирование, то есть реформировать не только налоговую систему, а государственную политику Российской Федерации в целом.

Одна из главных проблем Российской Федерации, это огромное количество законов, указов, кодексов, писем, нормативных документов и прочих руководящих документов, зачастую либо не до конца раскрывающих ведомственную трактовку закона или кодекса, либо зачастую разъяснения разных ведомств или разных временных промежутков, при неизменной законодательной основе, бывают полностью противоположны.).