Отчисления ИП в пенсионный фонд за 2017, 2018 год (ПФ, ФФОМС)

С 2018 года взносы ИП в пенсионный фонд и ФФОМС отвязаны от МРОТ. Государство устанавливает фиксированные суммы (вплоть до 2020 года).

Какими будут платежи:

В 2018 году — 32 385 рублей + 1% от доходов свыше 300 000 рублей.

- ПФ — 26 545 рублей.

- ФФОМС — 5840 рублей.

Максимум — 212 360 рублей. Если вовремя не сдадите отчётность и не оплатите налог — эту сумму вам и начислят.

Меньше шансов ошибиться и получить штраф.

За 17 год платим 23 400 а в 18 — уже 32 385 — очень большой рост, увы. Для многих самых «мелких» предпринимателей такие платежи очень тягостны. Напомним, ранее взносы устанавливались от МРОТ на начало года. Сейчас МРОТ равен 7800 рублей. И если бы считалось от этой суммы, то налог был бы несколько меньше.

Мнение: очень неприятно, когда в условиях кризиса и падения доходов населения, увеличивают налоги. С другой стороны, если МРОТ будут подтягивать к прожиточному минимуму — платёж по новым расчётам может оказаться даже меньше.

Платим — через налоговую. Не забываем, что при своевременных платежах — можно уменьшить сумму налога.

32 385 оплачиваем до 31 декабря, а 1% от дохода свыше 300 тысяч — теперь надо заплатить до 1 июля 2018 года (ранее было — до 1 апреля).

2019 — 36 238 рублей + 1% от доходов свыше 300 000 рублей.

ПФ — 29 354 рублей.

ФФОМС — 6884 рублей.

2020 — 40 874 рублей + 1% от доходов свыше 300 000 рублей.

ПФ — 32 448 рублей.

ФФОМС — 8426 рублей.

Полезно: как оптимизировать бизнес — важно в контексте кризиса.

Сколько платить в пенсионный фонд и как вычесть эти платежи из налогов?

Я предприниматель на УСН, плачу 6% с доходов, работников нет. Мой ежемесячный доход 100 000 рублей (+-, но в среднем именно столько). Скажите сколько мне платить в ПФР на следующий год и как можно уменьшить сумму налога?

Текущий МРОТ 5 965 рублей. Годовой доход 1 200 000. Ваши взносы в ПФР 22 261 рублей + 1% от дохода с суммы свыше 300 000 рублей, в вашем случае 1% от 900 000 = 9000. Итого в ПФР вы должны заплатить 31 262 рубля.

С 2012 года ИП без работников, могут уменьшить налог УСН (доходы — 6%) на всю сумму страховых взносов (на 100%) уплачиваемых за себя. То есть из ваших налогов можно вычесть 31 262 рубля.

Посчитаем ваш налог: 1 200 000*6%=72000-31 262=40738 рублей — именно столько вам надо заплатить налогов (при текущих доходах).

Отчисления ИП в пенсионный фонд в 2017 году

В 2017 году фиксированные взносы будут рассчитываться уже по новому МРОТ и составят: 23 400 руб. на страховую часть ПФР и 4 590 руб. в ФФОМС. С учетом увеличения МРОТ максимальный размер взносов в ПФР в 17 году составит 187 200 руб. Из них 23 400 руб. приходится на обязательную часть взноса, а 163 800 руб. — на дополнительную.

С 1 июля 2017 года повышается МРОТ, его новый размер составляет 7 800 рублей.

Отчисления ИП в пенсионный фонд в 2016 году

На 2016 год, минимальный размер оплаты труда составляет 6 204 рубля. Для ИП это значит увеличение страховых взносов за себя. Формула расчета взносов осталась без изменений: фиксированная часть + 1% от дохода свыше 300 тысяч рублей.

В 2016 году страховые взносы ИП за себя составят: 23 153,33 руб. +1% от дохода свыше 300 тыс. руб.

Распределение по фондам:

в ПФР: 19 356,48 руб. + 1%

в ФФОМС: 3 796,85 руб.

Максимум: 158 648,69 руб.

Увеличение МРОТ повлечет повышение суммы взносов только со следующего года. Для расчета взносов применяется МРОТ, действовавший на начало года. Поэтому до конца 2016 года сумма взносов останется прежней.

Отчисления ИП в пенсионный фонд в 2015 году

Фиксированная часть пенсионных взносов за 2015 год составляет 22 261 рублей 38 копеек (МРОТ вырос до 5 965 рублей), из которых:

- 18 610,80 руб. в ПФР;

- 3 650,58 руб. в ФФОМС.

Оплатить нужно до 31 декабря 2015 года.

За доход более 300 тысяч рублей, доплачиваем 1% от превышающей суммы. Максимальная сумма — 152 536 рублей и 98 копеек.

Платежи за 2014 год

Для ИП, чей годовой доход превышает 300 000 рублей, ставка составит 4 МРОТ + 1% от дохода, но это не должно превышать 8 МРОТ, то есть 129 917 трублей. В случае если предприниматель не представит документы по отчетности в налоговую службу вовремя, то страховые взносы вправе выставить оплату, исходя из 8 МРОТ.

в 2014 году МРОТ планируется увеличить до 5554 рублей. В тоге если ваш доход за год до 300 000 рублей, вы должны заплатить 20 727,53 рублей. Формула: 5 554 руб * 12 * (26 % + 5,1%)

В итоге многие будут платить ещё больше чем за 2013, но для самых небольших предпринимателей нагрузка существенно снижена.

Интересно: подборка: лучшие банки для открытия счёта ИП — реальный вариант экономить.

Также появилась инициатива освободить вновь зарегистрировавшихся предпринимателей от налогов на 2 года. Налоговые каникулы с целью вернуть тех, кто ушёл в тень. Как говорят в народе: семь раз отмерь, один отрежь. Принимать решения касающиеся самого активного населения нужно осторожно, думая о последствиях.

Думаю перейти на самозанятость. Мне это выйдет дешевле. И эту онлайн кассу не нужно будет. Я ИП без работников. Пл сути и есть самозанятая.

А если сумма налога меньше, чем выплаты в пенсионный фонд, то налог получается нулевой? Скажем, доход 100 тысяч руб. за год, налог 6 тысяч руб. за год. Отчисления в пенсионный фонд больше 20 тысяч. Значит, налоги я вообще не плачу?

По собственному опыту скажу, что в 2013 году пенсионные взносы меня и мою семью очень сильно подвели, при и так не очень большой доходе, приходилось экономить постоянно, и то, в итоге в конце года пришлось даже кредит взять. чтобы всё оплатить. В этом году прямо отдушина, намного проще, почти в 2 раза у меня сумма снижена!

Да вы правы, в этом году платим меньше, притом если во время платить пенсионные взносы, и если вы мелкий предприниматель (не имеете работников), то можете освободить себя от выплат в налоговые органы…..если отчитываетесь по системе ЕНВД, это я о себе говорю, и только на своем примере……

Полагаю, что государственный пенсионный фонд в РФ — это социальная финансовая система государства, основная цель которой — обеспечение поддержания жизни одной (большой) социальной группы населения (пенсионеров — получателей социальных выплат) на минимально возможном уровне (на уровне обеспечения первичных потребностей — физиологических и потребностей в безопасности, без обеспечения которых невозможна жизнь человека) за счёт результатов труда (доходов) другой (намного меньшей по численности) социальной группы населения.

а вы не живите на МРОТ, а зарабатывайте. а если валить — так чего еще не сделали этого?

Вы тут ведёте себя как жалкие твари, не нойте идите работать и получать доход с бизнеса.

БМ вам в помощь, собиритесь с силами, я верю в тебя читающий эти строки!

Игорь, ты дибилоид! Тут все работают. Деревянное ты чучело. Свое БМ (кидал) в … засунь себе. Если ты не понял о чем тут идет речь.

Я считаю не важно сколько отчислений, в дальнейшем пенсия будет одинакова что у тебя, что у пьяницы например который совсем не работал. Мы ИП итак не защищены, государство совершенно нам не помогает, ни льгот, ни больничных, ни путёвок и т.д, а налоги вон какие мы должны платить. Это БЕСПРЕДЕЛ полный. В этом году так сложно было …..в след сделали меньше….а получается стимула заработать больше не будет…….ведь столько отчислений нужно сделать. Правительство…куда вы смотрите, то сами выдавали деньги на развитие бизнеса, сейчас же с нас сдираете в три шкуры, мы итак от вас ничего не получаем и не требуем, всё сами зарабатываем, так нельзя ли от нас отстать……

Как раз сейчас сделали так что пенсия зависит от того сколько вы перечислите и те пьяницы которые ничего не перечисляют ничего и не получат………….Конечно трудно сказать какими будут пенсии, когда они нам будут выплачиваться, но скрывать доход сейчас, я думаю это не лучший вариант…. это мое личное мнение, ИП у меня муж, платим вес как полагается….я бюджетник-за меня платит работодатель. каждый сам выбирает себе работу и возможность заработать… Всем успехов!

Называется, начнем с МРОТА. Это просто смех 5205р про какие налоги вообще можно говорить? На эти деньги ноги протянешь. Валить из этой страны.

В Индию. Там с суммой 5295 руб. вы — богач. :-)))

Полностью вас поддерживаю! Куда деваются наши перечисленные налоги — тайна, покрытая мраком. Возможно, ситуация изменилась, если бы мы знали куда и на что они идут.

С такого дохода,я думаю слишком большие налоги получаются. Наверно поэтому в нашей стране,в отличии от заружных стран, люди уклоняются от их выплат. Хотя ,это сугубо мое личное мнение. Куда эти налоги деваются все равно не понятно, ни дорог, ни ремонтов, нищета и бедность.

Ну и дела. Хотел бы я посмотреть на «компанию» у которой оборот 300 000 рублей в год. Это же 25 000 в месяц. Господа на верху случаем не попутали определения, может не оборот, а доход? В моём маленьком ИП, где я один работаю оборот 2,5-3 млн рублей в год, а доход всего 420 000 — 450 000. Если я буду платить налоги с оборота, то на что я жить буду? Похоже на верху одни дебилы собрались.

Я с вами полностью согласна.Я ИП с 1998года и законами последних лет просто возмущаюсь.

Чинушки думают только о себе,а наши заботы их не волнуют. Они думают,что мы деньги

лопатой гребем и с ними делиться не хотим,но это далеко не так.У меня оборот по 500000

в месяц,а чистой прибыли после оплаты всех налогов не более 20-25 тыс.руб.в месяц .А на эти деньги я должна кормить,лечить, учить детей и себя,помогать родителям. Кормить полицию,смотрителей, администрацию всех отраслей.

Вы не правы ,там далеко не дебилы сидят, они доят всю страну заставляя людей пахать ради доходов. Сидят там царьки у которых по 300 000 тыс. зарплата да + % от поступлений у них годовой доход превышает несколько миллионов. Прибавте еще всякие коорпоративы и другие развлечения за счет народных накоплений так ,что там далеко не дураки под них пляшут и депутаты и силовики.Не лишнее добавить и миллиарды, который исчезают в бездонных чиновничьих карманах.

Для индивидуальных предпринимателей это, несомненно, плохо и им в убыток. Для компаний, чей оборот не превышает 300 000 в год это не так плохо, а вот крупным компаниям, чей годовой оборот более 300 000 то придется нелегко. Зато дают инициативу зарегистрировать предпринимателей от налогов на 2 года, что, несомненно, будет им на руку. А в целом, это правильный законопроект, ведь отчисления в Пенсионный фонд очень нужны.

Вы смеетесь. нужны. они нужны тем, кто сидит на верху и по-большому счету тем, кто сейчас на пенсии.

Пенсия- мы платим сейчас, чтоб потом жить на пенсию. Ребята,все кто сидят на этом форуме- вы сейчас стали предпринимателями случаем не для того, что бы как раз не жить на пенсию в старости.

для этого….

вся эта ерунда с изменениями в законодательстве 2014 приведет только к тому, что будут проводить левыми системами….

лично мне теперь смешно будит проводить 299.999 руб. по расчетке за 2014, когда за 2013 по расчетке прошло в 4 раза больше…..

с хлебом солью буду встречать выездную по мою душу……..

«Вы кто?»——«Я предприниматель»——«А чем Вы занимаетесь?»——-«Предпринимаю попытки выжить в этой стране..»

В наше время на пенсию не проживёшь . по этому для жизни в старости нужно обеспечить себя не большим хозяйством в провинции-только так можно выживать . это моё мнение !!

Да, действительно. Сейчас пенсия более менее у ветеранов войны, но их уже осталось очень мало. Вот государство и расщедрилось. Наверное в трудоспособном возрасте надо задумываться о том, что ты будешь кушать в старости, а не рассчитывать, что пенсия тебя потом прокормит.

Единственное, что можно сделать для пенсионного фонда это перестать воровать и тогда малый бизнес вообще от социальных налогов можно освободить. А если еще и не строит шикарные здания для пенсионного фонда в каждом регионе и сократить протирающих штаны чинуш, то вообще можно пенсии только за счет этого поднять.

Малый бизнес в Росси при смерти, если платить все отчисления — ничего заработать невозможно, только и остается — серая зарплата и тень…

И постоянно по TV слышно: «поддержка малого бизнеса», «программа по развитию малого бизнеса» и т. п. — а где она эта поддержка и программа? Малый бизнес государство душит, как может, и когда это закончится — никто не знает…

Но я надеюсь на светлое будущее, что когда-нибудь наши «законоправы» одумаются и начнут действительно развивать малый бизнес, и тогда наступит «золотой век».

А такие огромные отчисления для предпринимателей в социальные фонды — это еще 10-15 лет застоя и рецессии малого бизнеса в России.

Ох эти пенсионные фонды…Сейчас на пенсию прожить очень тяжело! Знаю многих бабушек и дедушек,ветиранов войны…Пенсии только и хватает за квартиру заплатить да на хлеб,причем который раньше стоил 5 рублей а сейчас 20! А всякие депутаты только и делаю что сидят и каждый день законы новые придумывают,а толку то.

ветЕранов! и,конечно, многочисленное количество запятых.

Совершенно согласна с первым комментарием. Люди отчисляют всю жизнь, потом живут на гроши. И предприниматели не лучше, белую ставят одну зарплату, черную совсем другую. Кладут только себе в карман, а тебе на пенсию мизер. а людям и деваться некуда, приходится работать, и не известно какая сумма на пенсии выйдет и на что жить придется

Ну, не скажите, Ольга. Не все скрывают свой чистый доход. К примеру, у меня вмененная система налогообложения, доход фиксированный, если честно, то мне не понятно, как это высчитали, так как я эту сумму не имею в месяц… А куда деваться, платить нужно, себе в убыток.. Так что «кладут только себе в карман» — это высказывание довольно сомнительное!

Как всегда все для народа. Как душили малый бизнес в России, так и продолжают все туже и туже затягивать. Пенсия это конечно хорошо, но не факт что я до нее доживу, так что лучше думать о том как обеспечить себе настоящее, а не о призрачном будущем. Увы крайне сложно найти работу с абсолютно белой зарплатой.

Не смотря на предпринятые инициативы и недовольство масс, в 2013 году индивидуальные предприниматели должны платить социальные налоги во внебюджетные фонды в размере до 35,6 тысяч рублей. Сюда входит фиксированная оплата в фонд Пенсионного страхования, которая рассчитывается, исходя из 2 минимальных размера оплаты труда (МРОТ), установленных на начало года, и оплата в Фонд обязательного медицинского страхования, которая равняется в 2013 году — 3 185, 46 рублей.

Только-только появилась тенденция, что многие небольшие компании стали работать «по-белому», и вот этот закон. Не удивительно, что многие предприниматели «ушли в тень». Но у нас, на самом деле, все не так плохо. Во многих странах ближнего зарубежья просто душат налогами, так что нам еще грех жаловаться.

Если бы лично ощущал, что смогу обеспечить себе пенсию cвоими выплатами в ПФ, бегом бы бежал и платил деньги. А реальность такова, что с пенсией приходят болезни и нищета. Причём вне зависимости от величины страховых платежей.

Согласен. Сейчас куда актуальнее жить сегодняшним днем, чем рассчитывать на призрачное будущее. Тем более, что и там нас сумеют обокрасть.

Автор/Публикатор: Александр (коллективный разум)

Рептилоиды и крепостные.

Рептилоиды и крепостные.

ИРЧИ: -1.68 | Динамика рубля.

Курс USD: 66.6342, EUR: 75.8897

Прогнозы на месяц: USD: 66.67, EUR: 75.93

- Экономические новости

онлайн мониторинг. - Блоги о бизнесе и финансах

онлайн ридер. - Новости криптовалют

лента блогов. - Бизнес викторина

тесты по инвестициям и предпринимательству. - Тест на профориентацию

помогаем выбрать профессию.

Вступайте в Клуб, получайте свежие идеи, интересные истории и предложения:

Можно ли вычесть из налога страховые взносы уплаченные в 2015 году за 2014 год?

Я ИП, УСН 6%, без сотрудников. (ИП было открыто в феврале 2014 г.)

в 2014 году я заработал 699 тысяч рублей.

Я заплатил страховых взносов 17 603 рубля в течение 2014 года, и 3844 рубля (остаток от 1%, от прибыли, превышающей 300 тысяч) в январе 2015 года.

Могу ли я вычесть эти 3844 рубля страховых взносов, уплаченные в январе 2015 года за 2014 год, из суммы налога за 2014 год (или 2015 год)?

Заранее спасибо за ответ!

Ответы юристов (5)

![]()

Доброго времени суток Уважаемый Марсель!!

Я заплатил страховых взносов 17 603 рубля в течение 2014 года, и 3844 рубля (остаток от 1%, от прибыли, превышающей 300 тысяч) в январе 2015 года.

Расчетным периодом по страховым сборам является календарный год

Федеральный закон от 24.07.2009 N 212-ФЗ (ред. от 29.12.2014) «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

Статья 10. Расчетный и отчетный периоды

1. Расчетным периодом по страховым взносам признается календарный год.

После каждого отчетного периода (квартала) вы подаете расчет по начисленным и уплаченным страховым взносам, в котором должны были отразить и эти 3844 руб. Следовательно данная сумма считается уплаченной в счет обязательных платежей за расчетный период — 2014 календарный год, и в соответствии с пп.1 п 3.1 ст.346.21 НК РФ вычитается из суммы налога за 2014 календарный год.

3.1. Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму:

1) страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде в соответствии с законодательством Российской Федерации;

То есть согласно ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» этот платеж осуществлен за 2014 расчетный период.

Есть вопрос к юристу?

![]()

Добрый день, Марсель! в соответствии со ст.346.19 Нк РФ налоговым периодом при УСН является календарный год. По правилам п.2 ст. 346.21 сумма налога определяется налогплатильщиком самостоятельно. так же в соответствии с пп. 1 п. 1 ст 346.21

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму: 1) страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде в соответствии с законодательством Российской Федерации;

При этом, сумма 3 844 руб, уплаченная вами по правилам пп.2 п.1.1. ст. 14 Закона «О страховых взносах. » в соответствии с этой же статьёй, включается в размер страховых взносов, подлежащих уплате.

Соответсвенно, вы имеете право уменьшить налог, подлежащий уплате за 2014 год на сумму уплаченных страховых взносов, в том числе и на 3 844 руб. при исчислении налога за 2014 год.

![]()

Марсель, доброе утро.

В ответ на Ваш вопрос письмо Минфина.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 21 февраля 2014 г. N 03-11-11/7514

Об уменьшении налога, уплачиваемого при УСН, на страховые взносы,

исчисленные с дохода, превышающего 300 000 руб., ИП, не производящим

выплат физлицам.

Учитывая изложенное, с 1 января 2014 г. сумма налога,

уплачиваемого в связи с применением упрощенной системы налогообложения,

может быть уменьшена индивидуальным предпринимателем не только на сумму

уплаченного им фиксированного платежа, но и на сумму страховых взносов,

уплаченную в связи с превышением годового дохода индивидуального

предпринимателя.

При этом уменьшение суммы налога (авансовых платежей по налогу),

исчисленной за налоговый (отчетный) период, производится на сумму

страховых взносов, уплаченных (в пределах исчисленных сумм) в данном

налоговом (отчетном) периоде.

Весь текст по ссылке

![]()

Могу ли я вычесть эти 3844 рубля страховых взносов, уплаченные в январе 2015 года за 2014 год, из суммы налога за 2014 год (или 2015 год)?

Вы можете вычесть эти взносы из суммы налога за 2015 год (можно за отчетный период).

Если речь идет именно об обязательном фиксированном платеже, то позиция налоговиков

по этому вопросу неизменна: просроченные

страховые взносы зачесть нельзя, поскольку перечислить эти взносы ИП обязан до

31.12.2014. В расчёт УСН сумма включается по фактической дате уплаты.

Если речь идет одополнительном взносе (1% от дохода сверх 300 000 руб.), то на настоящий момент единой позиции так и

нет: в начале 2014 года налоговики исходили из того, что его можно зачесть,

поскольку срок его уплаты установлен до 1 апреля года, следующего за отчетным.

Позже — что зачесть нельзя и дополнительный платеж, поскольку налогоплательщик

был вправе уплачивать его уже и в текущем году, когда им было установлено

превышение годового дохода.

В соответствии с ч. 1 ст. 14 ФЗ

от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской

Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд

обязательного медицинского страхования» индивидуальные предприниматели, не

производящие выплат и иных вознаграждений физическим лицам, уплачивают страховые взносы в Пенсионный фонд Российской Федерации и

Федеральный фонд обязательного медицинского страхования в фиксированных размерах.

Согласно ч. 1.1 ст.

14 Закона N 212-ФЗ фиксированным

являются оба платежа: до превышения величины дохода в 300 000 руб. и с сумм

превышения:

1) в

случае, если величина дохода плательщика страховых взносов за расчетный период

не превышает 300000 руб., — в фиксированном размере,

определяемом как произведение минимального размера оплаты труда, установленного

федеральным законом на начало финансового года, за который уплачиваются

страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской

Федерации, установленного пунктом 1 части 2 статьи 12 Закона N 212-ФЗ,

увеличенное в 12 раз;

2) в

случае, если величина дохода плательщика страховых взносов за расчетный период

превышает 300000 руб., — в

фиксированном размере, определяемом как произведение минимального размера оплаты

труда, установленного федеральным законом на начало финансового года, за

который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный

фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 Закона N

212-ФЗ, увеличенное в 12 раз, плюс 1,0 процента от суммы дохода

плательщикастраховых взносов, превышающего 300000 руб. за расчетный период.

ИП, в том числе применяющие упрощенную систему налогообложения, уплачивают

фиксированные платежи единовременно за текущий календарный год в полном объеме

либо частями в течение года согласно положениям ч. 2 ст. 16 Закона N 212-ФЗ.

Окончательная уплата страховых взносов с доходов, не превышающих 300000 руб.,

должна быть произведена не позднее 31 декабря текущего календарного года.

Страховые взносы, исчисленные с дохода, превышающего 300000 руб., уплачиваются

не позднее 1 апреля года, следующего за истекшим расчетным периодом (ч. 2 ст.

16 Закона N 212-ФЗ).

Страховые взносы в виде 1% от суммы превышения дохода индивидуальный

предприниматель может уплачивать с момента превышения дохода в течение текущего

года (п. 2

ч. 1.1 ст. 14, ч. 2 ст. 16 Закона N 212-ФЗ).

В соответствии с положениями статьи 346.21 НК РФ индивидуальные предприниматели,

применяющие упрощенную систему налогообложения с объектом налогообложения в

виде доходов и не производящие выплат и иных вознаграждений физическим лицам, уменьшают

сумму налога (авансовых платежей по налогу) на уплаченные страховые взносы в Пенсионный фонд Российской Федерации и

Федеральный фонд обязательного медицинского страхования в фиксированном размере.

В целях применения статьи 346.21 НК РФ исчисленный за отчетный (налоговый)

период авансовый платеж (налог) уменьшается на сумму страховых взносов в

фиксированном размере, рассчитанном исходя из величины дохода, фактически

полученного налогоплательщиком.

Исходя из ч. 1 ст. 14 Закона N 212-ФЗ под

фиксированным размером страховых взносов понимаетсявся сумма,

подлежащая уплате самозанятым

лицом за

расчетный период с учетом его дохода.

Соответственно, к фиксированным относятся также и страховые взносы,

уплачиваемые в размере 1% от суммы дохода индивидуального предпринимателя,

превышающей 300000 руб.

Из приведенных норм следует, что уменьшение суммы налога (авансовых

платежей по налогу), исчисленной за налоговый (отчетный) период, производится

на сумму страховых взносов, уплаченных

(в пределах исчисленных сумм) в данном налоговом (отчетном) периоде.

Минфин

неоднократно высказывался по воду того, страховые взносы учитываются по дате

уплаты (письма Минфина России от 21 февраля 2014 г. № 03-11-11/7511, от 17

февраля 2014 г. № 03-11-11/6367, от 12 февраля 2014 г. № 03-11-11/5796 и др.).

![]()

Я заплатил страховых взносов 17 603 рубля в течение 2014 года, и 3844 рубля (остаток от 1%, от прибыли, превышающей 300 тысяч) в январе 2015 года. Могу ли я вычесть эти 3844 рубля страховых взносов, уплаченные в январе 2015 года за 2014 год, из суммы налога за 2014 год (или 2015 год)?

Статья 346.21. Порядок исчисления и уплаты налога

3.1 Индивидуальные предприниматели, выбравшие в качестве объекта налогообложения доходы и не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму налога (авансовых платежей по налогу) на уплаченные страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированном размере.

Значит, в качестве уменьшения подойдут только суммы фиксированного взноса. Что такое фиксированный взнос нам говорит нижеследующая статья 212-ФЗ «О страховых взносах в ПФР и т.д.»

Статья 14. Размер страховых взносов, уплачиваемых плательщиками страховых взносов, не производящими выплат и иных вознаграждений физическим лицам

1. Плательщики страховых взносов, указанные в пункте 2 части 1 статьи 5 (ИП сюда относятся — Ю.А.)настоящего Федерального закона, уплачивают соответствующие страховые взносы .

1.1. Размер страхового взноса по обязательному пенсионному страхованию определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

2) в случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, — в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз, плюс 1,0 процента от суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период.

Таким образом, получается что сумма платежа в 1% от суммы, превышающей 300 тыс. руб. не может уменьшить сумму налога по УСН, вне зависимости от того, когда была уплачена.

Ищете ответ?

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

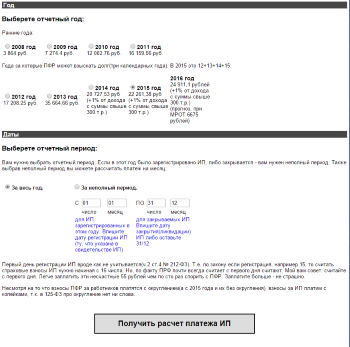

Калькулятор фиксированного платежа ИП (страхового взноса) в ПФР

В 2018 году 1% дополнительный взнос от суммы дохода выше 300 000 рублей необходимо будет оплатить до 1 июля (федеральный закон от 27.11.2017 № 335-ФЗ). Ранее было до 1 апреля.

C 2017 года взносы необходимо платить в ИФНС по новым реквизитам и КБК, а не в ПФР.

Также с 2017 года, если опоздать с отчетностью, штраф в виде максимального платежа не начислят (154 851,84 руб в 2016 году).

Стоимость страхового года для ИП определяют исходя из ставки 26% (ст,425 НК РФ), а не по ставкам, как за наёмных работников(22%)

Результат..Итого необходимо заплатить:

Вы выбрали 2018 год: Возраст ИП с 2014 года не имеет значения. Взнос за полный год — 2018 (МРОТ значения не имеет).

Фиксированный платеж в пенсионный фонд в 2018 году для ИП составил (всего полных месяцев 12):

на страховую часть пенсии: = 26545 рублей;

в Федеральный фонд обязательного медицинского страхования = 5840 рублей;

Итого 32385 рублей.

С 2014 года в ПФР платят только страховую часть одной платежкой(независимо от возраста). Также с 2014 года при накоплении дохода свыше 300 000 (с начала года) ИП платит 1% в ПФР с суммы дохода превышающей 300 000 руб(за год).. Т.е. если доход 400 000 руб. то нужно заплатить 400 000 -300 000 руб = 100 000 *1% = 1000 руб.

Уменьшение налогов ИП на взнос

2018, 2019 и 2020 годы

В 2018 году 32 385 руб(+15,7%)

В 2019 году 36 238 руб(+11,9%)

В 2020 году 40 874 руб(+12,8%)

Размер страховых взносов теперь прямо прописан в налоговом кодексе. И даже на 3 года вперед — на 2018-2020 гг.

Статья 430 НК РФ (редакция Федеральный закон от 27.11.2017 N 335-ФЗ):

а) пункт 1 изложить в следующей редакции:

«1. Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, уплачивают:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.»;

26 545 руб. – пенсионные взносы (ст. 430 НК РФ);

5 840 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2018 году составят: 32 385 рублей.

29 354 руб. – пенсионные взносы (ст. 430 НК РФ);

6 884 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2019 году составят: 36 238 рублей.

32 448 руб. – пенсионные взносы (ст. 430 НК РФ);

8 426 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2020 году составят: 40 874 рублей.

Также с 2017 года, если опоздать с отчетностью, штраф в виде максимального платежа не начислят (154 851,84 руб в 2016 году).

Если МРОТ будет 7500 рублей.

Взносы в ПФР: (7500*26%*12) = 23400 рублей.

Взносы в ФФОМС: (7500*5,1%*12) = 4590 рублей.

Итого страховой взнос за ИП в 2017 году составят: 27 990 рублей.

В 2016 году МРОТ будет повышен всего на 4% до 6204 рублей. Это означает что и платеж ИП будет повышен до 4%. Тогда расчет будет таким:

Взносы в ПФР: 6 204*26%*12 = 19 356,48 рублей

Взносы в ФФОМС: 6 204*5,1%*12 = 3 796,85 рублей

Итого страховой взнос за ИП в 2016 году составят: 23 153,33 руб.

Несмотря на то, что МРОТ с 1 июля поднимают до 7500 рублей, взнос ИП не будет изменен до конца 2016 года.

Дополнительный процент

Если вы на ОСНО или УСН, то дополнительный процент вы платите с дохода. Если вы на ПСН или ЕНВД обязательно ознакомьтесь с таблицей ниже (его тогда платят не с реальных доходов).

В 2020 году взнос составит: 40 874 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода — 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 32 448 = 259 584 руб (в 2020).

В 2019 году взнос составит: 36 238 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода — 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 29 354 = 234 832 руб (в 2019).

В 2018 году взнос составит: 32 385 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода — 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 26 545 = 212 360 руб руб (в 2018).

В 2017 году взнос составит: 7 500 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 27 990 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода — 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 187 200 руб (в 2017).

В 2016 году взнос составит: 6 204 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 23 153,33 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода — 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 154 851,84 руб(в 2016).

В 2015 году взнос составит: 5 965 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 22 261,38 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода — 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 148 886,40 руб (в 2015).

Те, кто опоздает с отчетностью (в налоговую), также должны были заплатить исходя из 8 МРОТ взносы в ПФР(до 2017 года). С 2017 года эту норму отменили (письмо ФНС России от 13.09.2017 № БС-4-11/[email protected]). А в июле 2017 года даже объявили «амнистию» тем кто опоздал с отчетностью за 2014-2016 годы максимальный штраф снимут(см. заявление) (письмо ПФР от 10 июля 2017 г. № НП-30-26/9994).

Для дополнительного 1% в ПФР (он идет только на страховую часть, в ФФОМС не надо его): есть 2 варианта при УСН «Доходы»

1) Перечислить 1% до 31 декабря 2018 года и уменьшить налог УСН за 2018 год (См. Письмо Минфина от 21 февраля 2014 г. N 03-11-11/7511)

2) Перечислить 1% в период с 1 января по 1 июля 2019 года и уменьшить налог УСН за 2019 год (См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029)

Также посчитать взносы и сформировать квитанции/платёжки можно с помощью онлайн-бухгалтерии 333 р/мес. Там есть бесплатный период на месяц. А также целый бесплатный год для новых ИП.

Можете всё ниже не читать спор, т.к. Минфин выпустил Письмо Минфина России № 03-11-09/71357 от 07.12.2015, в котором отозвал письмо Минфина России от 06.10.15 № 03-11-09/57011. И теперь на всех уровнях считают, что уменьшать на этот 1% УСН — МОЖНО.

Шокирующие новости: в письме Минфина России от 06.10.15 № 03-11-09/57011 говорится, что этот 1% вообще не является фиксированным взносом и уменьшать на него налог УСН ИП не вправе. Напоминаю, что позиция Минфина (тем более такая ветренная) не является законодательным актом. Посмотрим на будущие судебные практики. Есть также письмо ФНС России от 16 января 2015 г. N ГД-4-3/330, где высказывается позиция, что уменьшать этот 1% можно.

В 212-ФЗ статья 14 п.1. прямо сказано, что этот 1% является взносом в фиксированном размере, позиция Минфина, высказанная в письме Минфина России от 06.10.15 № 03-11-09/57011, противоречит этому закону:

1. Плательщики страховых взносов, указанные в пункте 2 части 1 статьи 5 настоящего Федерального закона, уплачивают соответствующие страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированных размерах, определяемых в соответствии с частями 1.1 и 1.2 настоящей статьи.

1.1. Размер страхового взноса по обязательному пенсионному страхованию определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

1) в случае, если величина дохода плательщика страховых взносов за расчетный период не превышает 300 000 рублей, — в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз;

2) в случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, — в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз, плюс 1,0 процента от суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период. При этом сумма страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз.

Также обращаю ваше внимание на:

8. Не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа), и (или) в результате выполнения налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

Статья 111. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

3) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа), и (или) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

На три таких разъяснения можете ссылаться. Они выше.

При ЕНВД этот 1% можно платить до конца квартала и потом уменьшать ЕНВД.

Этот 1% не относится к фиксированной части и в законе не сказано, что его (или эти 300 000) нужно уменьшать пропорционально (ст.430 п.1 пп.1). Т.е. даже, если ИП не сначала года зарегистрировался — вычет всё равно 300 000 рублей. Таблица по которой считают дополнительный 1% (при различных налоговых режимах)