Проживание в командировке без подтверждающих документов

Подборка наиболее важных документов по запросу Проживание в командировке без подтверждающих документов (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты: Проживание в командировке без подтверждающих документов

Статьи, комментарии, ответы на вопросы: Проживание в командировке без подтверждающих документов

Документ доступен: в коммерческой версии КонсультантПлюс

Документ доступен: в коммерческой версии КонсультантПлюс

Командировочные расходы в 2018 в бюджетном учреждении

Работодатель обязан возмещать работнику, направленному в служебную командировку: расходы по проезду, расходы по найму жилого помещения, дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные), иные расходы, произведенные работником с разрешения работодателя.

Дополнен перечень расходов, возмещаемых командированному работнику. Ранее можно было возмещать расходы по найму жилого помещения и проезду к месту командировки и обратно к месту постоянной работы, а также выплачивать суточные.

Сейчас наряду с перечисленными расходами работнику возмещаются и иные расходы, произведенные им с разрешения руководителя организации, к ним относятся:

— оплата багажа,

— услуг связи,

— услуги залов официальных лиц и делегаций,

— услуги автостоянок,

— услуги камеры хранения и другие.

Эти расходы не ограничиваются никакими нормами, и возмещаются работнику в их фактическом размере, при условии представления соответствующих документов. Рассмотрим услуги залов официальных лиц и делегаций. Данными услугами пользуются отдельные категории федеральных государственных гражданских служащих. Пунктом 23 Указа №813, указано, что перечень должностей гражданской службы, замещение которых дает право пользования залами официальных лиц и делегаций, утверждает Президент Российской Федерации.

В соответствии с Приказом №168н расходы по командировке оплачиваются по следующим подстатьям экономической классификации расходов:

— 212 «Прочие выплаты» — расходы по оплате суточных;

— 222 «Транспортные услуги» — расходы по оплате проезда к месту командировки и обратно;

— 226 «Прочие услуги» — расходы по найму жилого помещения;

— 290 «Прочие расходы» — расходы протокольного характера в соответствии с законодательством Российской Федерации при служебных командировках на территории иностранных государств.

Минфин России по согласованию с МИД России устанавливает предельные нормы оплаты расходов по найму жилого помещения для работников, направленных в зарубежные служебные командировки. Эти нормы разработаны исходя из стоимости однокомнатного (одноместного) номера в гостинице среднего разряда.

После вступления в силу нового Положения работникам возмещаются не только расходы по проезду к месту командировки на территории России и обратно, но и расходы по проезду из одного населенного пункта в другой, если работник командирован в несколько организаций, расположенных в разных населенных пунктах.

Если раньше командированному работнику оплачивались расходы по проезду транспортом общего пользования (кроме такси) к станции, пристани, аэропорту, если они находятся за чертой населенного пункта, то сейчас ему оплачиваются и расходы по проезду от станции, пристани, аэропорта, если они находятся за чертой населенного пункта. Кроме того, Положением уточняется, что расходы по проезду возмещаются при наличии документов (билетов), подтверждающих эти расходы. Перечень возмещаемых работнику расходов по проезду дополнен также страховым взносом на обязательное личное страхование пассажиров на транспорте. Предусмотренный Инструкцией такой вид расходов, как «оплата услуг по предварительной продаже проездных документов», исправлен на «оплату услуг по оформлению проездных документов». Возмещение расходов по проезду, производится бюджетными учреждениями в пределах ассигнований, выделенных им из федерального бюджета на служебные командировки, либо (в случае использования указанных ассигнований в полном объеме) за счет экономии средств, выделенных из федерального бюджета на их содержание.

В бюджетных учреждениях работающие подразделяются на различные категории, в частности:

— «работники»,

— «руководители»,

— «помощники (советники)»,

— «специалисты».

Порядок возмещения командировочных расходов для различных категорий работников имеет некоторые отличия.

В соответствии с пунктом 21 Указа №813 расходы по проезду гражданским служащим возмещаются согласно следующим нормам:

— замещающим высшие должности категории «руководители»:

• воздушным транспортом — по билету I класса;

• морским и речным транспортом — по тарифам, устанавливаемым перевозчиком, но не выше стоимости проезда в каюте «люкс» с комплексным обслуживанием пассажиров;

• железнодорожным транспортом — в вагоне повышенной комфортности, отнесенном к вагонам бизнес — класса, с двухместными купе категории «СВ» или в вагоне категории «С» с местами для сидения, соответствующими требованиям, предъявляемым к вагонам бизнес – класса;

— замещающим должности категории «помощники (советники)», «специалисты»:

• воздушным транспортом — по тарифу бизнес — класса;

• морским и речным транспортом — по тарифам, устанавливаемым перевозчиком, но не выше стоимости проезда в двухместной каюте с комплексным обслуживанием пассажиров;

• железнодорожным транспортом — в вагоне повышенной комфортности, отнесенном к вагонам экономического класса, с четырехместными купе категории «К» или в вагоне категории «С» с местами для сидения.

Для бюджетных организаций для возмещения оплаты проживания следует руководствоваться Постановлением №729, которое устанавливает, что возмещение расходов по найму жилого помещения (кроме случая, когда направленному в служебную командировку работнику предоставляется бесплатное помещение) – осуществляется в размере фактических расходов, подтвержденных соответствующими документами, но не более 550 рублей в сутки. При отсутствии документов, подтверждающих эти расходы, — 12 рублей в сутки.

Расходы по найму жилого помещения возмещаются различным категориям служащих бюджетного учреждения различным образом. Так в пункте 18 Указа №813 сказано, что для федеральных гражданских служащих не установлен предельный размер по найму жилого помещения, но, в то же время, он не должен превышать размер, определенный для служащих, замещающих высшие должности гражданской службы категории «руководители», то есть, стоимости двухкомнатного номера, а для остальных служащих — не более стоимости однокомнатного (одноместного) номера.

А при непредставлении документов, подтверждающих расходы по найму жилья, федеральным государственным гражданским служащим возмещаются расходы по найму жилого помещения в размере 30% от установленной нормы суточных (в настоящее время — 100 рублей) за каждый день нахождения в служебной командировке.

Расходы по найму жилого помещения в месте командировки возмещаются командированному работнику со дня прибытия и по день выезда к постоянному месту работы. Если командированный работник был вынужден сделать остановку по пути следования, то в этом случае, возмещение расходов по найму жилья будет производиться только при наличии подтверждающих документов. В случае отсутствия таких документов ни 12 рублей, ни 30% от установленной нормы суточных не выплачиваются. Документами, подтверждающими расходы по найму жилья, являются кассовые чеки, счета-фактуры, счета формы №3-Г.

Довольно часто командированные работники представляют к отчету только счета по форме №3-Г, без кассового чека. Минфин Российской Федерации в Письме №03-05-01-04/164 дает следующие разъяснения по этому вопросу. Организации и частные предприниматели, оказывающие гостиничные услуги населению, имеют право проводить денежные расчеты без применения контрольно-кассовой техники, но при условии выдачи бланков строгой отчетности.

Приказом Минфина Российской Федерации №121 рекомендована к применению для гостиниц форма строгой отчетности №3-Г. Поэтому, для подтверждения расходов на оплату жилья счета по форме №3-Г вполне достаточно. Подпунктом «б» пункта 1 Постановления №729 установлено, что командированному работнику бюджетного учреждения выплачиваются суточные в размере 100 рублей за каждый день командировки, в том числе и за дни нахождения в пути.

Следует отметить, что статья 168 ТК РФ предоставляет право организациям, в том числе и бюджетным учреждениям, самостоятельно определить порядок и размеры возмещения расходов, связанных со служебными командировками, закрепив их в коллективном договоре либо в локальном нормативном акте (например, в приказе об учетной политике). Это означает, что если бюджетное учреждение осуществляет деятельность, приносящую доход, то оно может увеличить норму суточных на любую сумму, если будет выплачивать ее за счет средств, полученных в результате этой деятельности.

В постановление Правительства РФ № 749 «Об особенностях направления работников в служебные командировки» появились совершенно новые положения и требования. Раньше вопрос о том, можно ли направлять в командировки граждан, не состоящих с организацией в трудовых отношениях, был поводом для горячих дискуссий. Теперь в новом Положении четко указано, что в командировки могут направляться только работники, состоящие в трудовых отношениях с работодателем.

Еще одно серьезное нововведение — определение правил оформления командировочного удостоверения. Инструкция № 62 не регулировала порядок направления работников в командировки за пределы территории России. Сейчас появилась четкая процедура направления сотрудника в заграничную командировку.

Ряд требований, присутствовавших в Инструкции № 62, в новом документе отсутствует. Так, в частности, согласно п. 2 Инструкции № 62 командировочное удостоверение может не выписываться, если работник должен возвратиться из командировки в место постоянной работы в тот же день, в который он был командирован. Положение такого разрешения не содержит.

В этой связи следует заметить, что Инструкция № 62 в связи с выходом нового нормативного акта не прекращает своего действия, она продолжает действовать в части, не противоречащей Трудовому кодексу РФ и новому Положению об особенностях направления работников в служебные командировки.

Новый документ содержит совершенно иные нормы. Так, ранее Инструкция ограничивала срок командировки работников, определяемый руководителями объединений, предприятий, учреждений, организаций, следующими сроками:- 40 дней, не считая времени нахождения в пути;- 1 год для командировок рабочих, руководителей и специалистов, направляемых для выполнения монтажных, наладочных и строительных работ.

В настоящее время срок командировки определяется работодателем с учетом объема, сложности и других особенностей служебного поручения. Цель командировки, ранее фиксировавшаяся в командировочном удостоверении, теперь должна быть указана в служебном задании, которое утверждается работодателем. Отныне не нормативными актами, а решениями организации (коллективным договором, локальными нормативными актами) определяются размеры возмещения расходов командированным работникам, включая размеры суточных и расходов по найму жилого помещения в случае вынужденной остановки в пути. Возмещение расходов за наем жилого помещения в случае, если работник по окончании рабочего дня остается в месте командировки при наличии у него возможности ежедневно возвращаться к месту постоянного жительства, ранее согласно Инструкции № 62 производилось, если работник остается в месте командировки «по своему желанию». Согласно новому нормативному документу такие расходы возмещаются, если работник остается в месте командировки «по согласованию с руководителем организации».

Вопрос о возмещении расходов работнику в случае его временной нетрудоспособности также возмещаются работнику, но период возмещения не ограничен каким-либо сроком. Кроме того, отсутствует и указание на то, что дни временной нетрудоспособности не включаются в срок командировки. Перечислен круг вопросов, которые, согласно новому Положению, должны быть урегулированы коллективным договором или локальным нормативным актом.

Порядок направления в командировки — новый, порядок регистрации командированных — пока прежний.

Формы и порядок регистрации сотрудников, выбывающих в командировки из данной организации в другие организации и прибывающих из других организаций в данную организацию, в соответствии с новым Положением должны быть определены Министерством здравоохранения и социального развития Российской Федерации. Однако в настоящее время ни форма, ни порядок регистрации еще не разработаны.

До их опубликования организациям следует руководствоваться журналами регистрации, предусмотренными Инструкцией № 62.

В соответствии с этой инструкцией формы регистрации командированных — это:

— журнал учета работников, выбывающих в командировки из организации;

— журнал учета работников, прибывающих в командировки в организацию.

Лицо, ответственное за ведение журналов регистрации работников, прибывающих и выбывающих в командировки, и производство отметок в командировочных удостоверениях, назначается приказом руководителя. В журнале учета работников, выбывающих в командировки из организации, указываются фамилии, имена и отчества командированных работников; занимаемая должность; номер командировочного удостоверения; фамилия, имя и отчество работника, подписавшего командировочное удостоверение; дата фактического выбытия и дата фактического прибытия. В журнале учета работников, прибывающих в командировки в организацию, указывается фамилия, имя и отчество командированного работника; занимаемая им должность; наименование организации, выдавшей командировочное удостоверение; дата прибытия и дата выбытия.

В заключение стоит отметить, что в Положении сохранены нормы в отношении порядка исчисления среднего заработка за период нахождения в командировке, в отношении целесообразности возврата к месту постоянного проживания при командировке работника в такую местность, откуда командированный имеет возможность ежедневного возвращаться, и т. п. Таким образом, новым Положением, с одной стороны, ужесточены требования к оформлению документов, подтверждающих экономическую целесообразность понесенных расходов, а с другой — расширен перечень возмещаемых командированному работнику расходов и сняты ограничения при учете ряда затрат в целях налогообложения.

Капитальный ремонт 2018

Капитальный ремонт 2018

Кассовая книга 2018

Кассовая книга 2018

Кассовые операции 2018

Кассовые операции 2018

Коды бюджетной классификации на 2018 год

Коды бюджетной классификации на 2018 год

Коллективный договор 2018

Коллективный договор 2018

Назад |

Назад |  |

|  Вверх

Вверх

Оплата командировочных расходов в 2018 году

Командировка — это поездка сотрудника по делам организации. Поэтому все понесенные для ее осуществления расходы должны быть возмещены. Как происходит возмещение командировочных расходов в 2018 году, расскажет эта статья.

Командировкой является не всякая поездка по заданию организации. Такие служебные поездки необходимо отличать от разъездного характера работа. Например, если специалист отдела продаж едет в другой город заключать договор — это командировка, а если водитель-дальнобойщик уехал в очередной рейс, то это его обычный режим работы. Об этом сказано в статье 166 Трудового кодекса РФ.

Учитывая, что отправляясь по делам компании, работник несет затраты на:

• проезд до места назначения и обратно;

• на проезд в городе назначения;

• на прочие нужны (канцелярия, связь, использование Интернета и т. д.).

то организация обязана ему их возместить. Порядок такого возмещения определен законодательно. Поэтому оплата командировочных расходов в 2018 году строго регламентирована и имеет ряд особенностей. Разберемся, каких именно.

Для начала определимся, что именно относится к личным затратам командированного сотрудника, а что — к общественным. Например, если человека командировали в город его детства и он решил там задержаться и взял несколько дней за свой счет сразу после завершения служебных дел, нужно ли ему возмещать стоимость проезда? Или если командированный сотрудник заключил выгодный контракт и пригласил своих партнеров по бизнесу в ресторан для того, чтобы отметить это событие, за чей счет будет происходить банкет?

Оказывается, такие ситуации нередко вызывают затруднения у работодателей, и выплата командировочных расходов в 2018 году может обернуться проблемой с налоговыми органами, если они сочтут затраты необоснованными экономически. Поэтому в этом вопросе следует обращать внимание на официальную позицию Минфина, а также на статью 264 Налогового кодекса РФ.

Например, в части ситуации, когда сотрудник остался в пункте командировки на отдых, Минфин России считал, что затраты на оплату обратной дороги возмещать нельзя, но потом изменил свою позицию в связи с принятым по этому вопросу решением суда, в котором судьи отметили возможность не только такого возмещения, но и учета расходов в целях налогообложения прибыли.

Стоит отметить, что строго регламентированы нормами статьи 264 НК РФ только суточные (возмещение прочих командировочных затрат в связи с нахождением работника в чужом городе) и затраты на полевое довольствие (если речь идет о командировке в места, удаленные от цивилизации, например для геологов или археологов). Все остальные расходы организация имеет право регламентировать самостоятельно.

Главное, написать об этом в Положении о командировках, коллективном договоре или издать соответствующий приказ директора фирмы. Поэтому даже стоимость банкета с коллегами из другой организации в честь заключения договора командированному сотруднику могут возместить. Главное, чтобы он смог предоставить чек или другой оправдательный документ.

Кстати, документы обязательно должны быть на все понесенные расходы, кроме суточных:

• билеты на проезд;

• счет и квитанция из отеля за проживание;

• чеки об оплате времени в интернет-кафе;

• квитанция за проезд на такси.

Если в таких документах будет указан НДС, то его также возместят сотруднику. А также этот налог организация сможет принять к вычету, ведь получение счета-фактуры на такие операции не требуется.

Как уже было сказано выше, суточные регламентируются законодательно.

Заплатить больше установленной суммы работодатель, конечно, может. Но тогда и работнику придется заплатить НДФЛ с суммы превышения, и работодателю отнести ее за счет своей прибыли.

В 2018 году лимиты установлены статьей 217 НК РФ и составляют:

• для поездок по стране — 700 рублей в день;

• для поездок за пределы России — 2500 рублей в день.

Заграничные вояжи оцениваются намного дороже из-за того, что выплата происходит в рублях, а не в валюте того государства, куда направлен командированный сотрудник.

Кстати, и для однодневных поездок зарубеж в пиетете: определено, что за поездку без ночевки за пределы России работодатель должен заплатить 50 % от установленных суточных, то есть 1250 рублей. Тогда как за внутренние однодневные командировки суточные не предусмотрены совсем.

Иногда командировка связана не с нуждами самой организации, а с потребностью в ее специалистах другой фирмы. В этом случае все командировочные затраты на проезд и проживание работников оплачивает принимающая сторона.

Но такой подход не регулирует Трудовой кодекс, ведь в соответствии с его нормами, отправка в командировки, а значит, и все командировочные выплаты, предусмотрены только для «своих» работников, с которыми установлены трудовые отношения. По нормам НК РФ, такие выплаты принимающая сторона не сможет отнести на расходы в целях налогообложения.

Этот вывод Минфин России сделал еще в письме № 03-03-06/1/723 и за 10 лет ни нормы налогового законодательства в этом вопросе, ни позиция чиновников не изменились.

Капитальный ремонт 2018

Капитальный ремонт 2018

Кассовая книга 2018

Кассовая книга 2018

Кассовые операции 2018

Кассовые операции 2018

Коды бюджетной классификации на 2018 год

Коды бюджетной классификации на 2018 год

Коллективный договор 2018

Коллективный договор 2018

Назад |

Назад |  |

|  Вверх

Вверх

Отчетные документы для командировочных

Отчетные документы для командировочных

Похожие публикации

Командировка – это поездка сотрудника по распоряжению его работодателя, связанная с решением каких-либо производственных вопросов в другой местности. В процессе командировки сотрудник несет определенные расходы, которые работодатель оплачивает при наличии необходимых подтверждающих документов. Наша статья расскажет, какие отчетные документы за проживание в командировке предоставляются работником для подтверждения и возмещения его расходов.

Отчетные документы по командировке

Организация самостоятельно определяет порядок возмещения командировочных расходов своим сотрудникам, прописывая его в локальном акте, но на основании действующего законодательства РФ (ст. 168 ТК РФ). Это относится и к требованиям по документальному подтверждению затрат на проживание командированных сотрудников.

Перед командировкой сотрудник получает авансом в кассе предприятия необходимую для поездки сумму денежных средств — командировочные расходы. Они включают: оплату проезда к месту командировки и обратно, стоимость жилья для командированного сотрудника, суточные, а также это могут быть любые другие расходы, дополнительно согласованные с работодателем.

Выполнив задание и вернувшись обратно, сотрудник в течение 3-х рабочих дней должен подготовить авансовый отчет и приложить к нему все необходимые отчетные документы для командировочных, подтверждающие проживание в месте командировки, проезд и прочие расходы, понесенные в связи с производственной поездкой (п. 26 Положения, утв. постановлением Правительства РФ от 13.10.2008 № 749). В авансовом отчете, в том числе, указывается: Ф.И.О. сотрудника, дата выдачи и сумма полученного им аванса на командировку, сумма средств, фактически потраченных сотрудником, перечень всех документов, подтверждающих произведенные в период командировки расходы.

С 2015 года не требуется оформление командировочных удостоверений. Теперь срок фактического нахождения сотрудника в командировке, как правило, определяется на основе проездных документов (в том числе электронных) на поезд, самолет, автобус и прочие виды транспорта. Если билеты по какой-либо причине отсутствуют (например, утеряны), то период нахождения сотрудника в командировке рассчитывается на основе документов, подтверждающих наем жилья в месте ее проведения (п. 7 Положения, утв. Постановлением Правительства РФ от 13.10.2008 № 749).

Отчетные документы за проживание в гостинице

Когда командированный сотрудник снимает гостиничный номер, оплата гостиницы в командировке должна подтверждаться кассовым чеком или иным документом, оформленным на бланке строгой отчетности (п. 28 Правил, утв. Постановлением Правительства РФ от 09.10.2015 № 1085). Кроме этого, в качестве отчетного документа за проживание в гостинице, необходимо приложить договор об оказании гостиничных услуг, заключенный сотрудником. В договоре обязательно должна присутствовать следующая информация:

- наименование организации (или ИП), оказывающей гостиничные услуги, сведения о госрегистрации,

- данные получателя услуг гостиницы – Ф.И.О. командированного сотрудника,

- сведения о гостиничном номере и его стоимость,

- период проживания сотрудника в гостинице,

- подписи сторон.

Отчетные документы за проживание в квартире

С согласия работодателя сотрудник, направленный в командировку, может снимать не номер в гостинице, а квартиру или комнату в обычной частной квартире. Каким образом он должен доказать свои расходы на проживание в данном случае?

В любом случае затраты на аренду жилья должны подтверждаться письменным договором найма жилого помещения. Договор должен содержать срок аренды и ее стоимость, также необходимо приложить копию документа о праве собственности физлица на квартиру. Если оплата проживания в гостинице в командировке сопровождается выдачей кассового чека или бланка строгой отчетности, то оплата физлицу – владельцу квартиры, произведенная наличными, подтверждается его распиской о получении денег.

В случае, когда поиск подходящего варианта жилья производился при помощи посредников – риэлторов, то для возмещения стоимости их услуг потребуются: договор с агентством недвижимости, акты выполненных работ, чеки и квитанции, подтверждающие оплату.

Оплата проживания в командировке в бюджетной организации

Что касается порядка подтверждения расходов на проживание в командировке «бюджетников», то в целом он аналогичен вышеуказанному. Такие организации ведут деятельность, как правило, некоммерческого характера, получая финансирование из бюджетов разных уровней, поэтому нюансом в данном случае будет лишь указание источника финансирования в приказе о направлении сотрудника в командировку.

Оплата проживания в командировке в бюджетной организации

В период нахождения в служебной поездке сотрудник действует по заданию и в интересах работодателя. Соответственно, работодатель обязан предпринять все меры, чтобы командировочный сотрудник не понес убытков. Поэтому, трудовое законодательство включает несколько положений, которые регламентируют компенсации сотрудникам, находящимся в таких поездках (включая выплату суточных, даже на командировку на один день).

В том числе, организация обязана осуществлять оплату за проживание в указанный период (даже если командировка продлится всего один день: детали такого варианта тут). Это базовая гарантия сотруднику. Однако, оплата организацией средств за проживание в командировке происходит по ряду правил, которые следует знать.

Нормы оплаты проживания в командировке

Оплата проживания в гостинице в командировке предполагает наличие приказа о направлении в служебную поездку и документов, подтверждающих расход собственных денежных средств. При этом закон устанавливает обязанность организации компенсировать такие расходы сотрудника в служебной поездке. Однако его положениями не определены нормативы возмещения. Поэтому каждый работодатель устанавливает их по своему усмотрению (поэтому важно уделить внимание тому, как проходит оформление командировок в 2018 году).

Как правило, предельное возмещение устанавливается в сумме 1500 – 3500 рублей. Но размер компенсации оплаты за проживание в командировке зависит и от вида служебной поездки – в пределах региона, в пределах России и за рубежом.

Говоря о лимитах возмещения организации расходов, нужно учитывать важный момент. Это уплата налога на доходы. По сути, компенсация затрат на проживание в командировке не является доходом и не может им быть. Но данное правило можно использовать как лазейку и получать избыточно большое возмещение. Поэтому законом определено правило, по которому НДФЛ не удерживается, если расход за жилье не превысил 3500 рублей. В этом случае, работник получает полное возмещение без налоговых включений.

Когда размер превышает 3500 рублей, он может получить и большее возмещение. Но в суммы, которая будет выше 3500 рублей, бухгалтерия обязана удержать 13% налог на доходы.

Кстати, здесь можно прочитать про то, что такое служебное задание на командировку, и по какому образцу оно оформляется в 2018 году.

Оплата проживания в командировке в бюджетной организации в 2018 году

Бюджетные организации стараются всячески сэкономить бюджетные средства. Поэтому, они устанавливают наименьшие нормативы из возможных. Поэтому, перечисление возмещения на жилье, как правило, не превышает 2000 рублей за сутки.

При этом работник организации должен соблюсти установленную процедуру:

- При направлении в поездку нужно получить в объекте размещения специальный документ, подтверждающий расходы. Это может быть справка, которая подтверждена кассовым чеком. Надо сказать, что единой формы справок нет. Каждый объект размещения вправе выдавать собственные подтверждающие документы. Но прикладывать кассовый чек нужно во всех случаях, именно этот документ удостоверяет факт зачисления средств на счет объекта;

- После получения указанных бумаг, их нужно сдать в отдел бухгалтерии и написать заявление с просьбой компенсировать понесенные затраты;

- Обычно компенсационные средства за проживание во время служебной поездки зачисляются сотруднику при получении им ближайшей заработной платы или аванса.

Следует указать, что оплата проживания в командировке в бюджетной организации может предполагать и авансовую систему. То есть сотрудник получает деньги наличными под отчет. А после окончания служебной поездки он предъявляет документы, подтверждающие затраченные деньги.

Оплата проживания в командировке без подтверждающих документов

Оплата проживания в командировке без документов возможна только по согласованию с работодателем. Ведь бухгалтерскому отделу необходимо будет находить иные основания для перечисления денежных средств работнику. Дело в том, что оплата за жилье происходит только при наличии удостоверяющих такие затраты документов. Если же их нет, то у бухгалтерии не будет оснований для проведения указанных перечислений.

Соответственно, при отсутствии подтверждающих документов возможен только компромиссный вариант. Ведь невозможно будет удостоверить факт затрат сотрудника и проверить их обоснованность и фактическое наличие.

Оплата гостиницы в командировке военнослужащим

В отношении военнослужащих действуют все правила и гарантии компенсирования расходов при нахождении в служебной поездке. Соответственно, они также имеют право по возмещение расходов в полном объеме. Перечисление средств будет осуществляться Министерством обороны РФ.

Если говорить о нормативах, то они устанавливаются в зависимости от положения военнослужащего и занимаемой им командной должности. При этом данная категория лиц обязана предоставлять удостоверяющие документы для перечисления возмещения. В противном случае, оснований для выплат не будет.

Командировочные расходы в 2018 году: изменения и свежие новости

Посмотрите инструкцию, как оформить и оплатить командировочные расходы, какие изменения и свежие новости в 2018 году. Вы сможете скачать все необходимые бланки и пошаговую инструкцию по оплате расходов работника.

Активировать пробный доступ к журналу «РНК» или подписаться со скидкой

Если работодатель отправляет работника в командировку, он должен компенсировать командировочные расходы. Компания делает следующие выплаты работнику:

- Зарплата,

- Командировочные – расходы на проезд к месту командировки, найм жилья,

- Суточные – выплаты, компенсирующие работнику расходы, связанные с проживанием вне постоянного места жительства.

Зарплату рассчитывайте, исходя из среднего заработка за предшествующий командировке календарный год. Рассчитать средний заработок>>>

В этой статье разберемся, как выплатить командировочные расходы работнику в 2018 году.

Что изменилось в учете командировочных расходов в 2018 году

С 1 мая в ряде регионов в качестве эксперимента ввели курортный сбор (Федеральный закон от 29.07.2017 № 214-ФЗ). Платить его будут и сотрудники, которых вы направите в командировку.

В эксперименте участвуют Республика Крым, Алтайский, Краснодарский и Ставропольский края. Здесь приняты законы, в которых установлены ставки и перечислены курорты, где будет сбор.

В Краснодарском крае сбор начнут взимать только с 16 июля. В последний момент из-за чемпионата мира по футболу его перенесли. В Крыму планировали отказаться от курортного сбора на год, то есть до 1 мая 2019 года. Но на момент подписания номера такой закон региональные власти еще не приняли.

Порядок определения и лимиты необлагаемых взносами суточных в 2018 году не изменились:

- 700 руб. в сутки – в командировках по России,

- 2500 руб. в сутки – в зарубежных командировках.

Внимание! Чиновники разных ведомств ввели новые требования для служебных поездок сотрудников. Так, в Минтруде настаивают на том, что платить работникам за время командировки нужно не только средний заработок. А Минфин с ФНС впервые озвучили, как отчитаться по доходам командированного. Подробнее>>>

Командировочные расходы в 2018 году: что к ним относится

К командировочным относятся расходы, которые сотрудник был вынужден оплатить для поездки по делам компании:

- Проезд к месту командировки и обратно,

- Топливо, если сотрудник ездил по делам фирмы на личном автомобиле,

- ГСМ, если работник ездил на служебном автомобиле и заправлял его за свой счет,

- Проживание не дома,

- Оформление заграничного паспорта и иных документов, необходимых для выезда в зарубежную командировку,

- Транспортные расходы, связанные с выполнением служебного задания, например, проезд на городском транспорте или такси,

- Другие расходы, связанные с выполнением задания компании, например, найм помещения для проведения презентации продукции или проведения переговоров.

Перечень командировочных расходов законодательством не ограничен, он зависит от специфики служебного задания, места командировки и других условий.

Затраты, понесенные работником, должны быть обоснованными и необходимыми. Не подлежат компенсации дополнительные затраты, не связанные с выполнением служебного задания.

Менеджер ООО «Омега» Николаев А.И., по возвращении из командировки предоставил квитанции об оплате проживания в гостинице. В квитанцию включены суммы:

- Оплата проживания в гостинице в течение 4 суток – 10 000 руб.,

- Посещение спортивного зала гостиницы (1 час) – 1 200 руб.,

- Услуга глажки белья (1шт.) – 700 руб.

Так как посещение спорт.зала и глажка белья не являются необходимыми расходами и не связаны с выполнением служебного задания, то бухгалтерия выплатит Николаеву А.И. только 10 000 руб. – оплату за проживание.

Если в квитанцию гостиницы включена оплата за питание, например, завтраки, то ее нужно вычесть из итоговой суммы. Расходы на питание не входят в состав командировочных, их предприятие выплачивает работнику отдельно, в виде суточных.

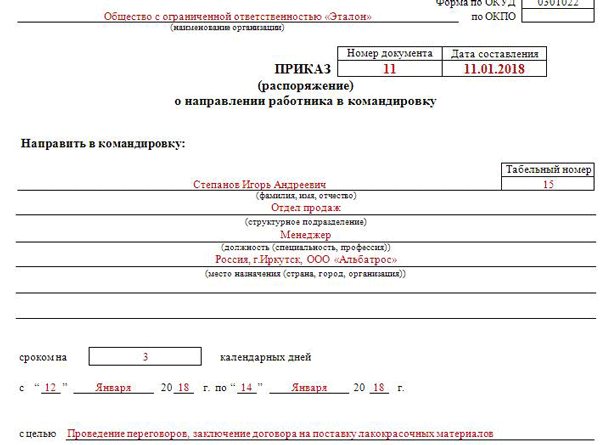

Оформление командировочных документов в 2018 году

В 2018 году для командировок оформляются обязательные и дополнительные документы. Обязательные:

- Письменное распоряжение руководителя предприятия. Оно может оформляться на унифицированном бланке Т-9 или в произвольном виде на простом листе:

- Авансовый отчет – в нем работник перечисляет все понесенные расходы с указанием реквизитов подтверждающих документов:

- К авансовому отчету прилагаются оригиналы документов, подтверждающих суммы затрат:

Командировочные расходы: сумма суточных в 2018 году

Командировочные расходы — это не только стоимость проезда к месту назначения и проживания, но и все другие расходы в рамках фиксированного лимита на один день командировки. Выплаты, компенсирующие эти расходы, называются суточными, и об их размерах и особенностях пойдет речь в этой статье.

Служебная командировка — это поездка работника в другой город по нуждам компании. Работодатель обязан возместить не только стоимость проезда к месту назначения и проживания, но и все другие расходы в рамках фиксированного лимита на один день командировки. Такая выплата называется суточными, и о ее размере и особенностях пойдет речь в этой статье.

По закону всем командированным положены суточные выплаты — это покрытие дополнительных расходов работника, связанных с его нахождением вне постоянного места жительства. Максимальные нормы суточных при командировках в 2018 году по-прежнему регулируются государством и, по сравнению с прошлым годом, не изменились. Рассмотрим, в каких случаях и какую сумму может заплатить работодатель командированному сотруднику без обложения этих выплат налогами.

Законодательные нормы

Обязанность возместить сотруднику в командировке его расходы, связанные с ней, регламентирует ч. 1 статьи 168 Трудового кодекса РФ . Такие расходы делятся на:

- затраты на проезд к месту назначения и перемещения в чужом городе;

- затраты на проживание;

- прочие затраты, компенсируемые в виде фиксированной суммы на день (суточных).

В первых двух случаях возмещаются фактические расходы, которые подтверждены документально. А вот размер суточных является фиксированным и никаких дополнительных документов не требует. Его организация определяет самостоятельно, закрепляя их размер в локальных нормативных актах. Законодательство относит к таким документам утвержденное руководителем компании Положение о командировках, а также учетную политику.

Для того чтобы командированному работнику не пришлось платить с полученных таким образом денежных средств НДФЛ, максимальные нормы командировочных расходов в 2018 году прописаны в статье 217 Налогового кодекса РФ .

Командировочные расходы (суточные) в 2018 году: сумма

Напомним, что, прежде чем отправлять работников в служебные поездки, нужно прописать условия в локальных номративных актах — например, составить Положение о командировках (или включить правила в другой ЛНА).

Максимальные размеры суточных, которые не признаются доходом работника и не облагаются НДФЛ (и с них не высчитываются страховые взносы), зависят от направления командировки:

- размер суточных в командировке в 2018 году по России — необлагаемая сумма составляет 700 рублей в сутки;

- в заграничных поездках сумма существенно больше — 2500 рублей в сутки.

Организация-работодатель имеет полное право установить выплаты в большем размере, но с любой суммы превышения необходимо удерживать и перечислять в бюджет НДФЛ по обычной ставке 13 %. Например, если в фирме предусмотрены командировочные суточные в размере 1500 рублей при внутренних поездках, то при выплате сотруднику бухгалтер вычтет из этой суммы необлагаемый лимит (700 руб.), а оставшуюся часть умножит на 13 %:

(1500 — 700) × 13 % = 104 руб.

Это сумма НДФЛ, которую следует удержать и перечислить в бюджет. На руки командированный получит:

1500 — 104 = 1396 руб.

На уменьшение налогооблагаемой базы по налогу на прибыль или УСН идет вся выплаченная сумма, если ее размер закреплен во внутренних нормативных актах компании. То есть в данном примере на расходы можно отнести всю сумму в 1500 рублей.

Определение продолжительности командировки

Раньше для определения продолжительности поездки (и уточнения дат отъезда и возвращения) использовалось командировочное удостоверение, в котором принимающая сторона проставляла отметки о прибытии и выбытии командированного. После отмены удостоверения в 2015 году стало сложнее определять время и рассчитывать суточные при командировках в 2018 году, нормы и учет приходится осуществлять, анализируя билеты, счета гостиниц или топливные квитанции, если работник ехал к месту назначения на личном транспорте.

Загранкомандировки

Размер суточных в коммерческих организациях устанавливается собственником или руководителем предприятия и указывается в локальных документах — таких как Положение о командировках или Положение об оплате труда.

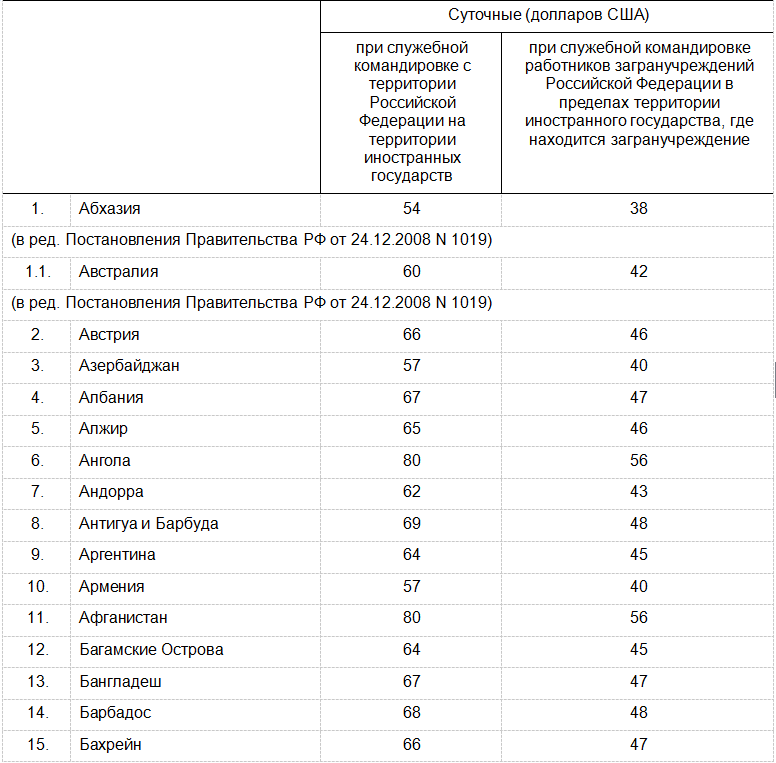

А вот в бюджетных организациях все строже. Считать командировочные расходы (суточные) в 2018 году в бюджетных учреждениях при поездках сотрудников за границу надо, ориентируясь на Постановление Правительства РФ от 26.12.2005 N 812. В этом постановлении содержатся нормы суточных при загранкомандировках в 2018 году: таблица включает 193 позиции, покажем только ее часть. А скачать всю таблицу можно в конце статьи.

Порядок выплаты

Сотрудник должен получить компенсацию за все время нахождения в командировке. Компания обязана оплатить таким образом не только рабочие дни, но и все выходные и праздники, если они совпали с этим периодом. При этом расчет заработной платы сотруднику производится в обычном режиме (за выходные и нерабочие праздничные дни в двойном размере). Суточные командировочные платят также за период нахождения работника в пути. Например, если он ехал в поезде из Москвы в Новосибирск три дня, то за эти дни он также выплачиваются суточные. Оплачиваются и дни вынужденного простоя. Оплата суточных командировочных расходов в 2018 году бюджетникам происходит по тем же правилам.

Для того чтобы произвести выплату, издается приказ о направлении в командировку, в котором может также содержаться распоряжение о начислении сотруднику аванса на поездку. Вернувшись, сотрудник должен будет отчитаться о потраченных деньгах: представить в бухгалтерию авансовый отчет.

Срок командировки может быть подтвержден проездными документами либо служебной запиской, если сотрудник использует личный или служебный автомобиль, чтобы добраться до места назначения и обратно.

Норма суточных командировочных расходов в 2018 году: суточные при однодневной командировке

Хотя законодательство не устанавливает ограничений по максимальному и минимальному сроку служебной поездки, если такая поездка длится всего один день, то компенсация дополнительных расходов человеку не выплачивается. Он может получить только те деньги, которые были фактически истрачены в поездке и на которые есть подтверждающие документы. Фиксированные выплаты (суточные) в этом случае не положены при командировках в пределах страны. При выезде за ее пределы предусмотрена оплата 50 % установленного максимума, т. е. 1250 рублей.

Однако работодатель имеет право провести такую выплату на собственное усмотрение. Правда, если работник предоставил документы на компенсацию проезда и других расходов (например, питания), то такая выплата будет облагаться НДФЛ в полном размере. Если же подтверждающих документов и других компенсаций за однодневную командировку нет, то от НДФЛ все равно освобождается сумма 700 рублей, если сотрудник находился в пределах РФ и 2500 рублей, если он успел побывать за пределами страны. Такую позицию высказал Минфин России в письме от 01.03.2013 № 03-04-07/6189.