Пояснительная записка в налоговую по требованию — образец

Образец пояснительной записки в налоговую по требованию может пригодиться вам в том случае, если инспекция запросит пояснения по каким-либо показателям, отраженным в сданной отчетности. В статье мы расскажем, в каких случаях такое требование возможно, а также приведем образцы пояснений на две самые распространенные просьбы налоговиков.

Подробнее смотрите нашу видеоинструкцию о заполнении пояснений по убыткам.

Пояснительная записка в налоговую: когда ее нужно представить

Ситуации, когда при камеральных проверках налоговики вправе истребовать пояснения, приведены в п. 3 ст. 88 НК РФ. К ним относятся:

- Выявление в декларации ошибок или противоречий, а также нестыковка между показателями декларации и сведениями, имеющимися у налоговиков. В этом случае инспекторы потребуют пояснить несоответствия или исправить отчетность.

- Подача уточненной декларации или расчета, в которых сумма налога к уплате меньше, чем в представленных изначально. Здесь налоговики вправе требовать пояснения к измененным показателям.

- Представление декларации по налогу на прибыль с убытком. В этом случае контролеры попросят обосновать убыток.

Срок на представление указанных пояснений — 5 рабочих дней с момента получения требования (п. 3 ст. 88, п. 6 ст. 6.1 НК РФ).

Подробнее о процедуре камеральной проверки читайте здесь.

Что нужно знать о требовании

Во-первых, в некоторых случаях инспекцию следует уведомить о получении требования о представлении пояснений (см. письмо ФНС РФ от 27.01.2015 № ЕД-4-15/1071).

О том, когда и как это сделать, каковы последствия нарушения этой обязанности, читайте здесь.

Во-вторых, следует иметь в виду, что на требовании может отсутствовать печать налогового органа (см. письмо ФНС РФ от 15.07.2015 № ЕД-3-2/[email protected]).

Возможен ли штраф при игнорировании требования

Налоговая ответственность за неисполнение требования инспекции о представлении пояснений НК РФ не установлена. Ст. 126 НК РФ на данную ситуацию не распространяется, так как речь не идет об истребовании документов (ст. 93 НК РФ), а ст. 129.1 неприменима, поскольку это не встречная проверка (ст. 93.1 НК РФ).

К административной ответственности по ст. 19.4 КоАП РФ в данном случае привлечь также не могут. Данная статья применяется за неявку в налоговый орган, а не за отказ от дачи пояснений, на что обращает внимание и сама ФНС РФ (см. п. 2.3 письма ФНС России 17.07.2013 № АС-4-2/12837).

Таким образом, штрафовать за неподачу пояснений налоговики не вправе. Но все же, несмотря на отсутствие законных оснований для штрафа, пояснения целесообразнее представлять, т. к. это в интересах самого налогоплательщика. Ведь отказ от них может повлечь налоговые доначисления и санкции, на обжалование которых потом придется тратить время и деньги.

О процедуре истребования пояснений в ходе выездной проверки читайте в статье «Как налоговые органы истребуют пояснения от налогоплательщика».

Пояснение в налоговую по убыткам: образец

Цель пояснений по убыткам в налоговую — обосновать их размер и раскрыть причины возникновения. Соответственно, в пояснительной записке следует:

- На цифрах показать, за счет чего образовался отраженный в декларации убыток (то есть привести детализацию доходов и расходов).

- Пояснить, что к нему привело. Разумеется, причины у каждой компании свои. К примеру, ими могут быть:

- сокращение объема производства или продаж из-за кризиса, нестабильной ситуации на рынке и в экономике;

- вынужденное понижение цен на продукцию и товары из-за падения спроса;

- рост затрат в связи со снижением курса рубля по отношению к иностранным валютам;

- крупные затраты (ремонт, приобретение оборудования, применение амортизационной премии, инвестиции и т. п.).

Все указываемые в пояснениях причины лучше подтвердить документально, например, выписками из налоговых и бухгалтерских регистров или иными документами (п. 4 ст. 88 НК РФ). Это предотвратит дальнейшие вопросы налоговиков.

Специального бланка для «убыточных» пояснений нет, поэтому составляются они в произвольной форме. Пояснение в налоговую по убыткам — образец может выглядеть так:

«Пояснительная записка в налоговую по убыткам

Как правильно написать в налоговую службу пояснения к декларации по НДС

После того, как декларация по НДС сдана в налоговый орган, инспекторы обязательно проводят ее камеральную проверку. Если в ходе этой проверки в декларации будут обнаружены ошибки или высокий удельный вес вычетов, налогоплательщик получит требование о представлении пояснений.

В Налоговом кодексе РФ конкретно не указано, каким должен быть ответ на требование пояснения по НДС. Поэтому при подготовке документов налогоплательщикам приходится руководствоваться рекомендациями, данными Федеральной налоговой службой в письме от 06.11.2015 № ЕД-4-15/19395. В этом же документе приведена форма пояснения в налоговую по НДС. О том, как избежать ошибок при оформлении пояснения вычетов по НДС и общении с налоговой службой, — в материале PPT.ru.

Требование о предоставлении пояснений по НДС

Статьей 88 Налогового кодекса РФ предусмотрено право налоговой инспекции по результатам камеральной проверки декларации и других документов, в которых содержится информация о налоге на добавленную стоимость и вычетах налогоплательщика за отчетный период, истребовать пояснения к декларации по НДС. Таким правом проверяющие пользуются в тех случаях, когда в отчете не сошлись контрольные показатели или сведения в разных учетных документах разошлись между собой. Не являются редкостью ситуации, когда налоговики требуют предоставить пояснения по высоким вычетам по НДС.

Требование о предоставлении пояснений по НДС направляется в адрес налогоплательщика в электронном виде по каналам телекоммуникационной связи через оператора электронного документооборота, в силу норм статьи 31 НК РФ. Его форма утверждена приказом ФНС России № ММВ-7-2/ [email protected] .

Налоговым законодательством определено, что плательщик должен в течение 5 рабочих дней (статья 6.1 НК РФ) предоставить в орган ФНС ответ на требование пояснений по НДС к декларации. Примечательно, что в кодексе нет конкретного указания на момент начала отсчета этого срока. Сами налоговики считают, что за эту дату следует принимать день фактического получения запроса. Об этом сказано в письме ФНС № ЕД-4-15/19395, а также в самой форме документа. На практике эта норма применима только к бумажной форме документа, поскольку при получении запроса от ФНС в электронной форме, налогоплательщик, в силу статьи 23 НК РФ, обязан направить в ответ квитанцию по каналам ТКС через оператора ЭДО о том, что документ был получен. Сделать это нужно не позднее, чем через 6 дней после получения требования о предоставлении пояснений НДС 2016. Поэтому налогоплательщик должен направить ответ раньше, чем подтвердить факт получения им запроса. Парадокс, но с налоговиками в мелочах лучше не спорить. Ведь далеко не факт, что при возникновении спора по срокам и обращении в суд мнение налогоплательщика совпадет с мнением арбитров. Тогда как ФНС свое мнение уже высказала довольно неоднозначно.

Как написать пояснение по налогу на добавленную стоимость?

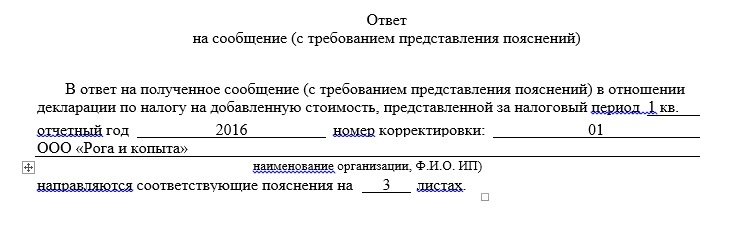

Пояснения по НДС к декларации налогоплательщик имеет право представить в свободной форме. Хотя чиновники предусмотрительно разработали образец пояснений по НДС, которым, при желании, можно воспользоваться.

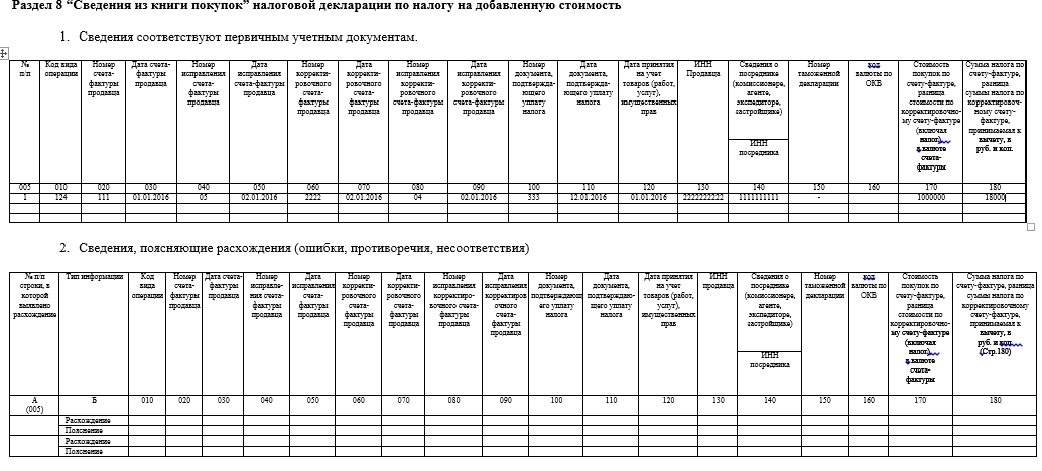

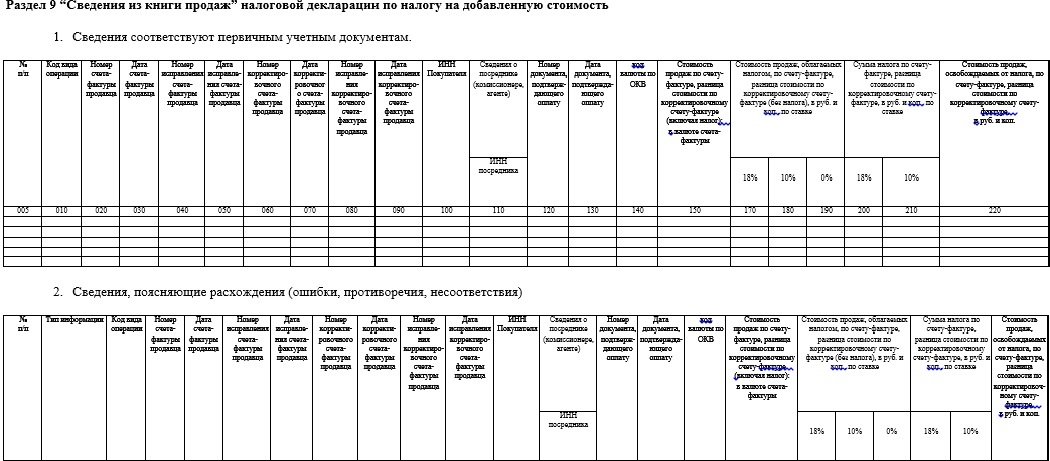

Этот документ представляет собой несколько таблиц, в которых можно указать учетные данные и реквизиты документов, а также объяснить причины расхождений. Каждая таблица посвящена отдельному поводу, к примеру есть пояснения высокого удельного веса НДС.

Прежде, чем заполнять документ, к нему необходимо написать вводную записку. В ней указывается кем и за какой налоговый период дан ответ на пояснения налоговой по НДС, а также приводится количество листов документа и номер корректировки. Как это сделать, указано ниже.

Кроме того, перед составлением документа необходимо понять суть того, что хочет ФНС. Для этого налоговики в своем требовании указывают на допущенные плательщиком ошибки, используя специальную кодировку. В письме налоговая служба приводит расшифровку кодов ошибок в декларации и учетных документах.

Код ошибки 1 означает, что:

- в налоговой декларации контрагента отсутствует запись об операции;

- контрагент не отчитался по налогу на добавленную стоимость за аналогичный период; в налоговой декларации контрагента приведены нулевые показатели;

- ошибки, допущенные в отчете, не дают возможности идентифицировать счет-фактуру и сопоставить ее с данными декларации контрагента.

В этом случае налогоплательщик должен заполнить разделы предоставления пояснения по НДС 2016, приведенные ниже.

Код ошибки 2 означает, что данные об операции между разделом 8 «Сведения из книги покупок» и разделом 9 «Сведения из книги продаж» налоговой декларации за отчетный период имеют расхождения. Это может случиться, если к вычету была принята сумма налога на добавленную стоимость по авансовым счетам-фактурам, исчисленным ранее. В этом случае необходимы пояснения по НДС по авансам.

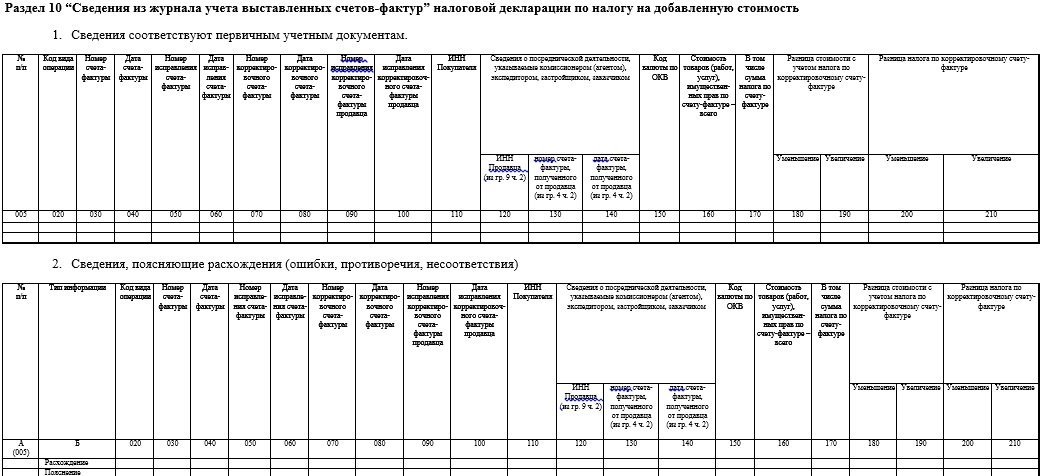

Код ошибки 3 означает, что данные по операциям между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» налоговой декларации, предоставленной в налоговый орган, не соответствуют друг другу. Так может произойти, к примеру, при занесении в декларацию сведений о посреднических операциях налогоплательщика.

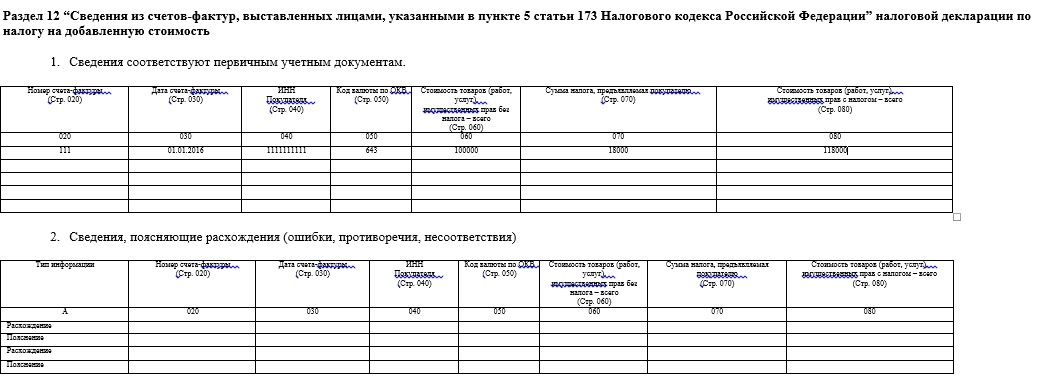

И, наконец, код ошибки 4 указывает на допущенную ошибку в любой графе декларации. Обычно при этом инспектор указывает номер такой графы с возможно допущенной налогоплательщиком ошибкой в скобках, рядом с кодом. Предоставление пояснений по НДС может затронуть не только налогоплательщиков, но и налоговых агентов, а также других лиц, указанных в статье 173 НК РФ. В этом случае они должны заполнить раздел 12 формы документа.

В случае заполнения пояснения к декларации на нескольких листах, необходимо заверить каждый лист подписью уполномоченного лица или лично индивидуального предпринимателя. Кроме того, ИП должен проставить на каждом листе реквизиты своего свидетельства о регистрации. На юридических лиц данное требование не распространяется.

После того, как все несоответствия в отчете разобраны и объяснены и даны исчерпывающие пояснения по удельному весу вычетов НДС, документ можно направлять в налоговую инспекцию.

Ответы на наиболее частые вопросы о пояснительной

1. Что писать при расхождении в декларации?

Если налоговый орган запросил пояснения при расхождении данных в декларации по налогу на добавленную стоимость с другими отчетными или учетными данными, необходимо исходить из конкретной ситуации. Нежелательно сразу направлять налоговикам вместе с пояснительной документы, подтверждающие правоту налогоплательщика. Лучше ограничиться детальными цифрами в таблицах.

На вопрос о том, как написать пояснение по НДС, не может быть однозначного ответа. Ведь расхождения могут иметь самый разный характер и быть основаны как на реальных хозяйственных операциях, которые были по разному отражены в отчетах по налогу на прибыль и по НДС ( например, при возврате покупателями бракованной продукции, или подтверждения вычета по экспортным операциям), так и из-за банальной ошибки налогоплательщика или проверяющего. Поэтому в документе нужно детально объяснить данные по обоим отчетам либо указать на фактическое отсутствие расхождений.

2. Что делать, если высокий удельный вес вычетов по НДС?

Каждую налоговую декларацию в ФНС проверяют на удельный вес вычетов. Он вычисляется по формуле: сумма, заявленная к вычету, делится на сумму налога, исчисленного к уплате и умножается на 100. Полученное значение в процентном выражении и будет отражать удельный вес вычета.

Пример : По декларации исчислен налог к уплате в сумме 250 тыс рублей, а вычет заявлен в сумме 220 тысяч рублей.

220 000/ 250 000 * 100 = 88%

Удельный вес вычета, превышающий 85%, попадает в зону особого внимания ФНС. Это значит, что, скорее всего, у налогоплательщика, показавшего такие данные, как в примере, запросят пояснения по удельному весу вычетов НДС. Поскольку отказаться от их направления проверяющим у бизнесмена нет возможности, он должен доказать налоговикам, что вычеты не направлены на получение необоснованной выгоды, а все операции, по которым они возникли, направлены на осуществление экономической деятельности и получение прибыли. Важную роль в этом вопросе играет благонадежность контрагентов. Поэтому в пояснительной не лишним будет указать на проведенную в их отношении проверку, по рекомендациям ФНС.

3. Что делать, если низкая налоговая нагрузка?

Налоговая нагрузка по налогу на добавленную стоимость не может быть ниже 100%. Поскольку налоговая база не зависит от наценки и рентабельности бизнесмена. При расчете налоговой нагрузки по другим налогам этот налог исключают из их общей массы наряду с НДФЛ и страховыми взносами. Таким образом, запросить объяснения по причине низкой налоговой нагрузки органы ФНС не могут.

4. Какие существуют требования о представлении пояснений по НДС?

Инспекторы хотят получить после подачи декларации пояснения по НДС, образец которых приведен выше, в виде отдельных таблиц по каждому конкретному коду ошибки. Ответ представляется по месту учета налогоплательщика на бумажном носителе или в электронной форме по ТКМ через оператора электронного документооборота в течение 5 дней с момента получения соответствующего требования. Документ может быть составлен в свободной форме, но при этом должен обязательно отвечать на поставленные в требовании вопросы, а также быть заверен подписью уполномоченного лица. Такая подпись подтверждает достоверность и полноту приведенных сведений. При этом важно помнить, что, если инспекторов не удовлетворят данные пояснения, они могут затребовать на проверку документы и даже осмотреть помещения налогоплательщика. А отказ от дачи объяснений или их задержка может повлечь за собой блокировку операций налогоплательщика по банковским счетам.

Пояснение причины подачи нулевой декларации по налогу на прибыль

Добрый день!

Я составляла пояснительную записку в таком виде:

Общество с ограниченной ответственностью ОГРН, ИНН/КПП, Адрес

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА

ООО «___» сообщает Вам, что за период с 1 июня по 30 сентября финансово- хозяйственная деятельность не велась, заработная плата не начислялась и не выплачивалась.

Генеральный директор__________________________ ФИО

(подпись)

Нулевая декларация по НДС – какие листы сдавать?

nulevaya_deklaraciya.jpg

Похожие публикации

Плательщики НДС и налоговые агенты должны отчитываться о результатах своей деятельности по налогооблагаемым операциям перед ФНС. Осуществляется это посредством предоставления декларации. В документе заполняют обязательные разделы и те листы, которые имеют числовые значения. В этом материале мы расскажем о том, как оформляется налоговая декларация по НДС нулевая, образец заполнения ее будет приведен в конце статьи.

Надо ли сдавать нулевую декларацию по НДС?

Налоговым кодексом в п. 5 ст. 174 оговорено обязательство налогоплательщиков регулярно с соблюдением установленных сроков формировать и сдавать декларацию по налогу на добавленную стоимость. Норма распространяется на юридических лиц и индивидуальных предпринимателей, лиц, занимающихся перевозкой товаров через государственную границу в рамках Таможенного союза. Нулевая декларация по НДС 2018 должна оформляться перечисленными субъектами хозяйствования и в случае, если они находятся на общей системе налогообложения, но в течение отчетного периода не осуществляли налогооблагаемых операций.

Заполнение нулевой декларации по НДС обязательно, даже если у налогоплательщика нет числовых данных для занесения в отчет. Такая позиция озвучена Минфином в письме от 14.08.2015 г. под № 03-02-08/47033 при ответе на вопрос, нужно ли сдавать нулевую декларацию (по НДС в том числе). Минфином также акцентируется внимание на том, что при отсутствии налоговых обязательств в расчетном периоде субъект хозяйствования не освобождается от своевременной подачи отчетности. Если «нулевка» не будет сдана в срок, к налогоплательщику будет применено материальное взыскание в виде минимального размера штрафа, который не зависит от величины недоимки — 1000 рублей (п. 1 ст. 119 НК РФ).

Декларация по НДС нулевая – какие разделы заполнять?

В приложении к приказу ФНС от 29.10.2014 г. № ММВ-7-3/[email protected] приведена инструкция по оформлению декларации. Когда составляется нулевая декларация по НДС, какие листы сдавать необходимо:

титульную страницу, которая обязательна для всех налогоплательщиков, без нее невозможно будет идентифицировать предприятие или ИП;

раздел 1, он необходим для отображения обобщенных данных об имеющихся налоговых обязательствах или их отсутствии.

Как заполнить нулевую декларацию по НДС

Сначала вносятся регистрационные коды налогоплательщика на титульном листе (ИНН и КПП). Дальше по стандартной схеме обозначаются базовые параметры:

в строке номера корректировки проставляется «0», это свидетельствует, что форма не является корректирующей;

шифровое обозначение налогового периода (например, код «23» означает, что отчет сформирован за 3 квартал);

далее надо указать код по месту нахождения субъекта хозяйствования (например, для юридических лиц, которые не имеют статуса крупнейшего налогоплательщика, предусмотрена числовая комбинация «214»);

налоговая декларация по НДС нулевая должна содержать сведения о получателе отчета – подразделение ИФНС, которое идентифицируется по присвоенному ей коду (к примеру, код 7602 означает, что отчет подается в ИФНС по Дзержинскому району в Ярославле);

нулевая декларация НДС 2018 (образец заполнения приведен в конце статьи), должна содержать основные сведения о налогоплательщике – его наименование (без сокращений), вид основной деятельности налогоплательщика по ОКВЭД2 (эти коды можно найти в выписке из ЕГРЮЛ), если в шифре знаков меньше, чем ячеек в соответствующем поле, пустые графы заполняются прочерками;

декларация должна содержать информацию о том, кто подает документ – сам налогоплательщик (то есть руководитель компании или предприниматель) или его уполномоченный представитель; в первом случае в специальном поле ставится «1» с приведением расшифровки ФИО руководителя фирмы, во втором варианте используется код «2» с дальнейшей ссылкой на документ, которым делегируются полномочия (доверенность).

Все необходимые при заполнении коды можно найти в приложениях 1-4 к Порядку заполнения декларации

Заполнение нулевой декларации по НДС за 2018 год продолжается в разделе 1. В этом блоке данных надо вписать код ОКТМО и номер КБК для НДС. В остальных графах раздела проставляются прочерки.

Таким образом, ответ на вопрос при составлении декларация НДС нулевой – «какие листы сдавать?» в 2018 г. будет следующим: надо подавать отчет, состоящий из двух обязательных страниц – титульного листа и первого раздела.

Как сдать нулевую декларацию по НДС

Отчетность по НДС подается только в электронном виде по ТКС через оператора электронного документооборота. «Бумажный» вариант сдачи возможен только для налоговых агентов по НДС (не являющихся плательщиками НДС, либо освобожденных от таких обязанностей). Если направить отчет на бумажном носителе, декларация будет считаться несданной, в результате налогоплательщику будет выписан штраф как за непредоставленный отчет – 1000 рублей (п. 5 ст. 174 НК РФ, письмо ФНС от 20 марта 2015 г. № ГД-4-3/[email protected]).

Срок сдачи «нулевки» не отличается от обычного отчета – не позже 25 числа месяца, следующего за отчетным периодом.

Как ответить на требование при камеральных проверках декларации по НДС

С этого года отвечать на требования налоговых органов можно только в электронной форме. Также принят новый формат направления пояснений к декларации по НДС. В статье вы найдете инструкцию по ответу на требования, а также узнаете, какие есть нюансы при ответе на разные виды требований.

Инструкция по ответу на требование налоговой по декларации по НДС

Вы получили требование от налоговой инспекции предоставить пояснения по декларации. Каковы ваши дальнейшие действия:

Шаг 1. Вы должны отправить квитанцию о получении в течении 6 дней со дня получения (п.5.1. ст. 23 НК РФ). Если в отведенный срок вы это не сделали, то инспекторы вправе в течение 10 дней по истечении срока передачи квитанций принять решение о приостановлении операций по счетам (п. 3 ст. 76 НК РФ).

Шаг 2. Проверить по какой форме направить пояснение. Представить электронные пояснения компания должна, если инспекторы запросили их на основании п. 3 ст. 88 НК РФ. Пояснения и иные требования компания вправе направить на бумаге, если сдавала бумажную декларацию.

Шаг 3. Выяснить, какие расхождения надо пояснить. Для этого налоговики в своем требовании указывают на допущенные плательщиком ошибки, используя специальную кодировку. Например, по контрольным соотношениям, отсутствующим в книге продаж счетам-фактурам, расхождениям в книге покупок и т.д. Для этого налоговики в своем требовании используют специальную кодировку.

- Код ошибки 1 означает, что: в налоговой декларации контрагента отсутствует запись об операции; контрагент не отчитался по налогу на добавленную стоимость за аналогичный период; в налоговой декларации контрагента приведены нулевые показатели; ошибки, допущенные в отчете, не дают возможности идентифицировать счет-фактуру и сопоставить ее с данными декларации контрагента.

- Код ошибки 2 означает, что данные об операции между разделом 8 «Сведения из книги покупок» и разделом 9 «Сведения из книги продаж» налоговой декларации за отчетный период имеют расхождения. Это может случиться, если к вычету была принята сумма налога по авансовым счетам-фактурам, исчисленным ранее. В этом случае необходимы пояснения по авансам.

- Код ошибки 3 означает, что данные по операциям между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» налоговой декларации, предоставленной в налоговый орган, не соответствуют друг другу. Это может произойти, например, при занесении в декларацию сведений о посреднических операциях.

- Код ошибки 4 указывает на допущенную ошибку в любой графе декларации (номер графы с возможно допущенной ошибкой будет указан в скобках).

Шаг 4. Подготовить и отправить пояснения.

Ошибок нет. Чтобы пояснить, что ошибок нет, не изменяйте сведения в форме. Так компания сообщит, что в счете фактуре и декларации всё верно.

Ошибки есть, но компания не занизила налог. Уточните неверные реквизиты в пояснениях без подачи уточненной декларации. Типичные ошибки: неверный код операции; некорректные реквизиты; разная стоимость товара.

Ошибка есть и налог занижен. Отвечать на требование не нужно. Внесите исправления в книги покупок и продаж и подавайте уточненную декларацию.

Нет счета-фактуры. Поставщик должен заполнить отдельные таблицы (новая форма декларации, утв. приказом ФНС России от 20.12.2016 № ММВ-7-3/[email protected]).

Расхождения есть внутри декларации. Заполняется отдельная таблица (новая форма декларации, утв. приказом ФНС России от 20.12.2016 № ММВ-7-3/[email protected]). Про новую декларацию предлагаем подробнее узнать из записи вебинара « НДС: новая редакция декларации, налог на Google».

Внимание! Пояснения или уточнённая налоговая декларация представляются в налоговый орган в течение 5 дней с даты получения требования. Вместе с пояснениями налогоплательщик вправе в соответствии с п. 4 ст. 88 НК РФ дополнительно представить документы, подтверждающие достоверность данных, внесенных в налоговую декларацию.

Как сложилось на практике: Практически никто не получает код ошибки 3. До настоящего момента в ФНС не проявляли должного контроля в части проверки нестыковки счетов-фактур, когда происходит приобретение и реализация через посредников. С этого года контроль будет ужесточён. Внесли все поправки во внутренние регламенты, отработано программное обеспечение, и теперь налоговики будут более сурово и тщательно проверять, если идет реализация ТРУ через посредников.

Как писать пояснения при ответе на требования налоговой

Пояснения по НДС к декларации налогоплательщик имеет право представить в свободной форме. Хотя чиновники предусмотрительно разработали образец пояснений по НДС, которым, при желании, можно воспользоваться. Этот документ представляет собой несколько таблиц, в которых можно указать учетные данные и реквизиты документов, а также объяснить причины расхождений. Каждая таблица посвящена отдельному поводу. К примеру, есть пояснения высокого удельного веса НДС. Прежде, чем заполнять документ, к нему необходимо написать вводную записку. В ней указывается кем и за какой налоговый период дан ответ на пояснения налоговой по НДС, а также приводится количество листов документа и номер корректировки.

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Пройдите обучение и подтвердите своё соответствие профстандарту «Бухгалтер»

Пример заполнения пояснения по контрольным соотношениям

Если у вас нарушение контрольного соотношения, то вы укажете номер контрольного соотношения и дадите пояснения. В пояснении не превышайте предел 1000 знаков.

Нулевая декларация по НДС

Кого называют плательщиками НДС

Плательщиками НДС называют организации, индивидуальных предпринимателей, а так же лиц, перемещающих товары через границу (ст. 143 НК РФ). Если организация, применяющая УСН, выставит счет-фактуру с выделенным налогом, она будет обязана уплатить этот налог и представить декларацию по НДС. Должны отчитываться по НДС и налоговые агенты (ст. 161 НК РФ).

Декларацию необходимо представить в налоговую инспекцию по месту регистрации налогоплательщика не позднее 25-го числа (ст. 174 НК РФ). Отчетный период по НДС — квартал.

Налогоплательщики НДС, у которых за 3 предыдущих месяца выручка не превысила 2 млн руб., могут получить освобождение от исполнения обязанностей плательщика НДС на 1 год. Для этого необходимо подать заявление в налоговую инспекцию (ст. 145 НК РФ).

Организации и ИП, применяющие специальные налоговые режимы, не должны представлять налоговую декларацию по НДС. Исключением становятся налогоплательщики, перемещающие товар через таможенную границу или являющиеся налоговыми агентами.

Если плательщик налога не осуществлял операций, в результате которых происходит движение денежных средств, и не имеет объекта налогообложения, он может представить упрощенную налоговую декларацию (ст. 80 НК РФ). Подробнее о том, кто сдает единую упрощенную декларацию и каков порядок ее заполнения, написано в статье.

Упрощенную декларацию сдают раньше, ее нужно представить не позднее 20-го числа.

Форма декларации и штраф за ее непредставление

Отчет по НДС сдают по форме, утвержденной приказом ФНС России «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме» от 29.10.2014 № ММВ-7–3/[email protected], с изменениями, зарегистрированными в Минюсте России 11.01.2017 (приказ ФНС России от 20.12.2016 № ММВ-7–3/[email protected]).

За несвоевременную подачу декларации налоговая инспекция имеет право вас оштрафовать на 5% от суммы налога, который должен быть уплачен. Штраф будет начислен за каждый просроченный месяц, но не может быть больше 30% от суммы налога и меньше 1000 рублей.

Организациям могут заблокировать работу расчетных счетов не раньше чем через 10 рабочих дней по истечении срока, установленного для сдачи отчетности, такое право сохраняется за инспекцией в течение трех лет (подп. 1 п. 3 ст. 76 и п. 6 ст. 6.1 НК РФ). При этом на сумму блокировки никаких ограничений нет (письмо Минфина России от 15.04.2010 № 03-02-07/1-167).

Также могут оштрафовать должностное лицо на сумму от 300 до 500 руб. (ст. 15.5, 23.1 КоАП РФ).

Рассмотрим какие разделы заполнять в нулевой декларации по НДС.

Как заполнить нулевую декларацию по НДС и какие листы сдавать

Согласно Порядку заполнения декларации по НДС, при нулевых показателях необходимо вместо 12 разделов отчета представить только титульный лист и раздел 1.

В разделе 1, в строках 030–080, ставим прочерки. Отчет сдают посредством электронных каналов связи.

Заполняем титульный лист:

- ИНН — ставим номер, выданный налоговым органом;

- номер корректировки — если декларация сдается впервые, ставим 0, далее, если декларация за данный период уже сдавалась, то ставим 1, 2 и т. д. в зависимости от того, какая это по счету корректировка;

- налоговый период.

Готовые образцы пояснений для вашего инспектора

Налоговики готовятся принять контроль над страховыми взносами (поправки ввел Федеральный закон от 3 июля 2016 г. № 243-ФЗ), и уже сверяют данные в 6-НДФЛ и РСВ-1. Если база для расчета НДФЛ и взносов отличается, инспекторы запросят пояснения. Доказать, что в вашей компании нет зарплаты в конвертах, помогут наши образцы пояснений с подсказками. В подборке мы также привели пояснения про НДС, налог на имущество, низкую численность, активы и другие.

В таблице мы подобрали самые популярные статьи нашего сайта, электронного журнала «Главбух» (прочитать их можно бесплатно по гостевому доступу) и бухгалтерской справочной системы «Системы Главбух». Попробуйте бесплатный доступ на три дня.

6-НДФЛ и РСВ-1

- Расхождения базы для расчета НДФЛ и взносов

- Компания не сдала нулевой 6-НДФЛ

НДС

- Почему вычеты с авансов превышают начисленный НДС

- Выручка в декларации не совпадает с поступлениями на расчетный счет

- Вычеты резко увеличились

- В платежке на уплату налога закралась ошибка

Налог на прибыль

- Налог на прибыль за отчетный период снизился

- Прибыль в декларации отличается от той, что в бухотчетности

- Прямые расходы больше, чем выручка от реализации

Налог на имущество

- Инспекторы выявили ошибки или противоречия в отчетности

- Остаточная стоимость основного средства резко уменьшилась

- Остаточная стоимость основного средства не соответствует той, что в балансе