Заявление на возврат излишне уплаченного налога: образец в 2018 году

Если вы обнаружили переплату по какому-то налогу, вы имеете право подать заявление на возврат. Сделать это нужно в срок, в противном случае денег не вернуть. В статье вы найдете образец заявления о возврате суммы излишне уплаченного налога 2018 и инструкцию по заполнению.

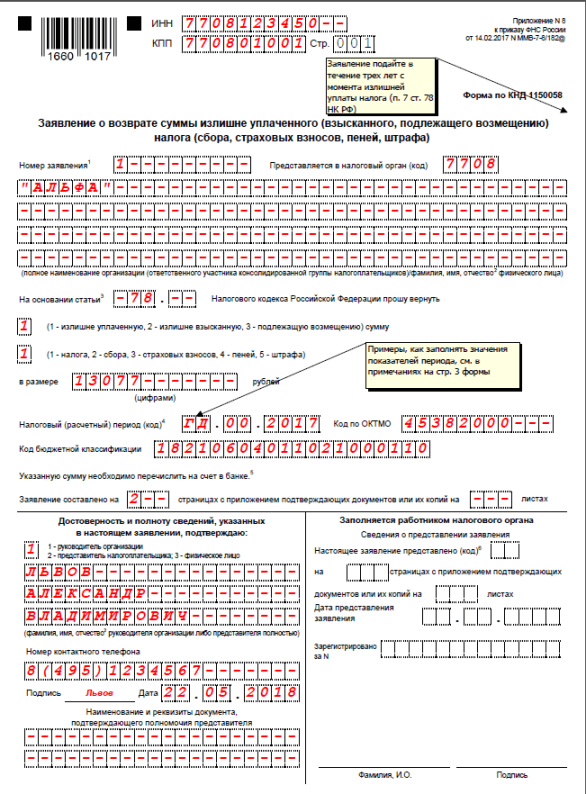

Образец заявления о возврате суммы излишне уплаченного налога в 2018 году

Заявление в налоговую на возврат излишне уплаченной суммы налога 2018 года состоит из трех листов. Юрлица оформляют и отсылают первые два листа, физически лица должны заполнить также и третий лист. Оформление схоже с заполнением налоговой декларации.

Заявление на возврат излишне уплаченного налога (образец в 2018 году)

Минфин разрешил зачесть переплату по НДФЛ в счет будущих платежей. Но отметил, что деньги должны быть перечислены не за счет средств компании. Подробности в этой статье «Российского налогового курьера». Чтобы прочитать статью оформите бесплатный доступ к журналу на 3 дня>>>

В каких случаях можно писать заявление на возврат излишне уплаченного налога в 2018 году

Давайте разберем, когда вообще вы имеете право потребовать с налоговой переплату.

«Лишние» деньги в бюджете могут оказаться по следующим причинам:

- их переплатил сам налогоплательщик и теперь хочет вернуть деньги на свой счет, либо сделать зачет в пользу иного платежа. Например, штрафа, пени, сбора (важно при этом соблюдать уровень: федеральный, региональный, местный);

- налоговая инспекция взыскала большую сумму денег, чем было необходимо.

В этих случаях вы имеете право написать заявление о возврате суммы излишне уплаченного или взысканного налога (образец заявления есть ниже).

Будьте внимательны! Подать документ можно не только по налогам, но и по страховым взносам, кроме взносов на травматизм, их курирует ФСС.

Как узнать об излишне уплаченном налоге

Есть несколько способов выяснить, что юрлицо или ИП переплатили налог.

1. Сама налоговая сообщает вам об этом. Если органы ФНС обнаружат излишне уплаченную сумму, они известят вас специальной для этого случая формой (утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8/182) в течение 10 дней.

2. Произошла сверка с налоговой службой, в ходе которой вскрылась переплата.

То есть, обнаружить переплату может и налогоплательщик, и налоговые органы. Допустим, налоговая инспекция предполагает, что у налогоплательщика имеется переплата по налогу. В этом случае юрлицу могут предложить провести совместную сверку. Отметим, что Кодекс устанавливает в данном случае право, а не обязанность налогового органа проводить выверку уплаченных налогов. Но, как правило, о переплате заявляет сам налогоплательщик, направляя заявление в налоговую инспекцию.

Заявление в налоговую инспекцию на возврат излишне уплаченного налога: куда подается, в каком виде, сроки

Документ нужно оформить на специально утвержденном бланке (образец его заполнения мы привели в начале статьи).

Внимание! Бланк претерпел изменения, новая форма утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182.

Куда подавать заявление

Отправить документ нужно в ИФНС по месту регистрации вашей компании или ИП. Если ошибетесь с отделением, возврат денег вы не получите.

Сроки подачи заявления и возврата излишне уплаченной суммы налога

Срок подачи заявления

Срок возврата денежных средств

Подать заявление необходимо в течение трех лет с момента переплаты налога (не с момента обнаружения).

Сумма излишне уплаченного налога должна быть возвращена в течение одного месяца со дня подачи заявления.

В каком виде можно подать документ

Можно подавать, как в бумажном, так и в электронном виде, если имеется официально оформленная электронная подпись, передающаяся по телекоммуникационным каналам.

Заявление на возврат платежей: рекомендации по составлению и подаче

При возникновении излишне перечисленных сумм платежей по налогам, страховым взносам, сборам, штрафам и пеням налогоплательщик имеет право их вернуть. Рассмотрим, что нужно для этого сделать.

Обоснование права на возврат

Право любого из налогоплательщиков (налоговых агентов) на зачет и возврат излишне уплаченных налоговых платежей предусмотрено в НК РФ (гл. 12). Что для этого нужно сделать? Обратиться в налоговую инспекцию с заявлением на возврат в течение 3 лет с момента образования переплаты (пп. 7, 14 ст. 78 НК РФ).

Форма такого заявления утверждена законодательно. С 31.03.2017 при его оформлении следует применять бланк, приведенный в приказе ФНС России от 14.02.2017 № ММВ-7-8/[email protected] (приложение 8). Непосредственно в самом бланке присутствуют и указания на основные моменты, которыми нужно руководствоваться при его заполнении.

Скачать бланк заявления на возврат можно не только в любой справочно-правовой системе, но и на нашем сайте.

Рекомендации по заполнению заявления

Действующий бланк заявления подходит для его оформления по всем типам налоговых платежей, в отношении которых возникает переплата, и может быть использован любым из плательщиков налогов (юрлицом, ИП, физлицом). В его составе – 3 страницы, предназначенные для отражения:

- данных заявителя (ИНН, КПП, наименования), сведений об имеющейся переплате (сумме, периоде, ОКТМО, КБК) и количестве прилагаемых подтверждающих документов;

- сведений о расчетном счете, на который будет возвращаться переплата, и наименовании получателя средств;

- данных физлица, которое не является ИП.

Данные, указанные в заявлении, можно подкрепить копиями подтверждающих документов:

- платежными поручениями;

- согласованными актами сверки по налогам, пеням, штрафам;

- извещением от налоговых органов о переплате;

- составленной бухгалтером справкой о наличии переплаты с указанием причин ее образования;

- прочими документами.

Первую страницу составленного заявления подписывает либо сам налогоплательщик, либо его представитель (п. 1 ст. 26 НК РФ). Здесь же указывается текущая дата составления и номер контактного телефона. Если составитель документа использует печать, то ее оттиск может быть проставлен рядом с подписью.

Последствия отсутствия платежных реквизитов

Если для возврата платежей вы указали платежные реквизиты, ранее неизвестные налоговой службе, то перечисление должно быть произведено согласно указанным данным. Отказ в возврате денежных сумм со ссылкой на отсутствие данные в базе налоговиков не правомерен (постановление ФАС Уральского округа от 25.05.2009 № Ф09-3320/09-С3).

Если вы не указали в заявление реквизиты для возврата денежных сумм, то налоговая должна вернуть деньги на имеющиеся в ее базе счета.

Таким образом, если налоговой службе известны ваши платежные реквизиты, то отказать в перечислении переплаты они не в праве, иначе такое решение можно оспорить в суде (постановление ФАС Уральского округа от 19.01.2010 № Ф09-11154/09-С2).

Однако если вы не указали реквизиты в заявлении и в базе налоговой инспекции они также отсутствуют, то это является основанием для отказа в возврате денежных сумм. Суды в данных ситуациях на стороне налоговиков (постановление 8-го арбитражного апелляционного суда от 15.12.2010 № А70-4076/2010, оставлено в силе постановлением ФАС Западно-Сибирского округа от 28.03.2011 № А70-4076/2010).

Способы предоставления заявления на возврат

Можно воспользоваться несколькими способами предоставления заявления в налоговую службу:

- Непосредственно представить документы в канцелярию инспекции. При себе необходимо иметь второй экземпляр заявления. На нем секретарь поставит отметку о приеме, укажет дату представления и свои данные. Отметка будет являться подтверждением того, что документы действительно предоставлены.

- Послать заявление по почте ценным письмом с описью вложения. Почтовая квитанция и второй экземпляр описи также будут подтверждением факта отправки документов.

- Использовать телекоммуникационные каналы связи. Пакет документов должен быть обязательно заверен усиленной квалификационной ЭЦП.

- Подать сведения через личный кабинет (ЛК) налогоплательщика.

Все возможные варианты подачи приведены в пояснениях на самом бланке заявления.

Особенности подачи заявления через ЛК налогоплательщика

Способ передачи данных через ЛК стал общедоступным с 01.07.2015 (п. 1 ст. 11.2, абз. 1 п. 6 ст. 78 НК РФ, п. 1, подп. «в» п. 12 ст. 1, ч. 4 ст. 5 закона «О внесении изменений…» от 04.11.2014 № 347-ФЗ). Юрлицами он мог использоваться и раньше.

Представление сведений через личный кабинет налогоплательщика как физического лица, в том числе ИП, так и юридического сопровождается электронной квитанцией о приеме (абз. 4 п. 2 ст. 11, п. 2 ст. 11.2, подп. 4.1 п. 1 ст. 32 НК РФ, подп. «а» п. 4 ст. 1, ч. 4 ст. 5 закона № 347-ФЗ).

Однако в НК РФ не указана обязанность инспекции по передаче электронных квитанций о приеме заявлений на возврат, представленных через личный кабинет. Ввиду того, что квитанция о приеме документов может быть не выдана налоговой инспекцией, у налогоплательщика не будет возможности подтвердить передачу данных. Узнать о том, что ИФНС получила переданный им документ, он сможет только по истечении 15 рабочих дней (10 дней на принятие решения и 5 дней на информирование) с даты подачи заявления, когда налоговая служба исполнит свою обязанность по извещению налогоплательщика о результатах рассмотрения поданного заявления (пп. 8, 9 ст. 78 НК РФ).

Об иных вопросах, связанных с применением ст. 78 НК РФ, читайте в материале «Ст. 78 НК РФ (2017): вопросы и ответы».

Плательщик налогов любого типа (юрлицо, ИП, физлицо) вправе вернуть числящуюся за ним переплату по налоговым платежам. Для этого нужно обратиться в ИФНС с заявлением установленной формы, подать которое туда можно любым из существующих для обращения в налоговый орган способов.

Возврат или зачет суммы излишне уплаченного налога

Необходимость возврата/зачета переплаты по налогам возникает в связи с излишне уплаченными налогами (авансовыми платежами, пени, штрафами) в бюджет, либо как заключительный этап успешного возмещения НДС.

Основными причинами излишней уплаты налогов (авансовых платежей, пеней, штрафов) являются:

- неправильный расчет налоговых обязательств (неточность при исчислении налоговой базы, применение другой налоговой ставки и т.п.), что, как правило, сопровождается подачей уточненных деклараций;

- ошибки при заполнении платежных поручений на уплату налогов, повлекшие перечисление в бюджет в излишних сумм;

- исчисление налога к уменьшению по итогам текущего налогового периода (как правило, касается налога на прибыль в связи с действующим порядком уплаты авансовых платежей).

Примеры документов

Когда можно выявить переплату по налогам?

- в момент составления декларации по налогу прибыль за текущий налоговый период;

- по результатам проведения налоговой проверки;

- по итогам проведения аудиторской проверки (рекомендуем проводить аудит ежегодно по итогам сдачи годовой отчетности);

- в ходе внутренней проверки бухгалтерской базы и счетов бухгалтерского учета по взаиморасчетам с бюджетом;

- из информационного письма налоговых органов;

- по результатам проведения сверки с налоговым органом (рекомендуем проводить данную процедуру не реже, чем один раз в год — сразу после составления годовой отчетности).

Этапы возврата/зачета переплаты по налогам

- Подать заявление о возврате/зачете переплаты по налогу из бюджета

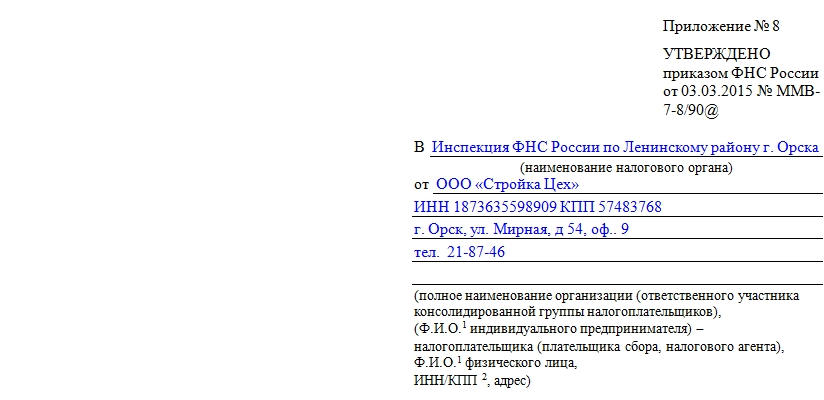

Заявление в налоговый орган подается в произвольной форме, но для Вашего удобства мы привели образцы подобных заявлений (см. вверху).

Возврат/зачет денежных средств должен быть осуществлен налоговым органом в течение одного месяца с момента подачи такого заявления.

Вас могут попросить пройти сверку с налоговым органом

С высокой вероятностью, если у Вас имеется задолженность перед бюджетом, налоговые органы инициируют процедуру сверки взаиморасчетов с бюджетом. Цель такой сверки — зафиксировать состояние взаиморасчетов с бюджетом, для последующего зачета суммы излишне уплаченного налога в счет погашения недоимки.

Поэтому, рекомендуем до подачи заявления о возврате переплаты, пройти такую процедуру и погасить имеющуюся задолженность. Либо одновременно с заявлением о возврате необходимо подать заявление о частичном зачете переплаты (см. образец заявления). Это позволит провести процедуру сверки быстрее либо избежать её.

Если Вам ничего не ответили в срок или отказали — поможет обращение в суд

Вам следует знать, что решение о возврате суммы излишне уплаченного налога или об отказе в осуществлении зачета (возврата) должно быть принято налоговым органом в течение десяти рабочих дней со дня получения заявления о возврате или со дня подписания налоговым органом акта сверки, если такая совместная сверка проводилась. Ещё пять рабочих дней со дня принятия решения отводиться на то, чтобы Вам успели сообщить о нем в письменном виде. Итого — не более пятнадцати рабочих дней.

Если в указанные сроки Вы не получили решения о возврате либо получили незаконный отказ в осуществлении возврата, эффективно обратиться в арбитражный суд с исковым заявлением.

Важно не пропустить срок давности подачи заявления в суд.

До сих пор арбитражными судами не выработан единообразный подход к разрешению вопроса о начале течения срока давности обращения в суд с требованием об обязании налогового органа произвести возврат переплаты.

Как показывает наша практика, судебный порядок позволит ускорить процедуру возврата переплаты. Зачастую, уже к предварительному заседанию налоговый орган приносит решение о возврате излишне уплаченного налога. Вам остается просто дождаться денег.

Затянули возврат переплаты? Не забудьте получить 8,25% годовых

Если переплата была возвращена налоговым органом по истечении одного месяца со дня подачи заявления (или со дня подписания акта совместной сверки, если такая сверка проводилась), за каждый календарный день просрочки подлежат начислению и уплате налогоплательщику проценты по ставке рефинансирования ЦБ РФ, что составляет 8,25% в год от суммы возврата/зачета.

Несмотря на то, что проценты должны перечисляться одновременно с суммой переплаты, налоговые органы повсеместно игнорируют данную обязанность. Поэтому для получения процентов, как правило, требуется подача отдельного заявления (см. выше образец), а при бездействии налогового органа — обращение в суд. В последнем случае срок на подачу заявления об обязании налогового органа уплатить проценты будет определяться как три года со дня получения суммы переплаты без начисленных на неё процентов за нарушение срока ее возврата.

Воспользуйтесь помощью налоговых юристов. К процессу возврата/зачета налогов мы подходим индивидуально, т.к. имеет значение всё: обстоятельства и момент возникновения излишне уплаченного налога, документальная подтвержденность переплаты, наличие / отсутствие формальной позиции налогового органа по данному вопросу и пр.

Воспользуйтесь помощью налоговых юристов. К процессу возврата/зачета налогов мы подходим индивидуально, т.к. имеет значение всё: обстоятельства и момент возникновения излишне уплаченного налога, документальная подтвержденность переплаты, наличие / отсутствие формальной позиции налогового органа по данному вопросу и пр.

Рекомендуем в этой связи рекомендуем тщательно подготовиться к возврату переплаты: при необходимости провести аудит, спланировать подачу уточненных налоговых деклараций, пройти сверку, погасить недоимки по другим видам налогов.

Вы можете заказать наши услуги по возврату/зачету переплаты либо взысканию процентов на любом этапе.

Чем можем помочь?

- Установим природу и момент образования переплаты;

- Проверим наличие всех документов, подтверждающих переплату;

- Подготовим и подадим заявление о зачете/возврате переплаты;

- Проведем сверку расчетов с налоговым органом и получить подписанный акт сверки;

- Проконтролируем соблюдение сроков возврата/зачета переплаты;

- Обжалуем бездействие налоговых органов в судебном порядке;

- Оспорим незаконный отказ возврата/зачета переплаты в вышестоящем налоговом органе и в суде;

- Вернем переплату на расчетный счет / осуществим зачет (с подтверждающими документами).

Стоимость наших услуг по возврату/зачету переплаты

От 4% до 10%от суммы фактически произведенного зачета/возврата. Основная часть оплаты — за результат.

Цена зависит от:

- того, на каком этапе мы подключаемся к работе;

- от причины и момента возникновения переплаты;

- от позиции налогового органа по вопросу переплаты.

Почему не стоит заниматься возмещением НДС самостоятельно?

- Оставайтесь в хороших отношениях с налоговой

Наверняка Ваш бухгалтер часто общается с налоговой по рабочим вопросам и ему важно сохранить хорошие отношения с инспекцией. Поручая решение вопроса третьей стороне, Вы даете возможность Вашим штатным сотрудникам устраниться от возможного налогового спора. - Не переоценивайте своих сотрудников

Уверены, Вашим сотрудникам есть, чем заняться помимо прохождения проверок и выяснения отношений с налоговыми органами. Мало того, что дополнительная нагрузка может сказаться на качестве их основной работы, в силу нехватки времени, а иногда и недостатка нужных знаний, Ваши сотрудники будут испытать стресс от взаимодействия с налоговыми органами и им требуется профессиональная поддержка.

Между тем мы, оказывая Вам профессиональные услуги по сопровождению проверок и обжалованию решения налоговых органов, рискуем не только своей репутацией, но и своим доходом, поэтому очень мотивированы на успешный результат. Важно понимать, что налоговые юристы – это не просто юристы. Сопровождение выездных и налоговых проверок, налоговые споры требуют особых знаний и узкой специализации, т.к. природа спора и стратегия защиты строится на стыке экономической сути операций, налогового и арбитражно-процессуального права. Кроме того, чем многообразнее опыт налогового юриста – тем больше шансов на победу. Часто требуется и восстановление учета, чтобы подготовиться к прохождению проверки, либо помощь квалифицированных бухгалтеров, аудиторов и здесь мы располагаем необходимыми кадровыми ресурсами, чтобы успешно осуществлять подобные проекты.

Налоговая любит «цепляться» к мелочам, делать различные запросы и т.д., чтобы затянуть дело либо найти дополнительные источники доначислений. Специалиста, не знающего всех возможных тонкостей, легко сбить с толку, заставить следовать советам инспектора, который преследуют свою цель – доначислить налогов как можно больше. У нас было немало случаев, когда мы удерживали клиентов от выполнения несущественных и даже незаконных требований налоговой, сохраняя тем самым их время и деньги, сокращая сроки проведения проверки. Здесь важна мера, и предоставить больше документов, подключить связи – не значит лучше и, как говориться, может быть использовано против Вас. Любой документ, который запрашивает ИФНС, любое своей разъяснение мы готовим с точки зрения успешного влияния на результат.

Образец заявления о возврате излишне уплаченного налога

Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога

Ситуации возникновения переплаты по налогу бывают разные. Например, налогоплательщик по ошибке перечислил сумму налога большую, чем показал в декларации. Либо подал уточненную декларацию с меньшим начислением налогов, чем было показано первоначально и, соответственно, уже перечислено.

Кроме того, возможно, что авансовых платежей по итогам отчетных периодов было перечислено больше, чем начислено налога за налоговый период.

В таких случаях налогоплательщику следует обратиться в налоговую инспекцию по месту учета с заявлением на возврат суммы излишне уплаченного налога. Вернуть налог можно в течение 3 лет с момента его переплаты (п. 7 ст. 78 НК РФ).

Форма заявления о возврате налога в 2018–2019 годах

Форма заявления на возврат излишне уплаченного налога утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/[email protected] Эта форма применяется с 31.03.2017. До 31.03.2017 использовалась форма, утвержденная приказом ФНС РФ от 23.08.2016 № ММВ-7-8/[email protected]

В бланке заявления о возврате излишне уплаченного налога нужно указать:

- ИНН, КПП (при наличии) лица, подающего заявление (эти сведения указываются на всех страница);

- номер заявления, код налогового органа, в который оно представляется;

- название налогоплательщика (если это организация) либо Ф. И. О. (если это индивидуальный предприниматель или физическое лицо);

- статью Налогового кодекса, на основании которой производится возврат;

- налоговый период;

- коды ОКТМО и КБК;

- кто подтверждает достоверность сведений, указанных в заявлении, номер телефона.

Также на первом листе указывается подпись заявителя и дата подписания. На второй странице приводятся сведения о реквизитах банковского счета, наименование получателя и сведения о документе, удостоверяющем личность. Третья страница заполняется физическими лицами, не являющимися индивидуальными предпринимателями. На ней также приводятся сведения о документе, удостоверяющем личность, и адрес места жительства. Обратите внимание, что эту страницу можно не заполнять, если указан ИНН.

О том, почему следует безошибочно указывать реквизиты счета, читайте в материале «Будьте внимательнее, оформляя заявление на возврат».

Под заявлением проставляется дата и подпись заявителя. Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью.

Бланк заявления на возврат излишне уплаченного налога

Приведем образец заявления на возврат излишне уплаченного налога для 2018–2019 годов, составленный на бланке формы в ее последней редакции (согласно изменениям, внесенным приказом ФНС РФ от 14.02.2017 № ММВ-7-8/[email protected]).

Образовавшуюся переплату по налогу можно вернуть из бюджета. Для этого надо подать в ИФНС заявление установленной формы, указав в этом документе необходимые коды, данные налогоплательщика, период образования переплаты, ее сумму и реквизиты, по которым переплата будет возвращена.

Заявление на возврат суммы излишне уплаченного налога

В этом материале размещен актуальный бланк форма заявления о возврате переплаченного налога и образец ее заполнения.

Также в этой публикации читатель найдет ответы на важные вопросы. Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога в 2018-2019 году? Какой бланк документа актуален на данный момент? С какой даты необходимо применять новую форму заявления на возврат? В какой срок можно вернуть переплату по налогам?

Особенности возврата переплаты налогов

Сразу отметим, что вернуть сумму переплаченного в бюджет налога реально, но в процедуре возврата есть некоторые нюансы, с которыми следует ознакомиться заранее. В частности, особенности процедуры возврата излишне уплаченного налога зависят от причины переплаты у ИП или организации и способа возврата. Существует три варианта:

1. Индивидуальный предприниматель или организация осуществили излишнюю сумму уплаты налога в бюджет и хотят зачесть ее в счет будущих налогов или недоимки.

2. Индивидуальный предприниматель или организация внесли излишнюю сумму налога и хотят вернуть ее на свой лицевой или расчетный счет.

3. Федеральная налоговая служба взыскала с индивидуального предпринимателя или организации лишнюю сумму налогов и ее хотят или вернуть, или зачесть.

В статье будет рассмотрен случай возврата переплаты по налогам ИП или организации на расчетный счет в 2018-2019 году.

Как можно узнать о переплате по налогам?

Узнать о том, есть ли переплата по налогам, могут как ИП и организации, так и ФНС. В случае если ФНС первой узнает о переплате налогов, то в течение десяти рабочих дней сотрудники налоговой на основании п. 3 ст. 78 НК РФ обязаны уведомить о переплате налогоплательщика в письменной форме (утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8 /182).

Когда же организация или предприниматель самостоятельно заявляют о возникновении лишних уплаченных сумм, то в этом случае ИФНС может потребовать предоставить необходимые для подтверждения переплаты документы.

Кроме того, о переплате по налогам можно узнать из сверки с ИФНС. Таким образом, если организация узнала о существовании переплаты по какому-либо налогу (это может быть УСН, ЕНВД, НДФЛ или НДС), то ей необходимо подать заявление на возврат суммы излишне уплаченного налога по форме, утвержденной ФНС.

Законодательством РФ определены сроки, в течение которых возможно осуществить возврат излишне оплаченного налога или взноса:

- если ИП или ООО переплатил в бюджет, то подать заявление о возврате излишне уплаченной суммы налога или взноса можно в течение трех лет с даты, осуществления данного платежа;

- если же денежные средства были ошибочно списаны ИФНС, то срок подачи заявления меньше — в течение одного месяца с даты, когда налогоплательщику стало известно об этом.

Если месячный срок пропущен, то вопрос можно будет решить только подав исковое заявление в арбитражный суд. Срок для подачи искового заявления – три года. Начало срока исчисляется со дня, когда налогоплательщику стало известно о принудительном взыскании налога. Фактически, это дата списания денежных средств со счета организации.

Заявление на возврат суммы излишне уплаченного налога 2018-2019 года

Чтобы вернуть переплату по налогу на расчетный счет организации, на основании п. 6 ст. 78 НК РФ следует подать заявление в ФНС. Форма документа утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8 /182.

Заявление на возврат налогов состоит из трех листов. Его заполняют, прописывая каждую цифру и букву в отдельной ячейке.

На листе 1 указывают:

На листе 2 указывают реквизиты счета: название, номер и банк. В случае если возврат осуществляет физическое лицо, то нужно буде заполнить и третий лист заявления.

Обратите внимание. Согласно п.6 ст.78 НК РФ возврат налогоплательщику суммы излишне уплаченного налога, в том случае если у него имеются недоимки по иным налогам, пеням, а также штрафам, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки.

Скачать образец заявления на возврат налогов в 2018-2019 году можно по этой кнопке:

Скачать бланк заявления на возврат налогов в 2018-2019 году можно по этой кнопке:

Место и способы подачи заявления и срок возврата налогов в 2018-2019 году

На основании п. 6 и 7 ст. 78 НК РФ, подать заявление на возврат можно в течение трех лет с момента уплаты излишней суммы налога.

Заявление необходимо подавать в ФНС одним из следующих способов:

- на бумаге;

- в электронном виде (с усиленной квалифицированной подписью по телекоммуникационным каналам по утвержденному формату).

В завершении добавим, что налоговая служба, на основании п. 6 ст. 78 НК РФ обязана вернуть переплату по налогу в течение одного месяца с того дня, как получила заявление от индивидуального предпринимателя или организации. Изначально в течение 10 дней со дня получения заявления налогоплательщика о возврате, ИФНС обязана принять решение о возврате суммы излишне уплаченного налога или об отказе в возврате. Затем в течение 5-ти дней со дня принятия решения о возврате денежных средств или об отказе, ИФНС обязана сообщить о своем решении налогоплательщику.

Заявление о возврате суммы излишне уплаченного налога

Обычно составление заявления на возврат суммы излишне уплаченного налога происходит после завершения периодов сдачи налоговых отчетов и перечислений, когда в результате перепроверки сумм, отправленных в налоговую, выясняется, что по какой-либо причине произошла переплата.

Причины переплат по налоговым выплатам

Самые разные обстоятельства могут привести к переплате налога. Чаще всего это банальные ошибки при оформлении документов, которые допускают как бухгалтеры компаний, так и сами инспекторы налоговых служб. Например, неправильно указываются действующие налоговые ставки, не применяются льготы, не учитываются все необходимые значения при расчете налогооблагаемой базы и т.д.

Бывает, что налоговики списывают налог два раза – такое обычно случается, если одно юридическое лицо имеет несколько счетов. Также возможны ситуации, когда излишняя оплата налога происходит вследствие авансовых платежей, выплаченных своевременно.

В любом случае, вне зависимости от причины, приведшей к переплате налога, закон предусматривает возможность возврата суммы, выплаченной сверх необходимого. Для этого надо всего лишь подать в территориальную налоговую инспекцию соответствующее заявление.

Сроки возврата излишне уплаченного налога

Существует четко ограниченный период подачи заявления на возврат излишне уплаченного налога: три года.

Если факт переплаты вскрылся позднее или налогоплательщик по каким-то причинам не смог обратиться за возвратом денежных средств за этот срок, в дальнейшем сделать что-либо будет уже вряд ли возможно.

Если заявление подано вовремя и по всем правилам, при этом никаких вопросов у налоговой не возникло и она согласилась с требованием налогоплательщика, возврат должен быть осуществлен не позднее, чем через месяц после подачи заявления.

Если не написать заявление на возврат

В случае отсутствия требования по возврату излишне оплаченного налога, специалисты налоговой инспекции имеют полное право зачесть эту сумму в счет будущих налоговых платежей налогоплательщика или же покрыть ею какие-либо его недоимки, пени и штрафы.

Встречаются ситуации, когда заявлении поступает после того, как налоговики уже распорядились переплаченными деньгами – в таких случаях на счет плательщика налога вернется только разница между покрытыми недоимками (пенями, штрафами) и излишне оплаченной суммой.

Процедура возврата

- Прежде чем бежать в налоговую с заявлением о возврате денег, нужно озаботиться тем, чтобы на руках были подтверждающие переплату документы.

Например, если произошла оплошность со стороны бухгалтера предприятия, впоследствии обнаруженная, надо подготовить и сдать налоговикам уточненную декларацию. Или можно просто составить акт сверки с налоговой – если он выявит переплату, то и «уточненку» подавать уже не потребуется.

Порой факт налоговой переплаты вскрывается в результате выездных налоговых проверок – в этом случае налоговая высылает организации письменное уведомление.

Иногда в поисках истины, налогоплательщики вынуждены бывают обратиться в суд, но как правило, это крайняя мера. Однако если по суду факт переплаты налога будет доказан, это также послужит основанием для возврата денежных средств.

Налоговики обязаны рассмотреть заявление в течение 10 дней с момента получения.

Как передать заявление

Налогоплательщик имеет право передать заявление налоговикам любым удобным для себя способом:

- лично,

- через представителя (при наличии соответствующей доверенности),

- по электронным средствам связи,

- через Почту России заказным письмом с уведомлением о вручении.

Правила по оформлению заявления

Заявление следует оформлять по специальному образцу, разработанному и утвержденному Федеральной налоговой службой. При заполнении бланка необходимо придерживаться определенных норм.

Лучше всего в документе писать печатными буквами, чтобы вся информация была максимально разборчива, при этом надо стараться избегать неточностей и ошибок, а если они все же случились, лучше не исправлять их, а написать новое заявление.

Составляется документ в двух экземплярах, один из которых, после визирования у инспектора остается на руках у налогоплательщика, второй – передается в налоговую.

Образец заявления о возврате суммы излишне уплаченного налога

Сначала в верхней правой части документа указываются сведения об адресате заявления и его авторе. Здесь указывается название и номер конкретной налоговой службы, а также информация о налогоплательщике:

- Если речь идет об ИП или любом другом гражданине РФ, то достаточно указать его персональные данные:

- фамилию-имя-отчество,

- ИНН,

- адрес местожительства (в соответствии паспортом)

- и контактный телефон (на случай, если налоговику понадобятся каике-то разъяснения).

- Если заявление составляется от лица организации, то нужно написать:

- ее полное наименование,

- ИНН,

- КПП (в соответствии с учредительными документами),

- юридический адрес

- и также телефон для связи.

Основная часть документа касается излишне оплаченного налога.

- Сначала тут указывается ссылка на статью закона, разрешающую возврат переплаченных сумм.

- Затем следует отметить характер переплаты: были деньги уплачены в добровольном порядке или взысканы, а также наименование налогового сбора.

- После этого вписывается тот налоговый период, за который произошла переплата и указывается код налога по КБК (код бюджетной классификации) – он имеет периодически меняемые индивидуальные показатели по каждому налогу и код ОКТМО (зависит от той территории, в которой производился налоговый платеж).

- Далее цифрами и прописью в бланк вносится та сумма, которую налогоплательщик считает излишне уплаченной и реквизиты счета для возврата:

- название обслуживающего счет банка,

- его корр. счет,

- БИК, ИНН, КПП,

- номер расчетного счета налогоплательщика.

- После этого в строке «Получатель» указывается фамилия-имя-отчество ИП или гражданина либо название организации, подающей заявление.

- В завершение на бланке необходимо поставить дату и подписать его.

Заявление о возврате суммы излишне уплаченного налога

Заявление на возврат излишне уплаченного налога

Заявление на возврат излишне уплаченного налога

Если налогоплательщик уплатил в бюджет сумму налога в большем размере, чем было нужно, он имеет право на возврат излишне уплаченного налога (пп. 5 п. 1 ст. 21 НК РФ). Случится такое может по разным причинам:

- при неверном исчислении суммы налога (в связи с неправильным расчетом налоговой базы, при использовании не той налоговой ставки и т.д.);

- при ошибочном заполнении платежного поручения: когда сумма налога была определена верно, но в платежке указали большее значение;

- если сумма перечисленных авансовых платежей оказалась больше суммы налога к уплате, и в других случаях.

Чтобы вернуть переплату, организация должна подать в свою ИФНС по месту учета заявление о возврате суммы излишне уплаченного налога (п. 2,6 ст. 78 НК РФ).

Порядок возврата излишне уплаченных налогов

Заявление о возврате излишне уплаченного налога представляется в налоговый орган:

- лично руководителем организации (самим предпринимателем), либо представителем при наличии доверенности;

- по почте ценным письмом с описью вложения;

- по телекоммуникационным каналам связи в электронном виде. При этом заявление должно быть подписано усиленной квалифицированной электронной подписью (п. 6 ст. 78 НК РФ).

Форма заявления на возврат излишне уплаченного налога является официально утвержденной и, кстати, недавно была обновлена (Приложение N 8 к Приказу ФНС России от 14.02.2017 N ММВ-7-8/[email protected] ). Теперь по внешнему виду она больше похожа на декларацию и имеет свой КНД 1150058. По содержанию заявление изменилось не сильно. В нем, как и ранее, нужно указать название организации, статью НК, на основании которой должна быть возвращена переплата, сумму переплаты, КБК, а также все банковские реквизиты и номер счета налогоплательщика, на который налоговики должны будут вернуть переплату.

Заявление стало более формализованным и его заполнение не должно составить большого труда для налогоплательщиков. А пояснения к полям, в которых указывается закодированная информация, приведены в самом конце формы.

Срок на возврат излишне уплаченного налога

По общему правилу сумма излишне уплаченного налога подлежит возврату в течение месяца со дня получения налоговым органом заявления от налогоплательщика (п. 6 ст. 78 НК РФ). При этом решение о возврате налога должно быть принято налоговиками в течение 10 рабочих дней со дня получения заявления. Но если после подачи заявления ИФНС предложит плательщику провести совместную сверку расчетов, то решение о возврате будет принято в течение 10 рабочих дней с даты подписания акта сверки (п. 8 ст. 78 НК РФ).

Отметим, что при нарушении срока возврата налоговики должны будут начислить на сумму переплаты проценты за каждый день просрочки и перечислить их налогоплательщику помимо возвращаемой суммы (п. 10 ст. 78 НК РФ). Оценить, какую сумму процентов задолжали налоговики, можно с помощью калькулятора.