Заявление о постановке на учет ЕНВД-2 (для ИП)

Редакция 1 от 19.04.2018

Форма ЕНВД-2 предназначена для ИП, которые решили перевести один или несколько видов бизнеса на вмененку.

Предприниматели, которые имеют право перейти на ЕНВД. Для этого должны быть соблюдены условия:

• спецрежим ЕНВД введен в том субъекте РФ, где ведется деятельность;

• вид деятельности включен в список, определяемый местными властями.

Согласно Налоговому кодексу, заявление нужно подать в ИФНС в течение 5 дней после начала применения этого спецрежима. Других ограничений по срокам нет, а значит в любое время в течение года можно перейти на этот режим налогообложения. Этим ЕНВД выгодно отличается от УСН, которую можно начать применять только с начала календарного года.

Это зависит от того, какой именно вид бизнеса предприниматель переводит на вмененку:

1. Для перевозок грузов и людей, торговли развозной и разносной, рекламы на транспортных средствах место подачи заявления – ИФНС по месту прописки ИП, то есть та, где он регистрировался в качестве индивидуального предпринимателя.

2. Для всех остальных видов деятельности – ИФНС по месту ведения бизнеса на ЕНВД.

Что если бизнес ведется в разных городах? Придется вставать на учет в качестве плательщика ЕНВД в каждом из них, если в каждом имеется своя ИФНС. В случае, когда несколько территорий относятся к одной налоговой, заявление подается в одну и один раз.

Если муниципальное образование одно, а ИФНС в нем несколько, и деятельность будет вестись на нескольких территориях, относящихся к разным ИФНС, заявление нужно только одно. В нем указывается список адресов, по которым будет вестись бизнес. Сдать заявление нужно будет в ту ИФНС, к которой относится первый в списке адрес.

Бланк ЕНВД-2 образца 2017 года вы можете скачать бесплатно в сервисе «Моё дело» после регистрации.

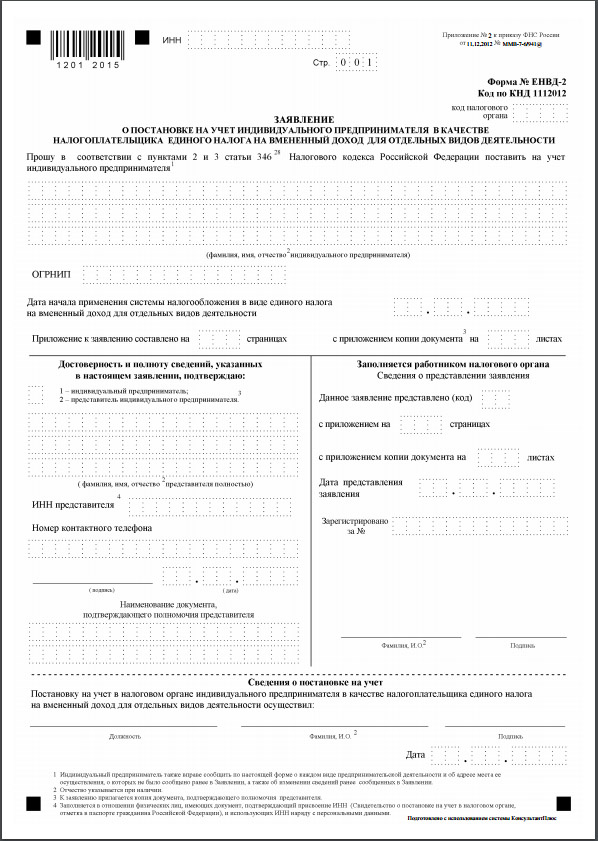

На первом листе заявления нужно указать:

• ИНН предпринимателя;

• код налогового органа;

• ОГРНИП;

• Ф.И.О. в именительном падеже;

• дату начала применения ЕНВД;

• количество страниц приложений;

• код заявителя «1», если заявление сдает сам ИП или «2», если его представитель (в этом случай нужно будет указать ниже Ф.И.О. представителя, его ИНН, и подтверждающий документ, который тоже прилагается к заявлению);

• контактный телефон ИП;

• дату.

На второй странице также заполняется поле с ИНН и расшифровываются сведения о предпринимательской деятельности, переводимой на ЕНВД:

• код вида предпринимательской деятельности. Не путайте с кодами ОКВЭД, это разные коды. Нужно руководствоваться таблицей из Порядка заполнения налоговой декларации по единому налогу на вменный доход для отдельных видов деятельности из приказа ФНС России № ММВ-7-3/[email protected] от 04.07.2014г.

• адрес, по которому эта деятельность осуществляется.

Второй лист предусматривает три кода с тремя адресами. Если их больше, нужно взять еще один или несколько листов.

Заполнение ЕНВД-2 будет проще, если воспользоваться образцом, который тоже размещен в нашей базе.

Тремя стандартными способами:

• в бумажном виде лично или через представителя;

• в бумажном виде почтой;

• в электронном виде с применением электронной подписи.

Третий вариант самый удобный и быстрый. В сервисе «Моё дело» есть для этого все условия, а электронную подпись мы делаем для клиентов бесплатно.

Что будет потом

Не позднее, чем через пять дней после того, как заявление будет получено ИФНС, налоговики должны выдать уведомление о постановке на учет в качестве плательщика ЕНВД.

Совет начинающим предпринимателям

Если с момент вашей регистрации еще не прошло 30 дней и вам не нужна работа с НДС, рекомендуем параллельно написать заявление на применение УСН, которую можно сочетать с ЕНВД.

Дело в том, что любой вновь зарегистрированный предприниматель автоматически считается применяющим ОСНО, а это уплата НДФЛ 13%, НДС и налога на имущество.

Даже если весь ваш бизнес относится только к ЕНВД, может возникнуть такая ситуация, когда понадобится провести одну операцию, не относящуюся к вмененному режиму. Это повлечет обязанность заплатить налоги и отчитаться по НДФЛ и НДС.

Если же вы будете числиться на УСН, пока нет операций на упрощенке нужно будет сдавать только нулевые декларации раз в год. Если пройдет операция вне ЕНВД, нужно будет лишь уплатить с ее налог и включить в годовую декларацию, а это проще.

В сервисе «Моё дело» вы сможете скачать не только ЕНВД-2, но и любые бланки, которые могут понадобиться в работе. База обширная и содержит формы документов на все случаи жизни. Мы поддерживаем ее в актуальном состоянии.

Хотите, чтобы отчетные и первичные документы даже не пришлось заполнять? Начните вести учет в интернет-бухгалтерии «Моё дело», и данные в эти документы будут подставляться автоматически. Благодаря этому вы сэкономите массу времени и застрахуете себя от ошибок.

Заявление о постановке на учет индивидуального предпринимателя в качестве налогоплательщика ЕНВД (форма № ЕНВД-2)

Для кого : для индивидуальных предпринимателей, чей вид деятельности подлежит ЕНВД

Документ, утвердивший форму: Приказ ФНС России от 11.12.2012 № ММВ-7-6/[email protected]

Срок сдачи : в течение пяти дней со дня начала осуществления деятельности, подлежащей ЕНВД

Как встать на учет в ФНС в качестве плательщика ЕНВД (снятие с учета)

Если организация желает применять в отношении некоторых видов деятельности налоговый режим ЕНВД, то необходимо встать на учет в налоговом органе в качестве плательщика единого налога на вмененный доход.

Постановка на учет в качестве плательщика ЕНВД

Особенность — несмотря на то, что организация или ИП могут уже стоять на учете в ФНС, при применении ЕНВД необходимо встать на учет в качестве плательщика именно этого вида налога.

Куда обращаться?

Вставать на учет в качестве плательщика ЕНВД нужно в отделение ФНС по месту осуществления предпринимательской деятельности.

Из этого правила есть несколько исключений, для которых постановку на учет необходимо выполнять по месту нахождения организации или по месту жительства индивидуального предпринимателя.

Исключение делается для следующих видов деятельности:

- Перевозка пассажиров и грузов автомобильным транспортом;

- Развозная и разносная розничная торговля;

- Размещение рекламы на транспорте (внутри и снаружи).

Постановка на учет в налоговый орган в качестве плательщика ЕНВД осуществляется на основании подачи заявления по установленной форме, в котором прописываются все виды деятельности, в отношении которых будет применять данный спецрежим.

Часто возникает ситуация, что организация решает применять единый налог на вмененный доход в отношении нескольких видов деятельности, которые осуществляются в разных территориальных округах, районах. При этом в каждом округе, районе может действовать свое отделение ФНС. В этом случае вставать на учет нужно в отделение, которое расположено по месту осуществления того вида деятельности, которое указано в заявлении первым.

Заявление о постановке на учет

Существуют типовые формы заявлений о постановке на учет в качестве налогоплательщиков единого налога на вмененный доход: форма ЕНВД-1 и ЕНВД-2.

Форма заявления ЕНВД-1 используется для заполнения организациями (юридическими лицами).

Форма ЕНВД-2 заполняется ИП.

Подать заявление необходимо в течение пяти рабочих дней с момента, когда начал применять налоговый режим ЕНВД. В бланке заявления о постановке на учет прописывает дата начала применения ЕНВД, с этой даты и будет поставлен на учет организация или ИП в качестве налогоплательщика по единому налогу на вмененный доход.

Снятие с учета в качестве плательщика ЕНВД

Организация или ИП должны осуществить снятие с учета в ФНС в случае, если перестали заниматься видом деятельности, в отношении которого применялся ЕНВД, либо организация или ИП решили перейти на другой налоговый режим.

В этом случае необходимо заполнить заявление о снятии с учета по установленной форме: ЕНВД-3 или ЕНВД4.

Первая форма заполняется организациями, вторая – индивидуальными предпринимателями.

Предоставить заявления в ФНС нужно в течение пяти рабочих дней с момента прекращение деятельности, в отношении которого применялся ЕНВД. При этом в заявлении указывается дата прекращения деятельности, это же датой и будет снят с учета налогоплательщик.

Если снятие с учета связано с переходом на другой налоговый режим, то в заявлении прописывается дата перехода. В течение пяти рабочих дней с этой даты нужно подать заявление. Налогоплательщик снимается с учета в день, указанный в заявлении.

Также причиной, по которой организация перестает быть плательщиком ЕНВД, может являться то, что организация или ИП перестают соответствовать условиям, для которых возможно применение данного спецрежима. В этом случае в течение пяти рабочих дней с последнего дня месяца, в котором допущено нарушение соответствия условиям, необходимо заполнить и подать заявление по установленной форме (ЕНВД-3 или ЕНВД-4). При этом организация или ИП будут сняты с учета с начала налогового периода, в котором они перестают применять режим ЕНВД и переходят на ОСН.

Получив заявление от налогоплательщика, ФНС в течение 5 дней должна направить уведомление о снятии с учета.

Если сроки подачи заявления пропущены

Важно помнить, что если организация (ИП) перестала заниматься видом деятельности, в отношении которого применяется режим, основанный на едином налоге на вмененный доход, и не подала заявление в установленный срок, то необходимо будет заполнять и подавать декларацию, уплачивать налог. (уплата и отчетность ЕНВД)

Такая ситуация случается довольно часто, налогоплательщики просто забывают о том, что налоговый орган нужно уведомлять о прекращении деятельности, не придают значения этому факту.

Если сроки подачи заявления о снятии с учета пропущены, то нужно все равно заполнить установленную форму и подать ее в ФНС позже.

Налоговый орган, получив заявление, снимет с учета налогоплательщика в последний день месяца, в котором подано заявление. Уведомление о снятии с учета налоговая также направит не ранее последнего дня месяца.

Если через какое-то время организация (ИП) вновь решит возобновит деятельность, попадающую под ЕНВД, то необходимо будет заново вставать на учет в ФНС, заполнять и подавать заявление по установленной форме. Как посчитать единый налог на вмененный доход?

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Вставать на учет по ЕНВД надо правильно. Не повторяйте чужих ошибок

На наш форум за советом обратилась представительница недавно зарегистрированного ИП, которому ИФНС грозит штрафом в размере 10 тыс. рублей.

ИП еще не успел начать деятельность – а уже штраф. Обидно, досадно.

1. Зарегистрировали ИП 22.01.18.

2.Основной ОКВЭД — грузоперевозки

3. На момент регистрации в собственности ИП имеется грузовой автомобиль

4. 30.01.18 подаем в налоговую документы на УСН и заявление на ЕНВД (ни одного рейса еще не сделали, ни одного договора не заключили)

Через некоторое время звонок от налоговой — мол, штраф 10 тыс. за несвоевременную постановку на учет в качестве плательщика ЕНВД (превысили установленные законом 5 дней)

Вопрос: какой день считать днем начала деятельности для ЕНВД при грузоперевозках и права ли налоговая?

Дело в том, что в заявлении ЕНВД-2 предприниматель, не задумываясь о последствиях, указал день своей регистрации как дату начала деятельности. Налоговики, принимая это как данность, зафиксировали факт просрочки, за что предусмотрен штраф.

Между тем по факту деятельность еще не началась, и сдавать заявление вообще было не нужно, так как согласно п.3 ст.346.28 заявление подается в течение 5 дней со дня начала применения ЕНВД. Если же деятельность, облагаемая ЕНВД, еще не началась, то и заявлять не о чем.

Подсказать предпринимателю пути входа из этой курьезной ситуации можно в теме форума «ЕНВД момент начала деятельности».

Письмо Федеральной налоговой службы от 27 февраля 2017 г. № СД-3-3/[email protected] “Ответ на обращение”

Федеральная налоговая служба, рассмотрев обращение по вопросу применения системы налогообложения в виде единого налога на вмененный доход (далее — ЕНВД) при оказании отдельных бытовых услуг, сообщает следующее.

Статьей 346.27 Налогового кодекса Российской Федерации (далее — Кодекс) (в редакции, действующей до 01.01.2017) определено, что для целей главы 26.3 Кодекса бытовыми услугами признаются платные услуги, оказываемые физическим лицам (за исключением услуг ломбардов и услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств), предусмотренные Общероссийским классификатором услуг населению, за исключением услуг по изготовлению мебели, строительству индивидуальных домов.

В соответствии с пунктом 3 статьи 346.28 Кодекса организации или индивидуальные предприниматели, изъявившие желание перейти на уплату ЕНВД, подают в налоговые органы в течение пяти дней со дня начала применения системы налогообложения, установленной главой 26.3 Кодекса, заявление о постановке на учет организации или индивидуального предпринимателя в качестве налогоплательщика ЕНВД.

Снятие с учета налогоплательщика ЕНВД при прекращении им предпринимательской деятельности, подлежащей налогообложению ЕНВД, переходе на иной режим налогообложения осуществляется на основании заявления, представленного в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности, облагаемой ЕНВД, или со дня перехода на иной режим налогообложения, или с последнего дня месяца налогового периода, в котором допущены нарушения требований, установленных подпунктами 1 и 2 пункта 2.2 статьи 346.26 Кодекса.

Форма заявления о снятии с учета индивидуального предпринимателя в качестве налогоплательщика ЕНВД (форма № ЕНВД-4) (далее — Заявление о снятии с учета) утверждена Приказом ФНС России от 11.12.2012 № ММВ-7-6/[email protected] «Об утверждении форм и форматов представления заявлений о постановке на учет и снятии с учета в налоговых органах организаций и индивидуальных предпринимателей в качестве налогоплательщиков ЕНВД, а также порядка заполнения этих форм».

Из обращения следует, что при осуществлении предпринимательской деятельности по оказанию услуг прачечных была избрана система налогообложения в виде ЕНВД. Поскольку в отношении оказания данных услуг юридическим лицам система налогообложения в виде ЕНВД применяться не может, было представлено в ИФНС России по городу Томску Заявление о снятии с учета, в котором в качестве причины снятия с учета указан код 4 — «Иное».

Порядком заполнения Заявления о снятии с учета предусмотрены несколько кодов причин снятия с учета, в частности код 1 — «В связи с прекращением предпринимательской деятельности», код 2 — «В связи с переходом на иной режим налогообложения» и код 4 — «Иное» (цифра 4 указывается в случае сообщения индивидуальным предпринимателем о прекращении отдельного вида предпринимательской деятельности и об адресе места осуществления этой деятельности).

Следовательно, указав на первой странице Заявления о снятии с учета с 31.05.2016, представленного в ИФНС России по городу Томску, в качестве причины снятия с учета цифру «4», соответствующую иной причине, и заполнив приложение к указанному Заявлению о снятии с учета, где отражаются код вида прекращенной предпринимательской деятельности и (или) адрес места ее осуществления, налоговый орган был уведомлен по месту постановки на учет в качестве налогоплательщика ЕНВД о прекращении осуществления не всей деятельности в целом, а только отдельного вида предпринимательской деятельности. При этом нормами Кодекса не предусмотрено формирование налоговым органом уведомления налогоплательщика о снятии его с учета в качестве плательщика ЕНВД в отношении отдельного вида осуществляемой деятельности.

Из представленного заключения УФНС России по Томской области следует, что при представлении в ИФНС России по городу Томску Заявления о снятии с учета с указанием кода причины снятия 2 — «В связи с переходом на иной режим налогообложения» 16.09.2016 ИФНС России по городу Томску провела регистрационные действия по снятию с учета в качестве плательщика ЕНВД.

По вопросу ошибочного представления налоговой отчетности по ЕНВД сообщаем следующее.

Исходя из пункта 1 статьи 346.29 Кодекса объектом налогообложения для применения ЕНВД признается вмененный доход налогоплательщика.

Отсутствие в налоговом периоде физических показателей, используемых для исчисления ЕНВД, означает прекращение предпринимательской деятельности, облагаемой данным налогом, и возникновение обязанности снятия с учета в качестве налогоплательщика в установленном пунктом 3 статьи 346.28 Кодекса порядке.

До снятия с учета в качестве налогоплательщика ЕНВД сумма налога исчисляется по соответствующему виду предпринимательской деятельности исходя из имеющихся физических показателей и базовой доходности в месяц.

Согласно пункту 3 статьи 346.29 Кодекса при исчислении ЕНВД в отношении предпринимательской деятельности в сфере оказания бытовых услуг применяется физический показатель «количество работников, включая индивидуального предпринимателя».

Из пункта 7 Информационного письма Президиума ВАС РФ от 05.03.2013 № 157 «Обзор практики рассмотрения арбитражными судами дел, связанных с применением положений главы 26.3 Налогового кодекса Российской Федерации» следует, что неосуществление в течение определенного налогового периода предпринимательской деятельности соответствующего вида не является основанием для освобождения плательщика ЕНВД от обязанностей представлять налоговую декларацию и уплачивать этот налог.

По вопросу уменьшения налоговых обязательств по ЕНВД вследствие представления уточненных налоговых деклараций сообщаем, что в настоящее время ИФНС России по Томскому району проводится камеральная налоговая проверка уточненных деклараций по ЕНВД за 1-4 кварталы 2013 года, 1-4 кварталы 2014 года, 1-4 кварталы 2015 года, 1 квартал 2016 года, представленных 29.12.2016.

При этом сумма излишне уплаченного налога может быть подтверждена налоговым органом только по результатам камеральной налоговой проверки представленных деклараций.

По вопросу выбора способов направления ответов на обращения сообщаем следующее.

В соответствии с пунктом 4 статьи 31 Кодекса документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, могут быть переданы налоговым органом лицу, которому они адресованы, или его представителю непосредственно под расписку, направлены по почте заказным письмом или переданы в электронной форме по телекоммуникационным каналам связи (далее — ТКС) через оператора электронного документооборота либо через личный кабинет налогоплательщика.

В соответствии с частью 4 статьи 10 Федерального закона от 02.05.2006 № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации» (далее — Закон № 59-ФЗ) ответ на обращение заявителя, поступившее в налоговые органы Российской Федерации в форме электронного документа, направляется либо в письменной форме по почтовому адресу, указанному в обращении, либо, по желанию заявителя, по адресу его электронной почты.

На основании изложенного, а также с учетом того, что обращения, направленные в адрес налогового органа, содержали только данные о почтовом адресе, при этом указанные обращения не содержали просьбу о направлении ответа по ТКС, после рассмотрения налоговым органом ответы на данные обращения в соответствии с требованиями Закона № 59-ФЗ направлялись на почтовый адрес, указанный при переписке.

Обзор документа

Рассмотрена следующая ситуация. При оказании услуг прачечных была избрана система налогообложения в виде ЕНВД. Поскольку в отношении данных услуг юрлицам ЕНВД применяться не может, в ИФНС России было представлено заявление о снятии с учета, в котором в качестве причины указан код 4 — «Иное».

Порядком заполнения заявления о снятии с учета предусмотрены несколько кодов причин. Это, в частности, код 1 — «В связи с прекращением предпринимательской деятельности», код 2 — «В связи с переходом на иной режим налогообложения» и код 4 — «Иное» (указывается в случае сообщения о прекращении отдельного вида деятельности и об адресе места ее осуществления).

Следовательно, указав на первой странице заявления в качестве причины снятия с учета цифру «4» и заполнив приложение, где отражаются код вида прекращенной деятельности и (или) адрес места ее осуществления, налоговый орган был уведомлен о прекращении не всей деятельности в целом, а только отдельного вида. При этом нормами НК РФ не предусмотрено формирование налоговым органом уведомления налогоплательщика о снятии его с учета в качестве плательщика ЕНВД в отношении отдельного вида деятельности.

Разъяснено также, что неосуществление в течение определенного периода деятельности не является основанием освободить плательщика ЕНВД от обязанностей представлять декларацию и уплачивать этот налог.

Сумма излишне уплаченного налога может быть подтверждена налоговым органом только по результатам камеральной проверки представленных деклараций.

В рассматриваемой ситуации обращения, направленные в адрес налогового органа, содержали только данные о почтовом адресе. Не была указана просьба направлять ответы по ТКС. Поэтому ответы на обращения направлялись на почтовый адрес.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Заявление о постановке на учет по ЕНВД для ИП

Такая система налогообложения, как единый налог на вмененный доход (ЕНВД), предполагает форму налогового режима, где налог уплачивается с установленной по формуле сумме вмененного дохода, а не действительной прибыли.

Направить заявление о постановке на учет по ЕНВД для ИП на 2018 год при регистрации следует не позже, чем через 5 рабочих дней с момента начала применения порядка налогообложения к новому оформленному физическому лицу. Об этом факте необходимо уведомить налоговый орган, территориально уполномоченный на совершение действий по месту жительства индивидуального предпринимателя, в указанные временные рамки, иначе ИП будет присвоен общий налоговый режим.

Налоговый орган в установленный пятидневный срок с момента получения заявки от ИП выдает уведомление о постановке на учет в качестве плательщика налога о ЕНВД. Датой начала действия системы налогообложения ЕНВД является дата, зафиксированная в заявлении о постановке на учет.

Ограничения при выборе ЕНВД, как системы налогообложения для ИП

В перечисленных случаях предприниматель не имеет предусмотренных НК РФ (на базе статьи 346.26) законных оснований, чтобы подать заявление о постановке на учет ИП в качестве налогоплательщика ЕНВД:

- Рабочий округ по территориальной принадлежности прописки заявителя, ведущего бизнес, не поддерживает ведение системы налоговой отчетности по ЕНВД на законодательном уровне по заявленному виду деятельности;

- Штат работников предприятия превышает своей численностью 100 человек;

- Оказание арендных услуг по передаче автозаправочных или газозаправочных станций;

- Осуществление работ по договору товарищества или по соглашению на доверительное управление собственностью;

- Индивидуальный предприниматель, ведущий рабочую деятельность в области обслуживания и общепита, располагает площадью зала по обслуживанию клиентов, превышающей допустимое показание — 150 кв. м.;

- Индивидуальный предприниматель, ведущий рабочую деятельность по транспортировке пассажиров и грузов имеет в штате более 20 автомашин;

- Индивидуальный предприниматель, ведущий рабочую деятельность по размещению постояльцев и проживанию арендаторов, предоставляет в наемное пользование объекты недвижимости, площадь каждого из которых больше допустимых 500 кв. м.

Несоответствие условиям присвоения ЕНВД за весь период работы может служить веским поводом для направления иска в судебный орган о преднамеренном нарушении законных действий в порядке системы налогообложения от контролирующего органа на основании внештатной проверки.

Прочие ограничения на рабочую деятельность по системе налогообложения ЕНВД накладывают на управляющие структуры муниципальных, городских и федеральных округов. Действующие ограничения прописаны в местных правовых актах, с которыми имеется возможность ознакомиться на официальном сайте ФНС.

Переход на ЕНВД при регистрации ИП

Подача обращения потенциального налогоплательщика о постановке на учет по системе ЕНВД производится на основании свидетельства о государственной регистрации нового ИП. Единовременный выбор системы налогообложения ЕНВД с подачей документов на регистрацию ИП — не корректен и подлежит отказу.

До того, как перейти на ЕНВД при регистрации ИП, необходимо полностью подготовить рабочую платформу не просто на основании правоустанавливающей документации, присвоенной на момент официального начала рабочей деятельности, но и с обусловленной организацией работы на базе договора аренды помещения или договора найма первого сотрудника. Данные мероприятия удостоверяют факт начала ведения предпринимательской деятельности.

Особенности ведения деятельности ИП на вмененной системе налогообложения

Если же деятельность ИП уже осуществляется, то переходить с другой системы налогообложения на ЕНВД возможно лишь 1 января каждого учетного года. Заблаговременно уведомлять о своих намерениях налоговый орган не требуется.

При системе ЕНВД возможно регистрировать совмещение режимов налогообложения, при ведении добавочного вида деятельности, не подлежащего на основании НК РФ регистрации на вмененке.

Параллельно рекомендуется регистрировать налоговый учет по второй системе — УСН, уведомление о присвоении которой подается в отдельном порядке, наряду с заявлением о переходе на вмененку. В перспективе данная операция снимет нагрузку по сдаче отчетности общего режима, если же дополнительный вид деятельности будет нести доход, в противном случае, достаточно будет ограничиться в рамках корректного налогообложения сдачей годовой нулевой декларации по УСН за учетный период вместе с декларацией по вмененной системе. Два совмещенных вида налогообложения служат упрощением процесса сдачи налоговой отчетности.

Оформление заявления на ЕНВД для ИП

Форма обращения для утверждения постановки на налоговый учет индивидуального предпринимателя в качестве плательщика единого вмененного налога устанавливается федеральной налоговой инспекцией.

На основании актов Налогового Кодекса РФ, использование системы налогообложения вмененного дохода установлено вплоть до 1 января 2018 г. Законодательный акт о продлении использования системы налогообложения ЕНВД вступил в силу до 2021 года, что является свидетельством отсутствия введения изменений по этому вопросу. Но данный факт не исключает возможности изменений бланка обращения о постановке на учет по вмененной системе (ЕНВД-2) и самого формата заполнения заявления.

Следует отслеживать все корректировки, введенные системой налогового законодательства.

Заполняться регистрационный экземпляр записи должен в строго указанной форме. Перейти по нижеуказанным ссылкам предлагается для более тщательного ознакомления с материалом:

Образец заполнения бланка ЕНВД-2 для индивидуальных предпринимателей

Как встать на учет в качестве плательщика ЕНВД

До 2013 года предприниматели автоматически были плательщиками ЕНВД при соответствующих видах деятельности. С 2013 года переход на ЕНВД носит добровольный характер, и если ИП или ООО не попадает под ограничения в части его применения, то на свое усмотрение вправе его применять.

В нашем сегодняшнем материале мы выясним, как встать на учет в качестве плательщика ЕНВД в 2017 году.

Порядок и правила поставки на учет ЕНВД

ИП и ООО могут встать на учет в качестве плательщика ЕНВД только по месту осуществления деятельности в рамках ЕНВД.

Если у ИП или ООО несколько магазинов, расположенных в разных городах, или районах города, то встать на учет ЕНВД необходимо в районной ФНС по месту нахождения каждого из магазинов.

Если вид деятельности в рамках ЕНВД не привязан к определенной территории, например, реклама на автотранспорте, то заявление на учет ЕНВД подается в ИФНС по месту регистрации ИП или ООО.

Способы перехода на ЕНВД

В добровольном порядке переход можно выполнить только с начала календарного года.

Если ИП или ООО не перешло на ЕНВД до 15 января 2018 года, то сделать это можно будет, только в 2019 году.

Для того, начать работу на ЕНВД в 2018 году, необходимо подать заявление до 5 января 2018 года:

- для ИП по форме ЕНВД-2;

- для юридического лица по форме ЕНВД-1 .

При добавлении нового вида деятельности, при котором возможно применять ЕНВД, можно совмещать ЕНВД и УСН.

В этом случае подается заявление в срок не позже 5-ти дней с начала применения ЕНВД:

- для ИП по форме ЕНВД-2;

- для юридического лица по форме ЕНВД-1 .

Если место деятельности на ЕНВД отличается от места регистрации ИП или ООО, необходимо перед подачей заявления на применение ЕНВД или одновременно подавать следующие документы:

В течение пяти дней со дня получения заявления о постановке на учет ООО или ИП в качестве налогоплательщика единого налога, налоговый орган обязан выдать уведомление о постановке на учет ЕНВД. Датой постановки на учет в качестве налогоплательщика единого налога является дата, указанная в заявлении, поданном ИП или ООО о постановке на учет в качестве налогоплательщика единого налога.

Отчитываться и уплачивать ЕНВД необходимо по месту подачи заявления в качества плательщика ЕНВД.

Снятие с учета ЕНВД

Итак, как встать на ЕНВД, выяснили. В завершение несколько слов о том, как перестать быть плательщиком ЕНВД.

Для снятия с учета ЕНВД:

- ИП подают заявление по форме ЕНВД-4;

- ООО подают заявление по форме ЕВНД-3 .

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК — 74999385226. СПБ — 78124673429. Регионы — 78003502369 доб. 257

Мария, добрый день.

Вы перепутали понятия «перейти на ЕНВД» и начать «применять ЕНВД».

Начать применять ЕНВД можно не только с 1 января, а вот перейти с другой системы налогообложения на ЕНВД можно только с начала календарного года.

Например, перейти с УСН на любую систему налогообложения в течение года нельзя. Привожу цитату НК РФ Статья 346.13 п 3. «Налогоплательщики, применяющие упрощенную систему налогообложения, не вправе до окончания налогового периода перейти на иной режим налогообложения, если иное не предусмотрено настоящей статьей.»

Если Вы утратили право применения УСН, то Вы можете перейти в течение года только на ОСНО.

Аналогично с другими режимами налогообложения – сменить их можно только с начала календарного года.

Если Вы добавили еще один вид деятельности в течение года, по которому не применяли, например, УСН, то Вы праве по этому виду деятельности подать заявление на применение ЕНВД в течение года (в течение 5-ти дней после начала деятельности на ЕНВД).

Таким образом, перейти на ЕНВД и начать применять ЕНВД -различные понятия.

Инна, добрый день. Прочитайте письмо Министерства финансов РФ № 03-11-11/29241 от 24.07.2013, в котором сказано, что по одному и тому же виду деятельности нельзя одновременно применять ЕНВД и УСН. Так что у Вас будет нарушение, если Вы будете одни и те же услуги оказывать организациям на УСН и населению на ЕНВД. В таком случае даже 1 января не поможет.

В письме приведен пример с розничной торговлей, но если и это Вам покажется странным, отправьте письмо в ИФНС для более точного ответа.

Еще раз повторю цитату из НК РФ (Статья 346.13. Порядок и условия начала и прекращения применения упрощенной системы налогообложения):

3. Налогоплательщики, применяющие упрощенную систему налогообложения, не вправе до окончания налогового периода перейти на иной режим налогообложения, если иное не предусмотрено настоящей статьей.

6. Налогоплательщик, применяющий упрощенную систему налогообложения, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения.

Цитата (Статья 346.19. Налоговый период. Отчетный период):

1. Налоговым периодом признается календарный год.