Покупка жилья у родственников: когда имущественный НДФЛ-вычет получить нельзя

Мы благодарим за предложенную тему статьи бухгалтера Татьяну Малышеву, г. Пенза.

То, что при покупке жилья у взаимозависимого лица имущественный вычет не предоставляется, в НК записано давн о подп. 2 п. 1 ст. 220 НК РФ . Но с 2012 г. появилось новое определение взаимозависимых лиц. Посмотрим, что изменилось.

Жилье куплено до 2012 г.

В период до 2012 г. взаимозависимыми признавались супруги, родственники и лица, состоящие в отношениях свойства по семейному законодательств у ст. 20 НК РФ . Но об отношениях свойства в семейном законодательстве ничего не сказано. Минфин же разъяснял, что физическое лицо и родственники его жены/ мужа, а также родственники супругов между собой — взаимозависим ы Письмо Минфина от 31.01.2012 № 03-04-08/9-12, направлено Письмом ФНС от 19.04.2012 № ЕД-4-3/[email protected] . Причем КС такую позицию признал правомерно й п. 2 мотивировочной части Кассационного определения КС от 21.12.2011 № 1710-О-О . Выходит, что, купив квартиру до 2012 г., например, у дяди своего мужа, получить с ее стоимости вычет по НДФЛ вы могли, только если бы предварительно развелис ь Письмо ФНС от 23.04.2012 № ЕД-4-3/[email protected] .

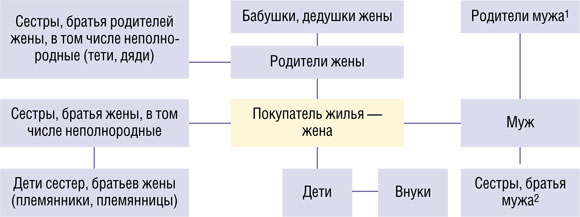

Для примера рассмотрим ситуацию, когда супруга в 2011 г. приобрела квартиру и решила заявить вычет. На схеме указаны родственники и свояки, которые в соответствии с разъяснениями Минфина признаются взаимозависимыми лицами по отношению к ней Письмо Минфина от 31.01.2012 № 03-04-08/9-12, направлено Письмом ФНС от 19.04.2012 № ЕД-4-3/[email protected] .

И это не исчерпывающий список. Можно продолжать эту цепочку «взаимозависимых» свояков и дальше.

Жилье куплено в 2012 г. и позднее

Сегодня для целей получения имущественного вычета взаимозависимыми лицами признаются покупатель с его супругом, родителями, детьми (в том числе усыновленными), полнородными и неполнородными братьями и сестрам и подп. 11 п. 2 ст. 105.1 НК РФ . То есть в качестве взаимозависимых лиц рассматриваются конкретные близкие родственники физического лица (далеко не все) и его супруг. Поэтому при покупке жилья у свекра, тещи и других родственников второй половины вы вполне можете претендовать на имущественный выче т Письма Минфина от 29.06.2012 № 03-04-05/5-801, от 03.04.2012 № 03-04-05/7-428 . Данная норма определения взаимозависимых лиц применяется к сделкам купли-продажи жилья, заключенным начиная с 1 января 2012 г. п. 1 ст. 4 Закона от 18.07.2011 № 227-ФЗ ; Письмо ФНС от 19.11.2012 № ЕД-4-3/[email protected]

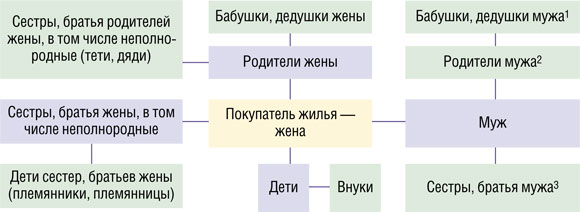

Как видим, нынешние критерии взаимозависимости более четкие, и под них подпадает меньшее количество людей. Схема взаимозависимых лиц для ситуации, когда жилье куплено в 2012 г. и позднее, представлена ниже. Синим цветом выделены взаимозависимые лица по отношению к покупателю жилья.

Вычет частично предоставили, а потом попросили вернуть деньги

На практике такая ситуация случается нередко. Налогоплательщик заявил имущественный вычет по квартире, купленной у родственника или свояка до 2012 г., частично ему вернули НДФЛ. Но в следующем году инспекция выявила между продавцом и покупателем отношения родства или свойства и отказала в предоставлении оставшейся части вычета. Более того, в связи с тем что вычет, по мнению инспекции, был предоставлен неправомерно, налогоплательщика просят вернуть деньги, уже перечисленные ему из бюджета в рамках вычета. Что делать?

Можно попытаться поспорить с налоговиками в суде. Иногда суды встают на сторону граждан, приходя к выводу, что отказ в предоставлении вычета распространяется только на те ситуации, когда речь идет о злоупотреблении правом на вычет с целью получения экономической выгод ы Апелляционные определения Тульского облсуда от 11.10.2012 № 33-2528, от 11.10.2012 № 33-2527; Определение Самарского облсуда от 01.02.2012 № 33-961 . То есть если бы жилье в действительности продавалось по заниженной цене или вовсе не было оплачено (сделка была бы проведена только на бумаге). Однако чаще судьи поддерживают налоговиков и указывают, что факта взаимозависимости достаточно для отказа в вычет е Определение Ленинградского облсуда от 21.02.2013 № 33-426/2013; Апелляционное определение Омского облсуда от 14.11.2012 № 33-6867/2012; Кассационные определения Смоленского облсуда от 28.02.2012 № 33-756; Суда Ханты-Мансийского АО — Югры от 31.01.2012 № 33-380/2012 .

Если суд вы проиграете, вам нужно будет вернуть перечисленные в рамках имущественного вычета суммы налога. Приятно, что налоговики хотя бы не штрафуют за неуплату налога лиц, которые пытались получить вычет (ведь при ошибочном предоставлении вычета сформировалась недоимка по НДФЛ), и не начисляют пени на сумму этого налог а ст. 109 НК РФ .

Если вы стали собственником жилья по договору уступки прав требования на еще не достроенное жилье, то не важно, уступило ли вам права взаимозависимое лицо или нет Письма Минфина от 07.03.2013 № 03-04-05/4-194, от 12.12.2012 № 03-04-05/4-1390 . Ведь по итогам жилье приобретается у застройщика.

Допустим, вы вернули в бюджет деньги, полученные в результате ошибочно предоставленного вычета. Сможете ли вы при покупке другого жилья воспользоваться вычетом, ведь право на него предоставляется раз в жизни?

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“ Если гражданину частично был предоставлен имущественный вычет по доходам со стоимости приобретенной квартиры, а затем он был вынужден вернуть полученные в рамках вычета средства по решению налогового органа, то при покупке другого жилья гражданин сможет заявить имущественный вычет. Ведь фактически деньги ему в итоге не возвращались, и считать его реализовавшим право на получение такого вычета никак нельз я ” .

Положен ли налоговый вычет при покупке квартиры у родственника? Узнаем можно ли законным путем получить льготы

Не всем лицам, совершающим имущественную сделку с родственником, известно о том, что вопрос об имущественном вычете здесь будет поставлен под сомнение. Рассмотрим основные подводные камни этой процедуры и возможности, которыми можно их обойти.

Законодательные акты

Согласно статьям 220 и 222 НК РФ, при покупке объекта недвижимости налогоплательщики РФ вправе претендовать на имущественный возврат 13% стоимости приобретенного жилья. Однако если состоялась покупка квартиры у родственников, налоговый вычет может быть отменен.

НК РФ Статья 222. Полномочия законодательных (представительных) органов субъектов Российской Федерации по установлению социальных и имущественных вычетов

В пределах размеров социальных налоговых вычетов, установленных статьей 219 настоящего Кодекса, и имущественных налоговых вычетов, установленных статьей 220 настоящего Кодекса, законодательные (представительные) органы субъектов Российской Федерации могут устанавливать иные размеры вычетов с учетом своих региональных особенностей.

Лица, при покупке недвижимости, у которых нельзя притязать на налоговую льготу по причине родства, называются взаимозависимыми. Регламент действия данного ограничения в действующем налоговом законодательстве дан в статье 105.1 НК РФ, где в п.2 указан перечень таковых.

То же оглашается в положениях п. 5 статьи 220 НК РФ, которая регулирует правила и нормы предоставления имущественного возврата и запрещает применять налоговую льготу близким родственникам.

Список близких родственников, действующий на текущий момент, определяется статьей 14 Семейного Кодекса РФ.

СК РФ, Статья 14. Обстоятельства, препятствующие заключению брака

Не допускается заключение брака между:

- лицами, из которых хотя бы одно лицо уже состоит в другом зарегистрированном браке;

- близкими родственниками (родственниками по прямой восходящей и нисходящей линии (родителями и детьми, дедушкой, бабушкой и внуками), полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами);

- усыновителями и усыновленными;

- лицами, из которых хотя бы одно лицо признано судом недееспособным вследствие психического расстройства.

Условия получения

Существуют общие нормативы, не предоставляющие льготу следующим категориям населения:

- не работающим студентам дневного отделения;

- не работающим пенсионерам, в том числе – инвалидам;

- иным безработным гражданам.

Покупка до 2012 года и после

В зависимости от срока приобретения жилья, установлены различные категории родственников, оформление сделки с которыми отменяет право на получение вычета. До 2012 года существовавшее в налоговом праве положение опиралось на отмену налоговых льгот для:

- взаимозависимых родственников;

- находящихся в отношении свойства родства.

К первой категории относились не только близкие родственники, но и те, родственные связи с которыми могли быть фактически прослежены. Ко второй категории относились родственники по линии мужа (жены), опосредованно принадлежащие к единой родовой ветви.

С принятием нового налогового законодательства в 2012 году, перечень взаимозависимых родственников существенно сузился, теперь в него входят лишь лица первого круга родства, а ограничения при покупке недвижимости у лиц, находящихся в отношениях свойства родства, были отменены.

Таблица близости родства

Перечисленные отношения можно рассмотреть в приведенной ниже таблице.

- родители;

- дети;

- супруги;

- усыновители;

- усыновленные.

- бабушки;

- дедушки;

- братья;

- сестры;

- дяди;

- тети;

- племянники.

- родители супруга;

- братья и сестры супруга;

- дети от первого брака супруга.

Можно ли получить налоговый вычет при покупке квартиры у родственника?

Иногда квартирные вопросы решаются через родственный обмен. К бабушкам и дедушкам, имеющим большую жилплощадь, переселяется молодая семья внуков или детей. А престарелые граждане переезжают в помещение поменьше.

В этом случае, имущественный возврат не предусмотрен.

То же касается лиц, состоящих в родстве и передающих квартиры договором дарения. Здесь родство играет роль инструмента, отменяющего налог по усмотрению налогового органа, но возврат так же не полагается.

В другом случае граждане проводят имущественную сделку, сопровождающуюся традиционным составлением купчей и ее регистрацией в Росреестре, но при подаче заявления в налоговую инспекцию, скрывают свое родство.

Многие покупатели, оказавшиеся в таких ситуациях, хотели бы понимать степень противозаконности таких действий и уровень ответственности, который может наступить в качестве правовых последствий.

К налоговым преступлениям данное действие относиться не будет в том случае, если заявитель добросовестно заблуждался. Если же он получил налоговый вычет при покупке квартиры родственниками и заявит, что скрыл родство намеренно, из корыстных побуждений, ответственность может перерасти в уголовную.

По решению суда с нарушителей могут быть взысканы штрафы за пользование не принадлежащими им деньгами (ст. 350 ГК РФ). В этом случае они рассчитываются в размере процентной ставки годовых, применяющихся Сбербанком РФ.

ГК РФ Статья 350. Реализация заложенного имущества при обращении на него взыскания в судебном порядке

- Реализация заложенного имущества, на которое взыскание обращено на основании решения суда, осуществляется путем продажи с публичных торгов в порядке, установленном настоящим Кодексом и процессуальным законодательством, если законом или соглашением между залогодержателем и залогодателем не установлено, что реализация предмета залога осуществляется в порядке, установленном абзацами вторым и третьим пункта 2 статьи 350.1 настоящего Кодекса.

- При обращении взыскания на заложенное имущество в судебном порядке суд по просьбе залогодателя, являющегося должником по обязательству, при наличии уважительных причин вправе отсрочить продажу заложенного имущества с публичных торгов на срок до одного года.

Отсрочка не освобождает должника от возмещения возросших за время отсрочки убытков кредитора, процентов и неустойки.

При определенных обстоятельствах допускается продажа квартиры зятю или снохе вместо собственной дочери или сына. В таком случае можно претендовать на вычеты при покупке квартиры у родственников в силу отмены положений старого законодательства об ограничении по свойствам родства.

Эта процедура будет полностью законна, при условии согласия налоговой инспекции с тем, что она проведена добросовестно и не имела целью притязание на налоговый вычет за покупку квартиры у родственников.

Независимо от того, кто из супругов является собственником приобретенной в браке квартиры, при разводе совместно нажитое имущество делится поровну (ст.35 СК РФ).

СК РФ, Статья 35. Владение, пользование и распоряжение общим имуществом супругов

- Владение, пользование и распоряжение общим имуществом супругов осуществляются по обоюдному согласию супругов.

- При совершении одним из супругов сделки по распоряжению общим имуществом супругов предполагается, что он действует с согласия другого супруга.

Сделка, совершенная одним из супругов по распоряжению общим имуществом супругов, может быть признана судом недействительной по мотивам отсутствия согласия другого супруга только по его требованию и только в случаях, если доказано, что другая сторона в сделке знала или заведомо должна была знать о несогласии другого супруга на совершение данной сделки.

Супруг, чье нотариально удостоверенное согласие на совершение указанной сделки не было получено, вправе требовать признания сделки недействительной в судебном порядке в течение года со дня, когда он узнал или должен был узнать о совершении данной сделки.

Оформление договора уступки – единственный вариант, согласно которому действия сторон укладываются в русло законодательных источников. Несмотря на то, что в данном случае используются основания, применимые к договору купли-продажи, согласно положениям п.4 ст. 454 ГК РФ, налоговое право не рассматривает данные виды сделок идентичными.

ГК РФ Статья 454. Договор купли-продажи

Основное различие в том, что при составлении договора цессии покупателю объекта передается лишь пакет бумаг, регулирующий правоспособность получения строящегося объекта.

Единственным недостатком этого способа приобретения квартиры в новостройке является его ограниченность и распространение только на строящееся жилье.

Пошаговая инструкция переуступки вторичного жилья

Так как налоговый вычет при покупке квартиры у родственников по ДДУ является самым оптимальным, его целесообразно рассмотреть более подробно. Пошаговый алгоритм будет следующим:

- Договорившись с близким родственником о покупке его квартиры, привлечь к процедуре третье лицо.

- Между лицом, выступающим в роли продавца, и третьим лицом заключить предварительный договор (ПДКП) купли-продажи квартиры.

- После этого оформить договор переуступки права покупки между третьим лицом и покупателем, на основании составленного ранее ПДКП.

- Вернуть уплаченные по ПДКП в качестве задатка денежные средства, рассчитаться с продавцом.

- Зарегистрировать договор переуступки в Росреестре.

- Вступить в права собственности.

- Через год подать в отделение УФНС заявление о предоставлении налогового вычета, или оформить его получение у работодателя.

Скачать заявление на предоставление налогового вычета при покупке квартиры: бланк, образец заполнения.

Образец заполнения заявления на получение налогового вычета

Далее рекомендуем посмотреть видео о сделках между родственниками, если вы планируете получить налоговый вычет:

Представленные в данной статье положения, помогут ориентироваться при покупке квартиры у родственника, с последующим оформлением налоговой льготы.

Купля-продажа между близкими родственниками и налог

Участник программы «Работаю честно»

Алексей, существует имущественный вычет для ПРОДАВЦА и имущественный вычет для ПОКУПАТЕЛЯ. В описанном Вами случае мать-продавец сможет уменьшить свою налогооблагаемую базу двумя способами по своему выбору: на 1 млн.руб или на сумму фактически произведенных и документально подтвержденных расходов, связанных с приобретением квартиры. Т.о., налог с доходов при продаже квартиры можно свести к нулю.

Имущественный вычет, касающийся покупателя, позволяет ему вернуть часть уплаченных денег при покупке квартиры. В данной ситуации сын-покупатель не сможет воспользоваться вычетом, т.к. сделка совершена между взаимозависимыми лицами.

Участник программы «Работаю честно»

Все смешалось, люди, кони.

Алексей, Наталья всё абсолютно правильно расписала, но, думается мне, не лишним для вас будет зайти к Петербургским специалистам лично, и получить полноценную консультацию — уж больно много вы всего в вашем вопросе насмешивали несовместимого..

Алексей, название ст.220 — ключ к ответу на Ваш вопрос. Все перечисленные в статье способы — это варианты налоговых вычетов. Вообще говоря, их 2: связанный с покупкой (использование ежегодно) и с продажей (один раз в жизни). При этом связанный с продажей вычет предусмотрен в альтернативной форме: ИЛИ 1 млн.руб., ИЛИ «расходы, связанные с получением дохода» . Вычет, связанный с покупкой — 2 млн.руб.

Хорошая новость: мать имеет право понизить налогооблагаемую базу на сумму инвестиции, т.е. налог в связи с продажей не платить.

Плохая новость: сын не имеет права на налоговый вычет, т.к. он с матерью являются лицами взаимозависимыми. В качестве утешения могу заметить: если из документов и имеющихся в налоговой сведений не вытекает, что стороны сделки — мать и сын, оформление вычетов не вызовет у Вас никаких затруднений.

Я 3 июля у нас в АВЕНТИНЕ как раз читаю семинар для населения о налогах. Если есть вопросы — приходите.

Можно ли получить налоговый вычет при покупке квартиры у родственников

Последнее обновление 2018-01-01 в 11:25

Налогоплательщик, уплачивающий на территории РФ налог с доходов (кроме дивидендов) по ставке 13% вправе получить имущественный вычет в сумме до 2 000 000 рублей, если приобретает жилье в собственность за свои, либо заёмные денежные средства.Некоторые категории граждан, перечисленные в п.3 ст. 224 НК РФ, хотя и получающие доходы, облагаемые по ставке 13 %, не могут получить такой вычет.

Однако, иногда встаёт вопрос: «Можно ли получить налоговый вычет при покупке квартиры у родственников?».

Чтобы ответить на него, необходимо разобраться в первую очередь, кого для целей налогообложения законодатель относит к родственникам или, как говорит НК РФ, взаимозависимым лицам.

Согласно п.11 ч.2 ст.105.1 НК РФ к взаимозависимым лицам отнесены:

- жена (муж);

- родители (усыновители),

- дети (усыновленные),

- полнородные и неполнородные (когда общие отец или мать) братья и сестры,

- опекун и подопечный.

Сделка между ними считается заключенной под влиянием зависимости, что сказывается на цене, покупаемого жилого помещения в большую или меньшую сторону.

Кроме сделки купли-продажи могут подписываться и иные сделки, в том числе и между родственниками и налоговое законодательство по-разному регулирует возникающие правоотношения.

Налоговые льготы при заключении договора дарения квартиры с близким родственником

Согласно ст.572 ГК РФ договор дарения признаётся безвозмездной сделкой и единственный кто получает подарок, считается получившим доход, а противоположная сторона как бы несёт расходы. Поэтому для целей налогообложения именно одаряемый, а не даритель, обязан уплатить налог в размере 13% от стоимости подарка.

Однако, законодатель предусмотрел основание для освобождения от уплаты данного налога, если стороны сделки приходятся близкими родственниками, круг которых определен в абз.2 п.18.1 ст.217 НК РФ. К этим правоотношениям применяются нормы Семейного кодекса РФ и круг лиц расширен. К указанным выше лицам добавляются ещё бабушка, дедушка и внуки.

Пример

Данные отношения между родственниками не попадают под общую норму об имущественных вычетах. Здесь, предусмотрено именно освобождение от обязанности платить налог.

Пример

Налоговый вычет при заключении договора купли-продажи с близким родственником

Покупатель может рассчитывать на получение вычета.

Пример

В судебной практике имели место случаи до 2012 года, когда судебные органы вставали на сторону налогоплательщика и взыскивали причитающиеся суммы к возврату. Однако на сегодняшний день, к сделкам совершенным после 01.01.2012 года подобную практику применить нельзя. Об этом письмо МФ РФ от 31.01.2012 №03-04-08/9-12, доведенное до налоговых органов письмом ФНС России от 19.04.2012 №ЕД-4-3/[email protected]

В 2018 году налоговый вычет при покупке квартиры у родственников не претерпел никаких изменений.

Возврат налога при покупке квартиры у родственников

Несмотря на сложившуюся уже длительное время практику, постоянно возникает вопрос как возвратить НДФЛ при покупке квартиры у родственников, так как нет ничего проще, чем заключить выгодный договор именно с родным человеком.

В некоторых случаях сотрудники ИФНС просят составить документ, в котором сообщить, что Вы не состоите с продавцом в близких отношениях, так как не положен налоговый вычет при покупке квартиры у родственника.

Но не стоит расстраиваться. Практически из любой ситуации есть выход. Можно, к примеру, перепродать квартиру через третьих лиц.

Пример

Налоговый вычет при покупке квартиры у свекрови или тёщи

Ранее законодатель относил отношения невестка – свекровь, зять – тёща, к отношениям свойства. На сегодняшний день данное понятие исключено из Налогового кодекса РФ.

Но и здесь есть свои особенности. Если есть свекровь и тёща, значит есть и супруги состоящие в браке. А как известно, наличие зарегистрированного брака влияет на режим совместной собственности. При заключении договора с одной стороны которого свекровь, а с другой супруги, в предоставлении вычета может быть отказано. Потому что с одним из супругов (доли которых не определены) женщина состоит в близких отношениях.

Находчивые граждане для получения вычета нашли выход и в этой ситуации путём заключения брачных договоров, согласно которых имущество переходит в собственность только одного супруга, не состоящего в родстве с продавцом.

Пример

В практике встречаются случаи, когда недвижимость продаётся через третьих лиц, но денежные средства за купленную квартиру платятся напрямую. В этой ситуации, имущественный вычет, если деньги перечислены близким родственникам, не полагается, и не будет предоставлен.

В соответствии с п.7 ст.105.1 НК РФ по заявлению ИФНС суд может признать и иных лиц зависимыми друг от друга, которые не указаны в части 2 статьи 105.1 НК РФ, если на существо сделки, а в данном случае на цену продаваемой недвижимости оказало влияние нахождение лиц в свойстве. Обязанность доказывания этого обстоятельства будет полностью возложена на сторону заявителя. Но практика показывает, что ИФНС практически с подобными требованиями не обращается.

Вычет по договору с отцом или матерью, дочерью или сыном

Конец всем спорам положил Верховный Суд РФ, который в своём определении от 3 июня 2015 г. № 38-КГ15-3 подробно разъяснил о невозможности воспользоваться вычетом в таких ситуациях.

Это правило, конечно, не распространяется на случаи заключения сделки между мачехой или отчимом, с одной стороны и пасынком (падчерицей) с другой стороны. Формально, указанные лица могут называться матерью и отцом, дочерью либо сыном, но юридически они не будут находиться в родственных отношениях.

Как налоговая узнает что квартира куплена у родственника

Часто бывают случаи, когда по фамилиям и другим данным сотрудники налоговой инспекции не могут определить состоят ли лица в каких-либо отношениях между собой, и допустим не предложили Вам в заявлении указать, что Вы не являетесь родственниками с продавцом недвижимости.

В этой ситуации, если станет известно о наличии родственных связей, на Вас может быть возложена обязанность по возврату полученного налога.

А в случае, когда разъяснялся порядок получения вычета и Вы сообщили, что не являетесь родственниками, в зависимости от суммы полученных денежных средств из бюджета может наступить ответственность вплоть до уголовной.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(422 оценок, средняя: 4,57)

Можно ли получить налоговый вычет при покупке квартиры у родственников

Последнее обновление 2018-01-01 в 11:25

Налогоплательщик, уплачивающий на территории РФ налог с доходов (кроме дивидендов) по ставке 13% вправе получить имущественный вычет в сумме до 2 000 000 рублей, если приобретает жилье в собственность за свои, либо заёмные денежные средства.Некоторые категории граждан, перечисленные в п.3 ст. 224 НК РФ, хотя и получающие доходы, облагаемые по ставке 13 %, не могут получить такой вычет.

Однако, иногда встаёт вопрос: «Можно ли получить налоговый вычет при покупке квартиры у родственников?».

Чтобы ответить на него, необходимо разобраться в первую очередь, кого для целей налогообложения законодатель относит к родственникам или, как говорит НК РФ, взаимозависимым лицам.

Согласно п.11 ч.2 ст.105.1 НК РФ к взаимозависимым лицам отнесены:

- жена (муж);

- родители (усыновители),

- дети (усыновленные),

- полнородные и неполнородные (когда общие отец или мать) братья и сестры,

- опекун и подопечный.

Сделка между ними считается заключенной под влиянием зависимости, что сказывается на цене, покупаемого жилого помещения в большую или меньшую сторону.

Кроме сделки купли-продажи могут подписываться и иные сделки, в том числе и между родственниками и налоговое законодательство по-разному регулирует возникающие правоотношения.

Налоговые льготы при заключении договора дарения квартиры с близким родственником

Согласно ст.572 ГК РФ договор дарения признаётся безвозмездной сделкой и единственный кто получает подарок, считается получившим доход, а противоположная сторона как бы несёт расходы. Поэтому для целей налогообложения именно одаряемый, а не даритель, обязан уплатить налог в размере 13% от стоимости подарка.

Однако, законодатель предусмотрел основание для освобождения от уплаты данного налога, если стороны сделки приходятся близкими родственниками, круг которых определен в абз.2 п.18.1 ст.217 НК РФ. К этим правоотношениям применяются нормы Семейного кодекса РФ и круг лиц расширен. К указанным выше лицам добавляются ещё бабушка, дедушка и внуки.

Пример

Данные отношения между родственниками не попадают под общую норму об имущественных вычетах. Здесь, предусмотрено именно освобождение от обязанности платить налог.

Пример

Налоговый вычет при заключении договора купли-продажи с близким родственником

Покупатель может рассчитывать на получение вычета.

Пример

В судебной практике имели место случаи до 2012 года, когда судебные органы вставали на сторону налогоплательщика и взыскивали причитающиеся суммы к возврату. Однако на сегодняшний день, к сделкам совершенным после 01.01.2012 года подобную практику применить нельзя. Об этом письмо МФ РФ от 31.01.2012 №03-04-08/9-12, доведенное до налоговых органов письмом ФНС России от 19.04.2012 №ЕД-4-3/[email protected]

В 2018 году налоговый вычет при покупке квартиры у родственников не претерпел никаких изменений.

Возврат налога при покупке квартиры у родственников

Несмотря на сложившуюся уже длительное время практику, постоянно возникает вопрос как возвратить НДФЛ при покупке квартиры у родственников, так как нет ничего проще, чем заключить выгодный договор именно с родным человеком.

В некоторых случаях сотрудники ИФНС просят составить документ, в котором сообщить, что Вы не состоите с продавцом в близких отношениях, так как не положен налоговый вычет при покупке квартиры у родственника.

Но не стоит расстраиваться. Практически из любой ситуации есть выход. Можно, к примеру, перепродать квартиру через третьих лиц.

Пример

Налоговый вычет при покупке квартиры у свекрови или тёщи

Ранее законодатель относил отношения невестка – свекровь, зять – тёща, к отношениям свойства. На сегодняшний день данное понятие исключено из Налогового кодекса РФ.

Но и здесь есть свои особенности. Если есть свекровь и тёща, значит есть и супруги состоящие в браке. А как известно, наличие зарегистрированного брака влияет на режим совместной собственности. При заключении договора с одной стороны которого свекровь, а с другой супруги, в предоставлении вычета может быть отказано. Потому что с одним из супругов (доли которых не определены) женщина состоит в близких отношениях.

Находчивые граждане для получения вычета нашли выход и в этой ситуации путём заключения брачных договоров, согласно которых имущество переходит в собственность только одного супруга, не состоящего в родстве с продавцом.

Пример

В практике встречаются случаи, когда недвижимость продаётся через третьих лиц, но денежные средства за купленную квартиру платятся напрямую. В этой ситуации, имущественный вычет, если деньги перечислены близким родственникам, не полагается, и не будет предоставлен.

В соответствии с п.7 ст.105.1 НК РФ по заявлению ИФНС суд может признать и иных лиц зависимыми друг от друга, которые не указаны в части 2 статьи 105.1 НК РФ, если на существо сделки, а в данном случае на цену продаваемой недвижимости оказало влияние нахождение лиц в свойстве. Обязанность доказывания этого обстоятельства будет полностью возложена на сторону заявителя. Но практика показывает, что ИФНС практически с подобными требованиями не обращается.

Вычет по договору с отцом или матерью, дочерью или сыном

Конец всем спорам положил Верховный Суд РФ, который в своём определении от 3 июня 2015 г. № 38-КГ15-3 подробно разъяснил о невозможности воспользоваться вычетом в таких ситуациях.

Это правило, конечно, не распространяется на случаи заключения сделки между мачехой или отчимом, с одной стороны и пасынком (падчерицей) с другой стороны. Формально, указанные лица могут называться матерью и отцом, дочерью либо сыном, но юридически они не будут находиться в родственных отношениях.

Как налоговая узнает что квартира куплена у родственника

Часто бывают случаи, когда по фамилиям и другим данным сотрудники налоговой инспекции не могут определить состоят ли лица в каких-либо отношениях между собой, и допустим не предложили Вам в заявлении указать, что Вы не являетесь родственниками с продавцом недвижимости.

В этой ситуации, если станет известно о наличии родственных связей, на Вас может быть возложена обязанность по возврату полученного налога.

А в случае, когда разъяснялся порядок получения вычета и Вы сообщили, что не являетесь родственниками, в зависимости от суммы полученных денежных средств из бюджета может наступить ответственность вплоть до уголовной.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(422 оценок, средняя: 4,57)

Купля-продажа квартиры между родственниками: будет ли налоговый вычет

Здравствуйте. Моя мама купила квартиру у меня (дочери) за 2600, часть денег 700т за счет субсидии от государства, оставшуюся часть денег 1800 перечислила мне на р/с. Хочет ее продать, в собственности получается менее 5 лет. Сможет ли моя мама при продаже квартиры воспользоваться вычетом, если да то в каком размере? Фактически понесенные расходы — 2600 или 1 млн. или вообще не положен вычет?

Чтобы понять, какой можно применить налоговый вычет при покупке квартиры у родственников, нужна дополнительная информация.

В первую очередь, хотелось бы уточнить, в каком году были совершены сделки по покупке и продаже данной квартиры. Если право собственности на имя Вашей мамы зарегистрировано до 01.01.2016 г., то применяется правило “трехлетнего срока”, согласно которому доход от продажи не подлежит налогообложению в случае нахождения квартиры в собственности более трех лет.

Также при расчете следует учитывать кадастровую стоимость квартиры, т.к. доход для целей налогообложения (цена квартиры) не может быть менее 70% от кадастровой стоимости при продаже после 01.01.2016 г.

Предположим, что квартира приобретена Вашей мамой уже после 01.01.2016 и цена, по которой она хочет ее продать, больше или равна 70% от кадастровой стоимости. Как обстоит ситуация при таких условиях?

Согласно действующему налоговому законодательству при продаже квартиры, находившейся в собственности менее 5 лет, налогоплательщик имеет право уменьшить сумму своего дохода в целях налогообложения одним из двух способов:

- на 1 000 000 рублей;

- или на сумму фактически произведенных и документально подтвержденных расходов на приобретение этой квартиры.

Для первого варианта препятствий для применения указанных налоговых льгот в Вашей ситуации (с учетом, что квартира была приобретена у ближайшего родственника) действующим законодательством не предусмотрено. Но точных разъяснений налоговых органов на данный момент нет, поэтому рекомендуем данный вопрос уточнить непосредственно в инспекции по месту жительства Вашей мамы, т.к. возможно на момент обращения будут какие-то изменения.

При применении второго варианта вычета сумму субсидии можно включать в размер фактически произведенных расходов на покупку квартиры, что подтверждается Письмом Департамента налоговой и таможенно-тарифной политики Минфина России от 10 июля 2014 г. N 03-04-07/33669.

Также обратите внимание, что фактически произведенные расходы на покупку квартиры должны быть документально подтверждены, в Вашем случае — договором купли-продажи на 2 600 000 руб. и платежными документами к этому договору (расписка, платежное поручение и т.п.).

Возврат подоходного налога при покупке у близкого родственника

Возврат подоходного налога. Имею ли я право на возврат подоходного налога при покупке квартиры у родной матери?

Нет, так как сделка совершена между двумя близкими родственниками.

В соответствии с абз.26 пп.2 п.1 ст.220 Налогового кодекса РФ имущественный налоговый вычет при покупке квартиры/дома/земли не применяется в случаях, если сделка совершается между физическими лицами, являющимися взаимозависимыми. К взаимозависимым лицам относится и определенный круг родственников физического лица.

В пункте 2 ст.105.1 список взаимозависимых родственников полностью конкретизирован. Ими признаются: супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный. При покупке жилья у этих родственников имущественный налоговый вычет получить нельзя. При покупке у любых других родственников никаких ограничений на налоговый вычет нет.

Т.о., при покупке квартиры детьми у родителей, имущественный налоговый вычет не предоставляется.