Как рассчитать налог на роскошь на авто

Для системы налогообложения имущества граждан РФ — это значимое событие.

Возможность введения налога на роскошь обсуждалась несколько лет. Законопроект о налоге на роскошь впервые был вынесен на рассмотрение Госдумы в 2012 году.

Предложенный тогда налог на роскошь предполагал создание финансового резерва на базе налоговых платежей, начисляемых на следующие виды имущества:

- имущество класса «люкс», включая транспортные средства (автомобили) и недвижимость,

- табачные и алкогольные изделия.

Но проект Госдумой был отклонен, да и само понятие «налог на роскошь» не было определено.

Видоизмененный закон на роскошь от 2014 г. также не был принят, но в 2015 году к нему снова вернулись, просто определив ряд транспортных средств и недвижимости «люксового класса», облагаемых повышенными налоговыми платежами.

Значение удержания налогов на роскошь

Главная задача, которую должен выполнить налог на роскошь, во всяком случае, так было продекларировано, – это:

- регулировка финансовых потоков внутри страны и их перенаправление на поддержку реального сектора экономики,

- борьба с коррупцией и увеличение налоговых отчислений в казну государства.

А что же получилось на самом деле? Каким будет налог на роскошь в 2018 году и кого затронет повышение налогов на автомобили и недвижимость? Так ли это касается исключительно нашей элиты? А как это отразится на нас с вами? Попытаемся в этом разобраться.

За что взимается налог на роскошь в 2018 году

Законодательство о налоге на роскошь касается двух частей:

первая часть налогового законодательства затрагивает собственников дорогих транспортных средств (автомобилей, яхт и так далее),

вторая часть налогового законодательства касается владельцев недвижимости.

Налог на роскошь: налог на транспортные средства

устанавливается главой 28 «Транспортный налог» Налогового кодекса РФ и законами субъектов Российской Федерации о налоге.

Порядок оплаты транспортного налога гражданами РФ в 2018 году был подробно рассмотрен в материале «Транспортный налог в 2018 году: Ставка, расчет и оплата налога на автомобиль».

С 2016 года новая система налогообложения на роскошь и престижное потребление особо сильно коснулась транспортных средств:

автомобили с ценой 3-20 млн. руб. (ставка различная, зависит от стоимости, года выпуска);

морской/речной транспорт (катера, яхты и прочие средства, налог составляет 10% от размера прожиточного минимума, исключением являются лодки обычные и скоростные с длиной корпуса до 6 м);

летательные аппараты (облагаются по ставке 10% от прожиточного минимума, никаких льгот не предусмотрено).

Внимание: Список транспортных средств, подпадающих под налог на роскошь, пересматривается Минпромторгом 1 марта ежегодно, например, в 2015 г. он насчитывал 280 позиций только в части легковых автомобилей, а в 2017 году уже 708 моделей.

п. 2 статьи 362 «Порядок исчисления суммы налога и сумм авансовых платежей по налогу» Налогового кодекса РФ

Особенности и расчеты налога на роскошь в части автомобилей в 2018 году

Рассчитывая налог на автомобили в 2017 году необходимо помнить, что налоговый платеж не отдельный, а выступает в качестве ставки, умножаемой на транспортный сбор.

Информацию для расчета можно получить в представительстве компании-производителя транспортного средства или из каталога с рекомендуемыми ценами. Средняя стоимость рассчитывается также ежегодно Минпромторгом.

Внимание: Средняя установленная цена на автомобиль может отличаться от оплаченной за транспортное средство в реальности!

При самостоятельном расчете налога на роскошь в 2018 году, список автомобилей разделяется на следующие группы:

при цене 3-5 млн. рублей, год выпуска автомобиля до 3-х лет назад, повышающий коэффициент равен 1,1;

при цене 3-5 млн. рублей, год выпуска автомобиля не более 2-х лет назад, повышающий коэффициент равен 1,3;

для автомобиля, стоимость которого составляет 3-5 млн. рублей и год выпуска не позже года, повышающий коэффициент устанавливается на уровне 1,5;

повышающий коэффициент 2 используется для 5-тилетних автомашин с ценой 5-10 млн. рублей;

повышающий коэффициент 3 – для десятилетних транспортных средств с ценой в 10-15 млн. рублей и для двадцатилетних, стоимостью 15 млн. рублей и больше.

Для расчета налога на роскошь надо размер базовой ставки транспортного налога умножить на повышающий коэффициент, соответствующий стоимости и году выпуска транспортного средства. Подробности смотрите в статье «Транспортный налог в 2018 году: Ставка, расчет и оплата налога на автомобиль».

Кто освобождается от налога на роскошь в части автомобилей и есть ли пути обойти нововведение

Согласно принятым нормам, ставка налога на роскошь начисляется на новые и подержанные авто, поэтому всем владельцам транспортных средств рекомендуется ежегодно проверять, имеются ли их автомашины в обновленном списке.

Но некоторые категории налогоплательщиков все же освобождены от выплат налога на роскошь:

- инвалиды (касается всех степеней);

- ветераны ВОВ;

- участники любых боевых действий;

- герои РФ, СССР;

- многодетные родители.

Можно ли избежать выплат налога на роскошь?

Есть несколько советов ( но не моих рекомендаций ), позволяющих обойти новый налоговый сбор на роскошь:

подать заявление об угоне авто (все время, что автомашина находится в розыске, оплата не начисляется);

транспортное средство можно переоборудовать для специального использования гражданами с ограниченными возможностями, то есть инвалидами (необходимо подтверждение такого переоборудования);

транспортное средство можно зарегистрировать на любую организацию, принимающую участие в подготовке проведения ЧМ по футболу 2018 года.

Налог на роскошь в части недвижимости

Подробно вопрос налогообложения недвижимости рассматривается в материале «Налог на имущество физических лиц: Льготы по налогу на имущество».

До 1 января 2015 года порядок налогообложения недвижимости физических лиц регулировался Законом РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц». В настоящее время этот закон прекратил свое действие.

Порядок исчисления налога на недвижимость с 2015 года осуществляется с учетом положений Главы 32 «Налог на имущество физических лиц» Налогового кодекса РФ. Налогоплательщиками налога на недвижимость в соответствии с Главой 32 Налогового кодекса признаются физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения.

(статья 400 «Налогоплательщики» и статья 401 «Объект налогообложения» Налогового кодекса РФ).

Статьей 407 «Налоговые льготы» Налогового кодекса РФ, регулирующей порядок предоставления льгот по налогу на имущество физических лиц, предусмотрены категории граждан, освобождаемые от уплаты налога на недвижимость, в том числе пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством.

Нормами указанной статьи Налогового кодекса предусмотрено предоставление полного освобождения от уплаты налога на недвижимость в отношении одного объекта недвижимости по следующим видам недвижимости по выбору налогоплательщика:

квартира или комната;

помещение или сооружение, указанные в подпункте 14 пункта 1 статьи 407 «Налоговые льготы» Налогового кодекса;

хозяйственное строение или сооружение, указанные в подпункте 15 пункта 1 статьи 407 «Налоговые льготы» Налогового кодекса;

гараж или машиноместо.

В соответствии с пунктом 2 статьи 401 «Объект налогообложения» Налогового кодекса РФ, жилые строения, расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства, относятся к жилым домам.

То есть, гражданин, имеющий право на применение налоговой льготы на недвижимость, с 2016 года имеет право на освобождение от уплаты налога в полном объеме в соответствии с федеральным законодательством только, например, в отношении одного жилого дома, по своему выбору, вне зависимости от количества жилых домов, принадлежащих ему на праве собственности.

Уведомление о выбранных объектах недвижимости, в отношении которых предоставляется налоговая льгота, представляется налогоплательщиком в налоговый орган по своему выбору до 1 ноября года, являющегося налоговым периодом, начиная с которого в отношении указанных объектов применяется налоговая льгота.

Форма данного уведомления утверждена приказом ФНС России от 13.07.2015 № ММВ-7-11/[email protected] «Об утверждении формы уведомления о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц» и размещена на сайте ФНС России в подразделе — «Нормативные правовые акты, изданные и разработанные ФНС России» раздела «Налоговое законодательство и разъяснения ФНС России».

В соответствии со статьей 407 «Налоговые льготы» Налогового кодекса в случае непредставления налогоплательщиком, имеющим право на налоговую льготу, уведомления о выбранном объекте налогообложения

- налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога на имущество физических лиц .

В соответствии с положениями главы 32 «Налог на имущество физических лиц» при установлении налога нормативными правовыми актами представительных органов муниципальных образований:

могут также устанавливаться дополнительные налоговые льготы, не предусмотренные статьей 407 «Налоговые льготы» Налогового кодекса РФ,

основания и порядок их применения налогоплательщиками.

Важнейшей особенностью введения нового налога на роскошь является то, что касается он практически всех.

Налог на роскошь в части недвижимости касается большей части населения, так как, по сути, является дополнительной формой налога на имущество и на землю.

До 2015 года размеры налога на землю определялись по инвентаризационной и рыночной стоимости. Теперь при формировании суммы налога к этим двум значениям прибавится и третий показатель:

- кадастровая стоимость участка, на котором построена та или иная недвижимая собственность.

Сама же кадастровая цена будет определяться не материалом или площадью сооружения, но и его местоположением. Поэтому в «роскошь» может превратиться вполне себе захудалое жилье, просто «удачно» расположенное в дорогом месте, и оно будет облагаться налогом значительно большим, чем комфортабельная и значительно большая по площади квартира в отдаленных районах.

Единой точной ставки налога на роскошь в части недвижимости НЕТ, в регионах она устанавливается на уровне 0,1-1,5% от общей кадастровой стоимости объекта. Но налоговым законодательством определено, что налоговая ставка рассчитывается районными властями, то есть может различаться для отдельных регионов.

Список объектов налогообложения по налогу на имущество физических лиц , установленный с 2016 года, охватывает:

жилые/нежилые помещения и здания;

объекты, находящиеся в недостроенном состоянии;

Поскольку районные администрации имеют право самостоятельно определять объемы налоговых сборов на недвижимость, это привело к тому, что поборами облагается имущество со стоимостью уже от 1 млн руб., платить придется не только единичным обладателям престижных пентхаусов и особняков, но и обычным гражданам, кому «не повезло» иметь старенькую «трешку» или небольшой дом за городом.

В ряде регионов уже реально в 2016 году ставки налога на недвижимость подняли в 2-3 раза и заметьте не с олигархов, а с простых граждан. Это стало просто неподъемным для людей с низким и средним уровнем дохода. Особенно актуальна ситуация для социально незащищенных слоев населения – пенсионеров и инвалидов, получивших квартиры еще в советское время и сейчас проживающих на небольшие пенсии и пособия.

Подобная ситуация уже вызвала массу протестов, что заставило власти пообещать пересмотреть ставки. Однако уже полученные извещения по настоянию чиновников придется оплатить!

Схема расчета налога на недвижимость в 2018 году

Схема расчета суммы налога на недвижимость станет выглядеть следующим образом:

если кадастровая цена на недвижимую собственность не превышает 7 миллионов рублей, то налог будет рассчитан по коэффициенту в 0,1 процента;

при кадастровой стоимости недвижимой собственности от 7 до 20 миллионов рублей коэффициент возрастает до 0,15 процента.

Недвижимость, цена которой превышает сумму в триста миллионов рублей, считается объектом роскоши, и налог на роскошь исчисляется в размере двух процентов от кадастровой стоимости этой недвижимости.

Первые налоговые извещения, обязывающие к выплате налога на недвижимость по такой схеме, россияне получат в 2018 году. Нужно заметить, что намеренное занижение стоимости недвижимости не поможет избежать налоговых выплат. Данные будут проверяться в Росреестре, и при обнаружении нарушений налог будет взиматься в принудительном порядке.

На какие автомобили будет налог на роскошь в 2018 году

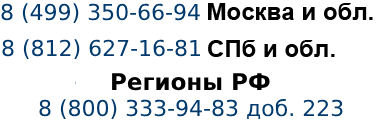

Список автомобилей до 5 миллионов

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам ниже. Это быстро и бесплатно !

Всё чаще депутаты и чиновник говорят о желании увеличить налоги на дорогие автомобили. Предполагается, что такая мера позволит наполнить бюджет. Читайте дальше, если хотите во всём разобраться. В 2017 году список автомобилей опять пополнился новыми марками.

Один из клиентов обратился 2 дня назад за консультацией. Он решил поменять свой автомобиль на более дорогой. Хочет приобрести за 4 миллиона рублей. Я ему рассказал, что на автомобили дороже 3 миллионов, с недавнего времени взимается налог по более высокому коэффициенту. Сейчас этот клиент размышляет над этой информацией.

Думаю, что вы тоже слышали из новостей или разговоров о налоге на роскошь. В этой статье я собрал самую полезную информацию на данную тему.

Те модели, которые в прошлом году стоили 2,5 миллиона рублей, в этом стоят уже больше 3 миллионов. Ежегодно количество автомобилистов, вынужденных платить налог с повышенной ставкой, будет расти.

В список попадают всевозможные модели и марки автомобилей. Здесь есть и легковушки и внедорожники. Посмотрите, может быть и ваш автомобиль здесь присутствует.

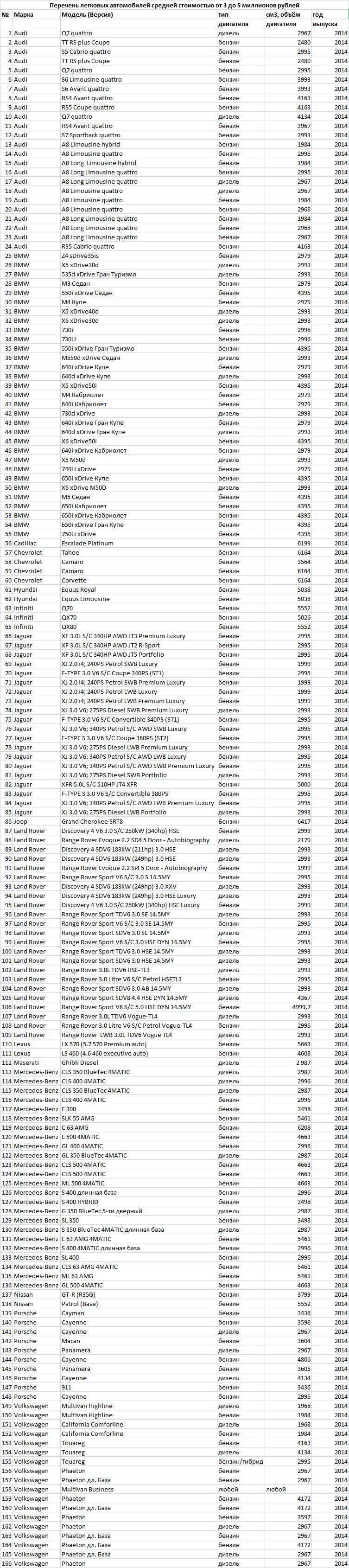

Дорогие машины от 5 миллионов

Ниже представлен список машин элитного и бизнес-класса. Если вы счастливый обладатель такого автомобиля, скорее всего, ваша жизнь удалась и вы не особо интересуетесь размерами налогов. Но чтобы статья была полной, мы прикладываем список этих машин. В 2017 году в него опять вошли несколько новых автомобилей. Вообще ситуация на этом рынке постоянно меняется, так как год от года растут цены. Не удивлюсь, если через 5-10 лет все машины будут стоить от 5 миллионов рублей.

Налог на роскошь не является отдельным налогом, как некоторые думают. По сути это просто ставка на которую нужно будет умножать транспортный налог. В зависимости от срока эксплуатации автомобиля и его цены считается эта ставка.

Информацию о стоимости машины налоговые органы берут из двух источников.

- В первом случае цены берут у представительств в России. Стоимость на автомобили у них прописывается в отдельном прайсе для каждой комплектации.

- Второй случай — когда нет представительства бренда в России, и машину ввозят из-за границы. Цену берут из каталога розничных рекомендуемых цен. Такие каталоги делают все бренды.

Кстати среднюю стоимость на машину должен высчитывать Минпромторг. Помните, что она пересчитывается ежегодно и не зависит от той цены, за которую вы покупали.

Существует 4 категории ставок и зависят они от цены на автомобиль:

- стоимость машины от 3 до 5 миллионов рублей;

- стоимость машины от 5 до 10 миллионов рублей;

- стоимость машины от 10 до 15 миллионов рублей;

- стоимость машины от 15 до 20 миллионов рублей.

Также этот коэффициент будет различаться в зависимости от регионов в стране. Кроме того, важное значение будет играть и возраст автомобиля.

Отличаются ставки в следующем порядке:

- Ставка 1,1 будет применяться к машинам, цена которых от 3 до 5 миллионов рублей, машина выпущена не позже 3 лет назад.

- Ставка 1,3 будет применяться к машинам, цена которых от 3 до 5 миллионов рублей, машина выпущена не позже 2 лет назад.

- Ставка 1,5 будет применяться к машинам, цена которых от 3 до 5 миллионов рублей, машина выпущена не позже 1 года назад.

- Ставка 2 будет применяться к машинам, цена которых от 5 до 10 миллионов рублей, машина выпущена не позже 5 лет назад.

- Ставка 3 будет применяться к машинам, цена которых от 10 до 15 миллионов рублей, машина выпущена не позже 10 лет назад.

- Ставка 3 будет применяться к машинам, цена которых от 15 миллионов рублей, машина выпущена не позже 20 лет назад.

Некоторые производители уже поняли, что можно подстроиться под данный налог. К примеру, производитель Land Cruiser фирма Toyota установила цену на базовую комплектацию в 2,99 миллиона. Таким образом, данная машина не попадает под налог.

К примеру, на некоторые марки автомобилей теперь придется заплатить налог в 170 тысяч рублей вместо 80 тысяч.

Особенно это коснется владельцев роскошных марок в первый год эксплуатации. Также этот налог сильно затрагивает автодилеров и владельцев прокатных машин. Ведь за каждый автомобиль придется уплатить повышенный налог. Некоторые автопарки прокатных компаний уже уменьшились на 50 процентов.

Ходят мифы, что можно уйти от налога, если зарегистрировать его на несовершеннолетнего или оформить в лизинг. Это неправда, заплатить придется в любом случае.

Поддержанные автомобили

На поддержанные автомобили этот закон тоже распространяется. Обращайте ежегодно внимание, находится ли ваш автомобиль в списке или нет. Если находится, то вычислите ставку в зависимости от года выпуска машины.

Есть некоторые категории граждан, которые освобождены от налога на роскошь.

- ветераны великой отечественной войны;

- участники боевых действий;

- многодетные семьи;

- инвалиды всех степеней;

- герои ссср и рф.

Не нашли ответ в статье? Узнайте, как решить именно ваш вопрос — позвоните по телефонам ниже прямо сейчас!

Это быстро и бесплатно !

Вопросы и ответы

Алексей

Нашел себе хороший автомобиль. Только продавец отказывается указывать в договоре фактическую стоимость. Хочет прописать заниженную цену. Говорит, что в таком случае ему придется платить меньше налогов. Что делать в этой ситуации?

Иван

Сколько действует налог на роскошь на автомобиль?

Андрей

У меня дорогая машина за 5 миллионов. Но ей уже 2 года. Сейчас нужно срочно продать ее за 2.9 миллиона рублей. Будет ли новый покупатель платить налог на роскошь?

Анна

Покупали автомобиль за 4 миллиона, на прошлой неделе продали его за 3,5 миллиона рублей. Нужно ли платить налог?

Владимир

Я хочу подарить машину своей жене. Нужно ли платить налоги?

Подскажите хочу купить ленд круйзер 200 . 2009 г бензин 288 л.с стоимость 1700000 я ветеран боевых действий налог на роскошь я платить буду или нет

Я участник боевых действий. Освобожден ли я от уплаты налога на роскошь за автомобиль в 2016 году?

Льготы распространяются на ветеранов и инвалидов боевых действий. И только в том случае, если мощность двигателя автомобиля меньше 200 лошадиных сил.

У меня автомобиль Мерседес мл 500 в птс дата производства 4.04.2012 года . Получается с 5.04.2016 он не попадает в налог на роскошь?

Эта марка попадает, если машине не больше 3 лет. То есть в этом году вам уже не нужно будет платить налог по повышенной ставке.

Купил машину 5 летнию на свалке в Германии за 500 Евро с обьемом двигателя в 3 литра. В каталогах естественно цена будет выше. Налоговики естественно не поверят и скорее всего заставят платить по ценам каталога. Как в таких случаях быть?

Если ваша машина есть в списке автомобилей, к которым применяется повышенная ставка, значит будете платить повышенный налог. Если нет, тогда налог будет высчитываться только из мощности двигателя, региона регистрации и года выпуска.

Скажите, а если стоимость машины от 3-5 лямов и год выпуска 4 года назад, то по какой ставке она будет облагаться?

Нужно знать марку автомобиля и количество лошадиных сил, чтобы дать точный ответ.

Я покупаю авто, ниссан патрол 2013 года выпуска. Какой будит налог?

Нужно знать сколько в нем лошадиных сил, в каком регионе будете ставить на учет, есть ли у вас льготы. Если вы пишете, что он 2013 года выпуска, скорее всего в нем 405 лошадиных сил. Если ставите на учет в Москве и у вас нету льгот, тогда налог составит 60750 рублей. Четырехлетний Nissan Patrol не попадает под налог на роскошь, хоть он и есть в списке на 2017 год. Но в этом же списке видно, что он распространяется на автомобили, не старше 2014 года выпуска. Вот если бы вы купили машину 2014 года, тогда заплатили бы больше 90000 рублей.

Мерседес S класса 1999 года подпадает на налог на роскошь

На данный момент я не нашел его ни в одном из списков.

Приобрел автомобиль FORD EXPLORER SPORT 360 л.с. 2014 года выпуска, объем двигателя 3497 л. 1 июля 2014 года. В прошлом году платил транспортный налог по обычной ставке. В смете на транспортный налог за 2015 год указали, что придет сумма с коэффициентом 1,3. Попадает ли этот авто под налог на роскошь? Цена покупки нового в 2014 году 2300000 рублей.

Вы можете отслеживать эти списки самостоятельно, они меняются ежегодно. Если ставка повысится, вам об этом сообщат обязательно. Также размер налога можно отслеживать на сайте госуслуг.

Купил машину в феврале 2016, машина 2015 года выпуска, с 1 марта она появилась в новом списке «роскоши». Будет ли за неё мне повышенная ставка и если будет, то сразу 1,5 коэффициент, учитывая что авто 2015 года выпуска?

Да, вам придется платить повешенный налог, если автомобиль попал в список. Размер коэффициента зависит от того, сколько лошадиных сил в машине.

Хочу купить авто, оно есть в списке налога на роскошь, но ему 8 лет и стоит 1250000 руб, буду ли я платить налог на роскошь

Да, если автомобиль попал в список.

У меня автомобиль Volkswagen Touarerg V6 TDI купленный в салоне 2012 году, по цене 2 млн.900 тыс. рублей. Должен ли я платить налог c с повышающим коэффициентом за автомобиль, ведь фактическая стоимость его не превышает 3 млн. руб.? Причем автомобиль оснащен намного круче базовой комплектации

Борис, на данный момент ваш автомобиль не включен в список автомобилей, которые подпадают под налог на роскошь. Сейчас туда входят V8 и гибриды.

Налог на роскошь в 2018 году

Последние годы выдались не простыми для страны, поэтому введение и реализация налога на роскошь логический шаг. В этой статье мы попытаемся ответить, на что распространяется налог на роскошь в 2018 и как он будет рассчитываться.

Налог на роскошь можно рассматривать как в целом, так и в отдельных частях. Чаще всего, граждан РФ интересует на какие автомобили распространяется налог на роскошь. Объясняется это тем, что позволить машину, попадающую под прицел налоговых органов гораздо проще, чем недвижимость.

Налог на роскошь: транспортные средства

Все привыкли, что налог распространяется на автомобили, но не только на них. Новвоведение коснулось и других транспортных средств, таких как:

- морской и речной транспорт. К ним относятся различные катера, яхты и другие водные транспортные средства. Величина налога на них составит 10% от размера прожиточного минимума. Но не стоит пугаться если вы владелец обычной лодки с длиной корпуса до 6 м — налог вас не коснется;

- все возможные летательные аппараты, с налогом 10% от размера прожиточного минимума, но только налоговых льгот, как в случае с водным транспортом, не предусмотрено.

Расчет налога на роскошь (список автомобилей) 2018 году

Рассчитать налог на роскошь для автомобиля самостоятельно очень просто. Первое, что необходимо сделать, это найти свой коэффициент, в списке ниже:

- стоимость авто составляет 3-5 млн. рублей, год выпуска автомобиля до 3-х лет назад — коэффициент равен 1,1

- стоимость авто составляет 3-5 млн. рублей, год выпуска автомобиля не более 2-х лет назад — коэффициент равен 1,3;

- если стоимость автомобиля колеблется от 3 до 5 млн. рублей, но год выпуска не позже года, коэффициент равен 1,5;

- для 5-тилетних автомашин, стоимостью от 5 до 10 млн. рублей, коэффициент равен 2;

- для десятилетних транспортных средств с ценой в 10-15 млн. рублей и для двадцатилетних, стоимостью 15 млн. рублей и более, предусмотрен самый большой коэффициент 3.

Существует перечень автомобилей, попадающих под налог на роскошь. Данный перечень подготовлен Минпромторгом. Ознакомиться с ним можно по ссылке.

Так зачем использовать данный коэффициент? Все просто, ведь для расчета налога на роскошь автомобиля, надо этот коэффициент умножить на базовую ставку транспортного налога. Подробнее про эту налоговую ставку написано в этой статье.

Кому не надо платить налог на роскошь? Освобождаются следующие лица:

- инвалиды;

- ветераны ВОВ;

- участники различных боевых действий;

- герои РФ и СССР;

- а также, многодетные родители.

Можно ли избежать выплат налога на роскошь?

Существуют также различные уловки, с помощью которых некоторые лица уклоняются от уплаты налога. Если ТС зарегистрирована в организации, которая принимает участие в подготовке ЧМ по футболу 2018, ТС которые переоборудовано для управления инвалидами.

Налог на роскошь: недвижимости

В нашем законодательстве предусмотрели вариант и уплаты налога на недвижимость. Тут всё просто, применяется повышающий коэффициент при расчете налога на имущество для физических лиц. Если стоимость вашей недвижимости превышает 300 млн. рублей — будьте добры, деньги в кассу. Ставки при этом колеблются и считается определенной процент от кадастровой стоимости. Если вас интересует этот вопрос подробнее, обратитесь к статье: налог на имущество физических лиц в 2018 году.

Как самостоятельно рассчитать налог на роскошь и на какие автомобили он распространяется

Практически каждый автолюбитель мечтает о покупке дорогой машины, на которую все окружающие будут обращать внимание. Но такие авто требуют больших затрат не только при покупке, но и в плане эксплуатации, содержания, обслуживания и оплаты налогов. В России действует так называемый налог на роскошь для автомобилей. Но не все знают, что это такое, какой размер этой выплаты и как правильно рассчитать налог. Если вы хотите приобрести себе автомобиль, который подпадает под характеристики роскоши, тогда обязательно стоит разобраться в налоговых коэффициентах, особенностях определения стоимости своего транспортного средства и точного расчёта обязательного налога. Также полезно будет узнать, можно ли освободиться от подобных выплат, и какие при этом доступны варианты для автовладельцев.

Как определить необходимость уплаты налога на роскошь за автомобиль.

Официально речь идёт о повышенной ставке транспортного налога (ПСТН), хотя в народе он получил более популярное название. Потому многие называют повышенную ставку налогом на роскошь. Нововведение начало действовать в 2014 году. К настоящему времени изменились правила и перечень авто, которые попадают в список обязательных к уплате налога по повышенной ставке. Это обусловлено тем, что появляются новые модели и машины в целом дорожают. Налогом на роскошь или ПСТН называют специальный коэффициент, регламентированный в статье 362 части 2 НК РФ. За счёт этого коэффициента повышается размер обязательного налога на дорогие транспортные средства.

Вопрос одобрения введения такого налога в своё время вызвал огромные споры и разногласия. Но специалисты уверены, что такие нововведения пошли только на пользу. Люди со средним и малым достатком с этим полностью согласны, поскольку те, кто зарабатывает больше и ведёт более роскошную жизнь, должны платить в казну соответствующие деньги. Вопрос действительно спорный, но обсуждать его уже бессмысленно, поскольку ПСТН официально существует и налог нужно платить. У этой выплаты есть свои нюансы:

- ставку увеличивают для состоятельных людей, которые приобретают себе дорогостоящие автомобили, а не обычные средства передвижения;

- налог является региональным, то есть эти средства поступают не в общий, а только в местный бюджет;

- поскольку отечественные машины в этот список не попадают, это позволяет частично решить вопрос импортозамещения, так как наши авто в содержании обходятся дешевле.

Объективно введение новой пошлины в 2014 году пошло на пользу. Но обеспеченные граждане всё равно выступают против таких новшеств, поскольку им приходится платить больше.

Закон о новой пошлине или налоге на роскошь предусматривает, что его должны платить все автовладельцы, транспортные средства которых стоят более 3 миллионов рублей. Когда осуществляется расчёт, требуется учитывать текущий коэффициент. Для разных машин он несколько отличается в зависимости от того, в каком году было выпущено транспортное средство и какова его текущего стоимость. Официальный сайт Минпромторга ежегодно публикует обновлённый список моделей авто, которые стоят более 3 миллионов рублей. Причём здесь речь идёт только о легковом транспорте. Если человек покупает себе грузовой транспорт или коммерческие машины, он не попадает под действие налога на роскошь.

Учитывая актуальные списки, которые появляются не позднее 1 марта каждый год, автовладелец должен рассчитывать размер пошлины и оплачивать её. Регулярно меняются коэффициенты, поскольку некоторые авто дорожают, а другие падают в цене из-за года выпуска. Чтобы определить, какой налог на роскошь потребуется заплатить за автомобили, следует разобраться в особенностях коэффициентов.

Налоговые коэффициенты

Есть два основных критерия, от которых напрямую зависит размер налоговой пошлины:

- цена машины (в список входят транспортные средства стоимостью от 3 до 20 миллионов рублей);

- год выпуска авто.

Эти критерии тесно связаны друг с другом и являются прямо пропорциональными ставке по налогу. Всего существует 6 категорий, для каждой из которых предусмотрен свой коэффициент.

- Машины стоимостью от 3 до 5 миллионов возрастом до 1 года. Для них коэффициент составляет 1,5;

- Если авто стоит 3-5 миллионов, а его возраст составляет до 2 лет, коэффициент составит 1,3;

- Автомобили по цене от 3 до 5 миллионов возрастом до 3 лет попадают под коэффициент 1,1;

- Машины до 5 лет с ценой от 5 до 10 миллионов рублей облагаются налогом с коэффициентом 2;

- Если машина стоит 10-15 миллионов, но ей не более 10 лет с момента выпуска, коэффициент будет 3;

- Коэффициент 3 актуален для машин по цене более 15 миллионов и возрастом до 20 лет.

Как видите, коэффициент тем выше, чем дороже сам автомобиль. Одновременно с этим значение для расчёта налога будет снижаться по мере старения транспортного средства.

Нюансы расчётов

Имея в распоряжении дорогостоящие автомобили, следует научиться делать расчёт налога на роскошь. Здесь нет ничего сложного, если знать основные нюансы и владеть определёнными сведениями о самом транспортном средстве. Перед тем как рассчитать налог на роскошь для своего автомобиля, учтите, что налоговики будут всё тщательно проверять. Попытки обмана здесь категорически не приветствуются, поскольку при обнаружении попытки мошенничества с налогами придётся платить ещё больше. Лучше всего на конкретном примере показать, как рассчитывается и правильно определяется налог на роскошь для автомашины. В качестве основы будет использовать немецкие автомобили марки BMW.

Для начала запомните основную формулу, которая выглядит следующим образом:

Здесь используются следующие значения:

- L является показателем количества лошадиных сил;

- R определяет региональную налоговую ставку;

- K выступает в качестве повышающего коэффициента;

- N будет конечной суммой к оплате в налоговую службу.

Предположим, что вы приобрели себе BMW 535, под капотом которой находится двигатель мощностью 313 лошадиных сил. При учёте всех особенностей авто региональная ставка для такой машины составит 48 тысяч рублей. При этом модель авто входит в пределы стоимости от 3 до 5 миллионов рублей. Следовательно, актуально использовать коэффициент 1,5. В результате платить за машину придётся 72 тысячи рублей. А вот тот же X5 с двигателем на 575 лошадиных сил от BMW стоит дороже в плане налогообложения, хотя автомобили попадают в одну и ту же категорию. Из-за мощности двигателя базовая ставка составит 88 тысяч, а при учёте повышающего коэффициент за роскошь придётся заплатить 132 тысячи рублей.

Но есть важный нюанс. По мере увеличение возраста транспортного средства повышающий коэффициент будет снижаться. Рассмотрим этот вопрос на примере:

- У автовладельца есть машина стоимостью почти 5 миллионов рублей, которую он только что купил;

- В первый год действует обычная ставка, умноженная на коэффициент 1,5;

- Через год коэффициент снижается уже до 1,3, поскольку машине уже 2 года;

- Когда автомобилю исполнится 3 года, увеличится возраст и упадёт рыночная цена, за счёт чего коэффициент будет уже 1,1;

- В последующие годы за такой автомобиль требуется платить по стандартной региональной ставке без повышающих коэффициентов.

Сделать расчёты самостоятельно не так сложно. Нужно только знать основную формулу и учитывать те требования, которая предъявляет закон.

Оценка автомобиля

Многие автовладельцы, понимая, что их машина достаточно дорогая, не могут точно понять, обязаны ли они платить налог или нет. То есть следует разобраться, как именно устанавливается принадлежность транспортного средства к той или иной категории. Вопрос действительно актуальный, но ответить на него не так сложно. Такие явления как инфляция, изменение курса валют, политические и экономические ситуации непосредственно влияют на стоимость транспортных средств в нашей стране. Вы сами наверняка видели, как цены на машины меняются буквально каждый год, а иногда и каждый месяц.

Можно привести огромный список примеров, когда автомобили, приобретённые в прошлом году за определённую сумму, уже в этом стоили других денег. Здесь нужно отталкиваться от НК РФ, а точнее от статьи 362. В ней предусмотрено, что для расчёта транспортного налога учитывается не актуальная цена конкретной машины, а стоимость аналогичного авто с таким же возрастом и характеристиками. Приведём простой пример. Гражданин приобрёл машину в 2014 году за 2,5 миллиона рублей. К 2016 году стоимость этого авто увеличилась до 3,5 миллионов. Это значит, что теперь машина входит в группу ТС с увеличенным налогообложением, то есть с повышающим коэффициентом.

Но специалисты советуют поступать намного проще. Чтобы автовладельцы не путались и не искать цены на машины через разные сайты, проще всего обратиться к официальному Интернет-ресурсу Минпромторга. Каждый год на их ресурсе публикуется конкретный перечень машин (марка и модель), которые относятся к категории роскошных. Учтите, что ежегодно списки обновляются. И статистика ярко свидетельствует только об увеличении перечня налогооблагаемых по повышенной ставке транспортных средств. Это объясняется инфляцией, изменением ценовой политики и прочими внутренними и внешними факторами.

Если в 2014 году, когда только был введён налог на роскошь, список состоял из 100 наименований, то через год количество машин возросло до 425 единиц. К 2017 году таблицы включали в себя уже более 900 различных марок и моделей легковых машин. Существенные изменения произошли и к 2018 году, поскольку сейчас таблицы состоят в общей сложности из 1126 автомобилей разных производителей.

Оплата пошлины на роскошь

Если ваше транспортное средство попадает в перечень роскошных автомобилей, вам придётся оплатить налог. Каждый регион предусматривает собственные сроки для оплаты транспортных пошлин, но зачастую крайняя дата 1 ноября. Именно до первого числа 11 месяца требуется осуществить свои налоговые платежи за прошлый год. Чтобы узнать, какая задолженность числится за гражданином, достаточно посетить официальные сайты судебных приставов, Государственных услуг или непосредственно самой Налоговой службы. Доверять информации с любых других источников, которые не носят статуса официальных, категорически нельзя. В случае транспортного налога средства зачисляются путём внесения авансового платежа не позднее последней даты, за которой следует отчётный период.

Теперь разберёмся с тем, как платится налог на роскошь для дорогостоящего автомобиля. Платить можно несколькими способами на выбор самого налогоплательщика. Чаще всего эта пошлина оплачивается:

- через онлайн банкинги;

- с помощью электронных денежных систем;

- по почте;

- путём оплаты через терминалы;

- через кассы банковских учреждений и пр.

Настоятельно рекомендуется вовремя оплачивать все пошлины, включая налог на роскошь, поскольку после завершения срока налогоплательщику будут начисляться штрафные санкции. Они составляют 20% от имеющегося долга, а также ежедневная пеня. То есть суммарно за определённое время может накопиться внушительный дополнительный долг, помимо самих налоговых выплат.

Роскошные автомобили в 2018 году

Перечислить весь список автомобилей, которые попадают под налог на роскошь к 2018 году, практически невозможно. Но мы можем подсказать, какие машины в настоящее время попадают под налог на роскошь. Опираясь на таблицы, представленные официальным сайтом Минпромторга, здесь идёт разделение на 4 группы:

- Автомобили стоимостью от 3 до 5 миллионов рублей. В этой таблице присутствует более 350 марок и моделей с указанием модификации, типа и объёма двигателя, а также возрастных рамок для транспортного средства;

- Во вторую таблицу входят машины, цена которых находится в пределах от 5 до 10 миллионов рублей. В настоящее время их более 230;

- Третья таблица состоит из транспортных средств с ценником от 10 до 15 миллионов рублей. Тут к 2018 году предусмотрено 76 наименований авто, попадающих под увеличенный транспортный налог;

- Последняя таблица состоит из автомобилей стоимостью более 15 миллионов рублей. В неё входит 40 наименований.

Чтобы узнать, входит ли именно ваша машина в актуальный список транспортного налогообложения с повышающим коэффициентом, вам достаточно знать марку, модель, модификацию и текущий возраст автомобиля. Дальше вы ищите соответствующую цене машины таблицу, и ищите в ней свой автомобиль. Наиболее часто в таблицах встречаются следующие авто:

- Rolls Royce;

- Audi;

- Mercedes;

- BMW;

- Audi;

- Porsche;

- Ferrari;

- Lamborghini;

- Aston Martin;

- Bugatti;

- Bentley;

- Land Rover;

- Maseratti;

- Lexus;

- Volvo и пр.

Марки действительно дорогие. Но далеко не все представители указанных автопроизводителей, то есть модели, входят в актуальные таблицы. Потому не спешите переплачивать за свою машину. Сначала убедитесь, что вы действительно обязаны рассчитывать транспортный налог с применением повышающего коэффициента.

Актуальные изменения в 2018 году

В 2018 году в стране увеличились сборы и акцизы, а также заметно подорожало топливо на автозаправочных станциях, что обусловлено общемировыми тенденциями. Отсюда повысилась стоимость содержания, эксплуатации и обслуживания транспортных средств. Это определённым образом повлияло на налогообложение. Как и раньше, в 2018 году продолжает действовать транспортный налог, а также предусмотрен повышающих коэффициент для владельцев дорогих автомобилей. За корректностью выплат следят региональные власти, которые применяют по отношению к недобросовестным налогоплательщикам соответствующие санкции.

Многие облегчённо выдохнули, поскольку повышающие коэффициенты в 2018 году увеличивать не стали. Также остался прежним список граждан, которые попадают под действие обычного и повышенного транспортного налога. Вопреки активно распространяющимся слухам, ни о какой отмене транспортных налогообложений речи не идёт. Такое решение было бы странным, учитывая, что этот вид пошлин каждый год пополняет государственную казну на более чем 140 миллиардов рублей. Но претерпели некоторых изменений сроки оплаты пошлин для владельцев транспортных средств:

- Юридические лица обязаны были выплатить пошлины на транспортные средства не позднее 1 февраля 2018 года. Дополнительно требовалось внести аванс за следующий отчётный период;

- Для физических лиц оплата может производиться до 1 декабря. Напоминаем, что раньше крайним сроком было 1 октября.

Никаких изменений в схемах расчётов транспортных налогов с повышающим коэффициентом не произошло. При расчёте фиксированной транспортной пошлины принимаются во внимание 3 основных параметра:

- мощность силовой установки, находящейся под капотом автомобиля;

- год выпуска транспортного средства;

- продолжительность эксплуатации с официальной даты выпуска (не путайте с датой покупки).

Стоит отметить, что каждый регион предусматривает собственные индивидуальные повышающие коэффициенты. Потому вам следует учитывать только те требования, которые предъявляют по отношению к транспортному налогу и повышающему коэффициенту местные власти.

Кто освобождается от налогов

Никто не хочет отдавать свои кровные и с большим трудом заработанные деньги государству только потому, что им удалось приобрести хороший автомобиль. Но есть законы и правила, которым нужно следовать. Есть разные варианты и способы, чтобы не уплачивать транспортный сбор с повышающим коэффициентом. Только здесь речь не идёт об обмане мошенничестве. Это сугубо законные методы.

Для начала не забывайте каждый год проверять факт вхождения своего дорогого транспортного средства в список тех, на которые распространяется увеличенный налог. Постепенно стоимость и ценность даже самых дорогих машин снижается. А потому купленные несколько лет назад авто падают в цене, из-за чего снижается налоговая ставка и уменьшается коэффициент. Как только авто выйдет за рамки официальных таблиц с перечнем марок и моделей машин, вы освобождаетесь от увеличенного сбора, а платите стандартный транспортный налог.

Также есть несколько категорий людей, на которых правила и законы о транспортном налоге не распространяются. Причём это не зависит от того, какова цена автомобиля, находящегося в его официально владении. От уплаты транспортных налогов освобождают:

- граждан, которые являются многодетными родителями;

- ветеранов ВОВ;

- инвалидов;

- граждан, принимавших участие в боевых действиях;

- героев РФ и СССР.

Платить обязаны не все и не всегда. Многое зависит от конкретной ситуации, сложившейся вокруг транспортного средства. Уклониться или временно прекратить выплачивать налог на транспортное средство можно в нескольких ситуациях, предусмотренных законодательством. А именно:

- Налог на машину не должен начисляться, если автомобиль в этот момент находится в базе розыска. В случае кражи транспортного средства гражданину следует обязательно сообщить об угоне в соответствующие правоохранительные органы. Пока автомобиль числится в розыске, платить за него налоги владелец не обязан;

- Инвалиды и транспорт для их перевозки. На инвалидов транспортный налог не распространяется вовсе, как уже говорилось ранее. Но также оплачивать пошлины не должны те, кто владеет и эксплуатирует транспорт для перевозки людей с ограниченными возможностями. Чтобы избежать повышенного налогообложения, достаточно предоставить в налоговую службу доказательства применения автотранспорта именно в таких целях;

- Чемпионат мира. Это достаточно новое решение, которое было принято после того, как объявили про проведение ЧМ по футболу в нашей стране. Новым законопроектом от транспортных налогов освободили все машины, которые принимают непосредственное участие в подготовке к этому спортивному мероприятию.

Имея роскошный автомобиль, придётся в большинстве случаев платить более высокие налоги. Но практика наглядно показывает, что для обеспеченных людей это не проблема. Они готовы платить по 100 тысяч вместо стандартных 20-30 тысяч рублей. Как будет меняться схема налогообложения на транспортные средства в дальнейшем, предсказать сложно. Но очевидно, что от идеи с повышающим коэффициентом никто отказываться не собирается. Вопрос лишь в том, будут ли повышаться ставки и насколько шире станет список автомобилей уже к 2019 году.