Действия при страховом случае

Уведомить о страховом случае онлайн

(ОСАГО и каско)

Проверить статус выплатного дела онлайн

(ОСАГО и каско)

Порядок действий при страховом случае

Урегулирование убытков

Урегулирование убытков — это процесс получения вами страховых выплат по страховому полису. Когда происходит страховой случай, страховщик (компания «Росгосстрах») возмещает понесенные вами убытки (ремонт автомобиля, лечение в клинике и т. д.).

Мы всегда готовы помочь вам консультацией по страховому случаю.

0530

для мобильных, бесплатно по России

В чем преимущества «Росгосстраха»?

Более 300 специализированных центров урегулирования убытков по всей России. Такой охват позволяет получить страховое возмещение, где бы вы ни были.

Высокую скорость работы обеспечивают профессиональные сотрудники «Росгосстраха». Мы внимательно следим за качеством обслуживания и компетенцией специалистов, работающих с вами.

Мы открыто сообщаем об ограничениях полиса страхования.

Наши опытные специалисты знают, как помочь каждому клиенту в стрессовой ситуации.

Компенсационные выплаты по ОСАГО

ПАО СК «Росгосстрах» осуществляет прием заявлений и документов по страховым событиям по полисам ОСАГО, заключенным ОСАО «Россия».

Прием заявлений осуществляется по всем страховым событиям, наступившим в любое время по полисам ОСАГО ОСАО «Россия» (без ограничения периода времени).

Подача заявления возможна только при условии, что ответственность виновника ДТП застрахована в ОСАО «Россия». Важно отметить, что заявления по причинению вреда жизни или здоровью принимаются только в РСА.

Какие документы нужно предоставить для получения выплаты

- Заявление о страховом событии.

- Паспорт транспортного средства или свидетельство о регистрации ТС.

- Документ, удостоверяющий личность (паспорт), или иной документ, его заменяющий.

- Нотариально заверенная доверенность (если обращается не собственник).

- Справка о ДТП.

- Извещение о ДТП.

- Протокол об административном правонарушении.

- Постановление по делу об административном правонарушении.

- Определение о возбуждении/отказе в возбуждении дела об административном правонарушении.

- Копия полиса ОСАГО потерпевшего (для Европейского протокола).

Юридические лица дополнительно предоставляют:

- Доверенность на право управления ТС или путевой лист.

- Письмо с реквизитами (фирменный бланк организации).

Принимаем заявления и документы по компенсационным выплатам за ОСАО «Россия» только в региональных центрах урегулирования убытков по графику ПН—ПТ 09:00—18:00.

Подробную информацию можно получить по бесплатным телефонам:

0530

бесплатно с мобильных номеров всех операторов

8-800-200-0-900

для звонков с городского телефона по России

Вопросы и ответы

Отвечаем на самые часто задаваемые вопросы о получении страховых выплат (урегулирования убытков).

Выплаты по ОСАГО не хватает на ремонт автомобиля. Поясните, как осуществлялся расчет.

Расчет страховой выплаты осуществляется в соответствии с п. 4.15 правил ОСАГО, согласно которому восстановительные расходы оплачиваются исходя из средних сложившихся в соответствующем регионе цен, за исключением случаев получения потерпевшим возмещения причиненного вреда в натуре.

В случае получения потерпевшим возмещения причиненного вреда в натуре восстановительные расходы оплачиваются страховщиком в соответствии с договором, предусматривающим ремонт транспортных средств потерпевших, заключенным между страховщиком и станцией технического обслуживания транспортных средств, на которую было направлено для ремонта транспортное средство потерпевшего.

При определении размера восстановительных расходов учитывается износ деталей, узлов и агрегатов. Размер расходов на запасные части определяется с учетом износа комплектующих изделий (деталей, узлов и агрегатов), подлежащих замене при восстановительном ремонте. Следовательно, недостаток денежных средств на ремонт ТС может быть обусловлен тем, что при ремонте поврежденного ТС на СТОА устанавливались новые детали и агрегаты.

В какую страховую компанию обращаться за выплатой по ОСАГО, если я не являюсь виновником ДТП?

В соответствии с п.14.1 Федерального закона об ОСАГО , за возмещением вреда, причиненного имуществу, вы можете обратиться к своему страховщику по ОСАГО при наличии одновременно следующих обстоятельств:

- в результате дорожно-транспортного происшествия вред причинен только транспортным средствам, указанным в нижеприведенном подпункте б);

- дорожно-транспортное происшествие произошло в результате взаимодействия (столкновения) двух и более транспортных средств (ДТП с 25.09.2017 г.) / двух транспортных средств (ДТП до 25.09.2017 г.) (включая транспортные средства с прицепами к ним), гражданская ответственность владельцев которых застрахована в соответствии с Федеральным законом об ОСАГО.

Сколько ждать выплату по ОСАГО?

Согласно п. 21 ст. 12 Федерального закона об ОСАГО Страховщик рассматривает заявление потерпевшего о страховой выплате и представленные документы в течение 20 календарных дней, за исключением нерабочих праздничных дней, с даты их получения. При этом необходимо учитывать, что срок принятия решения начитается с даты предоставления последнего документа, необходимого для принятия обоснованного решения, предусмотренного правилами ОСАГО.

Я попал в ДТП. Обращение по ОСАГО. Я отказался предоставить ТС на осмотр специалистам страховой компании и провел независимую экспертизу. Получу ли я в этом случае выплату?

В соответствии Федеральным законом об ОСАГО, страховщик может воспользоваться своим правом на организацию независимой технической экспертизы. Таким образом, выплата будет произведена на основании проведенной страховщиком независимой технической экспертизы.

Могу ли я узнать размер выплаты до ее получения?

В основе страховой выплаты лежит заключение независимого эксперта о стоимости восстановительного ремонта с учетом амортизационного износа. Однако окончательное решение о размере страховой выплаты принимает Страховщик на основании анализа полного комплекта документов, необходимого для выплаты.

Вместе с тем отмечаем, что информация о сумме выплаты в интересах клиента и в соответствии со статьей № 946 ГК РФ по контактному телефону компании не разглашается.

Меня признали виновным в ДТП, но я не согласен с решением ГИБДД. Что мне нужно сделать, чтобы приостановить выплату по моему полису ОСАГО?

- Постановление о признании виновным должно быть обжаловано в 10-дневный срок в вышестоящей инстанции или в суде. Заявитель сначала подает заявление вышестоящему должностному лицу или в вышестоящую инстанцию, а уже потом обращается в суд.

- В случае обращения в суд заявитель лишается права обжалования в вышестоящую инстанцию.

- Для приостановления выплаты Страховщиком до вынесения окончательного решения страхователю необходимо письменно уведомить страховую компанию о приостановке выплаты потерпевшему.

Получу ли я выплату по ОСАГО в своей компании, если в мое отсутствие неизвестное транспортное средство совершило наезд на мой автомобиль?

Получить выплату в данном случае вы не можете, поскольку по полису ОСАГО застрахована ваша гражданская ответственность перед третьими лицами (то есть страховая компания в результате ДТП по вашей вине может произвести выплату потерпевшим).

Рекомендуем застраховаться по каско для защиты от подобных случаев.

Как производится расчет суммы ущерба по ОСАГО?

Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая должен возместить потерпевшим причиненный вред, составляет:

- в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, 500 000 рублей*;

- в части возмещения вреда, причиненного имуществу каждого потерпевшего, 400 000 рублей.

* Размер страховой выплаты за причинение вреда жизни потерпевшего составляет:

- 475 000 рублей — лицам, имеющим право в соответствии с гражданским законодательством на возмещение вреда в случае смерти кормильца;

- не более 25 000 рублей на возмещение расходов на погребение — лицам, понесшим эти расходы.

Размер подлежащих возмещению убытков при причинении вреда имуществу потерпевшего определяется:

- в случае полной гибели имущества потерпевшего — в размере действительной стоимости имущества на день наступления страхового случая. Под полной гибелью понимаются случаи, при которых ремонт поврежденного имущества невозможен либо стоимость ремонта поврежденного имущества равна его стоимости или превышает его стоимость на дату наступления страхового случая за вычетом стоимость годных остатков;

- в случае повреждения имущества потерпевшего — в размере расходов, необходимых для приведения имущества в состояние, в котором оно находилось до момента наступления страхового случая.

К указанным расходам относятся также расходы на материалы и запасные части, необходимые для восстановительного ремонта, расходы на оплату работ, связанных с таким ремонтом. Размер расходов на материалы и запасные части определяется с учетом износа комплектующих изделий (деталей, узлов и агрегатов), подлежащих замене при восстановительном ремонте.

Как производится выплата по каско?

При признании факта страхового случая страховщик возмещает страхователю убытки путем осуществления страховой выплаты. Размер страховой выплаты не может превышать величину страховой суммы, установленную по договору страхования.

Конкретные условия и порядок выплаты страхового возмещения определены в Правилах добровольного страхования, в соответствии с которыми был заключен договор добровольного страхования.

Где я могу ознакомиться с перечнем СТОА для ремонта по ОСАГО?

Перечень СТОА, на которых возможен ремонт по ОСАГО, размещен здесь. Возможность обслуживания вашего автомобиля на выбранной СТОА можно уточнить в центре урегулирования убытков «Росгосстраха» при подаче заявления о наступлении страхового случая.

Как производится расчет суммы ущерба при повреждении застрахованного имущества?

При повреждении внутренней отделки и инженерного оборудования.

Расчет суммы ущерба производится в соответствии с п. 9 Правил добровольного страхования строений, квартир, домашнего и другого имущества, гражданской ответственности собственников (владельцев) имущества (типовые (единые)) № 167 от 15.10.2007г., на основании Акта осмотра; гибели, повреждения или утраты строений (квартир), домашнего и/или другого имущества, документов компетентных органов и в соответствии с условиями заключенного Договора страхования:

- Размер ущерба при гибели объекта определяется в размере страховой суммы объекта страхования

- Размер ущерба при повреждении внутренней отделки и инженерного оборудования определяется исходя из среднерыночных цен на строительные материалы с учетом износа и расценок на работы, действующих на момент наступления страхового случая, в месте нахождения объекта.

При повреждении (и/или утрате) домашнего имущества.

Расчет суммы ущерба производится в соответствии с п. 9 Правил добровольного страхования строений, квартир, домашнего и другого имущества, гражданской ответственности собственников (владельцев) имущества (типовые (единые)) № 167 от 15.10.2007г. на основании Акта осмотра;гибели, повреждения или утраты строений (квартир), домашнего и/или другого имущества, документов компетентных органов и в соответствии с условиями заключенного Договора страхования.

- Размер ущерба при гибели имущества определяется отдельно по каждому зафиксированному в Акте о гибели предмету имущества, как стоимость предмета имущества в новом состоянии за минусом процента износа, исчисленного на момент наступления страхового случая.

- Размер суммы страхового возмещения определяется в соответствии с условиями заключенного договора страхования. Размер ущерба при повреждении имущества определяется отдельно по каждому зафиксированному в Акте осмотра, предмету имущества, как стоимость предмета имущества в новом состоянии за минусом процента износа, исчисленного на момент наступления страхового случая, с учетом процента обесценения.

Размер суммы страхового возмещения определяется в соответствии с условиями заключенного договора страхования.

При повреждении строения.

Расчет суммы ущерба производится в соответствии с п. 9 Правил добровольного страхования строений, квартир, домашнего и другого имущества, гражданской ответственности собственников (владельцев) имущества (типовые (единые)) № 167 от 15.10.2007г. на основании Акта о гибели, повреждении или утрате строений (квартир), домашнего и/или другого имущества, компетентных органов и условий заключенного Договора страхования.

- Размер ущерба при гибели объекта определяется в размере страховой суммы объекта страхования за вычетом стоимости остатков, годных к использованию по назначению и реализации, с учётом обесценения.

- Размер ущерба при повреждении объекта страхования равен стоимости затрат на его ремонт (восстановление), с учётом износа и обесценения, для приведения стоимости застрахованного объекта в состояние, соответствующее его стоимости на момент непосредственно до наступления страхового случая.

Выплаты по ОСАГО «Росгосстрах» в 2018 году

В мае 2017 года был принят ряд поправок в законе об правилах обязательного страхования гражданской ответственности владельцев ТС. Среди изменений появился пункт о натуральном возмещении, иными словами восстановительный ремонт. Обновленные правила компенсаций по полису ОСАГО затронули не только страховые компании, но и автовладельцев.

Нормативная база

Регламентирующей основой выплат по ОСАГО «Росгосстрах» в 2018 году является закон за номером № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» принятый 25 апреля 2002 года. 28 марта 2017 года были приняты нововведения на основе закона № 49-ФЗ существенно затронувшие многие нюансы и аспекты автогражданской ответственности:

На общую стоимость существенное влияние окажут тарифы по регионам, а в случае с автопарками юр. лиц применяется средний коэффициент, что соответственно также изменит стоимость оплаты в большую сторону: в пропорции чем больше транспортных средств, тем больше правонарушений.

От чего зависят выплаты в «Росгосстрах» по ОСАГО?

Расчет суммы компенсации, выплачиваемой «Росгосстрах» пострадавшим в 2018 году при дорожно-транспортном происшествии можно произвести самостоятельно. Все параметры и коэффициенты являются общедоступными и жестко зафиксированы в законодательстве. При подсчете выплат по ОСАГО учитываются актуальные цены на имущество с поправкой на регион страхования.

Расчет суммы компенсации, выплачиваемой «Росгосстрах» пострадавшим в 2018 году при дорожно-транспортном происшествии можно произвести самостоятельно. Все параметры и коэффициенты являются общедоступными и жестко зафиксированы в законодательстве. При подсчете выплат по ОСАГО учитываются актуальные цены на имущество с поправкой на регион страхования.

При подсчете размеров страховой выплаты в «Росгосстрах» по ОСАГО необходимо учитывать следящие параметры:

- Страну-производитель данного транспортного средства.

- Место регистрации и страхования авто(регион).

- Год выпуска и степень износа транспортного средства.

- Интенсивность и время эксплуатации данного ТС.

Страховая компания «Росгосстрах» точно следует букве закона, и поэтому при расчётах размеров компенсации опирается на пункт 15.1 в правилах страхования ОСАГО, а именно на то что все восстановительные расходы рассчитываются с учетом среднерыночной ценовой политики. Разумеете для каждого региона цены будут различаться, и зачастую весьма ощутимо. Как показывает практика нередки ситуации, когда выплаченных денежных средств недостаточно для проведения полного восстановления ТС. Это никоим образом не связано с нарушением законодательства РФ или мошенничеством, все дело в значительном износе узлов и агрегатов ТС, а также высоким ценам на комплектующие к авто, относящихся к сегменту «бизнес-класс» однако уже значительно устаревших (автомобили, выпущенные минимум 20-30 лет назад, например, BMW e38, Mersedes-Benz w200 и т.д.).

В подавляющем большинстве страховых случаев компания «Росгосстрах» производит расчет стоимости на отдельные узлы и детали требующие замены или ремонта с поправкой на износ ТС. На 2018 год в компании «Росгосстрах» актуальны следящие коэффициенты износа авто в соответствии с годом производства:

Если пострадавший в ДТП имеет желание самостоятельно произвести расчет величины денежной компенсации, то ему следует опираться именно на приведенные выше данные. Рекомендуется произвести исчисление в любом случае, чтобы избежать дальнейших разногласий со страховой компанией.

Как осуществляются выплаты по ОСАГО в «Росгосстрах»?

Какие действия должен совершить пострадавший в ДТП чтобы получить страховую выплату «Росгосстрах» в полном объеме в максимально короткие сроки? Ниже приведена пошаговая инструкция:

- В первую очередь необходимо оформить ДТП в надлежащем виде. Если при дорожно транспортном происшествии не был причинен вред, здоровью, общая сумма повреждений не превышает 50000 рублей и максимум 2 участника ДТП, то желательно оформить дорожно-транспортное происшествие на дороге по европротоколу. В ином случае необходимо осуществить вызов на место аварии сотрудников Госавтоинспекции, которые оформят все необходимые документы.

- После этого необходимо уведомить страховую компанию «Росгосстрах» о наступлении страхового случая ОСАГО, в максимально короткие сроки.

- Далее следует собрать пакет документов необходимый для оформления страхового случая и документального подтверждения нанесенного ущерба при ДТП.

- Затем составляется письменное заявление на получение денежной компенсации по страховому случаю в «Росгосстрах». Обращение прилагается к комплекту собранных документов. Стандартный бланк для заявления на выплаты по ОСАГО в 2018 году можно легко получить в любом из офисов страховой компании «Росгосстрах», также образец можно скачать из интернет-сети и распечатать самостоятельно.

- Выбираете предпочтительный способ получения компенсации.

- Предоставляете транспортное средство сотрудникам страховой компании «Росгосстрах» для проведения последующей экспертизы и оценки нанесенного ущерба.

В случае, если на имя заявителя поступил отказ без объективных на, то причин, то он имеет полное право обратиться с претензией на имя руководителя данной организации, указав все аспекты случившегося дорожно-транспортного происшествия. После того, как будет составлено обращение. Такой способ решения конфликта чаще всего применяется в спорных ситуациях между страховой компанией и владельцев транспортного средства.

Согласно законодательству Российской Федерации, максимальный срок выплаты по автострахованию в 2018 году составляет 20 дней. При вынесении решения суд и иные государственные структуры основываются на ФЗ «Об обязательном страховании гражданской ответственности собственниками транспортных средств» от 2002 года. Как уже говорилось, в 2018 году были изменены некоторые аспекты данной процедуры. Так, например, упростился порядок осмотра поврежденного автомобиля – теперь на установление степени ущерба компании «Росгосстрах» отводится не более 5 дней с момента аварии.

Также стоит отметить, что с 2018 года для всех страховщиков увеличен лимит компенсации внешних и технических повреждений транспортного средства до 500 тысяч рублей. Тарифная ставка исчисляется в соответствии с коэффициентом, который может варьироваться в зависимости от региона страхования автомобиля. Что касается юридических лиц и собственников различных автопарков применяется средний коэффициент, в некоторых случаях это может значительно повысить стоимость оплаты страховки.

Необходимые документы

В законе от 25 апреля 2002 года не установлены точные сроки подачи документов на получение страховки. Однако сказано, что пакет необходимой документации подается в индивидуальном порядке в несколько этапов. В 3 пункте 22 статьи рассматриваемого нормативно-правового акта содержится следующая формулировка «бумаги на автострахование необходимо предъявить при первой возможности».

В связи с особой срочностью данного процесса, пострадавшее лицо обязано заранее позаботиться о подготовке пакета документов, нужных копий и оригиналов. Большинство автомобилистов обращаются за помощью в специализированные компании, чтобы как можно быстрее собрать все бумаги и правильно заполнить заявление на получение компрессионных выплат по страховке ОСАГО «Росгосстрах» в 2018 году.

К перечню обязательных документов для выплат по ОСАГО в «Росгосстрах» в 2018 году относятся:

- страховой полис ОСАГО;

- документ, удостоверяющий личность (паспорт и ксерокопии первых страниц);

- заявление на выплату компенсаций;

- свидетельство из Госавтоинспекции, где отображены все аспекты случившегося ДТП с определением виновной и пострадавшей сторон;

- протокол Госавтоинспекции об административном правонарушении;

- постановление-квитанция об оплате штрафа;

- документы на транспортное средство;

- справка о владении авто;

- водительское удостоверение.

Это далеко не полный перечень документов, которые могут понадобиться при обращении в страховую компанию с целью получения денежных выплат при повреждении автомобиля по вине третьего лица. Узнать более подробную информацию вы можете, позвонив на горячую линию «Росгосстрах» по номеру 8 800 200-09-00 или у одного из сотрудников центра.

Заявление по выплатам ОСАГО «Росгосстрах»

Чтобы заполнить заявление на компенсацию при дорожно-транспортном происшествии, следует обратиться в один из филиалов страховой компании «Росгосстрах». Бланк документа выдает страховщиком и имеет определенную структуру. Он не должен противоречить Положению Банка России «О правилах обязательного страхования автогражданской ответственности».

Чтобы заполнить заявление на компенсацию при дорожно-транспортном происшествии, следует обратиться в один из филиалов страховой компании «Росгосстрах». Бланк документа выдает страховщиком и имеет определенную структуру. Он не должен противоречить Положению Банка России «О правилах обязательного страхования автогражданской ответственности».

Потерпевший указывает в заявлении свои паспортные данные, сведения о транспортном средстве, случившемся дорожно-транспортном происшествии с приложением всех протоколов и показаний обеих сторон, номер страхового свидетельства, характер и степень причиненных повреждений, а также личные данные сотрудника ГИБДД или иного лица, зафиксировавшего аварию. В завершении ставится дата и подпись заявителя.

Скачать образец заявления на выплаты по ОСАГО можно здесь.

Российский Союз Автостраховщиков берет на себя ответственность по своевременной оплате компенсаций ОСАГО, которые применяются в случаях невозможности проведения страховых выплат. Основанием для предоставления денежных средств (компенсаций) может стать:

- Разорение или временная неплатежеспособность страховой компании.

- Досрочное расторжение договора.

- Окончание лицензии страховщика.

- Отсутствие полиса обязательного страхования автогражданской ответственности у виновника аварии.

- Невозможность установления виновника дорожно-транспортного происшествия.

На размер выплат по ОСАГО в «Росгосстрах» в 2018 году влияет прямой и косвенный доход пострадавшего, а также степень ущерба и возможных расходов на лечение. Как показывает практика, сумма компенсации при нанесении вреда здоровью физического лица может варьироваться от 160 до 240 тысяч рублей в зависимости от особенностей того или иного случая.

Также на сумму выплат влияют такие немаловажные факторы, как страна-производитель транспортного средства, место регистрации автомобиля, уровень износа агрегатов и самого транспорта. Приблизительный расчет можно сделать на официальном сайте «Росгосстрах» при помощи специального калькулятора либо обратившись в соответствующую организацию (тогда размер компенсации будет определен со всеми дополнительными комиссиями).

В целом расчет выплат по ОСАГО в «Росгосстрах» в 2018 году производится по формуле:

«Ктр x Квз x Ксс x Кмщ x Кткс x Кср x Кбн»

где Ктр —территориальный коэффициент;

Квз — стаж и возраст водителя;

Ксс —частотность ДТП с участием данного автомобиля;

Кмщ —мощность автомобиля;

Кткс — коэффициент расчета страховки автомобиля, используемого в качестве такси;

Кср — срок действия полиса;

Кбн —показатель для постоянных клиентов.

Данный расчет можно провести самостоятельно, при этом отклонения будут незначительными.

Причины отказа в выплатах по ОСАГО в «Росгосстрах»

Полис ОСАГО покрывает урон транспортного средства при наступлении страховых случаев, соответствующих нормам федерального закона «Об автостраховании» и договору между страховщиком и автовладельцем. Однако страховка «Росгосстрах» распространяется только в пределах определенного лимита, оставшуюся часть обязан возместить виновник дорожно-транспортного происшествия. Страховой лимит ОСАГО в «Росгосстрах» распространяется на порчу личного имущества, а также на физический ущерб, причиненный собственнику авто.

Полис ОСАГО покрывает урон транспортного средства при наступлении страховых случаев, соответствующих нормам федерального закона «Об автостраховании» и договору между страховщиком и автовладельцем. Однако страховка «Росгосстрах» распространяется только в пределах определенного лимита, оставшуюся часть обязан возместить виновник дорожно-транспортного происшествия. Страховой лимит ОСАГО в «Росгосстрах» распространяется на порчу личного имущества, а также на физический ущерб, причиненный собственнику авто.

Зачастую участники договора сталкиваются с отказом в выплатах по ОСАГО «Росгосстрах». Если вы попали в такую ситуацию, то в первую очередь необходимо определиться на каких основания вынесено данное решение. Так, к правомерным основаниям для отказа в выплате страховки относятся:

- Внешние повреждения транспортного средства разной степени, на которое не распространяется страховка.

- Полис ОСАГО не покрывает моральный ущерб пострадавшего лица.

- Если авария произошла по вине необученного водителя (в процессе испытания автомобиля, тестирования или обучения).

- Если причиной дорожно-транспортного происшествия является транспортировка запрещенных, опасных объектов.

- Вред, причиненных физическому лицу при исполнении его прямых трудовых обязанностей, не возмещается (событие относится к категории общеобязательного либо социального страхования).

Срок исковой давности по страховым спорам, связанным с дорожно-транспортными происшествиями, составляет 2 года с момента установления страхового события. Все вышеперечисленные примеры относятся к законным основаниям отказа в компенсационных выплатах по ОСАГО, однако все зависит от конкретного случая. Обжаловать такое решение страховой компании в судебном порядке вряд ли удастся. Перед подобным решением лучше сразу проконсультироваться с Автоюристом.

Действия в случае отказа в выплатах по ОСАГО в «Росгосстрах»

Страховые компании зачастую прибегают к незаконным способам в отношениях с автовладельцами. Они не только нарушают закон, выдвигая необоснованные отказы в выплате по ОСАГО, но и специально занижают размер материального вреда. Оставшаяся сумма не настолько велика, чтобы передавать подобное дело в суд. Все это обусловлено тем, что совокупные расходы на разбирательство конфликта могут превысить размер компенсации. При значительных убытках, следует обратиться в государственные структуры за возмещение ущерба – но придется потратиться на независимого эксперта.

Если существует уверенность в том, что страховая компания «Росгосстрах» неправомерно отказала в выплате страховой суммы в 2018 году, то следует обратиться за юридической консультацией. После рассмотрения материалов дела необходимо провести независимую экспертизу и передать материалы дела в суд. Если претензии обоснованы, то высока вероятность (95-100%) что выплата будет произведена в судебном порядке. Обычно организации, занимающиеся юридическим сопровождением, берут за свои услуги от 5 до 15% суммы выплат.

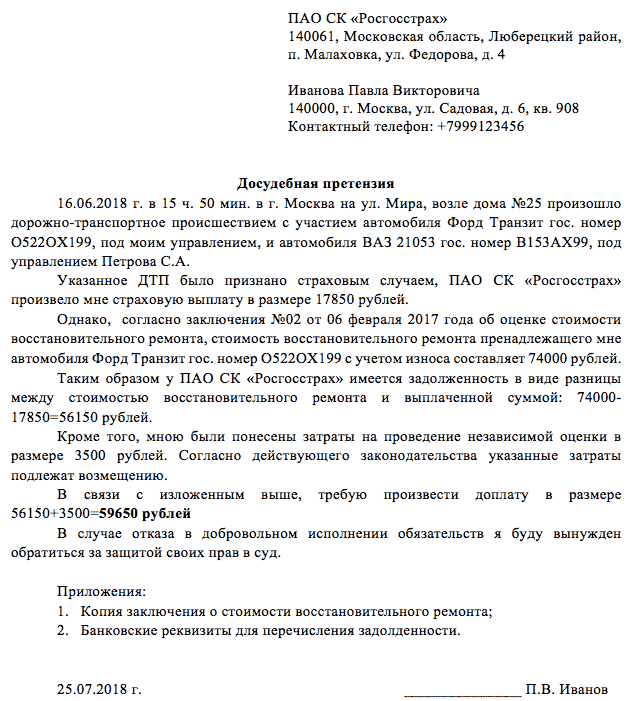

Претензия по выплате ОСАГО «Росгосстрах»

Законодательством Российской Федерации установлен досудебный порядок урегулирования споров между страховщиком и владельцем транспортного средства. Этот пункт является обязательным для соблюдения перед обращением в судебные структуры за выплатой по ОСАГО «Росгосстрах». Все, что от вас требуется, это направить на адрес организации определенную претензию и дополнить её экспертной оценкой транспортного средства после дорожно-транспортного происшествия. В этом же документе необходимо указать стоимость ремонта, реквизиты банковского счета и личные данные заявителя.

Скачать образец претензии по выплатам ОСАГО «Росгосстрах» можно здесь.

Претензию по выплате ОСАГО в «Росгосстрах» можно доставить в страховую компанию двумя способами:

- Заказным письмом с уведомлением;

- В индивидуальном порядке, посетив один из филиалов организации.

Какой бы вариант вы не выбрали, на руках у вас должен быть документ, подтверждающий получение письма адресатом. Во втором случае необходимо сделать ксерокопии всех документов и попросить сотрудника компании, поставить на каждом из них пометку о принятии. На рассмотрение претензии отводится 5 рабочих дней, плюс несколько дней уходит на почтовую пересылку.

Отзывы водителей

Алексей: Несколько месяцев назад оформил автострахование ОСАГО в «Росгосстрах» и вот попал в небольшую аварию. Сразу же обратился к страховщику с нужными документами, после чего мне назначили время оценки автомобиля. После того, как были выявлены основные повреждения, мне выдали карту и через 2 недели на моем счету уже были деньги.

Екатерина: Не успела подать ксерокопию европротокола в «Росгосстрах» в течение установленного пятидневного срока – в связи с чем от меня потребовали выплатить регресс за аварию. Закон был соблюден, но как-то это не справедливо. Не хочется больше иметь никаких дел с этим страховщиком.

Константин: За последние два года попал в три аварии. В двух случаях страховая компания полностью оплатила ремонт на СТО, в третьем перевела на счет деньги в течение каких-то пяти дней. И все это без судебного разбирательства, раньше страховался в «Росстрахе», где получить компенсацию можно было только по решению суда.

Особенности автострахования «Росгосстрах»

На сегодняшний день «Росгосстрах» является одной из самых надежных и престижных страховых компаний. Процесс получения полиса ОСАГО не представляет особых сложностей, для оформления потребуется лишь паспорт, документ на транспортное средства, водительские права и прохождение технического осмотра автомобиля. Заключить договор можно в многочисленных филиалах организации, заранее подав заявку на официальном сайте.

На сайте http://www.rgs.ru вы также можете продлить страховку и рассчитать приблизительную стоимость.

В большинстве случаев полис выдается на один год с возможностью продления. Можно оформить договор на три или шесть месяцев в зависимости от необходимости. Существует два основных типа ОСАГО: без ограничений, то есть пользоваться автомобилей имеет право, как собственник, так и иные лица, и с ограничением – управление авто осуществляется только по разрешению владельца (не более пяти человек).

Автострахование

Порядок действий на месте ДТП

Порядок обращения и перечень документов

- Причинен вред имуществу потерпевшего.

- Участвовало два и более транспортных средств (ДТП с 26.09.2017 г.) / два транспортных средства (ДТП до 26.09.2017 г.).

- Люди не пострадали, повреждены только ТС

Вы — потерпевший в ДТП

- Уведомите страховую компанию о наступлении страхового случая.

- Обратитесь в свою страховую компанию по прямому возмещению убытков в течение 5 рабочих дней с комплектом документов, предусмотренным Правилами ОСАГО.

Вы — виновник ДТП

Сообщите потерпевшему серию и номер вашего полиса ОСАГО и напомните, что ему следует обращаться в свою страховую компанию по прямому возмещению убытков.

В иных случаях потерпевшему необходимо обращаться к страховщику причинителя вреда (когда в ДТП участвовало более двух ТС и был причинен вред жизни или здоровью или имуществу, отличному от ТС).

При первой возможности уведомите компанию «Росгосстрах» о наступлении страхового случая. Затем в течение 5 рабочих дней с момента ДТП обратитесь в центр урегулирования убытков компании «Росгосстрах», осуществляющий прием заявлений по ОСАГО, со следующим комплектом документов:

- Документ, удостоверяющий личность получателя страхового возмещения (паспорт).

- Если получатель — иностранный гражданин, то необходим нотариально заверенный перевод или заверенный в посольстве перевод паспорта иностранного гражданина.

- Если обращаться будет не собственник ТС, то

- если ТС принадлежит физическому лицу, необходимо представление нотариально заверенной доверенности или рукописной доверенности с правом представления интересов собственника в «Росгосстрахе»;

- если ТС принадлежит юридическому лицу — доверенность, заверенная подписью генерального директора и печатью организации-собственника. Не требуется рукописная доверенность на право представления интересов в страховой компании, если на Заявителя оформлен и представлен путевой лист (маршрутный лист и т.п.) на момент произошедшего события либо доверенность на право управления ТС.

- Документы, подтверждающие право собственности потерпевшего на поврежденное имущество (например, оригинал свидетельства о регистрации транспортного средства (СТС) или оригинал ПТС) либо право на получение страховой выплаты при повреждении имущества, находящегося в собственности другого лица. Если ТС находится в лизинге/аренде — соответствующий договор.

- Согласие органов опеки и попечительства, в случае, если выплата страхового возмещения будет производиться законному представителю лица (потерпевшего выгодоприобретателя), не достигшего возраста 18 лет.

- Документы из компетентных органов:

- Справка о ДТП (форма № 154, подтверждающая факт наступления страхового события) + приложение к справке о ДТП о наличии Пострадавших (заполняется в ГИБДД и приобщается к справке о ДТП при наличии Пострадавших). Представленная справка должна содержать:

- угловой штамп,

- фамилию, инициалы лица, составившего справку, специальное звание,

- сведения о месте, времени, обстоятельствах события,

- номер полиса и наименование страховой компании,

- сведения о ТС-участниках ДТП (марка, модель, государственный регистрационный знак, VIN-номер),

- сведения о лицах, управлявших ТС (Ф. И. О. каждого участника ДТП должно быть указано полностью), серию и номер водительского удостоверения участников ДТП,

- сведения о лицах, виновных в причинении ущерба (если они установлены) с указанием пункта нарушения ПДД или статьи КоАП,

- адреса и телефоны участников ДТП,

- перечень повреждений, причиненных ТС.

Если после 20.10.2017г. сотрудники ГИБДД отказывают в оформлении справки о ДТП, то предоставляются иные документы, оформленные сотрудником ГИБДД (протокол, постановление, определение), которые должны содержать следующую информацию:

- дата, время и место произошедшего события, дата составления документа;

- описание обстоятельства происшествия, количество участников;

- Ф. И. О. водителей виновника(ов) и потерпевших в ДТП, либо информация об отсутствии водителей в момент ДТП в ТС, Ф. И. О. собственников ТС;

- марка, модель, гос. рег. номер ТС участников, а также полученные ими повреждения и повреждения причиненные иному имуществу;

- серия и номер полиса ОСАГО виновника (ов), потерпевшего, название СК, где застрахована их ответственность или отметка о его отсутствии;

- нарушенный участниками заявленного события пункт ПДД или ст. КоАП либо информация об отсутствии нарушения ПДД;

- фамилия сотрудника ГИБДД, указавшего всю вышеперечисленную информацию или номер его нагрудного знака (в извещении или документах ГИБДД).

- Протокол об административном правонарушении + постановление об административном правонарушении (если составлялись).

- Извещение о ДТП.

- Определение об отказе в возбуждении дела об административном правонарушении (если составлялось).

- Реквизиты получателя, в случае, если выбранный вариант возмещения — выплата по калькуляции.

- Нотариальная доверенность с указанием передачи права на получение страхового возмещения (если вы будете получать возмещение и не являетесь собственником ТС, собственник ТС — физическое лицо).

- Справка о ДТП (форма № 154, подтверждающая факт наступления страхового события) + приложение к справке о ДТП о наличии Пострадавших (заполняется в ГИБДД и приобщается к справке о ДТП при наличии Пострадавших). Представленная справка должна содержать:

Условия для обращения без справок

- Сумма ущерба не превышает 50 000 рублей, если ДТП произошло до 02 июня 2018 года и 100 000 рублей, если ДТП произошло 2 июня 2018г. или позднее. Если сумма ущерба превышает установленный лимит, то обращение возможно, но выплата будет ограничена указанной суммой.

- Сумма ущерба по ДТП, произошедшим на территориях городов федерального значения Москвы, Санкт-Петербурга, Московской и Ленинградской областей, которые зафиксированы с помощью технических средств контроля, обеспечивающих некорректируемую регистрацию информации, не превышает 400 тыс. рублей (если превышает, то обращение возможно, но выплата будет ограничена указанной суммой).

- ДТП произошло в результате взаимодействия (столкновения) двух ТС.

- В результате ДТП не был причинен ущерб жизни, здоровью или иному имуществу, отличному от ТС.

- Оба участника ДТП застрахованы по ОСАГО.

- Четко определено, кто является виновником и кто является пострадавшим в ДТП.

- Обстоятельства причинения вреда и перечень видимых повреждений ТС не вызывают разногласий участников ДТП и зафиксированы в извещениях о ДТП.

- Если не определен виновник и пострадавший, либо есть разногласия в части обстоятельств причинения вреда и перечня повреждений (т.е. условия, указанные в п.6 и п.7, не соблюдены), то участникам ДТП необходимо использовать мобильное приложение РСА «ДТП. Европротокол» для фиксации обстоятельств произошедшего события. Мобильное приложение «ДТП. Европротокол» доступно для скачивания в Google Play и App Store.

Дополнительные документы для обращения по Европротоколу

- Заполненный обоими водителями ТС — участниками ДТП бланк извещения о ДТП.

- Фото- и/или видеоматериалы ТС и их повреждений с места ДТП, а также данные, зафиксированные с применением средств навигации, функционирующих с использованием технологий системы ГЛОНАСС или ГЛОНАСС с иными глобальными спутниковыми системам (для ДТП, отвечающим признакам, указанным в п.2 выше).

- При обращении по Европротоколу виновник обязан предоставить ТС на осмотр страховщику, а также направить в адрес своего страховщика заполненное Извещение о ДТП.

Перечень документов при причинении вреда жизни и здоровью

- Общие документы:

- Документ, удостоверяющий личность получателя страхового возмещения (паспорт).

- доверенность на право представления интересов Потерпевшего в страховой компании (для физических лиц — доверенность, заверенная нотариально, или рукописная доверенность при условии оформления в присутствии представителя страховой компании).

- Согласие органов опеки и попечительства, в случае, если выплата страхового возмещения будет производиться законному представителю лица (потерпевшего выгодоприобретателя), не достигшего возраста 18 лет.

- Документы компетентных органов:

- Справка о ДТП (форма № 154, подтверждающая факт наступления страхового события) + приложение к справке о ДТП о наличии Пострадавших (заполняется в и приобщается к справке о ДТП при наличии Пострадавших). Представленная справка должна содержать:

- угловой штамп,

- фамилию, инициалы лица, составившего справку, специальное звание,

- сведения о месте, времени, обстоятельствах события,

- номер полиса и наименование страховой компании,

- сведения о ТС-участниках ДТП (марка, модель, государственный регистрационный знак, VIN-номер),

- сведения о лицах, управлявших ТС (Ф. И. О. каждого участника ДТП должно быть указано полностью), серию и номер водительского удостоверения участников ДТП,

- сведения о лицах, виновных в причинении ущерба (если они установлены) с указанием пункта нарушения ПДД или статьи КоАП,

- адреса и телефоны участников ДТП,

- перечень повреждений, причиненных ТС.

Если после 20.10.2017г. сотрудники ГИБДД отказывают в оформлении справки о ДТП, то предоставляются иные документы, оформленные сотрудником ГИБДД (протокол, постановление, определение), которые должны содержать следующую информацию:

- дата, время и место произошедшего события, дата составления документа;

- описание обстоятельства происшествия, количество участников;

- Ф. И. О. водителей виновника(ов) и потерпевших в ДТП, либо информация об отсутствии водителей в момент ДТП в ТС, Ф. И. О. собственников ТС;

- марка, модель, гос. рег. номер ТС участников, а также полученные ими повреждения и повреждения причиненные иному имуществу;

- серия и номер полиса ОСАГО виновника (ов), потерпевшего, название СК, где застрахована их ответственность или отметка о его отсутствии;

- нарушенный участниками заявленного события пункт ПДД или ст. КоАП либо информация об отсутствии нарушения ПДД;

- фамилия сотрудника ГИБДД, указавшего всю вышеперечисленную информацию или номер его нагрудного знака (в извещении или документах ГИБДД).

- извещение о ДТП.

- протокол об административном правонарушении,

либо постановление по делу об административном правонарушении,

либо определение об отказе в возбуждении дела об административном правонарушении,

либо определение о возбуждении дела об административном правонарушении,

либо при расследовании события согласно Законодательству РФ — постановление (определение) следственных органов, решение (определение) или приговор суда.

- Справка о ДТП (форма № 154, подтверждающая факт наступления страхового события) + приложение к справке о ДТП о наличии Пострадавших (заполняется в и приобщается к справке о ДТП при наличии Пострадавших). Представленная справка должна содержать:

Далее комплект документов будет зависеть от даты заключения договора виновника ДТП.

Договор виновника ДТП заключен после 01.04.2015 г. (включительно)

При причинении вреда здоровью

- Медицинские документы с указанием характера полученных потерпевшим травм и увечий, диагноза и периода нетрудоспособности из медицинской организации, в которую был доставлен или обратился самостоятельно Потерпевший.

- Если установлена группа инвалидности или категория «ребенок-инвалид»: справка медико-социальной экспертизы об установлении группы (категории) инвалидности.

При причинении вреда жизни

- Свидетельство смерти из ЗАГСа.

Если у погибшего на момент наступления ДТП имелись лица, находившиеся на его иждивении и имеющие право на получение от него содержания (критериями отнесения лиц к иждивенцам являются нетрудоспособность и состояние на иждивении потерпевшего):

- Если на иждивении Погибшего находился несовершеннолетний ребенок в возрасте до 14 лет: свидетельство о рождении.

- Если на иждивении Погибшего находился несовершеннолетний ребенок в возрасте от 14 до 18 лет: свидетельство о рождении, паспорт гражданина РФ.

- Если на иждивении Погибшего находился ребенок в возрасте до 23 лет, обучающийся на очной (дневной) форме обучения: свидетельство о рождении, паспорт гражданина РФ, справка учебного учреждения об обучении на очной (дневной) форме обучения.

- Если на иждивении Погибшего находилась неработающая супруга (супруг), занятая уходом за несовершеннолетним ребенком в возрасте до 14 лет: свидетельство о рождении, свидетельство о браке, справка с места работы, если уход осуществляется за ребенком в возрасте до 3 лет, справка из службы занятости о безработице, либо если супруга (супруг) не состоит на учете в бирже труда справка из пенсионного фонда или налоговой инспекции об отсутствии взносов, если уход осуществляется за ребенком в возрасте старше 3 лет.

- В иных случаях для подтверждения факта нахождения на иждивении необходимо предоставить решение суда, либо документы из органов социального обеспечения.

Если у погибшего на момент наступления ДТП не было иждивенцев, выплата может быть произведена родственникам погибшего: супругу, родителям и детям погибшего или гражданам, у которых потерпевший находился на иждивении:

- При предъявлении требования о выплате супругой (супругом): свидетельство о заключении брака.

- при предъявлении требования о выплате детьми или родителями: свидетельство о рождении

- при предъявлении требования о выплате кормильцами Погибшего: решение суда или документы из органов социального обеспечения о том, что Погибший находился на иждивении и не работал

- документы, подтверждающие расходы на погребение — квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг.

Договор виновника ДТП заключен до 31.03.2015 г. (включительно)

При причинении вреда здоровью

- Медицинские документы с указанием характера полученных потерпевшим травм и увечий, диагноза и периода нетрудоспособности из медицинской организации, в которую был доставлен или обратился самостоятельно потерпевший.

Если установлена группа инвалидности или категория «ребенок-инвалид»:

- справка медико-социальной экспертизы об установлении группы (категории) инвалидности.

Если понесены расходы на лечение и приобретение лекарств, на бесплатное получение которых потерпевший не имеет права в рамках Программы государственных гарантий оказания гражданам РФ бесплатной медицинской помощи:

- выписка из истории болезни из лечебного учреждения,

- платежные документы, подтверждающие оплату услуг лечебного учреждения (например, квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг),

- платежные документы, подтверждающие оплату приобретенных лекарств (например, квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг).

Если утрачен заработок (доход):

- листы нетрудоспособности за все периоды нетрудоспособности, либо иной документ, подтверждающий временную нетрудоспособность в соответствии с законодательством РФ (листок освобождения от служебных обязанностей для сотрудников МВД и военнослужащих, справка по форме №095у, удостоверяющая временную нетрудоспособность студента, учащегося, ребенка),

- заключение медицинской экспертизы о степени утраты профессиональной или общей трудоспособности (при наличии),

- справка о среднем месячном заработке (доходе), стипендии, пенсии, пособиях, которые потерпевший имел за 12 месяцев, предшествующих ДТП.

Если понесены расходы на дополнительное питание:

- заключение врачебной комиссии с указанием диагноза и периода, в течение которого потерпевший нуждался в дополнительном питании,

- справка медицинской организации о составе необходимого для потерпевшего суточного продуктового набора дополнительного питания,

- платежные документы, подтверждающие оплату приобретенных продуктов из продовольственного набора дополнительного питания (например, квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг).

Если понесены расходы на протезирование (ортезирование) зубов:

- медицинское заключение о необходимости протезирования (ортезирования) с указанием диагноза,

- карта стоматологического больного,

- акт выполненных работ из стоматологической клиники,

- платежные документы, подтверждающие оплату услуг по протезированию (ортезированию) (например, квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг).

Если понесены расходы на протезирование (ортезирование) частей тела или органов:

- медицинское заключение о необходимости протезирования (ортезирования) с указанием диагноза,

- платежные документы, подтверждающие оплату услуг по протезированию (ортезированию) (например, квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг).

Если понесены расходы на посторонний уход:

- заключение врачебной комиссии о необходимости постороннего ухода с указанием диагноза и периода, в течение которого потерпевший нуждался в постороннем уходе,

- платежные документы, подтверждающие оплату услуг по постороннему уходу (например, квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг).

Если понесены расходы на санаторно-курортное лечение:

- заключение врачебной комиссии о необходимости санаторно-курортного лечения с указанием диагноза, либо справка для получения путевки на санаторно-курортное лечение формы 070/у,

- выписка из истории болезни, выданная учреждением, в котором осуществлялось санаторно-курортное лечение,

- санаторно-курортная путевка или отрывной талон к санаторно-курортной путевке,

- платежные документы, подтверждающие оплату путевки на санаторно-курортное лечение (например, квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг).

Если понесены расходы на приобретение специальных транспортных средств:

- заключение врачебной комиссии о необходимости приобретения специальных транспортных средств с указанием диагноза,

- ПТС или свидетельства о его регистрации ТС,

- договор купли-продажи специального транспортного средства,

- платежные документы, подтверждающие оплату услуг на приобретение специальных транспортных средств (например, квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг).

Если понесены расходы по подготовке к другой профессии:

- заключение врачебной комиссии о необходимости подготовки к другой профессии (переобучении) с указанием диагноза,

- договор с организацией, осуществляющей профессиональное обучение (переобучение),

- платежные документы, подтверждающие оплату услуг профессионального обучения (переобучения) (например, квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг).

Если понесены расходы на медицинскую реабилитацию и прочих расходов, вызванных повреждением здоровья:

- документы, подтверждающие потребность в получении соответствующих услуг или предметов,

- платежные документы, подтверждающие оплату услуг таких расходов (например, квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг).

При причинении вреда жизни

- Свидетельство смерти из ЗАГСа.

- Документы, подтверждающие расходы на погребение (квитанции, кассовые и товарные чеки, заказы-наряды об оказании работ и услуг, акты приема-сдачи работ и услуг.

Если у погибшего на момент ДТП имелись лица, находившиеся на его иждивении и имеющие право на получение от него содержания (критериями отнесения лиц к иждивенцам являются нетрудоспособность и состояние на иждивении Потерпевшего):

- если на иждивении погибшего находился несовершеннолетний ребенок в возрасте до 14 лет: свидетельство о рождении;

- если на иждивении погибшего находился несовершеннолетний ребенок в возрасте от 14 до 18 лет: свидетельство о рождении, паспорт гражданина РФ;

- если на иждивении погибшего находился ребенок в возрасте до 23 лет, обучающийся на очной (дневной) форме обучения: свидетельство о рождении, паспорт гражданина РФ, справка учебного учреждения об обучении на очной (дневной) форме обучения;

- если на иждивении погибшего находилась неработающая супруга (супруг), занятая уходом за несовершеннолетним ребенком в возрасте до 14 лет: свидетельство о рождении, свидетельство о браке, справка с места работы, если уход осуществляется за ребенком в возрасте до 3-х лет, справка из службы занятости о безработице, либо если супруга (супруг) не состоит на учете в бирже труда справка из пенсионного фонда или налоговой инспекции об отсутствии взносов, если уход осуществляется за ребенком в возрасте старше 3 лет;

- в иных случаях для подтверждения факта нахождения на иждивении необходимо предоставить решение суда, либо документы из органов социального обеспечения.

Порядок обращения по полису каско при ДТП

Для получения страхового возмещения по каско при ДТП в течение 5 рабочих дней с момента аварии обратитесь в ближайший центр урегулирования убытков компании «Росгосстрах» со следующим комплектом документов:

- письменное заявление установленной формы с подробным изложением всех известных вам обстоятельств происшествия (заполняется в подразделении компании «Росгосстрах»);

- полис/договор каско;

- оригинал справки ГИБДД (формы № 154, подтверждающей факт наступления страхового события). Представленная справка должна содержать:

- угловой штамп и подпись лица, составившего справку,

- сведения о месте, времени, обстоятельствах события,

- номер полиса каско и наименование страховой компании,

- сведения о ТС-участниках ДТП (марка, модель, государственный регистрационный знак,VIN-номер),

- сведения о лицах, управлявших ТС (фамилия и инициалы участников ДТП, либо информация об отсутствии водителя в момент ДТП, либо информация об оставлении места ДТП; ФИО водителя застрахованного по каско ТС полностью, серия и номер водительского удостоверения),

- сведения о лицах, виновных в причинении ущерба (если они установлены), с указанием пункта нарушения ПДД или статьи КоАП, адресов,

- телефоны участников ДТП,

- перечень повреждений, причиненных ТС;

Если после 20.10.2017г. сотрудники ГИБДД отказывают в оформлении справки о ДТП, то предоставляются иные документы, оформленные сотрудником ГИБДД (протокол, постановление, определение), которые должны содержать следующую информацию:

- Сведения о месте ДТП;

- Дате и времени ДТП;

- Обстоятельствах события (описание порядка движения ТС участников ДТП);

- ФИО, адрес регистрации лица управлявшего застрахованным ТС (если оно находилось в движении). Если ТС не находилось в движении, запись об этом. Фамилия полностью и инициалы;

- ФИО лица (лиц) виновных в причинении ущерба и адрес их регистрации. Если лица не установлены, то запись о данном факте;

- Перечень повреждений причиненных ТС участникам ДТП или иному имуществу;

- Марки и модели ТС участников ДТП. Достаточно марки и г/н (или вин) ТС.

- копия протокола об административном правонарушении + копия Постановления об административном правонарушении, заверенные подписью сотрудника, их составившего (если документы составлялись);

- копия Определения о возбуждении либо об отказе в возбуждении дела об административном правонарушении, заверенная подписью сотрудника его составившего (если документ составлялся);

- в случае проведения медицинского освидетельствования — его результаты;

- водительское удостоверение лица, управлявшего ТС на момент ДТП;

- паспорт (военный билет, заграничный паспорт гражданина РФ или иной документ, удостоверяющий личность заявителя в соответствии с законодательством РФ);

- свидетельство о регистрации ТС (или ПТС);

- рукописная доверенность на право представлять интересы в страховой компании, если вы не собственник или не вписаны в полис каско как лицо, допущенное к управлению (собственник ТС — физическое лицо);

- нотариальная доверенность с указанием передачи права на получение страхового возмещения (если вы будете получать возмещение и не являетесь собственником ТС, собственник ТС — физическое лицо);

- доверенность на право ведения дел в страховой компании, заверенная печатью организации (если собственник — юридическое лицо).

- Нельзя подписывать чистые бланки документов! Данные о свидетелях ДТП обязательно должны присутствовать в протоколе.

- Если вы не согласны с определением факта нарушения Правил дорожного движения или с размером наложенного штрафа, инспектор обязан составить «Протокол об административном правонарушении». Если при составлении Протокола вас сразу же признали виновным, не отказывайтесь от подписания этого Протокола.

- Если вы не согласны с изложенными в нем сведениями, запишите свое мнение по данному поводу в специальной графе. В Протоколе зачеркните слово «нарушитель» и напишите «водитель», а также допишите «Не считаю себя виновником ДТП».

Перечисленные далее документы (за исключением объяснений других участников и свидетельства очевидцев ДТП) оформляются в присутствии водителя и при его непосредственном участии.

ДТП не повлекло тяжелых последствий

Инспектор ГИБДД должен составить «Протокол об административном правонарушении» или Определение о возбуждении дела об административном правонарушении, либо Определение об отказе в возбуждении дела об административном правонарушении. Для получения возмещения по каско при ДТП потребуется протокол, к которому прилагаются:

- справка о ДТП (может не оформляться после 20.10.2017г.);

- схема ДТП;

- описание механических повреждений ТС;

- объяснения участников и очевидцев ДТП.

ДТП повлекло тяжелые последствия

При причинении тяжелых или средней тяжести телесных повреждений, гибели людей, а также при причинении крупного материального ущерба составляются следующие документы:

- протокол об административном правонарушении или определение о возбуждении дела об административном правонарушении;

- справка о ДТП (может не оформляться после 20.10.2017г.);

- протокол осмотра и проверки технического состояния ТС;

- схема ДТП (выполняется на бумаге-миллиметровке);

- акт медицинского освидетельствования на предмет наркотического или алкогольного опьянения участников ДТП;

- объяснительные водителей, причастных к ДТП, и свидетельства очевидцев.

Что выбрать при ДТП: каско или ОСАГО

Выбирайте страховку, исходя из своих потребностей.