Что делать, если страховая компания не выдает акт осмотра

Согласно пункту 71 «Об ОСАГО» страховая компания обязана выдать вам акт осмотра не позднее трех дней со дня получения страховой вашего письменного заявления. Кроме того, согласно пункту 70, неотъемлемыми частями акта о страховом случае являются акт осмотра и (или) заключение независимой экспертизы (оценки). Если данная экспертиза проводилась, то вы также имеете право ее получить. Заявление необходимо подать в письменном виде в страховую компанию. Не лишним будет сослаться на законы «Об ОСАГО», обязывающие страховщика предоставить вам эти документы.

Если после этих действий страховая компания откажется выдать вам акт осмотра и сопутствующие действия, то рекомендуем Вам выполнить следующие действия:

- Распечатать соответствующие выдержки из законодательства, покажите этот документ в страховой компании и попросите страховую компанию объяснить, почему она нарушает Ваши права.

- Отправить все документы по почте заказным письмом с уведомлением и детальной описью прилагаемых документов. На доставку документов по почте понадобится некоторое время, но это позволит Вам в дальнейшем документально доказать, что Вы выполнили все, что от Вас требовалось и у страховой компании не останется путей для отступления.

Обычно вышеописанных действий достаточно для того, чтобы вам выдали акт осмотра и заключение независимого эксперта. В противном случае вы вправе обратиться с жалобой в РСА (российский союз автостраховщиков), а также подать в суд.

Требование на выдачу акта осмотра автомобиля можно скачать здесь

О нашей компании

Наши автоюристы оказывают помощь при ДТП, юридические и экспертные услуги в сфере автострахования. Нашему мнению доверяют крупнейшие телеканалы России, освещающие проблемы автострахования и ситуации, когда страховая не выплачивает страховку или занижает страховые выплаты.

наши преимущества

Станьте нашим партнёром

Расскажите автовладельцам о способе получить свои страховые выплаты в полном объёме! Помогите другим не быть обманутыми страховыми!

АВТОМОБИЛЬНАЯ НЕЗАВИСИМАЯ ЭКСПЕРТИЗА

Оценка ущерба автомобиля после ДТП

Главная / Требование о выдаче акта о страховом случае

В страховую компанию «____________________________

от Иванова Ивана Ивановича, страховое дело № _________,

автомобиль ВАЗ 21061, регистрационный знак Д 666 ТП 77

Т Р Е Б О ВА Н И Е

В соответствии с пунктом 4.23. действующих «Правил обязательного страхования гражданской ответственности владельцев транспортных средств» (далее «Правил»), прошу выдать мне копию акта о страховом случае с указанием в нем расчета размера причитающейся мне страховой выплаты не позднее 3 календарных дней с даты получения данного требования. Также в соответствии с п. 3.11. указанных Правил, прошу ознакомить меня с результатами осмотра транспортного средства (Актом осмотра) и результатами проведенной независимой технической экспертизы (Экспертным заключением) путем выдачи мне копий указанных документов. Получение указанных документов необходимы для проверки обоснованности произведенной мне страховой выплаты с целью недопущения судебных разбирательств.

____________ Иванов И.И.

«_____» ____________ 2014г.

Образец заявления о выдаче калькуляции и акта осмотра по ОСАГО

В соответствии с пунктом 71 «Правил обязательного страхования гражданской ответственности владельцев транспортных средств», прошу выдать копию акта о страховом случае. Обратите внимание, что неотъемлемой частью акта о страховом случае является заключение независимой экспертизы (акт осмотра поврежденного ТС, калькуляция ущерба, фотоматериалы и другие материалы, относящиеся к независимой экспертизе). Данные документы прошу заверить печатью страховой компании и подписью уполномоченного сотрудника.

Напоминаю, что копия акта о страховом случае передается страховщиком потерпевшему по его письменному требованию не позднее 3 дней, с даты получения, страховщиком такого требования. (Правила ОСАГО п.71).

Копии запрашиваемых документов заберу лично из офиса компании.

В случае невыполнения данного требования мною будет направлена жалоба в ФССН (Федеральную службу страхового надзора) и РСА (Российский Союз Автостраховщиков) о грубых нарушениях законодательства.

Акт о страховом случае по полису ОСАГО

Временами случается так, что после ДТП страховая компания задерживает выплаты, отказывает клиенту, либо недоплачивает сумму страховки.

Когда подозрительно не хватает денег компенсации на полный ремонт автомобиля, то в таком случае нужно обращаться к специалистам за дальнейшим решением вопроса.

Если клиент самостоятельно уже прошел процедуру досудебного урегулирования и ничего от страховщика так и не получил, то за дело возьмется автоюрист.

Однако и клиент сам может подать иск в суд, либо жалобу в Банк России, РСА. Вот здесь-то и пригодится акт о наступлении страхового случая по полису ОСАГО – в нем есть полная информация о ДТП, исходные данные для составления досудебной претензии или иска.

Страховой случай по ОСАГО – это событие, которое произошло в рамках вероятных рисков, которые были предварительно зафиксированы в договоре обязательного автострахования водителей, управляющих автотранспортными средствами.

Все автотранспортные средства признаны в России как средство перемещения по автодорогам, относящиеся к средствам повышенной опасности.

Случается масса аварий на дорогах, и чтобы максимально защитить потерпевших, их имущественные интересы и возместить ущерб здоровью, причиненный в результате столкновения, в стране существует специальный вид обязательного страхования.

Страховыми случаями в рамках такого типа защиты признаются следующие обстоятельства:

- ущерб, нанесенный имуществу невиновной в ДТП стороны;

- вред, причиненный здоровью пострадавшего невиновного водителя в результате автодорожной аварии;

- материальный ущерб имуществу потерпевшего, причиненный в результате столкновения машины во дворе, на стоянке либо на парковочной площадке;

- незначительный ущерб, который можно фиксировать по Европротоколу;

- смерть потерпевшего в аварии – возмещение выплачивается родственникам погибшего водителя.

Однако кроме типовых страховых случаев есть также обстоятельства, которые принимаются во внимание страховой компанией и которые могут привести к заключению, что случай на дороге не может признаваться страховым.

К таковым обстоятельствам относится следующее:

- потерпевший вел машину, которая не указана в договоре ОСАГО, заключенном с ним;

- причинение морального вреда потерпевшему;

- машина, попавшая в аварию, использовалась для обучения вождению, либо находилась на испытании или участвовала в соревнованиях;

- компенсация убытков, упущенной выгоды, либо утраченных в результате аварии доходов;

- если ДТП произошло по причине воздействия на происшествие перевозимым грузом (такие случаи должны страховаться отдельным договором);

- ущерб был причине лицу, исполнявшему служебные обязанности, которое должно быть защищено под государственной страховой защитой;

самовольная порча водителем конструкций машины; - ДТП произошло по время погрузочно-разгрузочных работ;

- из-за ДТП были повреждены объекты, находящиеся в статусе культурно-исторической или иной ценности, значимой на государственном уровне.

Таким образом, все, что не входит в перечень страховых рисков по ОСАГО, не может быть страховым случаем. Либо это является страховым случаем уже другого вида страхования, который должен быть оформлен отдельно.

Как прописан в законе «Об ОСАГО»

Акт о страховом случае – это документ, полностью и во всех деталях отражающий наступление случая, фиксированного ранее по договору ОСАГО как риски, от которых страховая компания призвана защищать владельца полиса.

В ст. 943 ГК РФ говорится о том, что все условия надлежащего осуществления самой услуги страхования должны регулироваться специальными Правилами, отдельно выпущенными для этих целей.

Таковые Правила существуют и в области страхования по автогражданской ответственности – ОСАГО:

- Обязанность страховой компании выдавать акт о страховом случае по требованию потерпевшего страхователя в течение 3-х дней с момента получения такого требования –Правил ОСАГО, которые утверждались положением Банка России от 19 сентября 2014 года № 431-П «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств» и действуют до сих пор.

- Право требовать от страховщика не только выплаты возмещения ущерба, но и соответствующие этому страховому случаю документы прописано в п. 1 ст. 12 законодательного положения №40-ФЗ от 25.04.02 г., находящегося на данный момент в действующей редакции.

- Перечень страховых случаев по полису ОСАГО прописан в Правилах ОСАГО.

- В акте следует четко указывать размер страховой выплаты и демонстрировать процедуру ее расчета.

На основании Положения Банка России от 19.09.14 г. за №431-П, страховщик обязан на основании акт либо выплатить страховое возмещение ущерба потерпевшему, либо на эти деньги организовать для его машины качественный ремонт.

Когда автовладелец получает на руки копию акта о страховом случае, то документ должен быть обязательно завизирован руководством страховой компании, а также на нем должна быть проставлена мокрая печать.

О чем говорится в документе

Акт целиком отражает страховой случай, поэтому в нем будут прописаны не только все сведения, касающиеся участников сторон автодорожной аварии, номеров машин и прочего, но также и детали самого столкновения – место происшествия, дата, свидетельства очевидцев, события и прочее.

В такой акт обязательно должна быть включена калькуляция, детальный отчет экспертного оценщика об осмотре автомобиля или же акт осмотра авто и заключение эксперта.

Чтобы более детально представить себе, что включает акт о страховом случае по ОСАГО, нужно просто рассмотреть его по пунктам:

- Сведения об участниках автодорожного происшествия как страхователях, в которые входит – номер, серия и срок действия полисов ОСАГО, а также тех страховщиков, их адреса, названия и коды подразделения, которые заключили такие договора с владельцами страховок.

- Потом указываются данные о страховом случае – тип случая, сколько участников, какие транспортные средства столкнулись (марка, модель, госномера), кто виновник.

- После должна быть указана страховая сумма и рядом прописываться лимит той ответственности, которую может понести виновник по полису, и который установлен законодательством.

- Ниже идет дата события ДТП, а также дата заявления о страховом случае, которое страхователь подает первым, как только произошла авария.

- Потом могут быть в акте различные пункты, в которых требуется просто проставить галочки по вопросам о принятии страхового случая и наличие или отсутствии регресса.

- Размер ущерба указывается далее в российских рублях – указываться он должен как в цифровых значениях, так и словами.

- Внизу пишется, кто получатель страхового возмещения – фамилия, имя, отчество, а также счет получателя, куда следует перечислять страховые выплаты и дата – когда следует сделать такие перечисления.

- Потом указать еще нужно форму выплаты и ее тип – «промежуточная», либо «завершающая».

- Внизу подписи составителя и согласователя акта.

- А еще ниже – заметки бухгалтера о перечислении выплат на счет страхователя.

Какие могут быть совершены махинации с актом и его составлением со стороны страховой компании, следует понять из того, о чем говорят эксперты и специалисты юридической практики.

В основном могут встречаться следующие ситуации, когда через неправильно составленный акт происходят нарушения законов и своих обязательств страховщиком:

- Искусственное занижение нормо-часов, которые отводятся для проведения ремонта поврежденной машины.

- Сокращение количества ремонтных работ – пропуски каких-то восстановительных процедур в перечне рекомендуемых работ.

- В калькуляции указаны недостоверные цены на детали или ремонтные работы.

- Иногда страховщик не учитывает стоимость расходных материалов, которые необходимы при ремонте автомобиля.

- Когда ТС не подлежит восстановлению, то стоимость годных остатков (неповрежденных деталей и элементов конструкции машины) специально страховщик завышается.

Завышение стоимости годных остатков дает страховщику возможность не оплачивать полную стоимость автомобиля, чтобы покрыть ущерб потерпевшего, а оплатить только стоимость оставшихся целыми деталей.

Можно ли сделать ОСАГО на 3 месяца, читайте здесь.

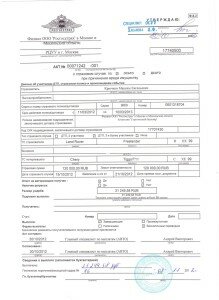

Образец акта о страховом случае по ОСАГО

Типового бланка акта о страховом случае нет, который был бы утвержден Гостатом. Но зато есть определенные шаблоны, по которым составляют такие документы страховые компании.

Для изучения примера такого документа ниже будет приведен образец заполнения такого акта за 2012 год.

Там суммы лимитов выплат по ОСАГО, конечно же, не соответствуют нынешним размерам страховок, но зато можно рассмотреть боле детально, какие пункты содержаться в акте, и как он должен быть заполнен.

Структура документа в основном должна состоять из следующих блоков:

- В левом верхнем углу должен стоять штамп страховой компании с ее логотипом, названием и адресом места нахождения подразделения.

- В правом верхнем углу – резолюция об утверждении документа – «УТВЕРЖДАЮ» и дата утверждения.

- Под резолюцией обязательно должен быть проставлен код страховой компании. Он может пригодиться тогда, когда страхователю придется обращаться в суд, либо с жалобой в Банк России.

- Далее следует название документа и его номер. Оно может звучать либо как «акт о страховом случае», либо как «акт о страховом событии».

- Потом следует содержание акта в пунктах, которые были описаны подробно выше.

- Подписи должны быть трех лиц:

- составителя;

- лица, которые согласовывает случай и выплату;

- главный бухгалтер, который фактически осуществляет перечисление выплат.

Из этого примера видно, что никакой калькуляции здесь нет, а это обозначает, что калькуляцию следует прилагать к документу, равно как и акт осмотра авто от эксперта.

Вообще все документы, поступающие к страховщику от экспертного оценщика нужно страховщику приложить к такому акту.

Конечно же, страховые компании могут ограничивать список приложений в виду того, что, якобы, клиент не обозначил точный список бумаг, которые требуется ему выдать на руки.

Вот поэтому все специалисты и рекомендуют страхователям при составлении требования-заявления на получении акта о страховом событии указывать полный список всех бумаг, какие им надобно получить от страховщика.

Кто составляет и подписывает

Документ составляется на основании оценочного отчета, поданного в страховую компанию от эксперта как заключение о проведении подсчетов стоимости повреждений авто, а также калькуляции – где деталировка всех поломанных элементов машины дополняется еще и ценами на них.

Составлять такой документ может специалист, который ведет страховой случай, согласовывать его может как руководитель, так и сам этот специалист, которому даны такие полномочия по должностной инструкции.

В верхней части акта утверждать документ должен руководитель страховой компании. Возле каждой подписи в обязательном порядке должна проставлять ее расшифровка фамилией и инициалами, а также дата, когда подписали документ.

В перечень обязательных документов к выдаче на руки потерпевшему в ДТП, требующему свою страховку, акты о страховых случаях страховщик не обязан включать к выдаче.

Но зато он обязан отдать его копию в том случае, если клиент напишет соответствующее заявление с просьбой о получении такой бумаги.

В этом году будет действовать порядок получения данного акта такой же, как и в прошлом, 2018 году. Составителем заявления является потерпевший в аварии, которому недоплатила страховая компания суммы компенсаций.

Порядок составления и подачи заявления заключается в следующих шагах и правилах:

- Заявление-требование следует подавать незамедлительно, сразу после того, как было сдано заявление на выплату страховки, либо сразу после получения отказа страховщика доплачивать недостающие суммы компенсации.

- Писать лучше всего заявление от руки.

- В тексте заявления должна четко и ясно содержаться просьба о получении акта, отражающего страховой случай, а также о получении калькуляции, которая нужна для проведения ремонтно-восстановительных работ по битой машине.

- Не забывайте поставить внизу дату и свою подпись.

После того как страхователь получает на руки акт о наступлении страхового случая ему крайне важно его подробно изучить.

Нужно проверить, все ли детали случая расписаны, правильно ли указана деталировка, цены на детали и ремонт авто, не пропущены ли какие-либо позиции поломок в содержании данной бумаги и так далее.

В акте не будет указываться сумма страховки с учетом износа, поэтому иногда небольшая сумма, которую страховщик недоплатил страхователю – это может оказаться неучтенный износ.

Если страхователь не уверен, правильно ли он сможет оценить все сведения о ДТП, зафиксированные в акте, тогда ему можно обратиться к автоюристу, который сумеет правильно проанализировать такой документ. Иногда некоторые такие специалисты эту услугу оказывают даже бесплатно.

На случай, если специалист страховой компании упирается по своим каким-то соображениям и не выдает акт о наступлении страхового случая клиенту по его требованию, то следует сразу же писать заявление на имя руководителя такой компании.

Заявление необходимо успеть составить и подать сразу после отказа о выдаче на руки страхователю акта и указать в нем свое требование получить акт. В течение 3-х рабочих дней страховщик обязан удовлетворить такое требование.

Если же оно не будет удовлетворяться, то тогда страхователь будет иметь полное право писать жалобу в Общество по защите прав потребителей, в Роспотребнадзор либо же в Банк России.

Эти организации вправе приостанавливать и отбирать лицензии у тех страховщиков, которые нарушают закон по отношению выполнения своих обязательств перед клиентом.

Выходит так, что практически во всех случаях, когда требуется получить от страховщика возмещение, страхователю необходимо видеть акт о страховом событии.

Чтобы сразу не возникало никаких вопросов или недомолвок клиент компании вполне может подавать заявление с требованием получить копию такого акта со всеми приложениями вместе с заявлением о выплате.

У него есть такое право на основании п. 70-71 Правил ОСАГО, а у страховщика есть обязанность в течение 3-х рабочих дней удовлетворить такую просьбу.

Вполне может оказаться, что недоплаченные суммы возникли из-за какой-то ошибки, допущенной в самом акте или расчетах.

Где дешевле застраховать машину по ОСАГО в Ярославле, смотрите на странице.

Какие будут выплаты по ОСАГО при ДТП, если я виновник, узнайте из этой информации.

Видео: ОСАГО Страховой случай

Особенности акта о страховом случае

Многие люди, оформляя договор о страховании, надеются на то, что при наступлении несчастного случая страховая компания в кратчайшие сроки предоставит им компенсацию, и даже в самых сложных ситуациях благодаря этому не придется тратить время на множество процедур.

Но практика работы современных страховщиков говорит о том, что в действительности все не так просто, начиная от того, что для получения самой выплаты нужно предоставить целый ряд документов, и заканчивая тем, что даже при соблюдении всех правил далеко не факт, что страховая компания в конечном итоге выплатит сумму правильно.

Именно поэтому многим будет полезно знать, что представляет собой образец акта о страховом случае, как оприходовать акт о страховом случае и что нужно делать, чтобы получить положенную компенсацию в кратчайшие сроки.

Что делать при маленькой выплате

Лучше всего подождать, пока вам будет перечислена страховая компенсация, и только потом уже заниматься ремонтом своего автомобиля, так как в данном случае у вас будет возможность провести независимую экспертизу у выбранных специалистов, если вдруг окажется, что в заполненный акт о страховом случае были внесены далеко не все повреждения.

Если же машина уже отремонтирована, но при этом страховщик выплатил вам слишком мало по ОСАГО, вам нужно отправить ему запрос на выдачу страхового акта, и в дальнейшем, основываясь на нем, требовать полноценного возмещения фактических затрат, которые потребовались для ремонта вашей машины.

Даже если вы собираетесь заниматься ремонтом поврежденного транспорта сначала, то вам нужно будет проводить эту процедуру в сервисе с обязательным получением на руки полного перечня соответствующих документов.

Если вы сможете немного подождать страховую выплату, то в таком случае у вас будет возможность отсудить у компании дополнительные компенсации, и в конечном итоге ремонт обойдется вам гораздо выгоднее

Как быстро получить акт о страховом случае

Чтобы определиться с тем, что вам нужно делать в процессе обжалования решения вашей страховой компании, в первую очередь, вы должны иметь на руках отчет оценки, проведенной экспертом данной компании, а также подробную калькуляцию.

Для этого изначально нужно написать заявление своему страховщику, в котором будет значиться ваша просьба о предоставлении акта о страховом случае, а также акта осмотра транспортного средства с калькуляцией цены на проведение ремонтных работ. В соответствии с действующими правилами ОСАГО страховщик в любом случае должен предоставить вам данный акт, если вами был направлен правильно оформленный письменный запрос.

После того, как все необходимые бумаги будут у вас, вы можете провести полную проверку всех позиций на предмет того, насколько правильно эксперты указали повреждения, нанесенные вашей машине во время аварии. Сделать это вы можете как самостоятельно, так и с привлечением профессиональных специалистов, и вполне естественно, что лучше всего не делать это без посторонней помощи.

Страховой случай по кредиту может относиться к одному из трех вариантов возможных рисков: жизнь, здоровью заемщика и риски, связанные с потерей дохода.

В каком порядке выплачиваются страховые выплаты в случае смерти застрахованного, можно прочитать здесь.

В акте должна указываться сумма расчета без учета износа различных комплектующих, и если она примерно соответствует тем затратам, которые вам пришлось выделить для проведения ремонта автомобиля, это говорит о том, что занижение выплаты обуславливается износом различных деталей. Сразу стоит отметить, что в такой ситуации вы вряд ли добьетесь какого-то положительного результата.

Помимо этого, компании делают следующее:

- занижают общий объем и цену нормо-часов ремонтных работ;

- не учитывают определенные виды работ, которые требуются для восстановления транспортного средства;

- снижают цены на материалы и детали, которые требуются для проведения восстановительных работ;

- не учитывают стоимость материалов и комплектующих, которые необходимо заменить.

Если автомобиль вообще не может быть восстановлен, то в таком случае, наоборот, страховая компания может завысить в несколько раз цену пригодных к эксплуатации деталей, что, опять же, приводит к значительному снижению объема компенсации.

Независимая экспертиза

Если в акте вы видите полный перечень повреждений, нанесенных вашему автомобилю, то в таком случае лучше всего обратиться за услугами независимых экспертов, которые смогут детально изучить акт осмотра и составить повторный расчет, отражающий реальную цену ремонтных работ.

Если автомобиль, которому был нанесен ущерб, эксплуатируется менее пяти лет, то в таком случае независимые эксперты могут провести также расчет потери товарной стоимости этой машины по причине ремонта, и эта сумма тоже должна будет компенсироваться страховой компанией.

Если же в отчете вы видите неполный перечень повреждений, и при этом еще не был проведен ремонт транспортного средства, повторная независимая экспертиза позволит вам уточнить правильность составления акта. При этом стоит отметить, что ваша страховая компания обязательно должна получить предварительное уведомление о том, где и когда вы будете проводить данное мероприятие, так как по закону она имеет право отправить на него своего представителя.

Любые платежные квитанции, которые вы получаете в процессе проведения дополнительных работ, обязательно нужно сохранять, потому что в будущем все деньги, которые вы потратили на досудебное разбирательство, можно будет взыскать в судебном порядке со своего страховщика.

Если ремонт транспорта уже закончен, то в таком случае постарайтесь максимально восстановить все платежные документы и чеки, которые смогут подтвердить реальный объем финансовых затрат.

Досудебная претензия и суд

После того, как вы получите на руки новый учет об оценке ущерба, вам нужно будет заняться составлением грамотной досудебной претензии своему страховщику, в которой вы укажете на свои требования, а также приложите новый результат независимой экспертизы, по которому требуете соответствующие выплаты.

Претензию нужно составлять в соответствии со специальным образцом, и ее адресатом должен быть руководитель выбранной вами страховой компании. После этого вы указываете причину, по которой составляется данное заявление, а также результат, который хотите получить от него.

В документе указывается сумма, на которую рассчитывает пострадавшее лицо, а также срок ожидания ответа, после которого клиент будет составлять исковое заявление. Стоит отметить, что срок ожидания ответа не может быть более 10 дней в соответствии с действующим законодательством.

К претензии нужно прикладывать абсолютно все документы, которые есть у вас на руках, а также указывать номер автомобиля, полиса, чеки с СТО и результаты независимой экспертизы. Составление данной претензии является подтверждением того, что вы пытались договориться со своим страховщиком перед тем, как подавать на него исковое заявление.

Документ передается непосредственно в секретариат страховой компании, и в процессе передачи вам обязательно должны предоставить на руки копию этого документа, где будет указываться отметка о вручении.

Нередко бывает так, что страховщики в конечном итоге просто идут навстречу своим клиентам и удовлетворяют составленную претензию, но чаще всего, конечно, следует отказ или полное игнорирование данного документа. Именно поэтому многие рекомендуют не слишком рассчитывать на составленную претензию и сразу начинать подготавливаться к ведению судебного разбирательства.

Чтобы составить иск о взыскании страховой выплаты, для начала вам нужно провести расчет суммы вашего требования, которая включает в себя:

- стоимость ремонта вашего автомобиля (указывается в результатах независимой экспертизы);

- стоимость услуг независимых экспертов;

- расходы, которые потребовались для рассылки почтовых уведомлений.

Из этой суммы вычитается выплата страховой, а если не проводилась соответствующая оценка, то к ней также добавляется утрата товарной стоимости автомобиля и возможные проценты за то, что страховщик пользовался чужими деньгами на незаконных основаниях.

Обязательно укажите моральный вред, который вы собираетесь возместить за счет страховщика, причем сразу стоит отметить, что в соответствии с законодательством вы можете указывать абсолютно любые суммы, но в преимущественном большинстве случаев суды компенсируют не более нескольких тысяч рублей.

По закону при судебном разбирательстве страховщик не только должен будет полностью вернуть недоплаченную сумму, но помимо этого также полностью выплатить штраф, который составляет 50% от исковой суммы за то, что компания отказалась выплачивать положенные страхователю средства в добровольном порядке. При этом данная сумма присуждается в пользу истца, а не государства, то есть вы получаете дополнительное возмещение.

Если планируемая сумма взыскания будет составлять более той суммы, которая является максимальной для ОСАГО, то в таком случае лучше всего привлечь к судебному разбирательству также виновника ДТП, так как в противном случае делопроизводство могут значительно затянуть по срокам

Подготавливаясь к ведению судебного разбирательства, вам нужно составить следующий пакет документов:

- документы на автомобиль;

- копии всех документов, предоставленных вам сотрудниками ГИБДД;

- акт осмотра транспортного средства;

- акт о страховом случае;

- исковое заявление, к которому отдельно прикладывается расчет;

- калькуляция страховщика.

В том случае, если страховая компания недоплатила вам достаточно крупную сумму, то в таком случае наиболее оптимальным решением будет обратиться к юридическим компаниям, чтобы они занимались подачей заявления в суд и самим разбирательством. При этом стоит отметить, что иски с суммой менее 50 тысяч рублей направляются мировым судьям, в то время как более объемные претензии входят в компетенцию районного суда.

Многие люди волнуются по поводу того, что их, как простых граждан, никто не станет слушать, и соревноваться в юридической практике с крупными страховщиками бесполезно, но на самом деле в большинстве случаев исковые требования клиента СК полностью удовлетворяются, если они являются законными и обоснованными.

Конечно, нередко процесс разбирательства затягивается на несколько месяцев, но в любом случае вы ничего, кроме времени, не потеряете, потому что все расходы и судебные издержки будет оплачивать ваш страховщик. Также за его счет будут оплачены и услуги юристов, которых вы нанимали для ведения этого дела.

Весь пакет документов при страховом случае должен быть оформлен в строгом соответствии с законодательными требованиями, чтобы не возникало спорных ситуаций по выплатам.

Как правильно оформляется страховой случай на производстве, можно узнать из этой статьи.

Что делать, если страховая отказывается платить по страховому случаю, читайте по ссылке.

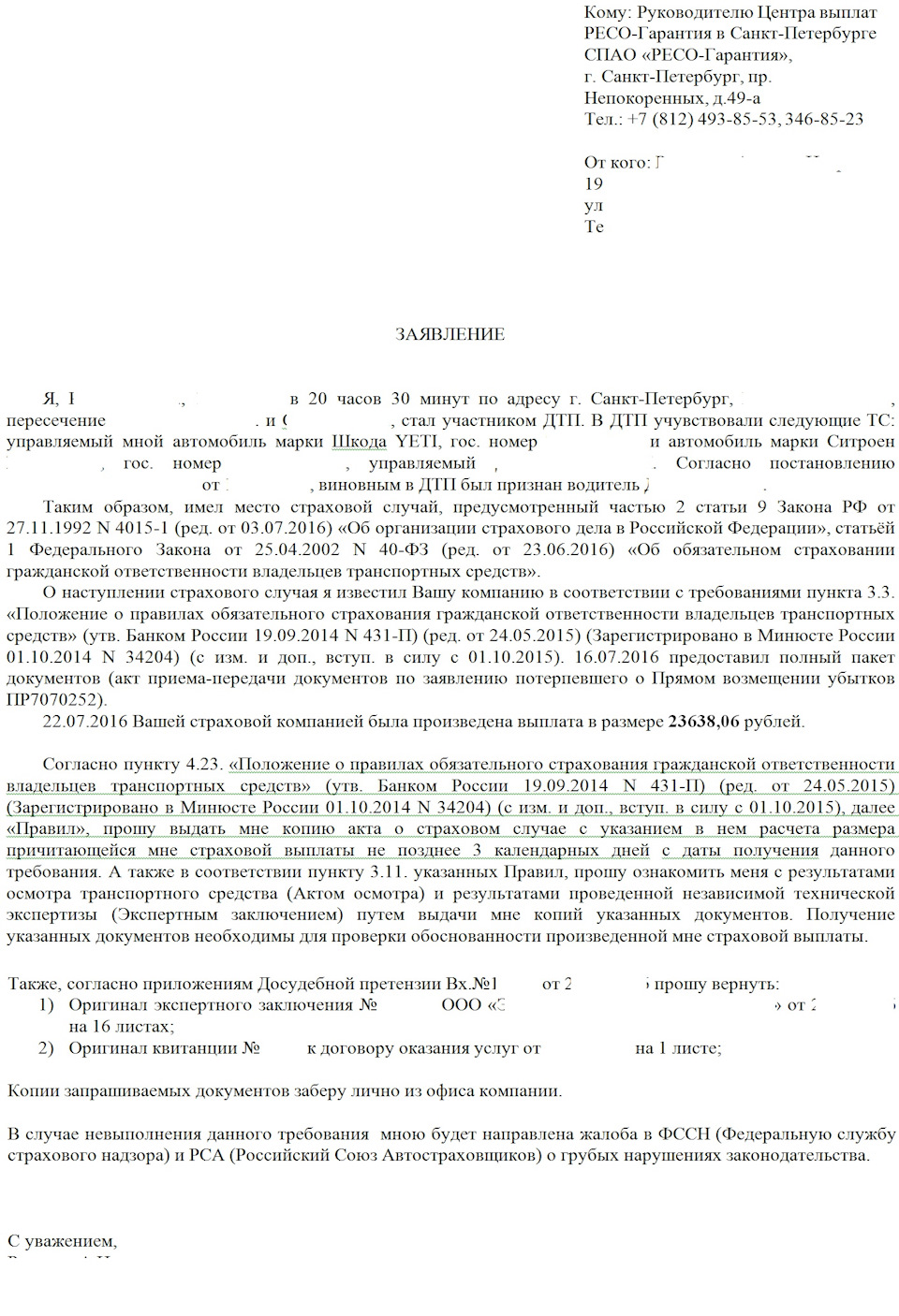

Skoda Yeti 4х4 LSD, Козочка › Бортжурнал › Образец. Заявление на получение акта осмотра от страховой по ОСАГО 2016.

Медленно, но движемся вперёд. Сегодня получил ответ от страховой — сказали, что экспертиза моя независимая сделана с ошибками и т.д. В общем эпопея начинается. Даже сам немного с Ресо что-ли согласен по поводу колёсного диска, идёт ли однозначно замена или возможно покраска. Какова стоимость покраски тогда?

Ну это письмо с ответом я получил после, буквально вечером, как отправил заявление на получение калькуляции и акта. А также попросил вернуть оригиналы независимой экспертизы.

Чтобы не проклинать меня, напишу основной текст, чтобы после скопировать/вставить:

Согласно пункту 4.23. «Положение о правилах обязательного страхования гражданской ответственности владельцев транспортных средств» (утв. Банком России 19.09.2014 N 431-П) (ред. от 24.05.2015) (Зарегистрировано в Минюсте России 01.10.2014 N 34204) (с изм. и доп., вступ. в силу с 01.10.2015), далее «Правил», прошу выдать мне копию акта о страховом случае с указанием в нем расчета размера причитающейся мне страховой выплаты не позднее 3 календарных дней с даты получения данного требования. А также в соответствии пункту 3.11. указанных Правил, прошу ознакомить меня с результатами осмотра транспортного средства (Актом осмотра) и результатами проведенной независимой технической экспертизы (Экспертным заключением) путем выдачи мне копий указанных документов. Получение указанных документов необходимы для проверки обоснованности произведенной мне страховой выплаты.

Форма акта о страховом случае при ОСАГО

Здравствуйте! Существует ли при ОСАГО утвержденная форма акта о страховом случае, предусмотренная ЦБ РФ в «Положение о правилах. » от 19.09.2014 №431-П. п.4.23. В «Правилах. » указано, что в акте указывается расчет страховой выплаты, а страховщик выдал акт в котором указана только итоговая сумма, является ли это нарушением.

Если такая форма есть, то где её можно посмотреть. Спасибо.

Ответы юристов (1)

![]()

Доброго Времени суток !

Форма Акта о страховом случае по ОСАГО существует и утверждена ЦБ РФ (в ответе прикреплен фаил).

Но сам расчет производит оценщик на специальной программе и выдает на этом Акте только результат своей работы.

Ищете ответ?

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.