Что лучше открыть ТОО или ИП в Казахстане?

Довольно часто начинающим предпринимателям Казахстана, решившим открыть наконец-то собственное дело, приходится сталкиваться с вопросом: «Какую лучше выбрать форму предпринимательской деятельности: ТОО или ИП?» Каждая из указанных форм обладает и достоинствами, и недостатками. Но принять правильное решение поможет знание о каждом из этих видов ведения бизнеса.

Довольно часто начинающим предпринимателям Казахстана, решившим открыть наконец-то собственное дело, приходится сталкиваться с вопросом: «Какую лучше выбрать форму предпринимательской деятельности: ТОО или ИП?» Каждая из указанных форм обладает и достоинствами, и недостатками. Но принять правильное решение поможет знание о каждом из этих видов ведения бизнеса.

Еще до того, как пойти собирать документы для регистрации собственного дела, нужно ответить на один вопрос: «В какой форме работать лучше всего? Зарегистрировать ли юридическое лицо или осуществлять свой бизнес как физическое лицо?». Для начала необходимо разобраться и выяснить различия между физическим и юридическим лицом.

Юридическими лицами принято называть различные организации. ТОО, ПК, АО, КСК, ОО — это все формы юридического лица.

Физическое лицо — каждый из нас, любой гражданин Казахстана или другой страны, зарегистрированный в налоговой службе.

Собственный бизнес может вести и физическое лицо. Обратите внимание, ЧП и ИП — это одно и тоже. Понятие «частный предприниматель» кануло в лету, а на смену ему пришел «индивидуальный предприниматель», называемый в простонародье сокращенно ИП. Физическое лицо может работать также через лицо, которое было создано юридическим. Например, физическое лицо может работать как ИП и параллельно создать еще товарищество с ограниченной ответственностью (то есть ТОО), и весь свой бизнес на этом юридическом лице завязать.

Одна из наиболее распространенных форм юридических лиц — ТОО. Оно является таковым, потому что его просто создать и имеет ряд преимуществ.

Вообще, можно сказать, что ИП — это сам гражданин, а юридическое лицо — самостоятельный игрок в бизнесе. Давайте попробуем выяснить, что наиболее приемлемо открыть Вам для успешного ведения бизнеса с учетом всех преимуществ и недостатков каждой из форм.

Предлагаем Вам сравнить особенности ведения бизнеса через ИП и ТОО.

1. Во-первых, у ИП имеется более простая процедура создания. ТОО зарегистрировать несколько дольше и сложнее. Для регистрации ТОО требуется устав, который должен быть составлен на 2-х языках: казахском и русском. В случае изменения указанных в уставе условий ведения бизнеса, нужно идти в ЦОН, готовить документы, вносить изменения и т.д. У ИП устава нет, это означает, что вносить в него изменения нет необходимости.

2. Во-вторых, ИП платит меньшее количество налогов, а также у него корпоративного подоходного налога нет. Кроме этого, у индивидуальных предпринимателей имеется возможность работать по патенту и уплачивать налоги, опираясь на заявленный доход. Для всех ИП, которые работают по патенту, разрешено работать без кассовых аппаратов, если, конечно, индивидуальный предприниматель не осуществляет реализацию подакцизных товаров.

В рамках общеустановленных налоговых режимов, ИП должно платить налог с доходов по ставке 10 %. А ТОО, несмотря на то, что не платит индивидуальный подоходный налог, должно оплачивать корпоративный подоходный налог, ставка которого уже 20 %. В тоже время и ТОО и ИП, могут работать по самой упрощенной декларации.

Для ТОО максимальный размер доходов, до получения которых можно работать в рамках так называемой упрощенки, составляет 25 000 000 тенге в квартал, а для ИП — 10 000 000. К тому же штат работников ТОО не может превышать по упрощенной форме 50 человек, а для ИП — 25 человек. С точки зрения объемов бизнеса, намного выгоднее создать свое ТОО, а не являться ИП.

3. Для ИП есть возможность не вести бухгалтерский учет. Это даже разрешено законодательством при условии, если ИП ведет работу в рамках налогового режима на основе разового талона или патента. Для юридических лиц такой возможности нет. Поэтому ИП, которые работают по патенту, могут не нанимать бухгалтера и этим самым сэкономят на своих расходах.

4. Также можно сказать и об административной ответственности, то есть размер штрафов, которые налагаются на индивидуальных предпринимателей значительно меньше, нежели у юридических лиц. Кроме этого, помимо штрафов на предприятие, еще могут быть наложены штрафы на работников юридического лица, совершивших административное нарушение.

5. Очень важно иметь представление об ответственности юридических лиц и индивидуальных предпринимателей по обязательствам. К примеру, если индивидуальный предприниматель еще не рассчитался с долгами со своими партнерами, значит, при отсутствии денег, для того чтобы погасить долги, могут обратить взыскание на его собственное имущество (автомобиль, бытовую технику, квартиру, дачу).

В тоже время, если вдруг такая ситуация возникнет у ТОО — рассчитываться по долгам нужно будет организации, но не его учредителю. В этом и заключается основное преимущество ТОО — ограничивать ответственность ТОО от гражданина, создавшее это юридическое лицо. Отсюда следует, если Вы не совсем уверены, что можете вести свой бизнес безубыточно, или у Вас есть имущество, которое потерять очень нежелательно, стоит подумать о том, чтобы создать и работать с ТОО.

6. Еще необходимо отмечать статус ИП со стороны имиджа. Традиционно многие люди считают, что наиболее солидно работать через ТОО, нежели осуществлять индивидуальное предпринимательство путем открытия ИП. На самом деле, существует множество индивидуальных предпринимателей, создавших свой далеко не маленький бизнес, а также завоевавших свой имидж и престиж не формой, а содержанием — то есть качеством своих услуг, товаров и работ.

7. Существует еще одна проблема, которая связана с ИП — невозможность сразу продать весь свой бизнес «одним махом». Бизнес ИП можно продавать как имущество индивидуального предпринимателя. Но если данное имущество приобретет иное лицо — имидж прежнего ИП потеряется — наработанную репутацию продать невозможно.

А в ТОО, наоборот, продать весь бизнес можно путем продажи всего бизнеса (вместе со всем имуществом). Учредитель ТОО может свободно продать долю участия в нем другому лицу. И в результате данной операции останется все, что удалось накопить за время деятельности. Здесь произойдет только смена собственника юридического лица (как правило, о нем мало какой потребитель интересуется или знает).

8. ТОО является выгодным для тех, кто желает вести совместный бизнес. В данном случае можно лишь зарегистрировать ТОО при участии нескольких лиц, а доходы придется делить пропорционально вкладам каждого участника.

Вести свой бизнес в рамках ИП можно тоже совместно: это делается на основании договора о сотрудничестве. Только данная форма совместного ведения бизнеса очень неудобна из-за отсутствия четкого регламента работы. В отношении ТОО действует целый закон под названием «О товариществах с ограниченной или дополнительной ответственностью». В данном законе более детально прописаны все нюансы по работе ТОО, которое состоит из нескольких лиц.

Теперь Вы знаете основные отличия каждой из форм, а какой наиболее оптимальный вариант для Вашего бизнеса, определяется индивидуально.

Налог на ип в казахстане

Здравствуйте! У меня закончилась книга учета наличных денег. Что мне нужно с собой взять в налоговую, чтобы поменять книгу (касс. аппарат, Z-отчеты, документы регистрации ККМ, печать, или что-то еще)? Где купить новую книгу? Кто и где её прошивает? Я в положении и не смогу приезжать много раз, поэтому опишите, пожалуйста подробно, чтобы я за один раз поменяла книгу. Спасибо!

Ответ Здравствуйте. В случае полного заполнения книги учета наличных денег налогоплательщик для их замены в течение пяти рабочих дней представляет в налоговый орган по месту постановки на учет контрольно-кассовой машины: 1) налоговое заявление; 2) пронумерованные, прошнурованные, заверенные подписью и…

Размещено 1 июля 2017 16:37 Категория Индивидуальный предприниматель Просмотров 32 Год 2017 Автор вопроса Ермек Серикович Байтоков Автор ответа Асель Оразаевна Жанпеисова

Добрый день! Проконсультируйте пожалуйста. ИП оформлено в Астане на сестренку, деятельностью пока не занимаемся, договор только подпишем в июле и начнем работать. Могу ли я сдать пустографки в Алм. Обл. Пос Отеген батыр. Доверенность имеется. Бизнес планируется в данном поселке.

Ответ Здравствуйте. Налоговая отчетность сдается по месту регистрации ИП.

Как правильно платить налоги — советы от Zakon.kz

В Налоговом департаменте по г. Алматы презентована программа по дистанционному обучению налогоплательщиков по налоговому законодательству путем тестирования.

По словам руководителя Управления налоговых апелляций и разъяснения Куаныша Туменбаева, проводившего презентацию, дистанционное обучение путем применения тестовых вопросов широко применяется в международной практике. В чем его преимущество и что обязательно должен знать налогоплательщик? Об этом ИА Zakon.kz попросило Туменбаева рассказать более подробно.

— Преимущество дистанционного обучения — экономия средств и времени. По нашему дистанционному обучению, каждый налогоплательщик сможет в любое удобное для себя время в онлайн режиме проверить уровень своих знаний по налоговому законодательству. А знать налоговое законодательство очень важно, где бы ты и кем бы не работал, какую бы должность не занимал, в какой структуре бы не работал, в том числе это касается различных ИП, которых сегодня достаточно много. Поэтому мы охватили всех самозанятых, особенно тех, кто работает на рынках Алматы. Это и так называемая барахолка, где сосредоточено основное количество вещевых и оптовых рынков, это и зеленый базар, и многие другие торговые точки города.

— Скажите, пожалуйста, кто может и обязан платить налоги?

— Налоги должен платить любой человек, получающий доход от своей деятельности, и не важно, какая это деятельность. Это может быть и домохозяйка, занимающаяся вязанием, шитьем, готовящая обед, или работающая нянечкой. Это может быть художник, дизайнер, переводчик, работающий, как говорится, на себя и имеющий от этого определенный доход. Все они обязательно должны зарегистрироваться в налоговом органе, то есть своевременно встать на учет и платить налоги. То же самое хочется сказать и многотысячным пользователям уважаемого сайта Zakon.kz.

— А если человек пытается уклониться от уплаты налога, какие могут быть последствия?

— За несвоевременную постановку на учет в налоговом органе, нарушителю грозит штраф в размере 5 МРП, поэтому, чтобы не нарушать требования закона, нужно владеть знаниями налогового законодательства, но, как показывает практика, ими владеют далеко не все. Учитывая это, мы и провели сегодня презентацию дистанционного обучения с целью повысить уровень знаний налогоплательщиков.

— Какие нарушения чаще всего допускаются налогоплательщиками?

— Чаще всего нарушения допускаются при предоставлении и заполнении налоговой отчетности, исчислении налогов и так далее. Тестирование по налоговому законодательству дает возможность пополнить знания налогоплательщиков, что способствует уменьшению нарушений в области налогообложения, и предотвращает применение административных мер в отношении их.

Особо хочу сказать, что на начальном этапе тестовые вопросы разработаны по таким темам, как специальный налоговый режим для субъектов малого бизнеса, корпоративный подоходный налог, налог на добавленную стоимость, индивидуальный подоходный налог, непроизводственные платежи. То есть данная презентация посвящается не только физическим лицам, ИП, но и юридическим. В последующем вопросы для тестирования будут обновляться, и усложняться с учетом рассмотрения конкретных ситуаций в части налогообложения.

— Расскажите, пожалуйста, более подробно, как можно воспользоваться дистанционным обучением.

— Для удобства налогоплательщиков программу «Тестовые вопросы» мы разместили на сайте нашего Департамента www.nda.kz Если вы действительно желаете обучиться этому, то зайдите на этот сайт в раздел «Тестовые вопросы» и выберите из списка вид налога, по которому вы решили проверить уровень своих знаний.

«Тестовые вопросы» состоят из 25 вопросов по каждому налогу. Причем по каждому вопросу предусмотрены четыре варианта ответов, из которых тестирующий должен выбрать один правильный вариант. После завершения теста, на экран компьютера выводится его результат с указанием количества правильных и неправильных ответов. Правильные ответы отмечены зеленым цветом, неправильные — красным и тут же указаны правильные ответы. Это сделано для того, чтобы человек не возвращался опять к своим ответам и не искал, где он допустил ошибку. Ошибка указана тут же и рядом, как я уже сказал, дается верный ответ.

Итоги тестирования будут подводиться нами каждый месяц и размещаться на сайте.

— Вы сказали, что чаще всего нарушения допускаются при предоставлении и заполнении налоговой отчетности, исчислении налогов. Это действительно так и мне кажется, в этом вопросе особенно «плавают» простые граждане, которым нужно заплатить налоги, пенсионеры, сдающие, допустим, жилье в аренду, различные ИП и так далее. Куда и к кому они могут обратиться за помощью по правильному заполнению?

— В первую очередь к модераторам, которые находятся в каждом налоговом управлении в каждом районе города. Если вы обратили внимание, когда вы заходите в налоговое управление, к вам навстречу выходит модератор и спрашивает, чем вам помочь. Если он занят, вы можете сами подойти к нему и спросить, как вам встать на налоговый учет, как заполнить документы, и он вам подскажет. Кроме того, вы можете задать все свои вопросы на нашем сайте www.nda.kz в разделе «Вопрос-ответ».

— И сколько времени ждать ответа?

— Ответы даются в течение трех рабочих дней. Также на этом сайте публикуются списки налогоплательщиков, имеющих налоговую задолженность, списки физических лиц, имеющих ограничение на выезд за пределы Казахстана, в связи с имеющейся задолженностью по налогам и много другой полезной информации.

— Какая категория граждан может не платить налоги на имущество и землю?

— Плательщиками налога на имущество не являются военнослужащие срочной службы на период прохождения срочной службы (учебы), герои Советского Союза, Социалистического Труда, лица, удостоенные званий «Халық қаһарманы», «Қазақстанның Еңбек Epi», кавалеры орденов Славы трех степеней и «Отан», матери-героини, награжденные подвеской «Алтын алқа», участники войны и так далее. Полный перечень списка можно посмотреть в Налоговом кодексе, пункт 2 статья 403.

Казахстан: Налоговые новшества – 2018

Ежемесячная уплата налогов ожидает крестьянские хозяйства и «упрощенщиков» со следующего года. А также ежеквартальная сдача новой формы отчетности.

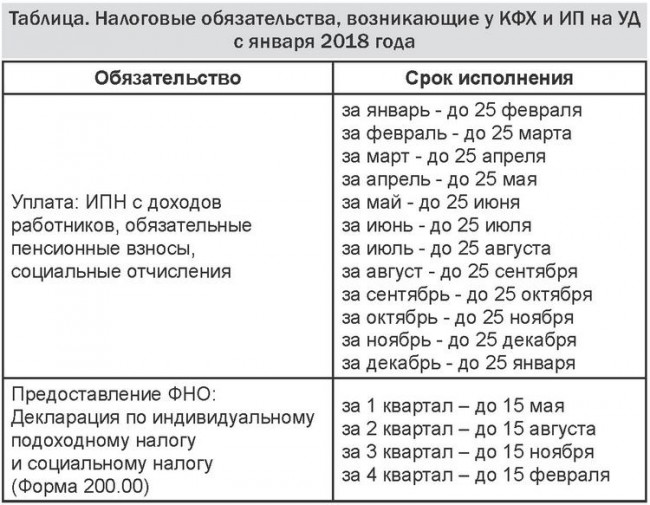

Согласно проекту нового Налогового кодекса Республики Казахстан, который вступит в силу 1 января 2018 года, крестьянские и фермерские хозяйства, применяющие специальный налоговый режим для КФХ, индивидуальные предприниматели, применяющие специальный налоговый режим на основе упрощенной декларации, должны будут уплачивать все зарплатные налоги с доходов своих работников ежемесячно. Кроме того, ежеквартально нужно будет предоставлять налоговую отчетность формы 200.00.

Новые обязанности

До 2018 года крестьянские хозяйства уплачивали индивидуальный подоходный налог с доходов своих работников, пенсионные взносы и социальные отчисления за работников лишь два раза в год. Со следующего года эти налоговые и неналоговые платежи следует исчислять и перечислять в бюджет ежемесячно. К такому нововведению главам КФХ предстоит привыкнуть не только по срокам уплаты, но и в финансовом плане. Две даты уплаты налогов в году были специфичны для аграрного производства. Один срок уплаты всех налогов за 9 месяцев периода был до 10 ноября текущего периода, второй срок за 3 квартал периода установлен до 10 апреля следующего года. Платежи приходились на осенне-зимний период, когда у крестьян собран урожай и имелись денежные средства. Индивидуальные предприниматели, действующие на упрощенной декларации, также уплачивали зарплатные налоги два раза в год, поскольку налоговым периодом было полугодие.

Теперь исчисление, уплата ИПН, ОПВ, СО, ОСМС в бюджет и представление налоговой отчетности по таким налогам и платежам производятся в общеустановленном порядке. Данный порядок определяет, что налоговым периодом для исчисления ИПН с доходов, подлежащих обложению у источника выплаты, обязательных пенсионных взносов, социальных отчислений и медицинского страхования является календарный месяц. Уплачивать налоги КФХ и ИП станут до 25 числа месяца, следующего за отчетным месяцем.

Отчетным периодом для составления декларации по индивидуальному подоходному налогу и социальному налогу является календарный квартал. Декларация представляется в налоговые органы по месту нахождения налогоплательщика не позднее 15 числа второго месяца, следующего за отчетным периодом.

Итак, со следующего года у КФХ и ИП на упрощенной декларации возникают обязательства по ежемесячной уплате зарплатных налогов и ежеквартальному предоставлению ФНО 200.00 (Таблица).

Новая отчетность

Массово-разъяснительную работу по доведению информации до налогоплательщиков налоговые органы пока не ведут, поскольку новый Налоговый кодекс еще не вступил в законную силу. Только с января 2018 года планируют начать разъяснительные мероприятия для налогоплательщиков. Причем рассказывать и объяснять о нововведениях налоговики начнут с января 2018 года, а до 25 февраля крестьяне и ИП уже должны будут уплатить налоги за январь 2018 года. Если по незнанию о новшествах или по другим причинам они в этот срок не уплатят требуемые налоги, то 26 февраля у них автоматически выйдет уведомление о нарушении налогового законодательства. А за ним и все вытекающие штрафные санкции.

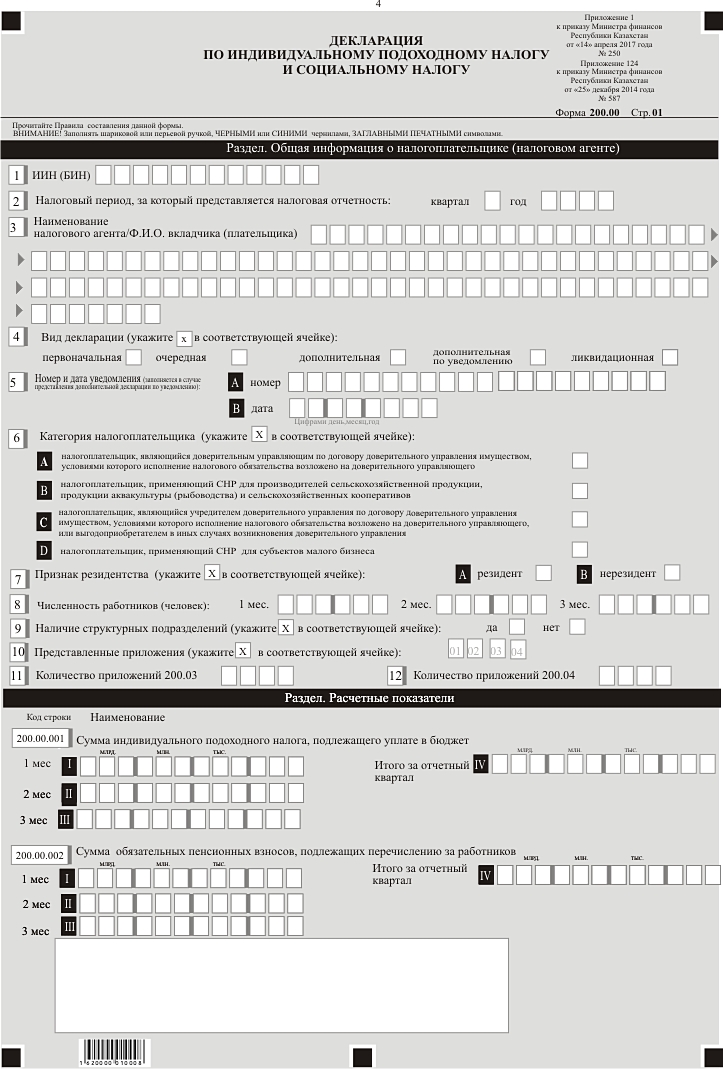

Равно как и за несвоевременное предоставление совершенно новой и ранее незнакомой для КФХ и ИП формы налоговой отчетности 200.00 предусмотрены штрафы (Рис. 1). Декларация по индивидуальному подоходному налогу и социальному налогу (ФНО 200.00) состоит из основной формы и четырех приложений к ней. В основной форме отражаются суммы исчисленных за каждый месяц отчетного квартала налогов и платежей: ИПН с доходов работников, ОПВ за работников и ОПВ за ИП или главу КФХ, СО за работников и СО за ИП или главу КФХ, отчислений на обязательное социальное медицинское страхование за работников и взносов на ОСМС за ИП или главу КФХ.

В первом приложении детализированы ежемесячные доходы и суммы, с которых удерживаются и исчисляются все вышеуказанные налоги и платежи. Ставки и способы расчетов налогов, платежей не изменились, остались прежними.

Рис. 1 Декларация 200.00 / изображение с сайта kgd.gov.kz

Второе приложение предусмотрено для расчета налогов с доходов иностранцев и лиц без гражданства. Если таковые среди наемных работников имеются, то налогоплательщикам следует заполнять данное приложение. Если нет, то не нужно заполнять второе приложение (ФНО 200.02). Третье приложение необходимо для исчисления налогов по структурному подразделению. Четвертое приложение нужно заполнять налогоплательщикам, работающим по контракту.

В ФНО 200.00 пока отсутствуют отдельные строки для исчисления ОПВ, СО, ОСМС за членов крестьянского или фермерского хозяйства. О них, видимо, разработчики форм отчетности забыли.

Уже не первый раз газета «АгроИнфо» публикует информацию об ожидаемых крестьян налоговых нововведениях. У категорий налогоплательщиков, о которых идет речь в статье, зачастую нет бухгалтерской службы. Эти предприниматели самостоятельно сдают налоговую отчетность и уплачивают налоги. Изменения налоговых обязательств с 2018 года им предстоят серьезные, поэтому не лишним будет напомнить о них еще раз.

ИП упрощенка: Упрощённая декларация в Казахстане — условия и особенности ведения

Преимущества упрощенки :

— налог 3% от дохода;

— налоговая отчетность сдается раз в полгода.

Налогообложение на упрощенке

Кроме того, за себя ИП уплачивают обязательные пенсионные взносы – 10% от зарплаты, социальные отчисления – 3,5% от зарплаты. От взносов в фонд обязательного медицинского страхования ИП освобождены до 2020 года.

в ТОО на упрощенном режиме, директор считается обычным работником (не важно учредитель он или нет)

За работников платятся следующие налоги:

ОПВ – 10% (максимальный предел – 10% от 75 МЗП);

Социальные отчисления – 3,5% (минимальный предел – 3,5% от 1 МЗП, максимальный – 3,5% от 10 МЗП);

ОСМС – 1,5% (максимальный предел – 1,5% от 15 МЗП);

Социальный налог за работников ИП и ТОО не платит.

Все эти налоги должны уплачиваться ежемесячно, до 25 числа следующего месяца (за январь – в феврале, за февраль – в марте и т.д.).

Ограничения и особенности упрощённой декларации

Для упрощенки есть и ряд ограничений. Например, упрощенная декларация не распространяется на некоторые виды деятельности. Это реализация нефтепродуктов и подакцизных товаров, сбор металлолома, бухгалтерский учет и аудит и др. Полный перечень видов деятельности, по которым предприниматель не может работать на упрощенке, указан в статье 683 действующего Налогового кодекса РК.

Максимально допустимый штат сотрудников – 30 человек. В это число также входит сам владелец ИП, а директор ТОО в форме налоговой отчетности указывается, как обычный сотрудник.

Ограничения касаются и величины предельного дохода. Лимит за одно полугодие – 2044 минимальных заработных плат. На 2018 год эта сумма составляет 57 812 496 тенге.

В 2018 году ИП и ТОО сдают форму 910 (декларация) раз в полгода. Срок сдачи налоговой отчётности – до 15 числа второго месяца, следующего за отчетным налоговым периодом. То есть срок сдачи отчетности за первое полугодие – до 15 августа, за второе полугодие – до 15 февраля следующего года.

В декларации показатели по работникам отражаются по месяцам и в целом за отчетный период.

Важно: даже несмотря на то, что предприниматель на упрощенке не ведет бухгалтерский учет, он обязан вести учетную документацию, хранить первичные документы и вести налоговый регистр, в котором содержатся сведения об объектах налогообложения в хронологическом порядке. Налоговый регистр составляется самостоятельно и предоставляется налоговому органу в случае проверки.

Виды налогов и соцплатежей

Раз в 6 месяцев

ИПН по упрощенной

Раз в 6 месяцев

ОСНОВНЫЕ ФОРМУЛЫ ДЛЯ РАСЧЕТА НАЛОГОВ ПО ЗАРАБОТНОЙ ПЛАТЕ

ИПН (сотрудники) = ЗП — ОПВ — МЗП ( с вычетом) х 10%

Соц.отчисления = ЗП — ОПВ х3,5% — 2018 год

Соц. отчисления = ЗП — ОПВ х 5 % — 2017 год

ОСМС сотрудники = ЗП х 1,5% — 2018 год

ОСМС сотрудники = ЗП х 1 % — 2017 год

ОСМС за ИП — 2018 год — 0

Корректировка налогов по форме 910

Часто предприниматели устанавливают свою зарплату на минимальном уровне для снижения налогов. Однако стоит помнить, что минимальная зарплата ИП не должна быть менее 1 МЗП, т.к. пенсионная выплата имеет минимальный предел в размере 10% от 1 МЗП. Таким же образом можно сэкономить и на зарплате сотрудников – снизив её до минимально допустимого уровня. Но при этом предпринимателю необходимо трезво учесть все риски и последствия подобного решения.

Можно произвести корректировку исчисленного налога в сторону уменьшения в размере 1,5% от его суммы. Корректировка производится за каждого сотрудника, исходя из среднесписочной численности. При этом сам ИП в этот расчет не включается.

Например, если среднемесячная заработная плата на одного работника (строка 910.00.004) больше или равна 2 МЗП (для ИП) или 2,5 МЗП (для ТОО) то можно применить корректировку суммы налогов. Корректировка — это снижение исчисленного налога на 1,5% за работника. Количество работников берется среднесписочное (строка 910.00.003). Формула расчета суммы корректировки: 910.00.006 = 910.00.005*910.00.003*0,015. Итоговая сумма налога будет равна разности исчисленных налогов и суммы корректировки: 910.00.007 = 910.00.005 — 910.00.006.

В 2018 году размер МЗП составляет 28 284 тенге.

Форма 910 изменения с 27 марта 2018 г

В форме 910.00, действующей с 27 марта 2018 года «возвращены» строки для отражения сведений по работникам и иным физическим лицам.

Таким образом, теперь налогоплательщики, применяющие СНР на основе упрощенной декларации, не должны представлять форму 200.00.

В новой форме в строках 910.00.023 и 910.00.024 добавлено уточнение, что в строках отражаются также и суммы взносов на ОСМС (ранее в правилах заполнения указывалось, что в строках отражаются только отчисления на ОСМС).

Порядок расчета среднесписочной численности ИП

Среднесписочная численность и для ИП и для Юр лиц рассчитывается по одинаковой формуле: (А+В+С+D+Е+F)/6 месяцев, где А, В, С, D, Е и F – количество работников за каждый месяц налогового периода.

В форму включен новый раздел «БИН аппарата акимов городов районного значения, сел, поселков, сельских округов».

В новом разделе в строке 910.00.025 указывается БИН аппарата акимов городов районного значения, сел, поселков, сельских округов по месту нахождения ИП.

При этом местом нахождения ИП признается место преимущественного осуществления деятельности индивидуального предпринимателя, заявленное при постановке на регистрационный учет в органе государственных доходов в качестве индивидуального предпринимателя.

СПЕЦИАЛЬНЫЙ НАЛОГОВЫЙ РЕЖИМ С ИСПОЛЬЗОВАНИЕМ ФИКСИРОВАННОГО ВЫЧЕТА

Приказом утверждена , новая форма 912 — Декларация для налогоплательщиков, применяющих СНР с использованием фиксированного вычета.

Появился новый вид СНР и изменили условия применения СНР на основе упрощенной декларации.

Сейчас на упрощенном режиме лимит работников составляет до 30 сотрудников с владельцем Упрощенки, и доход не должен превышать 2044 МЗП

Но добавили СНР с использованием фиксированного вычета

лимит до 50 работников и 12260 МЗП.

1) налоговый период — год

2) соответственно предел до 50 работников и 12260 МЗП — на год

Есть ньюанс с расчетом КПН по этому виду СНР,

Мы имеем право отнести на вычеты согласно статьи 692 Налового кодекса

В целях настоящего параграфа вычету подлежат следующие виды расходов:

1) на приобретение товаров;

2) по начисленным доходам работников и иным выплатам физическим лицам, подлежащим отнесению на вычеты

в соответствии со статьей 257 настоящего Кодекса;

3) на уплату налогов и платежей в бюджет, подлежащих отнесению на вычеты в соответствии со статьей 263 настоящего Кодекса;

4) суммы компенсаций при служебных командировках, подлежащие отнесению на вычеты в соответствии со статьей 244 настоящего Кодекса.

Плюс к этим вычетам можно вычесть доп.вычет

Статья 693. Дополнительный фиксированный вычет

Налогоплательщик, применяющий специальный налоговый режим с использованием фиксированного вычета,

вправе при определении налогооблагаемого дохода включить в сумму расходов, относимых на вычеты,

сумму фиксированного вычета в размере не более 30 процентов от суммы дохода, определенного с учетом корректировок,

предусмотренных пунктом 4 статьи 691 настоящего Кодекса.

При этом в случае применения положений части первой настоящей статьи общая сумма расходов, относимых на вычеты,

включая фиксированный вычет, не должна превышать 70 процентов от суммы дохода с учетом корректировок, предусмотренных пунктом 4статьи 691 настоящего Кодекса.

Таким образом, согласно статьи 695 Налогового кодекса при расчете

КПН мы умножаем 20% на доходы минус вычеты, которые не могут превышать 70%.

Т.е. при доходе 100 000 доход за минусом вычетов будет минимум 30 000,

КПН- 30 000 тенге х 20% = 6000 тенге

Ранее , при доходе 100 000 тенге на упрощенке, мы выплачивали ИПН -3%, тоесть 3 000 тенге

А если не использовать доп.вычет, предусмотренный статьей 693, то КПН будет рассчитываться аналогично расчету КПН на ОУР.

Тоесть фактически получается, при превышении 2044 МРП, оплата КПН при Специальном налоговом режиме с использованием фиксированного вычета

получается в два раза больше.

Декларация для налогоплательщиков, применяющих специальный налоговый режим с использованием фиксированного вычета, еще не утверждена.

Отчисления работодателей по Обязательному социальному медицинскому страхованию

с 1 июля 2017 года – 1% от объекта исчисления отчислений;

с 1 января 2018 года – 1.5% от объекта исчисления отчислений;

с 1 января 2020 года – 2% от объекта исчисления отчислений;

с 1 января 2022 года – 3% от объекта исчисления отчислений.

Взносы индивидуальных предпринимателей по Обязательному социальному медицинскому страхованию, получающих доходы по договорам ГПХ

- с 1 июля 2017 года – 5% от объекта исчисления взносов;

Как пояснили в ФСМС, взыскание производится на основе инкассового распоряжения органа госдоходов с направлением уведомления плательщику. Органы госдоходов вправе взыскивать с банковских счетов плательщика деньги в пределах образовавшейся задолженности.

«За неуплату (неперечисление), несвоевременную и (или) неполную уплату отчислений и (или) взносов на обязательное социальное медицинское страхование работодателями, индивидуальными предпринимателями предусмотрена административная ответственность в соответствии с Кодексом Республики Казахстан «Об административных правонарушениях»

ОСОБЕННОСТИ ИСЧИСЛЕНИЯ НАЛОГОВ С ЗАРАБОТНОЙ ПЛАТЫ

- Пенсионерам не начисляются социальные и пенсионные отчисления

- Нерезидентам (иностранцам) не начисляются социальные и пенсионные отчисления

- Если у нерезидента есть вид на жительство в Казахстане (разовое удостоверение) то они считаются резидентами

- Нерезидентам не предоставляется вычет , тоесть в формуле ИПН не отнимается вычет.

- Вычет не применяется, если человек отработал меньше половины месяца.

- Вычет может применяться только на одном месте работы, при наличии письменного заявления от сотрудника.

- Сумма больничных не может превышать 15МРП в месяц.

- Трудовой отпуск не может быть меньше 24 календарных дня в год, то есть 2 дня за каждый отработанный месяц.Если сотрудник не ходил в отпуск и уволился,ему необходимо выплатить компенсацию за неиспользованный отпуск из расчета среднедневного заработка.

Какие налоги должен платить ИП по упрощёнке в 2018 году и их размер, если он откармливает животных либо использует землю?

Анализ ситуации.

Согласно пункту 1 статьи 680 Налогового кодекса Республики Казахстан (далее – НК РК) специальный налоговый режим устанавливает для субъектов малого бизнеса упрощенный порядок исчисления и уплаты социального налога, корпоративного или индивидуального подоходного налога, за исключением налогов, удерживаемых у источника выплаты, – при применении специального налогового режима на основе упрощенной декларации. Исчисление, уплата и представление налоговой отчетности по налогам и платежам в бюджет, не указанным в пункте 1 статьи 680 НК РК, производятся в общеустановленном порядке.

В соответствии с пунктом 1 статьи 681 НК РК объектом налогообложения для налогоплательщика, применяющего СНР на основе упрощенной декларации, является доход, полученный за налоговый период. Согласно статье 687 НК РК исчисление налогов по упрощенной декларации производится налогоплательщиком самостоятельно путем применения к объекту налогообложения за отчетный налоговый период ставки в размере трех процентов. Эта сумма налогов, исчисленная за налоговый период, подлежит корректировке в сторону уменьшения на сумму в размере 1,5 процента от суммы налога за каждого работника исходя из среднесписочной численности работников, если среднемесячная заработная плата работников по итогам отчетного периода составила у индивидуальных предпринимателей не менее 2-кратного минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на первое число налогового периода. В соответствии с пунктом 2 статьи 684 НК РК налоговым периодом для применения СНР на основе упрощенной декларации является полугодие.

Согласно статье 688 НК РК упрощенная декларация представляется в налоговый орган по месту нахождения налогоплательщика не позднее 15 числа второго месяца, следующего за отчетным налоговым периодом. Уплата в бюджет налогов, указанных в упрощенной декларации, производится не позднее 25 числа второго месяца, следующего за отчетным налоговым периодом, в виде индивидуального (корпоративного) подоходного налога и социального налога. При этом индивидуальный (корпоративный) подоходный налог подлежит уплате в размере 1/2 от исчисленной суммы налогов по упрощенной декларации, социальный налог – в размере 1/2 от исчисленной суммы налогов по упрощенной декларации за минусом суммы социальных отчислений в Государственный фонд социального страхования. При превышении суммы социальных отчислений в Государственный фонд социального страхования над суммой социального налога сумма социального налога считается равной нулю. В упрощенной декларации отражаются подлежащие уплате в бюджет суммы индивидуального подоходного налога, удерживаемого у источника выплаты, и социальных платежей. В соответствии со статьей 689 НК РК исчисление, уплата сумм ИПН, удерживаемого у источника выплаты, и перечисление социальных платежей производятся налогоплательщиком в общеустановленном порядке. При этом исчисленные суммы ИПН, удерживаемого у источника выплаты, и социальных платежей отражаются в упрощенной декларации, представляемой в порядке и в сроки, которые определены статьей 688 НК РК.

Ответ.

Кроме вышеуказанных налогов, налогоплательщик, применяющий СНР на основе упрощенной декларации, исчисляет и уплачивает другие налоги в общеустановленном порядке. Плата за пользование земельными участками, земельный налог, налог на транспортные средства и имущество по объектам, участвующим в деятельности ИП, исчисляются в соответствии с налоговым законодательством РК.

Налоги Индивидуального Предпринимателя

А знаете ли Вы, какие налоги платит Индивидуальный Предприниматель (далее ИП), осуществляющий предпринимательскую деятельность при общеустановленном режиме в отношении бухгалтерского и налогового учетов в РК?

Для ясности определим все виды налоговых режимов для ИП:

1. общеустановленный порядок (индивидуальный подоходный налог — 10 % в год);

2. специальный налоговый режим для субъектов малого бизнеса:

• на основе патента (стоимость патента 2% от объекта налогообложения, нельзя нанимать работников, доход за год не должен превышать 300 МЗП (на 2013 г – 5 598 000 тенге));

(на 2013 г – 5 598 000 тенге));

• на основе упрощенной декларации (налог к уплате 3% от валового дохода (расходы за период не учитываются), численность работников 25 чел., включая ИП, доход не более 10 000 000 тенге за квартал).

Многих смущает словосочетание «общеустановленный режим» и они предполагают, что ставка налога на совокупный годовой доход для таких ИП 20% (ставка корпоративного подоходного налога в РК), также в Декларации о совокупном годовом доходе форма 220.00 не ясна строка 220.00.019 «Вычеты по обязательным пенсионным взносам».

Напомним Вам, что плательщиками КПН, согласно Налогового кодекса, являются только юридические лица-резиденты, юридические лица-нерезиденты, которые имеют постоянное учреждение в РК.

Индивидуальный подоходный налог для ИП , осуществляющих деятельность в общеустановленном порядке составляет 10 %. В соответствии со ст.185 п.1 пп.1 НК РК отчетным налоговым периодом в целях представления ф. 220 «Декларация по индивидуальному подоходному налогу» является календарный год. Декларация по индивидуальному подоходному налогу представляется не позднее 31 марта года , следующего за отчетным налоговым периодом , оплата ИПН производится не позднее 10 апреля года , следующего за отчетным налоговым периодом.

Для уплаты ежемесячных ОПВ (обязательных пенсионных взносов) за себя ИП должен определить самостоятельно объект исчисления — доход, с которого он будет в течении налогового периода исчислять ОПВ. Доход не должен быть меньше одной МЗП (минимальная заработная плата) и не более 75 – кратной МЗП.

Порядок расчета индивидуального подоходного налога:

Таким образом индивидуальным предпринимателем представляется следующая налоговая отчетность :

- Ф. 200.00 «Декларация по индивидуальному подоходному налогу и социальному налогу » — ежеквартально , срок представления декларации не позднее 15 числа второго месяца , следующего за отчетным кварталом. — по наемным работникам , и по своему заявленному доходу. Для уплаты ежемесячных ОПВ (обязательных пенсионных взносов) за себя ИП должен определить самостоятельно объект исчисления — доход, с которого он будет в течении налогового периода исчислять ОПВ. Доход не должен быть меньше одной МЗП и не более 75 – кратной МЗП.

- Ф. 220.00 «Декларация по индивидуальному подоходному налогу» , не позднее 31 марта года , следующего за отчетным налоговым периодом.

ДОБАВИТЬ КОММЕНТАРИЙ

Здравствуйте! Я зарегистрирована как ИП на общеустановленном порядке и одновременно работаю в частной организации. Для расчета ИПН необходимо вычитать обязательные пенсионные взносы, как я понимаю те, которые я перечисляю как ИП, однако один уважаемый бухгалтер утверждает, что пенсионные взносы можно вычитать лишь один раз. Т.е., если за меня мой работодатель уже платит пенсионные взносы и вычитает их, то при расчете ИПН как ИП я уже не могу брать свои пенсионные взносы на вычеты. Я запуталась. Подскажите, как правильно? За ранее, благодарю.

В ответ на ваш вопрос по исчислению ОПВ:

1. Как за сотрудника организации с вас производят исчисление и перечисления налогов, согласно Законодательства Республики Казахстан.

2.Индивидуальные предприниматели, работающие по ОУП, исчисление индивидуального подоходного налога производят по итогам года на основании декларации по форме 220.00. Доход, остающийся после выполнения всех обязательств, в т.ч. налоговых, является доходом индивидуального предпринимателя от предпринимательской деятельности и он вправе им распоряжаться по своему усмотрению (на развитие деятельности, на личные нужды и т.д.). Доход индивидуального предпринимателя, оставшийся после налогообложения по декларации, при получении повторно не подлежит налогообложению ИПН.

— в строке 220.00.019 указывается сумма обязательных пенсионных взносов в размере, установленном Законом Республики Казахстан от 21 июня 2013 года «О пенсионном обеспечении в Республике Казахстан». Этот показатель, по фактической сути, составляет 10 % от прибыли индивидуального предпринимателя, которая была использована им на личные нужды. Однако в действующем законодательстве предусмотрен показатель 10 % от заявленного дохода.

На листе «Зарплата и дох.раб.» заполняем суммы заявленного дохода ИП для исчисления показателя по ОПВ и суммы заявленного дохода ИП для исчисления показателя по СО. Согласно действующего законодательства, суммы заявленного дохода для исчисления ОПВ и СО могут быть не равны. Главное, не превысить максимально-допустимые пределы – это 70 МЗП (1 712 130 тенге) в месяц для ОПВ и 10 МЗП (244 590 тенге) в месяц для СО; и минимальный уровень, который в обоих случаях составляет 1 МЗП, т.е. = 24 459 тенге в месяц.

Необходимо иметь в виду, что показатель суммы обязательных пенсионных взносов не может быть отличным от суммы показателей по строке 200.01.004 IV (показатель отчетный квартал) квартальных деклараций по индивидуальному подоходному налогу и социальному налогу за 2017 год.

Добрый день! Спасибо за подробный информация. Вопрос: какой порядок ИП на Расходы по реализованным товарам (услугам) . Какие документы требуется на подтверждении вычета.

Добрый день! Если у вас ИП на общеустановленнои режиме,вычеты разрешаются согласно ст.100 Налогового кодекса РК.Если ИП на упрощенном режиме- вычеты не применяются.

Приветствую Вас! Подскажите пожалуйста как могу получить ключ налоговой. ИП отчет нужно сдать за первое полугодие 2017г. Хотел все сделать сам в электроном виде. Я нахожусь в другой стране просто. Старый ключ есть но он дается просто на год и срок уже кончился. Заранее благодарю.

Добрый день! Для получения ключа Вам необходимо сделать заявку через сайт PKI.GOV.KZ. В данной заявке вы указываете БИН компании ,на запрос-куда направить ключ- указываете персональный компьютер, свой электронный адрес и путь,куда Вам загрузить ключ.Чтобы его активировать,необходимо Вашему доверенному лицу (доверенность в произвольной форме на получение ЭЦП ключа в ЦОНе) прийти в ЦОН с заявлением(заявление с регистрационным номером выходит сразу при подаче заявки).Доверенному лицу в ЦОНЕ нужно только показать заявление на регистрацию,а сам ключ вы получите по почте,пройдете по ссылке и он «окажется» в указанной Вами папке.

Также доверенное лицо может по доверенности получить ключ в Налоговом комитете,но данный ключ будет действителен только для отправки налоговых отчетов,ключ с ЦОНа действителен для управления статистики,ЭСФ и т.д.

У меня есть ИП и работатаем по общ.режиму. Хотела перевестись на упрощенку мне отказали, сказали ждать следующего года и перевестись с января. Правильно ли это??

Добрый день. Согласно п. 2 ст 435 НК РК для применения специального налогового режима на основе упрощённой декларации налогоплательщики предоставляют в налоговый орган по месту нахождения уведомление о применяемом налоговом режиме. Уведомление предоставляется: 2) налогоплательщиками, при переходе с общеустановленного порядка — до первого числа месяца, применения специального налогового режима на основе упрощенной декларации. 2 Датой начала применения специального налогового режима на основе упрощённой декларации : при переходе с общеустановленного режима — первое число месяца, следующего за месяцем, в котором предоставленно уведомление.

Здравствуйте, подскажите пожалуйста, у нас аптечный бизнес. Находимся на упрощенном режиме, хотим перейти на общеустановленный. С какого периода возможен переход, только с нового отчетного года или возможно сейчас? Если да, то как потом сдавать отчетность? В начале 2017 сдать за упрощенку, а общеустановленный?

И еще вопрос. На общеустановленном режиме ведется понаменклатурно учет, или нет? Например мы должны вести что поступило 30уп цитрамона, 15 продали? Или же поступил товар на сумму 25000. Продано на 30000. (в общем?)

Добрый день. Согласно п. 3 ст 435 НК РК В случае принятия решения о переходе со специального налогового режима на основе упрощённой декларации на общеустановленный режим, налогоплательщики предоставляют в налоговый орган по месту нахождения уведомление о применяемом налоговом режиме. При этом датой прекращения применения специального налогового режима на основе упрощённой декларации будет являться последнее число месяца, в котором предоставленно уведомление. Датой применения общеустановленного режима будет являться первое число месяца, следующего за месяцем, в котором предоставленно уведомление. Таким образом, подав уведомление в ноябре, до 30 11.2016 вы должны сдать ф 910 за второе полугодие. с 01.12.2016 вы применяете общеустановленный порядок, в котором до 15.02.2017 вы должны сдать декларации по ф 200 и 210 (при наличии нерезидентов) за 4 кв 2016 Если вы плательщики НДС, то ф. 300.00. До 31.03.2017 — декларация по ИПН 220.00 (если вы ИП) и по ф 100.00 (если вы ТОО). Согласно п2 ст 2 закона о бухгалтерском учёте и финансовой отчётности : 2. Индивидуальные предприниматели вправе не осуществлять ведение бухгалтерского учета (кроме составления и хранения первичных документов) и составление финансовой отчетности при соответствии одновременно следующим условиям:

1) применяют в соответствии с налоговым законодательством Республики Казахстан специальные налоговые режимы на основе патента, упрощенной декларации;

2) не состоят на регистрационном учете по налогу на добавленную стоимость;

3) не являются субъектами естественных монополий и регулируемых рынков.

При несоответствии одному из условий, указанных в настоящем пункте, индивидуальный предприниматель обязан осуществлять ведение бухгалтерского учета и составление финансовой отчетности с месяца, следующего за месяцем, в котором возникло такое несоответствие.

Индивидуальный предприниматель, соответствующий условиям, указанным в настоящем пункте, и самостоятельно принявший решение о ведении бухгалтерского учета и финансовой отчетности, вправе осуществлять ведение такого учета с месяца, следующего за месяцем, в котором принято такое решение. Таким образом при переходе на общеустановленный режим у вас возникает обязательство по ведению бухгалтерского учёта

Здравствуйте, у меня несколько вопросов:

1. Я зарегистрирован как ИП по общеустановленному порядку с 02.02.2016 года. Ежеквартально сдаю отчет форму 200.00 где указываю только пункт 200.00.007, то есть 4242 тенге ежемесячно, так как ИП бездействует и не имеет никаких доходов со дня открытия. С 01.10.2016 года планирую ЛИЧНО предоставлять юридические консультации юридическому лицу, согласно договора о предоставлении услуг с данным юр. лицом они будут ежемесячно перечислять мне на счет 165000 тенге. Какие налоги я должен буду платить с указанной суммы и в какой период(ежемесячно, ежеквартально)? Какие формы налоговой отчетности и в какие сроки(ежемесячно, ежеквартально) сдавать в налоговый орган? Должен ли я купить и поставить на учет кассовый аппарат?.

2. Могу ли я прекратить деятельность ИП по общеустановленному порядку и снова зарегистрироваться по патенту или упрощенной форме ИП? в какие сроки это можно сделать? могу ли я в случае регистрации ИП по патенту или по упрощенной форме дальше оказывать услуги юр. лицу Лично услуги по юридической консультации? и какие налоги буду платить в указанном случае?

Добрый день. какой вид деятельности у ИП? Совпадает ли с вашей ЛИЧНОЙ деятельностью? На какой счёт будут перечислять? ( оформленный на ИП или ваш личный?) Если перечисляют на счёт физического лица — это ваш личный доход, с которого налоговый агент обязан удержать с вас ИПН 10%.Данный налог с вас удерживается и обязательства по его перечислению в бюджет, а так же сдача отчётности по нему возлагается на налогового агента. В вашем случае это юридическое лицо, которому вы оказываете консультации.

В ст 41 Налогового кодекса РК прописан порядок ликвидации ИП на общеустановленном режиме. Срок снятия с регистрационного учета в качестве ИП — 3 рабочих дня, с даты завершения налоговой проверки. Информация о снятии размещается на сайте kgd.gov.kz. Кроме того, если вы соответствуете условиям ст 433 НК РК, вы имеете право перейти с общеустановленного режима на упрощённый. После снятия вас с регистрационного учёта, вы можете вновь зарегистрироваться в качестве налогового агента. Налогообложения вашего личного дохода при этом будет зависеть от выбранного вами вида деятельности в ИП.

Добрый день! У нас ип на общеустановленном режиме, работников нет.Если не было дохода, то платят по минимуму соц налог. А если есть доход, то от заработной платы платят подоходный, соц налог и соц отчисления за себя?До 25 числа каждого месяца? Я правильно поняла? Спасибо!

Социальный налог ИП, работающий по ОУР, согласно п.2 ст.358 Налогового кодекса исчисляет за себя в размере 2 МРП в месяц, независимо от полученного дохода. Для уплаты обязательных пенсионных взносов (ОПВ) за себя, ИП самостоятельно определяет объект исчисления — так называемый заявленный доход, с которого он будет ежемесячно производить расчет ОПВ в размере 10%. Размер заявленного дохода ИП должен быть не меньше 1МЗП и не больше 75 МЗП. ( п. 2 «Правила исчисления, удержания (начисления) и перечисления обязательных пенсионных взносов в накопительные пенсионные фонды») «Для самостоятельно занятых лиц объектом исчисления социальных отчислений является получаемый доход. Под получаемым доходом самостоятельно занятого лица признается сумма, определяемая им самостоятельно для целей исчисления в свою пользу в пределах размеров, установленных пунктом 2 статьи 15 Закона Республики Казахстан «Об обязательном социальном страховании.». ОПВ и СО за себя и ОПВ, ИПН и СО за наемных работников оплачиваются — до 25 числа следующего месяца, после начислений. По ОПВ, соцотчислениям, социальному налогу, ИПН, удержанному с сотрудников, индивидуальный предприниматель отчитывается ежеквартально в декларации по форме 200.00. Срок сдачи — до 15 числа второго месяца, следующего за отчетным кварталом.

При оказании услуг ИП по техническому обслуживанию автотранспорта обязательно ли регистрировать кассовую машину, обязательное ведение кассовой машины не распространяется на ИП.

На территории РК наличные денежные расчёты производятся с обязательным применением ККМ, исключения составляют:

-ИП применяющие режим патента;

-осуществляющие деятельность на территориях открытых торговых ранков;

-в рамках налогового режима КХ;

-в части оказания услуг населению по перевозкам в общественном городском транспорте с выдачей билетов;

Ваш вид деятельности под исключение не попадает. Ст 645 НК РК, а так же обязательное применение POS терминала.

у меня нет доходов по и.п могу ли я отправлять за себя пенсионные отчисления если да буду ли я платить сэтой суммы платить остальные налоговые отчисления

Да, можете, но по сумме МРЗП.

Отчисления только пенсионные и социальные. Остальные налоги не нужно, они идут с дохода ИП.