Деньги от государства: налоговые вычеты. Компенсация за покупку имущества

За приобретение имущества граждане РФ, из зарплаты которых удерживается подоходный налог по ставке 13%, могут вернуть часть затрат с помощью имущественных налоговых вычетов.

Как бесплатно от государства получать 50 000 руб. в год? Потенциально каждый гражданин России ежегодно может вернуть сумму всего своего подоходного налога. В прошлой статье MoneyMan разбирался, как вернуть вычет за обучение. Теперь мы решили выяснить, что нам полагается при покупке имущества.

Основание для получения вычета

Сергей Семьянинский в 2016 году в связи с рождением второго ребенка купил новую 3-комнатную квартиру стоимостью 3,5 млн.руб. Сергей имеет заработную плату в 60 000 руб., из которой его работодатель удерживает 13% НДФЛ (налог на доходы физических лиц). Получается, что каждый год Сергей отдает государству в качестве подоходного налога 93 600 руб. Сергей планирует возместить часть своих расходов на недвижимость из своего подоходного налога. Узнаем, сколько причитается Семьянинскому из бюджета.

За что можно получить вычет

Имущественные налоговые вычеты регулируются ст. 220 НК РФ, которая гласит, что вернуть часть расходов можно за:

• покупку квартир, комнат, жилых домов или их долей;

• при обретение участков земли или их долей;

• расходы на новое строительство;

• расходы на отделку и ремонт помещений.

При этом в расходах на покупку квартир, комнат и т.д. учитываются:

• затраты на приобретение самого жилья;

• затраты на отделочные материалы;

• услуги по отделке, созданию проектов, смет.

Исходя из этого, Семьянинский может получить вычет на основании расходов, произведенных на покупку квартиры.

Также в расходы на новое строительство включаются:

• затраты на создание проекта и смет;

• затраты на материалы для отделки и строительства;

• услуги по отделке и строительству;

• затраты на проведение электричества, воды, газа и других сетей.

Обратите внимание на договор

Расходы на отделку и достройку принимаются в сумму вычета, когда договор покупки недвижимости содержит информацию о том, что данное имущество не завершено или не имеет отделки. Например, если вы купили дом, где необходимо самостоятельно провести электричество, но в договоре не указано, что состояние помещения требует дополнительного ремонта — возместить средства не удастся.

Нельзя заключать сделку с близкими

Гражданин не имеет права на вычет в случае заключения договора купли-продажи с взаимозависимыми лицами, к которым относятся родственники, работодатели, подчиненные и т.д. Поэтому, если налогоплательщик купил квартиру у своего отца, государство не будет возмещать его расходы.

Размер и условия получения вычета

Имущественный вычет предоставляется гражданам за указанные траты в фактическом размере стоимости приобретенного имущества, но не более 2 млн.руб. То есть, в общем можно вернуть 260 тыс.руб. (2 млн.руб.*13%) из уплаченного НДФЛ.

Сергей потратил на новую квартиру 3,5 млн.руб., что больше установленного лимита. Значит, он имеет право претендовать на вычет в размере 2 млн.руб., а сумма к возмещению составит 260 тыс.руб.

Для примера, в 2015 году его приятель Семён купил комнату за 400 тыс.руб. и тоже решил воспользоваться вычетом. И так как его фактические расходы (стоимость комнаты) не превысили фиксированную границу в 2 млн.руб., Семену удалось получить 52 тыс.руб. (400 тыс.руб.*13%).

Однако если впервые была использована лишь его часть, то остальную сумму можно «доиспользовать» в других сделках и налоговых периодах.

В нашем случае Семьянинский израсходовал всю сумму вычета (2 млн.руб.) и больше не может претендовать на него. А его друг Семён, который единожды воспользовался вычетом в 2015 году, когда купил комнату стоимостью 400 тыс.руб., наоборот, может еще раз обратиться за возмещением, так как «потратил» только часть вычета. У Семёна «в запасе» еще остался вычет в размере 1,6 млн.руб. (2 млн.руб. – 400 тыс.руб.), на которые он может рассчитывать во время следующей покупки дома или квартиры.

Отметим, если имущество приобретают в долевую собственность, то вычет предоставляется не на объект недвижимости в размере 2 млн.руб. и в дальнейшем распределяется между покупателями, как это было до 1 января 2014 года, а на каждого покупателя-участника сделки полагается по 2 млн.руб.

Нельзя вернуть больше, чем было уплачено

Также в налоговом периоде нельзя возместить НДФЛ больше, чем он был удержан из заработной платы. По правилам НК РФ остаток излишне уплаченного налога будет возвращаться в следующих периодах до тех пор, пока полностью не возместит 13% от имущественного вычета.

Сергей Семьянинский имеет право на возмещение НДФЛ в размере 260 тыс.руб. Его заработок в год составляет 720 тыс.руб. (60 тыс.руб.*12 мес.), а уплаченный НДФЛ, соответственно, равен 93 600 руб. (720 тыс.*13%). Следовательно, в первый год после подачи заявления на вычет ему возместят 93 600 руб., во второй – еще 93 600 руб., и в третий год вернут оставшиеся 72 800 руб.

Материнский капитал и другие источники оплаты

В сумме вычета можно учесть только те расходы, которые были обеспечены налогоплательщиком самостоятельно. Так, материнский капитал, материальная помощь от работодателя и выплаты из бюджета не включаются при расчете вычета.

Например, 100 тыс.руб. от материнского капитала семья решила вложить в покупку нового дома стоимостью 2 млн.руб. Тогда размер вычета за исключением материнского капитала составит не 2 млн.руб., а 1,9 млн.руб. (2 млн.руб. – 100 тыс.руб.).

О вычетах за проценты по кредитам

Вернуть часть средств можно и за проценты, уплаченные по целевым (ипотечным) займам на покупку жилой недвижимости. С 1 января 2014 года размер вычета составляет 3 млн.руб., хотя раньше эта сумма не была ограничена.

Предположим, что Семьянинский взял ипотеку для покупки новой квартиры, а начисленные проценты по ней составили 1,5 млн.руб. Тогда, кроме расходов на само жилье, он сможет возместить и часть уплаченного кредита в размере 195 тыс.руб. (1,5 млн.руб.*13%). Данный имущественный вычет предоставляется только 1 раз и может быть использован в отношении 1-го объекта недвижимости, поэтому оставшиеся 1,5 млн.руб. Сергея «сгорят».

Как получить имущественный вычет

Вернуть НДФЛ за покупку имущества и кредит можно 2-мя способами, но сначала нужно собрать пакет документов.

Документы, необходимые для получения вычета:

• бумаги, подтверждающие факт сделки (договор купли-продажи, договор долевого участия);

• свидетельство о праве собственности;

• акт приема-передачи имущества;

• квитанции, расписки, чеки, подтверждающие оплату недвижимости, а также расходных материалов, строительных услуг при необходимости;

• договор кредитования и справка об удержанных процентах за год (запрашивается у банка), в случае, если оформляется вычет за проценты;

• заявление о распределении долей и свидетельство о браке, если недвижимость приобретена в долевую собственность;

• форма 3-НДФЛ;

• справка 2-НДФЛ (необходимо взять у всех работодателей);

• паспорт;

• заявление на возврат налога.

Получение вычета через налоговую инспекцию

В налоговой инспекции можно получить возмещение сразу за весь год, но только по окончании налогового периода (календарного года). Для этого после сбора документов Семьянинскому необходимо обратиться с ними в налоговую инспекцию лично или по почте.

За обращением последует проверка, которая может занять 3 месяца. О ее результатах гражданин будет уведомлен в течение 10 дней после принятия решения. Так как Сергей сразу вместе со всеми документами сдал и заявление на возврат, то оно будет принято автоматически, и уже в ближайшие 30 календарных дней он получит средства на свой счет.

Получение вычета через работодателя

Затребовать вычет через работодателя можно сразу после того, как на руках оказались все необходимые документы. При этом из заработной платы весь оставшийся год не будет удерживаться НДФЛ, пока не исчерпается сумма к возмещению.

Если Семьянинский решит забрать вычет таким способом, ему понадобятся те же документы, только без формы 3-НДФЛ и справки 2-НДФЛ, а в заявлении нужно будет указать данные работодателя. Сергею снова придется сдать бумаги в инспекцию и дождаться ответа от инстанции. После получения уведомления с положительным решением необходимо отправиться в бухгалтерию на рабочем месте, где он напишет заявление на вычет и оставит уведомление. И начиная с текущего месяца, 13% подоходного налога будут оставаться в сумме заработной платы, а на руки Семьянинов начнет получать все 60 тыс.руб. без удержания 13% НДФЛ. Если к концу календарного года возмещение не исчерпается, процедуру необходимо повторить в январе следующего года.

Квартира от государства

Как получить жилье по социальным программам

У государства можно попросить квартиру. И получить ее.

Это тяжелый путь. Потребуется собрать кучу документов и обойти немало кабинетов. Но получить жилье от государства реально. Вы сможете переехать из старой бабушкиной квартиры в новостройку или во вторичку с ремонтом — и при этом бесплатно.

Существуют государственные программы, по которым выделяется льготное жилье. Таких программ много. В каждом регионе условия могут меняться: будут разные суммы, учетные нормы, но общая схема получения и правила одни.

В этой статье мы рассмотрим программы по расселению аварийного и коммунального жилья и предоставлению жилого пространства инвалидам, сиротам и ветеранам.

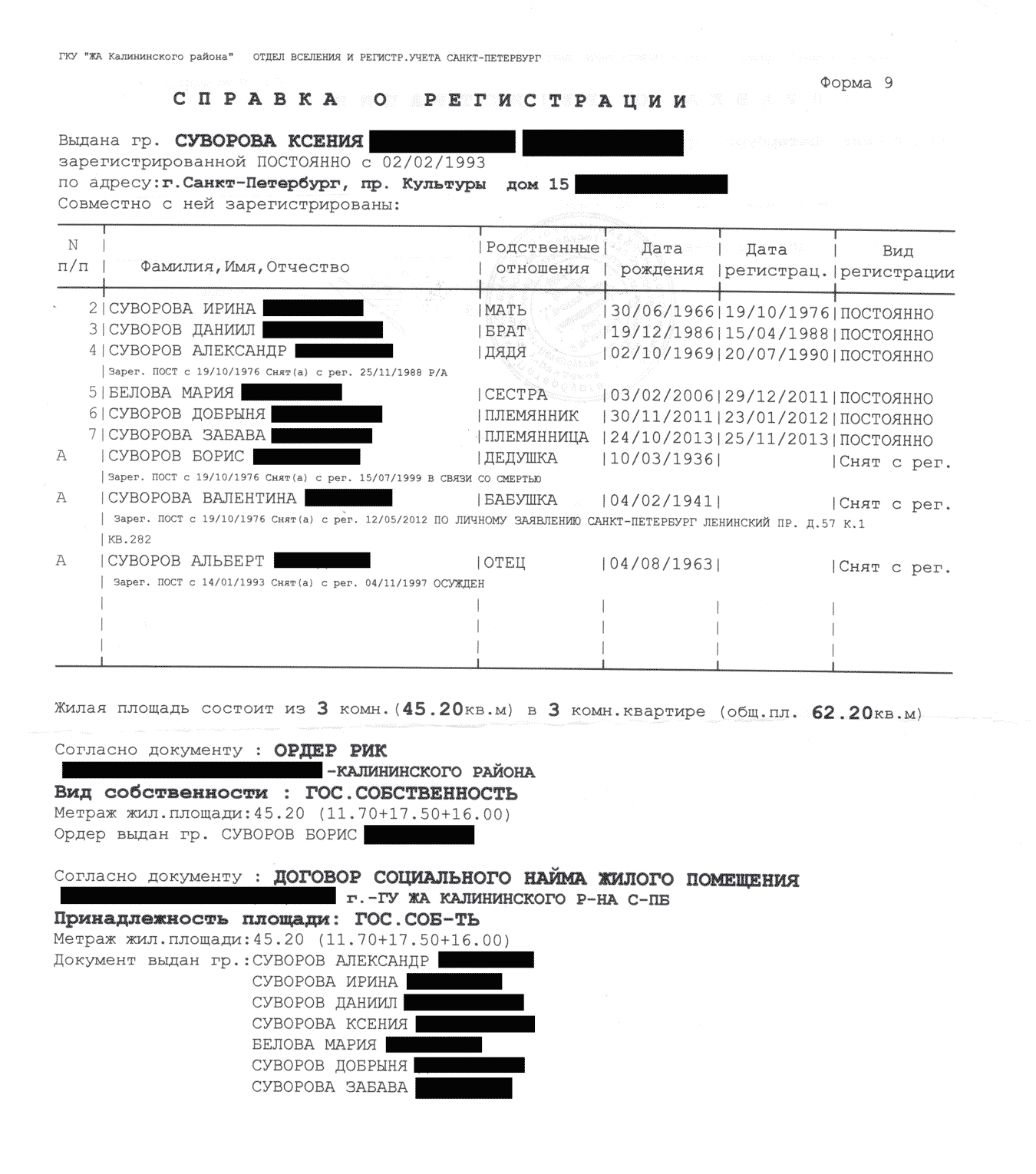

Копия распоряжения о предоставлении жилой площади нуждающемуся

Копия распоряжения о предоставлении жилой площади нуждающемуся

Программа улучшения жилищных условий

Кому. Если человек ютится в одной квартире с родственниками, то ему должны найти новое жилье. Чтобы получить жилье, нужно доказать, что на прописанного в квартире приходится меньше учетной нормы жилого пространства. Это касается только квартиры, оформленной по договору социального найма.

В разных городах учетная норма разная. Обычно это от 6 до 11 м². В Санкт-Петербурге норма — 9 м², федеральный санитарный минимум — 6 м². Чтобы узнать свое право на улучшение условий, разделите общий метраж квартиры социального найма на количество прописанных в ней людей. Если получается меньше нормы, вы можете претендовать на улучшение жилищных условий.

Форма № 9: справка о регистрации. В ней можно узнать метраж и количество прописанных человек. Кроме того, этот документ необходим, чтобы попасть в очередь на квартиру. Справку получают в отделении вселения и регистрационного учета граждан (бывший паспортный стол). Для получения достаточно паспорта

Форма № 9: справка о регистрации. В ней можно узнать метраж и количество прописанных человек. Кроме того, этот документ необходим, чтобы попасть в очередь на квартиру. Справку получают в отделении вселения и регистрационного учета граждан (бывший паспортный стол). Для получения достаточно паспорта

Улучшить жилищные условия могут малоимущие, многодетные семьи, ветераны военных действий, инвалиды и семьи с детьми-инвалидами, а также другие льготники. Еще есть шанс получить жилье без льгот, но очередь будет намного больше.

Государство предлагает таким гражданам несколько вариантов.

Взять субсидию на строительство или приобретение жилья. Государство дает немного денег. Вариант не подойдет, если вы не готовы брать ипотеку или у вас нет накоплений.

Субсидия рассчитывается от кадастровой, а не фактической стоимости квартиры, в которой человек живет и прописан. В Петербурге выдадут около 850 000 рублей на одного человека, сумма для семьи из двух и более человек будет иной. А скромная однушка стоит примерно от 1,7 миллиона рублей.

Снять квартиру у государства. Жилец не получит такую квартиру в собственность, продать и сдать ее тоже будет нельзя. Но зато жилец не платит за аренду и оплачивает только коммуналку.

Такой договор заключают на определенный срок, после чего пересматривают и продлевают либо переоформляют в договор социального найма. Если у жильца появится другое жилье, из арендованной квартиры придется съехать. Обычно такой вариант предлагают сиротам, чтобы их никто не обманул и не лишил дома.

Арендовать квартиру по договору социального найма. Такое жилье можно приватизировать, сдать, обменять и продать. Подробнее об этом можно узнать в жилищном кодексе — в статьях 72, 74, 76 и 77. Сдать можно, сделав регистрацию человеку, который хочет взять квартиру в аренду. Продать можно либо через приватизацию жилья, либо прописав покупателя в квартире и сделав переоформление. Обменять квартиру при этом проще, чем продать или сдать.

Чтобы улучшить жилищные условия, нужно собрать большой пакет документов: справки о доходах членов семьи и об их имуществе, все документы о льготах и наградах. После в жилищном комитете поставят в очередь на субсидию или аренду.

При этом надо учитывать, что суммарный доход членов семьи не должен быть выше дозволенного региональными актами. То есть семья должна считаться малоимущей. В каждом регионе свой прожиточный минимум. Сумма дохода всей семьи должна быть поделена на количество членов семьи, прописанной и проживающей в квартире. Доход на члена семьи не должен быть выше минимального прожиточного минимума.

Например, отец семьи в Санкт-Петербурге получает 40 000 рублей, его жена не работает, мать получает пенсию 10 000 рублей, а еще у него трое детей. Суммарный доход — 50 000 рублей. Делим его на количество всех членов семьи — 6 человек. Получается, что на каждого члена семьи приходится 8 300 рублей. А это меньше прожиточного минимума: в 2017 году прожиточный минимум в Санкт-Петербурге по итогам II квартала составляет 10 758,7 рублей. Эту сумму пересматривают после каждого квартала.

Очередь на социальный наем (читай: квартиру в собственность) ползет медленно: свою квартиру можно ждать десятилетиями. Вне очереди выдают квартиры сиротам, ветеранам, людям с хроническими заболеваниями и инвалидам. Чтобы получить квартиру быстрее, важно обновлять документы: приносить в администрацию свежие справки о доходах, если они уменьшаются. Еще в очереди двигают важные для государства события: рождение детей, инвалидность, болезнь, смерть родственников.

Самая быстрая очередь — льготная. Следующая по скорости — на получение субсидии. Остальные движутся намного медленнее.

В любой момент можно отказаться от очереди на социальную аренду и получить субсидию на покупку жилья.

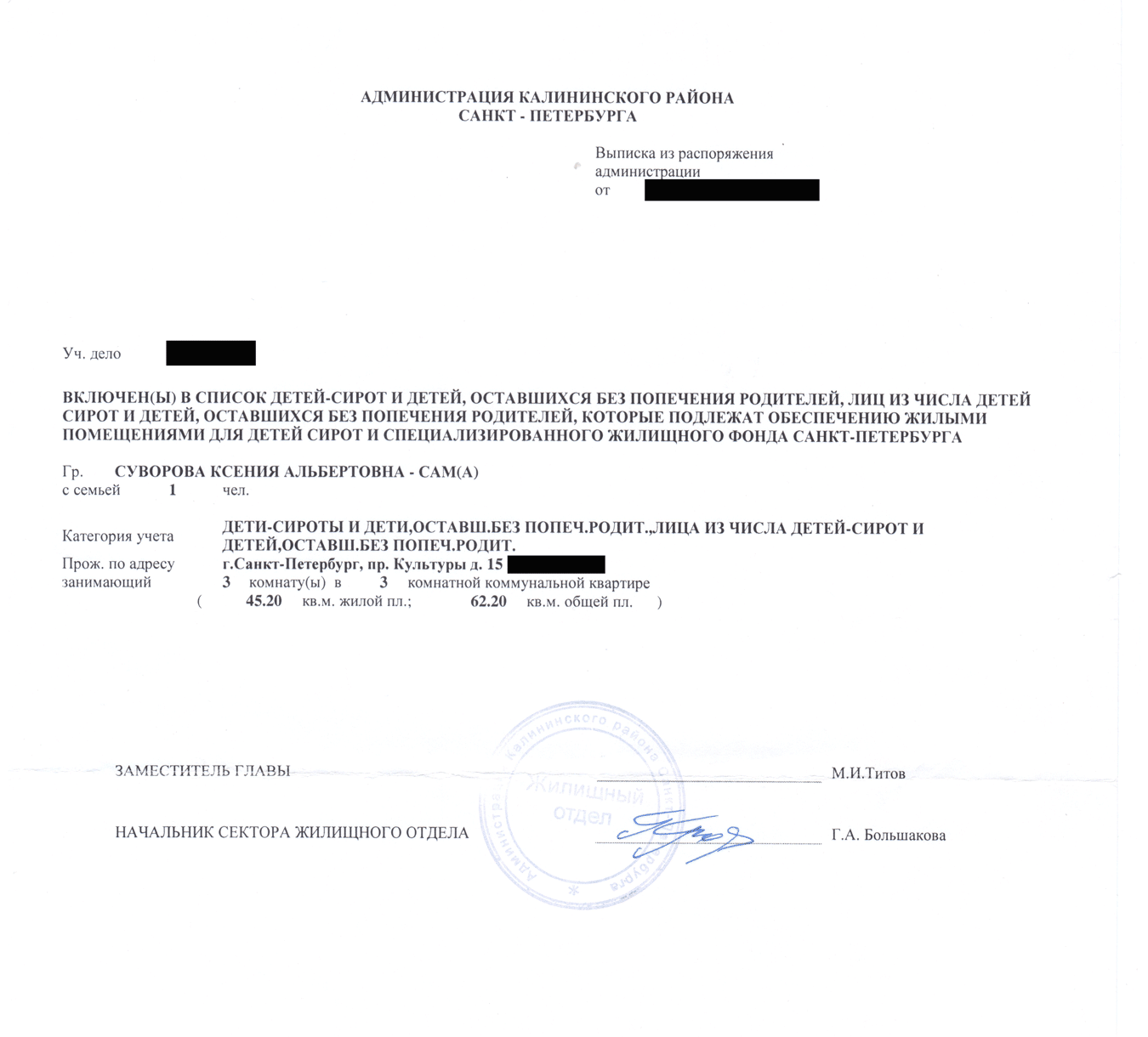

Распоряжение о постановке в очередь в качестве нуждающегося в улучшении жилищных условий

Распоряжение о постановке в очередь в качестве нуждающегося в улучшении жилищных условий

Тамара Павловна — ветеран труда, блокадница. Она живет в Санкт-Петербурге в двухкомнатной квартире по договору социального найма, в которой кроме нее прописано еще трое: дочь и внук с внучкой. Квартира площадью 37,7 м², на каждого члена семьи приходится по 9,3 м². Это больше учетной нормы в Петербурге, а значит, новое жилье ей не положено.

Чтобы получить новое жилье, Тамаре Павловне нужно сделать так, чтобы на каждого прописанного в квартире человека приходилось менее 9 м². Чтобы получить такой метраж, можно:

- сделать ремонт и выровнять стены в старой квартире — общая площадь квартиры немного уменьшится. После пригласить специалиста из БТИ , который заново обмерит квартиру;

- подождать, когда появится третий внук, и прописать его в квартире;

- прописать в квартире зятя, но сделать это иногда непросто: если метража не хватает, а у взрослого человека есть другая жилплощадь, то могут отказать в прописке.

Если это случится, Тамара Павловна попадет в очередь на улучшение жилищных условий. А так как она ветеран и блокадница, то новую квартиру получит в первую очередь — за год или два. Ей выдадут новую однушку или квартиру-студию. А в ее старой квартире останется дочь с детьми.

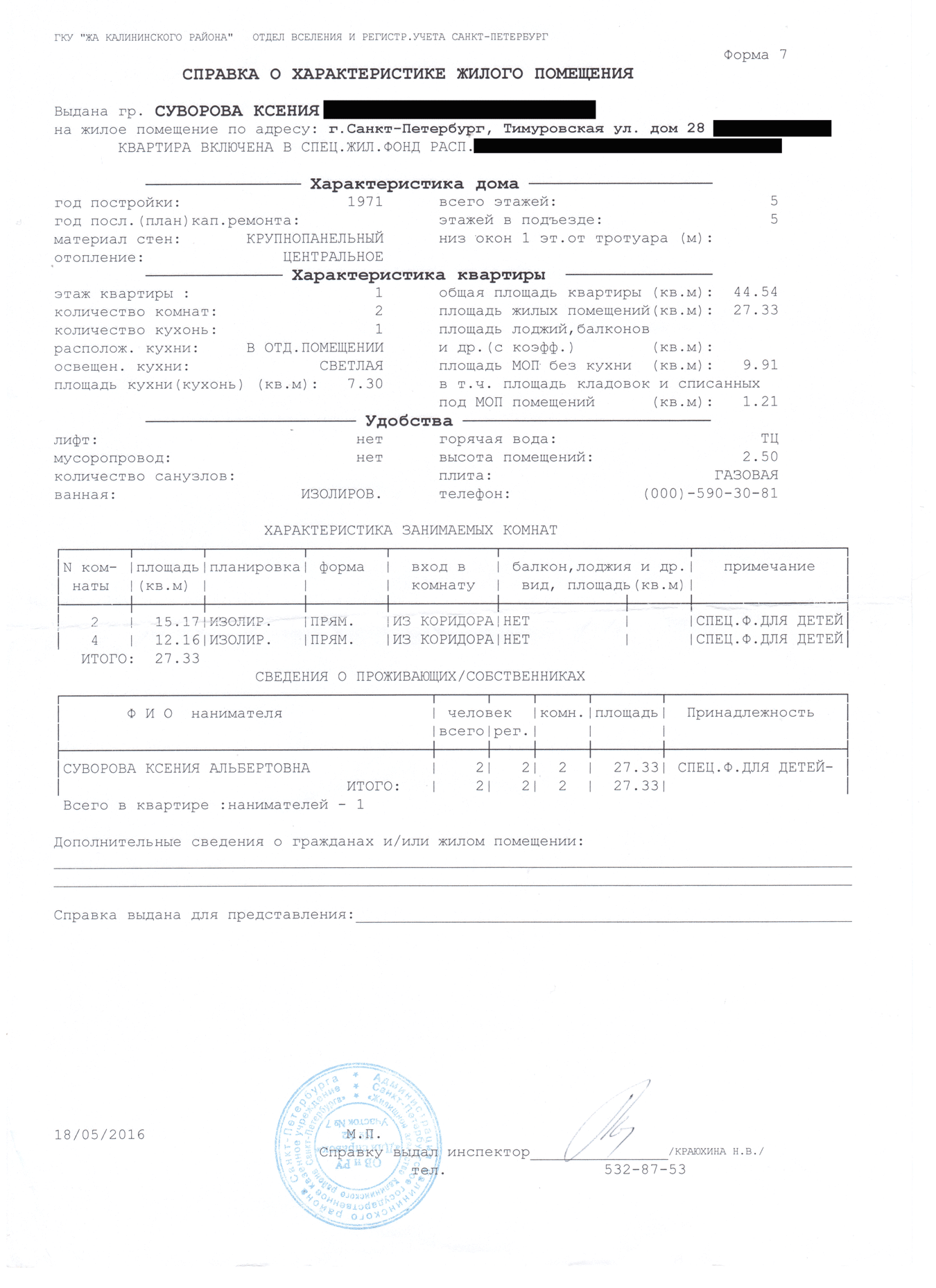

Форма № 7: справка о характеристике жилого помещения. Тут указаны все сведения, которые вы должны знать о своей квартире

Форма № 7: справка о характеристике жилого помещения. Тут указаны все сведения, которые вы должны знать о своей квартире

В двухкомнатной квартире, оформленной по договору социального найма, площадью 48 м² живут пятеро: Константин Сергеевич с мамой и его сестра с двумя детьми. У Константина Сергеевича тяжелая эпилепсия, а еще он передвигается на инвалидном кресле.

Константин Сергеевич с мамой-опекуном могут получить новую квартиру, а его сестра с детьми останутся в старой.

Чтобы получить жилье, нужно взять заключение в медицинском учреждении, где стоит на учете Константин Сергеевич. После этого можно получить еще одно заключение от органов опеки и попечительства.

Но один Константин Сергеевич переехать не сможет. Вместе с ним должна съехать его мама, которая считается опекуном.

Когда все справки будут готовы, в жилищном комитете города инвалида и опекуна поставят в очередь на новое жилье. Константин Сергеевич попадет в начало очереди и получит квартиру через несколько месяцев. Старая квартира останется его сестре. Скорее всего, он получит двушку площадью не менее 42 м², так как переезжают двое людей разного пола. В каждом регионе свои метражи. В Петербурге региональный стандарт составляет 36 м² для одиноких людей, а дальше число меняется.

Ване 22 года, он живет в двухкомнатной квартире социального найма с бабушкой, мамой, братом. Площадь квартиры — 44 м². На каждого приходится по 11 м², это больше нормы. Мама Вани лишена родительских прав. По закону лишенная родительских прав мать не может жить со своим ребенком, но идти ей некуда. Поэтому Ваня имеет право на новую квартиру.

В законодательстве сиротами считаются не только дети, у которых умерли мама и папа. Сироты — это также дети с живыми родителями, которых лишили родительских прав

В законодательстве сиротами считаются не только дети, у которых умерли мама и папа. Сироты — это также дети с живыми родителями, которых лишили родительских прав.

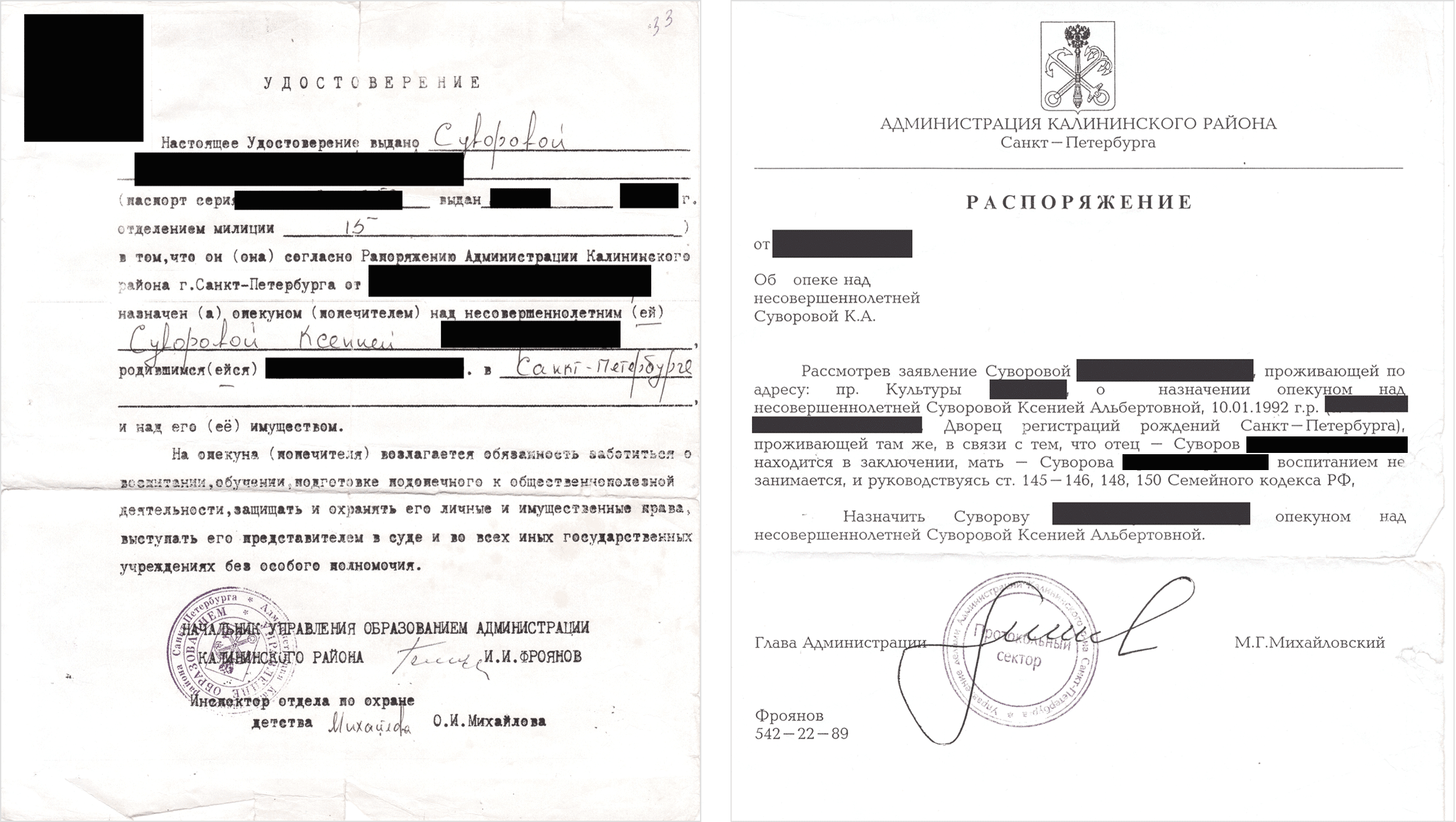

Распоряжение об опекунстве и удостоверение опекуна — самые важные документы для детей-сирот, если они находятся под опекунством

Распоряжение об опекунстве и удостоверение опекуна — самые важные документы для детей-сирот, если они находятся под опекунством

Кате 18 лет. Она беременна и живет в однокомнатной квартире со своим опекуном, которая забрала ее из детского дома. Площадь однокомнатной квартиры — 26 м², в ней также прописан 30-летний сын опекуна.

Ване и Кате нужно доказать, что они сироты. Ваня предоставит в жилищный комитет администрации города решение суда о лишении родительских прав его родителей и документы об опекунстве. Катя принесет свидетельство о смерти родителей, справку из детского дома и документы об опекунстве. После этого их поставят в очередь на новое жилье. Ваня и Катя — сироты, и, значит, новое жилье они получат быстро, за несколько месяцев.

Государство выдаст им новое жилье по договору найма. Ваня и Катя должны будут жить в квартире сами, сдавать ее нельзя. Еще жильцы обязаны раз в год пускать специальную комиссию. Через пять лет жилье можно оформить по договору социального найма, а затем — приватизировать.

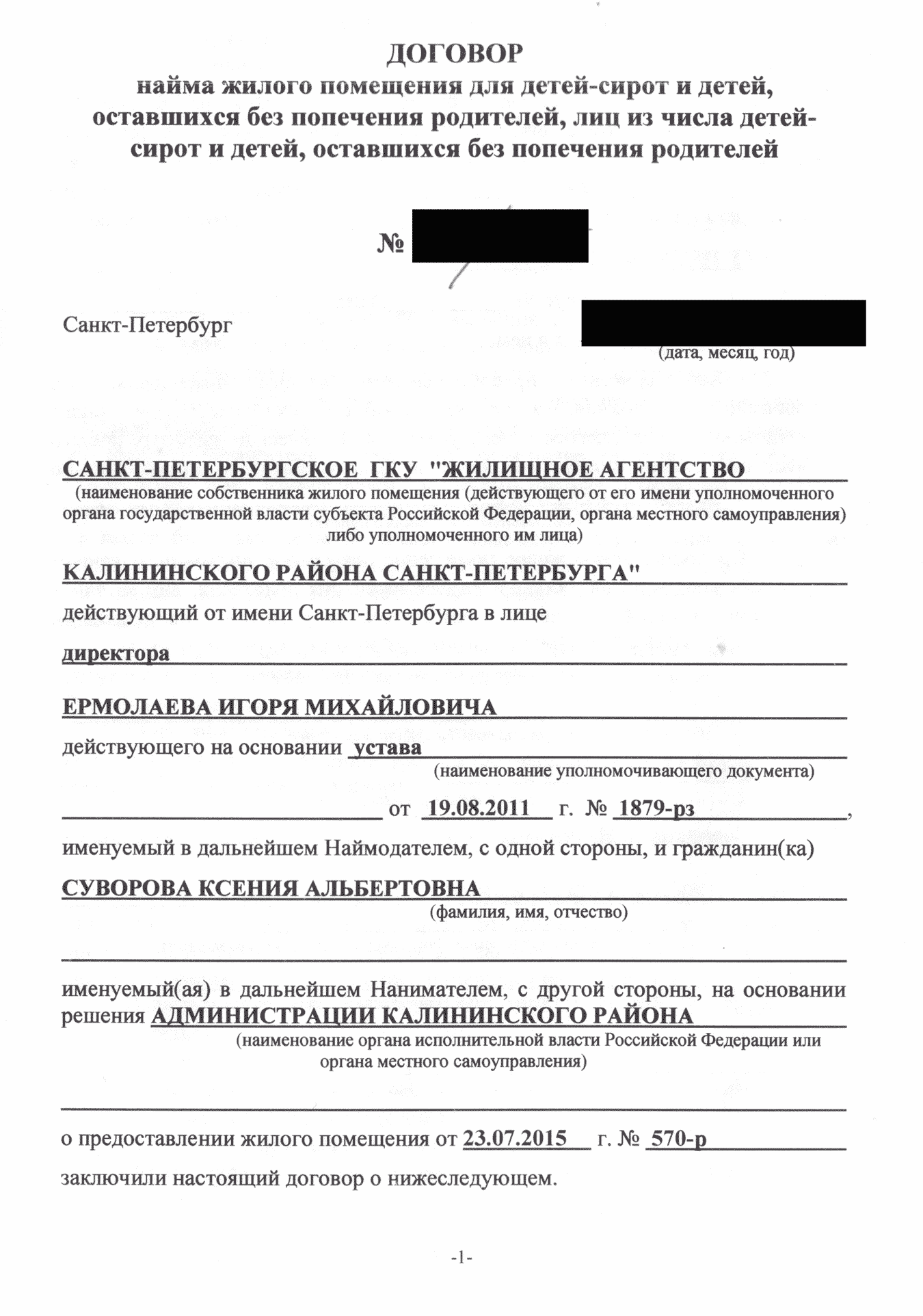

Договор найма жилого помещения. Это самый настоящий договор, в котором прописаны все условия предоставления жилого помещения государством

Договор найма жилого помещения. Это самый настоящий договор, в котором прописаны все условия предоставления жилого помещения государством

Программа расселения

Кому. Расселение бывает двух типов — аварийного жилья и коммуналок. Коммуналки расселяют по желанию владельцев, если они предоставят документы и встанут в очередь. Но это регламентируют специальные жилищные программы региона. В вашем регионе могут быть немного иные требования к расселению коммунальной квартиры. Это необходимо учитывать.

Аварийное жилье идет под снос по списку. Списки составляют чиновники. Если дом разваливается, а в списке его нет, то придется ждать дальше или пытаться встать в другую очередь.

Когда. Очередь на расселение аварийного жилья — самая печальная. Некоторые ждут попадания в нее всю жизнь, пока дом разваливается на глазах. С коммуналками всё лучше: вы можете получить субсидию или переехать в новую квартиру. Но лучше вам договориться с соседями и подать документы вместе или договориться о выкупе их доли. Вы и ваши соседи получите субсидию. Очень часто в таком случае кто-то один выкупает оставшуюся часть квартиры, а бывшие соседи получают деньги от государства и ваши, чтобы купить себе новое жилье.

Как. Для расселения аварийного жилья не нужно собирать документы: власти сами свяжутся и предложат новую квартиру. Для коммуналок нужно подавать документы в жилищный комитет города или заменяющий его орган.

Расселение коммуналок

Жильцы коммуналок имеют право на компенсацию либо ждут расселения.

Компенсация — это выгодный вариант для жильцов коммуналок. Готовое жилье они получат в последнюю очередь, а на компенсацию можно взять ипотеку по льготным условиям.

Компенсация выдается на количество членов семьи. К примеру, если семья состоит из одного человека, выплатят около 850 000 рублей; если из двух — чуть более миллиона. Такие нормы выплат установлены в Санкт-Петербурге. В регионах или в Москве цифры будут иными — из расчета кадастровой стоимости жилья.

Эти деньги можно потратить на приобретение другого жилья с доплатой. Можно взять ипотечный кредит на покупку комнаты в той же коммунальной квартире.

Если вы подадите документы на расселение вместе, вас расселят быстрее тех квартир, где встал на очередь только один жилец. Часто одна семья получает субсидию и выкупает с помощью кредита вторую часть квартиры, а другая семья получает деньги и от государства и от соседей и покупает новое жилье.

Расселение аварийного жилья

В каждом городе есть список аварийного жилья — государство обязано его расселить. Список обновляется ежегодно, занимается этим администрация.

Если вы владели квартирой социального найма, вам предоставят жилье с учетом нормативов — минимум 42 м² на двоих, если вы в Петербурге; в регионах учетные нормы другие, но вас точно не обделят. А вот владельцам приватизированного жилья выдадут ровно столько же, сколько было в аварийном жилье, даже если там прописано 10 человек.

Однако власти могут переселить не в отдельную квартиру, а в коммуналку. Обычно в коммуналки расселяют одиноких граждан. Можно отказаться от коммуналки и потребовать отдельное жилье, но если договориться с администрацией о другом варианте не получится, то переселят насильно. Зато потом можно встать в очередь на расселение коммуналки.

Покупка квартиры: как получить компенсацию за приобретение недвижимости

Зачастую жители Российской Федерации, принимая решение купить квартиру, даже не догадываются о своей законной возможности возврата части потраченной суммы. А тем более, мало кто знает о поэтапном процессе того, как получить компенсацию за покупку квартиры и какие документы для этого им нужны. Люди зря редко интересуются существующими государственными программами, ведь зачастую они представляют собой выгодные с финансовой точки зрения предложения. Конечно, полную стоимость жилья обратно вам не вернуть, но всё равно получится значительно сэкономить. Так, компенсация за покупку квартиры максимально может составить 260 тысяч рублей. Чтобы быть подкованными в этом вопросе и знать, что позволено, а что нет, а также не дать себя обмануть, давайте рассмотрим всё, что нужно знать в 2018 году о том, как получить компенсацию за покупку квартиры.

Как вернуть 13 процентов от покупки квартиры в 2018 году. Особенности государственной программы

Государственная программа по компенсации процента от стоимости жилья распространяется на покупку как жилой недвижимости, так и земельного участка, предусмотренного для строительства дома. При этом, скидка в виде тринадцати процентов, возможна только для тех лиц, которые когда-либо выплачивали подоходный налог государству, то есть работающему населению. Необязательно быть трудоустроенным на момент приобретения недвижимости или земли. Важно, чтобы у человека был хотя бы небольшой стаж, за период которого он выплатил бы сумму налогов равную 13-ти процентам от приобретаемой квартиры. Тогда он вполне может стать участником этой государственной программы.

По сути, условие легко выполнимо, ведь очевидно, что большая часть граждан Российской Федерации имеют хотя бы какой-то опыт работы. Тем не менее есть ряд исключений, предусмотренных в законодательном акте. К ним относятся не только безработные, но и граждане других стран, а также индивидуальные предприниматели, которые используют упрощенную систему налогообложения. Особенный случай и у пенсионеров, у них ситуация тоже неоднозначна, ведь пенсия подоходный налог не предусматривает. Однако, согласно изменениям в 2017 году, если пожилые люди работали в течение последних трёх лет, то при покупке квартиры государство тоже возвращает им 13 процентов от стоимости.

Приобретая квартиру у застройщика, которая при этом находится в неподобающем состоянии и нуждается в приведении в порядок, компенсация идёт только по сумме, потраченной на ремонт.

Правовые нормы. Основной вычет (пп.3 п.1 ст.220 НК) и вычет по процентам (пп.4 п.1 ст.220 НК)

Выплаты по компенсациям подоходного налога при покупке квартиры предусматривает законодательство Российской Федерации, а конкретно – статья 220 Налогового Кодекса. Расходы, которые возмещаются из налогового платежа, согласно этой государственной программе, могут быть связаны исключительно с жилищными целями. При этом рассматриваются все виды жилого помещения, дающие вам широкие возможности для выбора. Это:

- Любая недвижимость, которую можно использовать в качестве жилья. Непосредственно частные дома и квартиры. Программа также действует на отдельные комнаты. В том числе, если они еще находятся в процессе строительства.

- Материалы для ремонта. Чтобы получить компенсацию за приведение жилья в порядок необходимо предоставить доказательство растрат: чеки, договоры на работу строителей (если таковые были).

- Целевые кредиты. Это любые задолженности в банке, обязательно относящиеся к жилью, например, предоставляется налоговый вычет по военной ипотеке.

- Земельные участки, предусмотренные для строительства дома.

Главным нюансом всех этих пунктов является возможность соотносить компенсации только к одному объекту из вышеперечисленных, то есть нельзя рассчитывать на компенсацию за покупку жилья и ремонт. Выберите, на что именно для вас приоритетнее использовать вычет.

Максимальный возврат в рамках программы составляет до 13 процентов из подоходного налога. Максимальная сумма для возврата – 2 млн рублей. То есть если квартира стоит 10 млн, возврат будет произведен все равно только с двух. Подсчитать максимальную сумму возвращаемых государством денег можно следующим вычислением: 2 000 000 * 13 % = 260 000.

Максимальный возврат в рамках программы составляет до 13 процентов из подоходного налога. Максимальная сумма для возврата – 2 млн рублей. То есть если квартира стоит 10 млн, возврат будет произведен все равно только с двух. Подсчитать максимальную сумму возвращаемых государством денег можно следующим вычислением: 2 000 000 * 13 % = 260 000.

Воспользоваться компенсацией за один объект недвижимости возможно только единожды. Это значит, что если процент от покупки составляет всего 10 тысяч рублей (например, вы берете не квартиру, а комнату), то повторного возврата всё равно больше не будет. Потому для получения большей выгоды лучше прибегнуть к данной программе при планировании наиболее масштабных покупок, тогда и возвращенная сумма покажется вам более ощутимой. Но своим правом вы можете воспользоваться при покупке другого объекта недвижимости, пока общая сумма выплат не составит 260 тысяч рублей, если на вашем счету налогоплательщика есть такая сумма. Напомним, что эта возможность появилась только в 2014 году. Ранее неиспользованные остатки процентов просто сгорали.

Кто не может получить 13 процентов от покупки квартиры?

Рассчитывать на наибольший процент компенсации за один раз, могут люди с зарплатой не менее 60 тысяч рублей. Чем ниже доходы из которых взимается налог, тем соответственно дольше будет выплачиваться процент в рамках этой государственной программы. Таким образом, если за год работник не выплатил государству сумму налогов, составляющую 13% от стоимости приобретенной квартиры, то выплата растягивается на несколько лет.

Для понятности приведем пример. Допустим, участник программы за год отчислил в налоговую 140 тысяч рублей, и купил квартиру за 3,5 млн. Максимальная сумма возврата составляет – 260 тысяч рублей. Но государство может одновременно выплатить не более 140 тысяч. Вторая часть будет выплачена после поступления на счет налоговой отчислений равной сумме остатка. Еще раз повторимся: одновременная сумма выплаты не может превышать сумму налоговых отчислений участника за последний год.

Как понятно, объемы компенсации всецело зависят от объемов выплаченных налогов. Но есть и такие случаи, когда заявители не могут претендовать даже на минимальный процент. Как правило, это нетрудоустроенные граждане. Также отказ можно получить, в следующих ситуациях:

- Приобретение квартиры у родственников, когда можно оформить дарение, освобождающее от походного налога, с которого и происходит возмещение. В этом случае комиссия, выносящее решение о Вашем участии в государственной программе, видит корыстный умысел и по этой причине лишает возможности получения выплат.

- Налоговый вычет при покупке квартиры с материнским капиталом. То есть, если часть суммы выплачивается через сертификат, то на дополнительное к этому возмещение рассчитывать бесполезно. Возврат будет оформлен только на часть суммы, выплаченной в натуральном виде (ипотека, свои средства).

- Упрощенная система налогообложения. Как правило, ею пользуются индивидуальные предприниматели. Компенсация для них не предусмотрена. Однако, если они выплачивают налоги наравне с остальными гражданами (13%), то преград для участия в данной программе они не имеют.

- Иностранцы. Люди с гражданством другой страны не включены в программу. Согласно правилам, претендовать на получение процента компенсации могут только граждане Российской Федерации.

Как получить налоговый вычет?

Предварительно почитав информацию, убедитесь в том, что Вы действительно подходите под соответствующие критерии и не являетесь исключением, что может значительно сэкономить Ваше время. Также желательно узнать про все нормы и различные требования к заявителям.

Чтобы стать участником государственной программы по компенсации стоимости приобретенного жилья, необходимо лично посетить налоговую инспекцию по месту жительства. Вы подаете требуемые документы, комиссия их проверяет и, если всё в порядке, переводит деньги на банковский счёт. Самое трудоемкое, с чем вам придется столкнуться на пути получения выплат, это сбор и подача документов.

Какие документы потребуются для компенсации за покупку квартиры и каков порядок их оформления? Также необходимо выбрать способ получения вычета. Компенсация процентов по ипотеке происходит двумя способами:

- Через работодателя. В таком случае, деньги не отдаются напрямую, а возвращаются путём сохранения суммы подоходного налога в Вашей зарплате. То есть те же 13 процентов не снимаются в государственную казну, как это происходит обычно, а остаются с вами.

- Через налоговую инспекцию. Если решите получить сумму на руки, то следует указать именно такой способ возврата – непосредственно выдача или перечисление. Зачастую участники этой государственной программы поступают именно так.

Какие потребуются документы. Срок и место подачи документов

Возмещение подоходного налога из стоимости за приобретенную квартиру осуществляется на основании следующих документов, которые необходимо предоставить в местное налоговое учреждение:

- Документы, удостоверяющие личность (паспорт гражданина Российской Федерации, ИНН);

- Декларация на возврат налога по форме 3-НДФЛ;

- Документы, подтверждающие ваши расходы;

- Документ, подтверждающий, что вами уплачивался подоходный налог (декларация по форме 2-НДФЛ).

Это список основных документов, однако от заявителя могут потребовать собрать дополнительный пакет. Например, как в случае с ипотекой, который рассматривается в следующих пунктах ниже.

Итак, какой же алгоритм Ваших действий после того, как пакет бумаг собран и уже есть готовность идти дальше?

Первое, что необходимо сделать, это доставить документы в налоговую инспекцию. Для этого есть несколько способов:

- передача инспектору на руки;

- подача документов через портал «Госуслуги»;

- отправление их с помощью почты.

Очень важный момент при оформлении почтового отправления – это наличие внутри конверта описи в двух экземплярах, где перечислены все содержащиеся ценные бумаги. О том, как правильно составить опись, можно прочитать в интернете и сразу же посмотреть образец заполнения. Конверт запечатывать не нужно, пока операторами не будет проверено содержимое и сверено с описью.

После того как документы тем или иным образом переданы, дальше – проще. Остается только ждать их проверки, которая согласно закону, не должна составлять более 3 месяцев. По результатам в любом случае налоговая должна прислать письменное уведомление. Если ответ удовлетворительный, то в течение месяца уже можно ожидать получения компенсации налогового вычета при покупке квартиры на банковский счёт.

Иногда согласие происходит без сообщения об этом – деньги просто перечисляются на счет. Также будьте готовы к тому, что вас могут пригласить в налоговую инспекцию для уточнения некоторых данных или предоставления оригинальных документов вместо копий. Но, по опыту можно сказать, что это случается довольно редко. В основном участие заявителя в процессе проверки не требуется.

Возврат 13 процентов с покупки квартиры в ипотеку

Согласно законодательству, компенсация действительна и в том случае, когда жилье приобретено в ипотеку. Как получить от государства 13% от уплаченных банку процентов по стоимости, если купил квартиру в ипотеку. Отметим, что такую возможность дает только целевой кредит, предусмотренный для покупки или строительства дома. Критерии для участников остаются те же: программа доступна только трудоустроенным гражданам Российской Федерации, которые не попадают под описанные выше исключения. Еще важно, чтобы помещение было предназначено именно для жилья, а не для коммерческой деятельности.

Зачастую супруги, если они всё еще находятся в браке, могут получить 13% на двоих. Это удобно, когда налоги одного человека не позволяют сразу получить всю сумму. Если разделить проценты между ними, то выплаты поступят быстрее. Совместных отчислений вполне может хватить, чтобы получить сумму за раз.

Кроме вычета 13% непосредственно со стоимости квартиры, можно претендовать на компенсацию от выплаты ипотечных процентов.

Важно то, что рассчитывать на компенсацию можно только в том случае, когда кредит еще действителен. После его оплаты обращаться с просьбой возврата 13% от уплаченных процентов не имеет смысла.

Лимит возмещения составляет 3 000 000 рублей. Отметим, что выплата за стоимость квартиры и выплата за проценты по ипотеке – это два разных виды компенсации.

Можно сказать, что компенсация ндфл при покупке квартиры по ипотеке мало чем отличается от других случаев. Разве что появляется возможность разделить положенные проценты между супругами, а также возможно подавать декларацию ежегодно, чтобы сразу получать вычет за прошедший год. При подаче заявления в налоговую придется предоставить более расширенный пакет документов. Кроме стандартных вышеперечисленных бумаг, необходимо принести ипотечный договор с закладной. Как и в обычных случаях, главное здесь наличие заработка и полного набора необходимых документов.

Компенсация за покупку квартиры в 2018 году

Официально работающие граждане России имеют право на возврат части денежных средств, уплаченных в бюджет страны в форме налога на доходы физических лиц — налоговый вычет. Одним из способов получения налогового вычета является покупку недвижимости — в таком случае покупателю будет положена компенсация за покупку квартиры.

Почему покупателям недвижимости полагается компенсация за покупку квартиры

Возможность получения налогового вычета официально трудоустроенными россиянами, работодатели которых совершают регулярные отчисления по НДФЛ в налоговую службу, предусмотрена Налоговым законодательством России.

Налоговые вычеты могут предоставляться на различных основаниях, и одним из них является покупка квартиры. Ранее можно было получить лишь один имущественный налоговый вычет за всю жизнь, но сейчас количество вычетов не ограничивается — просто общий размер вычета не может составить сумму больше той, что установлена законом.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Кому может быть выплачена компенсация за покупку квартиры

Налоговый вычет при покупке недвижимости — это возврат ранее уплаченного налога на доходы физических лиц (НДФЛ). Разумеется, чтобы что-то вернуть, нужно сперва совершить выплаты — оформитель вычета должен был на протяжении определенного периода времени уплачивать НДФЛ со своей зарплаты и прочих доходов. Компенсация за покупку квартиры может быть предоставлена:

- официально трудоустроенным по трудовой книжке сотрудникам;

- трудоустроенным лицам пенсионного возраста;

- родителям детей в возрасте до 18 лет.

Люди, принадлежащие к указанным выше группам, должны иметь в виду, что придется соответствовать следующим условиям:

- являться резидентом Российской Федерации;

- проживать (пребывать) в России на протяжении как минимум 183 дней;

- купить квартиру;

- ранее не являться получателем имущественного налогового вычета, сумма которого превышала бы 2 миллиона рублей.

Как рассчитывается компенсация за покупку квартиры

Налоговая компенсация за покупку квартиры составляет 13% от ее стоимости, но это если покупалась недвижимость за счет личных сбережений. Если была оформлена субсидия, эти средства не учитываются — она будет вычтена из стоимости жилья. Стоит помнить, что налоговый вычет в любом случае не будет рассчитан с суммы выше 2 миллионов рублей. Это означает, что максимальный размер компенсации равен 260 000 рублей.

Если квартира приобретается супругами и оформляется в долевую собственность, вычет будет оформлен и жене, и мужу. То есть на семью будет выделена компенсация в 520 000 рублей.

Если квартира была приобретена в кредит, налоговая компенсация будет оформлена на проценты по нему (кроме ипотечного кредитования военнослужащих). Максимальный размер процентов по займу — 4 млн. рублей.

Какие документы нужны, чтобы была назначена компенсация за покупку квартиры

Компенсация за покупку квартиры может быть получена двумя путями:

- Денежным переводом на банковский счет.

- Оформлением освобождения от уплаты НДФЛ в будущем в течение определенного периода времени, пропорционального размеру вычета.

Если покупателю квартиры больше по душе вариант №1, обращаться ему следует в налоговые органы по месту жительства. При себе нужно будет иметь: